Навигация

Инвестиционная деятельность

3. Инвестиционная деятельность

В условиях современной рыночной экономики имеется огромное число возможностей для инвестиций и разнообразных вложений средств. Наряду с этим, практически любая организация обладает ограниченными финансовыми ресурсами, которые доступны для совершения различных инвестиций. Отсюда и появляется необходимость оптимизировать инвестиционный портфель компании. Здесь также стоит принимать во внимание тот факт, что такая деятельность постоянно будет связана с некоторой неопределенностью, уровень которой способен постоянно меняться в достаточно широком диапазоне. В этих обстоятельствах особенно важным будет умение верно оценить уровень эффективности того или иного инвестиционного проекта.

Итак, что же такое инвестиции. Инвестиции являются своеобразной совокупностью финансовых, трудовых и материальных ресурсов, которые направляются для увеличения капитала, а также для расширения, технического перевооружения или модернизации производства. В качестве основной цели тех или иных инвестиций выступает предельно выгодное и прибыльное размещение собственного капитала предприятия.

Сама по себе, инвестиционная деятельность является процессом привлечения, распределения, использования и анализа инвестиций. Целями ее могут выступать различные факторы – расширение предпринимательской деятельности самого предприятия посредством накопления материальных и финансовых ресурсов, покупка или организация новых предприятий, снижение уровня издержек в обращении благодаря росту общего производственного объема, диверсификация благодаря освоению ранее неизведанных сфер предпринимательской деятельности и многое другое.

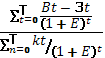

Основными субъектами инвестиционной деятельности в современных условиях хозяйствования являются юридические лица, к которым относят:

· хозяйственные товарищества и общества;

· акционерные общества;

· производственные кооперативы;

· государственные и муниципальные

· унитарные предприятия; некоммерческие организации.

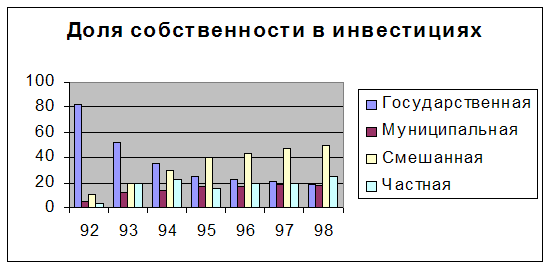

Организация инвестиционных процессов и условия их протекания в значительной степени зависят от организационно-правовой формы инвестора. Исходя, из формы собственности инвесторов различают как, частные, государственные, иностранные и совместные.

В современных условиях большая роль отводится государственным инвестициям, которые осуществляются федеральными, региональными и местными органами власти за счет средств бюджетов соответствующего уровня, внебюджетных фондов, заемных средств.

Стоит также отметить, что сегодня существует несколько различных типов инвестиций:

- Финансовые инвестиции, которые подразумевают под собой процесс вложения капитала в облигации, акции и прочие ценные бумаги.

- Реальные инвестиции, которые представляют собой дополнительные вложения в основной капитал предприятия, направленные на увеличение производственных и материальных запасов самого предприятия.

- Валовые инвестиции, которые являются суммарными вложениями, требуемыми для прироста и возмещения основного капитала предприятия.

- Чистые инвестиции, представленные в виде валовых инвестиций без учета амортизационных сумм в основном капитале.

Одна из наиболее болезненных проблем современной российской экономики – это резкое снижение инвестиционной деятельности, за исключением инвестиций в финансовые активы, которые в большинстве случаев носят спекулятивный характер.

Инвестиционный климат России определяется четырьмя основными факторами: экономическими; финансовыми; социально-политическими; правовыми.

Из экономических и финансовых факторов, отрицательно влияющих на инвестиционную деятельность можно выделить:

. отсутствие стабильности и надежности в функционировании банковской системы;

. дефицит федерального и региональных и местных бюджетов;

. монопольно высокие цены на энергетические ресурсы;

. инфляцию и общий спад производства.

Негативно на инвестиционные процессы влияет социально-политическая нестабильность, которая проявляется на всех уровнях бюджетного процесса, а также низкие темпы проведения экономических реформ. Все это препятствует привлечению в качестве инвестиций как отечественного, так и иностранного капитала.

Вместе с тем в последние годы в России наметились определенные предпосылки для создания нормального инвестиционного климата. В стране идет создание рыночной инфраструктуры – банков, бирж, инвестиционных фондов, страховых обществ, рекламных агентств, развитие информационных технологий. Создание системы телекоммуникаций, электронной почты, спутниковой, радиорелейной, цифровой связи обеспечило выход к базе данных иностранных инвесторов. Однако наиболее существенным фактором, способным возродить инвестиционный процесс в стране является наличие достаточного инвестиционного капитала.

В современных условиях экономики инвестиционный капитал образуется в результате поступления денежных средств населения, предприятий и организаций, а также государства через различные институциональные структуры рынка капиталов, которые как посредники реинвестируют доверенные им сбережения с целью получения прибыли от вложения средств. Поэтому в реформировании финансовой системы страны возрастает роль рационального использования финансового потенциала населения.

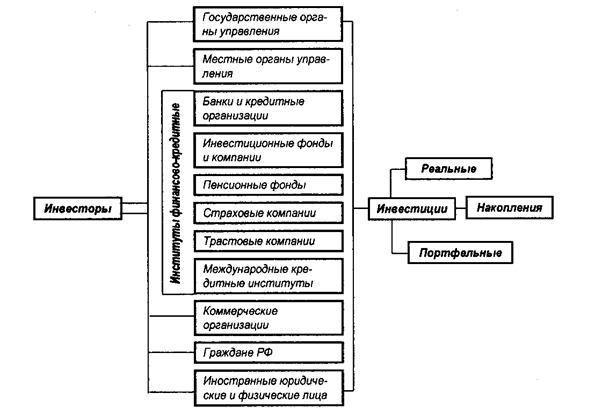

Методы оценки инвестиционного проекта

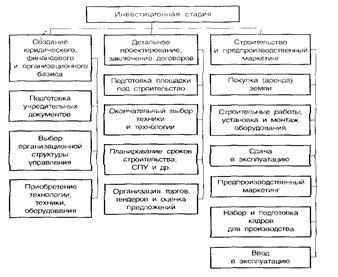

Чистый дисконтированный доход — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Показатель ЧДД представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Формула ЧДД выглядит так

![]()

Где Вt- годовые выгоды; Зt-годовые затраты; Е-норма дисконта; Т-срок проекта; t-год проекта

С помощью ЧДД можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим ЧДД). Но все же для сравнительного анализа более применимыми являются относительные показатели. Применительно к анализу инвестиционных проектов таким показателем является Внутренняя норма рентабельности (ВНР)

Внутренняя норма рентабельности — это процентная ставка, при которой чистый дисконтированный доход (ЧДД) равен 0. ЧДД рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

ВНР=![]()

r- внутренняя норма рентабельности.

Для оценки инвестиционного проекта также проводится анализ выгод-затрат. Термин «затраты-выгоды» (вариант перевода - «издержки-выгоды») часто неточно используется для обозначения более широкого понятия «анализ затраты-эффективность». Строго говоря, анализ затраты-выгоды является более узким и емким понятием, так как он измеряет совокупные затраты и выгоды каждой альтернативы товара или проекта), используя одну и ту же единицу измерения, обычно деньги. Этот анализ позволяет ответить на вопрос: «Стоит ли данный товар или проект затрат на него?» или «Какой вариант имеет наибольший коэффициент отношения выгод к затратам?» Подобный анализ возможен тогда и только тогда, когда все задействованные параметры могут быть представлены в денежном выражении. Анализ затраты-выгоды применяется для оценки государственных проектов, в рамках данного анализа обязательно рассматривается влияние проекта на общественное благосостояние. Процесс анализа включает в себя денежную оценку первоначального вклада и возможных затрат в процессе осуществления проекта и оценку ожидаемой отдачи от проекта.Процесс оценки состоит из нескольких стадий, на протяжении каждой из которых тщательно оцениваются затраты и выгоды для различных групп населения, рассматриваются возможные исходы проекта, которые могут повлечь за собой дополнительные потери или доходы. Анализ затрат-выгод включает четыре основных этапа:

1. определение затрат и выгод проекта;

2. оценка затрат и выгод;

3. сравнение суммарных затрат и выгод на протяжении существования проекта;

4. выбор проекта.

Индекс доходности

Индекс доходности отражает эффективность инвестиционного проекта. Рассчитывается по формуле:

Если значение индекса доходности меньше или равное 0,1, то проект отвергается, так как он не принесет инвестору дополнительного дохода. К реализации принимаются проекты со значением этого показателя больше единицы.

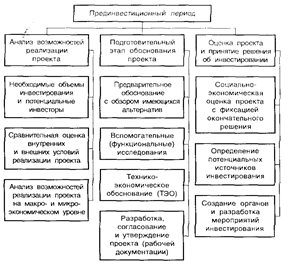

Оценка инвестиционных проектов с помощью коэффициента дисконтирования

Финансовые ресурсы, материальную основу которых составляют деньги, имеют временную ценность, которая может рассматриваться в двух аспектах: первый аспект связан с покупательной способностью денег, второй- касается обращения денежных средств как капитала и получения доходов от такого оборота. Деньги как можно быстрее должны делать новые деньги.

Данный метод предполагает использование коэффициентов дисконтирования для приведения будущих потоков денежных средств к текущему моменту.

Выбор численного значения коэффициента дисконтирования зависит от таких факторов, как: цели инвестирования и условия реализации проекта; уровень инфляции в национальной экономике; величина инвестиционного риска; альтернативные возможности вложения капитала; финансовые соображения и представления инвестора. С ростом ставки приведения размер чистого приведенного дохода сокращается. Считается, что для различного класса инвестиций могут выбираться разные значения норматива дисконтирования. В частности, вложения, связанные с поддержанием рыночных позиций предприятия, оцениваются по нормативу 6%, инвестиции в обновление основных фондов- 12%, вложения с целью экономии текущих затрат - 15%, вложения с целью увеличения доходов предприятия - 20%, рисковые капиталовложения - 25%. Отмечается зависимость ставки процента от степени риска проекта. Для обычных проектов приемлемой нормой будет ставка 16%, для новых проектов на стабильном рынке - 20%, для проектов, базирующихся на суперсовременных технологиях, - 24%.

Считается, что для привлечения инвестиций предприятие должно:

Иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль.

Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие.

Вести открытую, то есть прозрачную деятельность. Для этого необходимы бухгалтерская отчётность и работа со СМИ.

Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учёта, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск и соглашаются на меньшую прибыль. Часть инвесторов выберут более высокую прибыльность вложений, несмотря на повышенные риски. Сырьевым компаниям вообще выбирать не приходится: идут туда где есть ресурс.

Кроме того, для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Алабуга» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом».

Работа по определению экономической эффективности инвестиционного проекта является одним из наиболее ответственных этапов, включающий детальный анализ и интегральную оценку всей технико-экономической и финансовой информации.

Для оценки инвестиционной деятельности могут применяться следующие показатели:

· соотношение капиталовложений в объекты производственного и непроизводственного назначения характеризует отвлечение средств на непроизводственное развитие;

· соотношение заемных и собственных средств в инвестиционной деятельности, характеризует привлекательность компании для инвесторов и зависимость от заемного капитала в инвестиционной деятельности;

· внутренняя норма доходности по каждому новому инвестиционному проекту, определяющая предельную эффективность капиталовложений. Норма дисконта, при которой дисконтированная стоимость притока реальных денег (поступлений от проекта) равна дисконтированной стоимости оттоков (инвестиций);

· соотношение освоения капиталовложений и финансирования приоритетных проектов (по основным проектам) характеризует степень использования средств, выделенных на приоритетные проекты;

· удельные капиталовложения определяю капиталоемкость вводимых мощностей.

Процесс управления инвестиционной деятельностью компании/предприятия (далее — предприятия) включает:

• выработку и реализацию долгосрочной инвестиционной стратегии;

• среднесрочное тактическое управление инвестиционной деятельностью в рамках стратегических решений и текущих финансовых возможностей и потребностей предприятия, заключающееся в формировании, мониторинге и корректировке инвестиционного портфеля;

• оперативное управление инвестиционной деятельностью в рамках инвестиционного портфеля предприятия, заключающееся в управлении реализацией конкретных инвестиционных программ и проектов, а также подготовке решений по «выходу» из убыточных или рискованных программ и проектов.

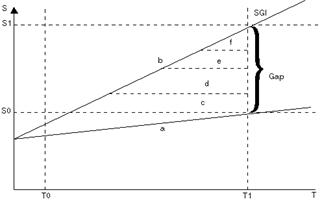

Под инвестиционной стратегией предприятия следует понимать процесс формирования системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения на базе прогнозирования условий осуществления этой деятельности (инвестиционного климата), конъюнктуры инвестиционного рынка как в целом, так и на отдельных его сегментах. Быстро меняющиеся рыночные условия, несовершенство и изменчивость законодательной базы, инфляционные процессы, продолжающийся кризис неплатежей требуют гибкого подхода к инвестиционной стратегии.

Одним из важнейших направлений формирования инвестиционной стратегии предприятия является формирование инвестиционных ресурсов, которые представляют собой все виды денежных и иных активов, привлекаемых для осуществления вложений в объекты инвестиций.

Целью формирования инвестиционных ресурсов является обеспечение финансово устойчивой, бесперебойной и эффективной инвестиционной деятельности в предусмотренных стратегией объемах.

Все предприятия сталкиваются с необходимостью ведения инвестиционной деятельности, что обуславливается следующими причинами:

• формирование на этапе организации предприятия основных и оборотных средств;

• обновление имеющейся материально-технической базы;

• наращивание объемов производственной деятельности;

• освоение новых видов деятельности;

• увеличение прибыли предприятия путем выгодных инвестиционных вложений различного характера.

Принятие инвестиционных решений связано с различными обстоятельствами и требует детального рассмотрения следующих факторов:

• ограниченность финансовых ресурсов;

• предполагаемый вид и стоимость объектов инвестиций;

• множественность вариантов каждого вида инвестиций;

• риски, связанные с принятием того или иного решения;

• различные инвестиционные качества объектов инвестиций;

• характерные особенности капитала предприятия и внутренние условия деятельности;

• внешние условия деятельности предприятия, в том числе, конъюнктура рынка, состояние экономики страны и законодательной базы, политическая обстановка и пр.

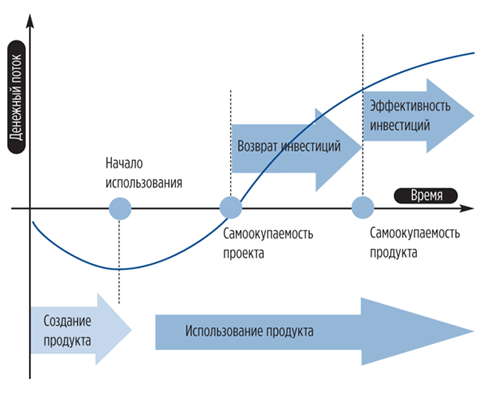

В основе принятия инвестиционных решений лежит оценка и сравнение объема предполагаемых инвестиций и будущих доходов (денежных поступлений) с учетом многих обстоятельств, указанных выше. Инвестирование предполагает распределенный во времени процесс инвестиционных вложений с целью последующего получения доходов. Это предопределяет необходимость проведения инвестиционного анализа предполагаемых объектов инвестиций на предмет формирования и оптимизации инвестиционного портфеля предприятия.

Общие принципы инвестиционного анализа предполагают сравнение цены капитала предприятия и показателей его деятельности с ожидаемыми показателями доходности и рентабельности предполагаемого объекта инвестиций с целью решения, может ли объект инвестиции быть допущен к дальнейшему рассмотрению в качестве потенциального объекта инвестиций.

Заключение

Научно-технический прогресс, признанный во всем мире в качестве важнейшего фактора экономического развития, ныне все чаще связывают с понятием инновационного процесса. Это единственный в своем роде процесс, объединяющий науку, технику, экономику, предпринимательство и управление. Он состоит в разработке и реализации нововведений и простирается от зарождения идеи до ее коммерческой реализации, охватывая, таким образом, весь комплекс отношений производства, обмена и потребления.

Для того чтобы обеспечивать последовательную и систематическую инновационную деятельность, нужны немалые средства, т.е. инвестиции. Принято считать, что инвестиционные операции — это операции, связанные с вложением денежных средств в реализацию бизнес проектов, которые будут обеспечивать получение доходов в течение периодов, превышающих один год.

Проблема привлечения инвестиций, способных создать мощный импульс для развития фирм, волнует сегодня большинство отечественных предпринимателей. Инвестиции требуются всем, однако получает их далеко не каждый фирмам приходится в полной мере учитывать условия, на которых они получают инвестиции. В противном случае они рискуют понести убытки, а в ряде случаев и стать банкротами. Того же, кто предоставляет денежные средства, — инвестора — интересует прибыль, которую он может получить, а также степень риска вложений.

Инвестиционная деятельность постоянно совершенствуется, наметились определенные тенденции ее развития. По мере развития рынка ориентация на товар, ресурсы сменилась интересом к финансам фирмы, ее менеджменту. Это означает, что нерост объемов производства, а улучшение финансовых показателей становится ключевым моментом при принятии многих инвестиционных решений.

Несомненно, долговременное жесткое планирование с определением жизненных целей не соответствует условиям нашего времени. В эпоху стремительных перемен нет никакой гарантии, что вчерашнее решение проблем будет годиться сегодня. По этой причине устаревают не принципиальные стратегические подходы, а элементы их содержания.

Самый верный путь к решению проблем современной экономики заключается в децентрализации организационных структур и создании новых самостоятельных структур.

Итак, в будущем наибольшее значение приобретут следующие факторы:

- способность быстро адаптироваться к изменяющимся условиям окружающей среды;

- формирование самостоятельных рабочих групп, которые разрабатывают решения индивидуальных проблем;

- используемая всеми система ценностей и глубокое понимание видения фирмы.

Очевидно, что для этого требуется точный анализ состояния окружающей среды (тенденции, мониторинг, наблюдение за происходящим, прогноз на будущее), равно как и систематически осуществляемое наблюдение за деятельностью конкурентов.

Список литературы

1. Абрамов С.И. Инвестирование. М.: ЦЭМ, 2000.-440 с.

2. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. М.: Дело и сервис, 2000. – 256 с.

3. Бирман Г. Экономический анализ инвестиционных проектов. М.: Банки и биржи, ЮНИТИ, 2007. – 631 с.

4. Бланк И.А. Инвестиционный менеджмент.— Киев, МП ИТЕМ ЛТД, 1995.

5. Горфинкель В.Я. Экономика предприятия: Учебник. М.: ЮНИТИ-ДАНА 2007. – 670 с.

6. Дектяренко В.М. Оценка эффективности инвестиционных проектов. М.: Экспертное бюро, 2007.

7. Колтынюк Б.А. Инвестиции. Учебник. - СПб.: Изд-во Михайлова В.А. 2003. - 848 с.

8. Коробейников О.П. Экономика предприятия: Учебный курс. Нижний Новгород, 2003.

9. Крылов Э.И. Анализ эффективности инновационной и инвестиционной деятельности предприятия: Учебное пособие. М.: Финансы и статистика, 2003. – 608с.

10. Лахметкина Н.И.Инвестиционная стратегия предприятия. М.: КноРус, 2006.

11. Малахов Е.С. Теоретические основы инновационного анализа хозяйствующего субъекта//Справочник экономиста, 2008. - №9

12. Миляев К.Ю. Сбалансированное развитие интегрированных структур// ИнВестРегион № 3 / 2008.

13. Письменная Н.Е. Инвестиционная деятельность в современных условиях хозяйствования. Вестник СевКавГТУ, Серия «Экономика», №2 (13), 2004.

14. Сафронов. Экономика предприятия: Учебник. М.: ИФРА-М, 2007. -251 с.

15. Янковский К., Мухарь И. Организация инвестиционной и инновационной деятельности. СПб: Питер, 2007.

[1] Миляев К.Ю. Сбалансированное развитие интегрированных структур// ИнВестРегион № 3 / 2008

[2] Крылов Э.И. Анализ эффективности инновационной и инвестиционной деятельности предприятия: Учебное пособие. М.: Финансы и статистика, 2003. – с.11-12

[3] Малахов Е.С. Теоретические основы инновационного анализа хозяйствующего субъекта//Справочник экономиста, 2008. - №9

[4] Письменная Н.Е. Инвестиционная деятельность в современных условиях хозяйствования. Вестник СевКавГТУ, Серия «Экономика», №2 (13), 2004

[5] Сафронов. Экономика предприятия: Учебник. М.: ИФРА-М, 2007. -251 с.

Похожие работы

... экономических льгот и надежных гарантий в долгосрочной перспективе для субъектов инвестиционной деятельности, преимущественно краткосрочный характер ресурсов, которые могли бы направляться на этот сектор рынка. 2. Лизинговые расчеты 2.1. Организационно-экономическая характеристика ОАО «Черниговский молочный завод» Акционерное общество открытого типа молочный завод «Черниговский» учреждено в ...

... предприятия занимаются инновационными разработками крайне неактивно, что не соответствует общему мировому опыту в этой области деятельности. Глава 2. Инвестиционная деятельность предприятия 2.1 Определение инвестиционной политики предприятия Система хозяйственных решений, определяющих объем, структуру и направления инвестиций как внутри хозяйствующего объекта (предприятия, фирмы, компании ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

... промышленность, производство пластмасс, но он неприменим в отраслях, регулируемых государством: нефтедобыча, газовая отрасль и т.п. 2. Инвестиционная деятельность предприятия 2.1 Внутренняя инвестиционная деятельность По своей направленности инвестиционную деятельность предприятия можно разделить на два основных типа: внутреннюю и внешнюю. К внутренней деятельности относится: ...

0 комментариев