Навигация

Инфляция в цифрах и расчеты на будущее

2.2 Инфляция в цифрах и расчеты на будущее

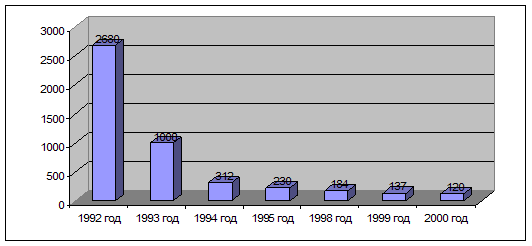

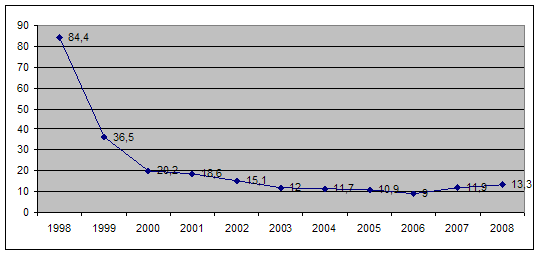

В период с 2000 по 2004 г. в результате проведения последовательной политики по сдерживанию роста цен вновь наметилась устойчивая тенденция к снижению данного показателя, который уменьшился за указанный период с 20,2% до 10,0%. В 2005 г. правительство прогнозировало уровень инфляции в 9%, однако удержать данный показатель в прогнозных рамках не удалось, и он составил 10,9%.

Таблица 1 - Динамика среднегодового уровня инфляции в России

| Годы | Инфляция (%) |

| 2000 | 20,2 |

| 2001 | 18,6 |

| 2002 | 15,1 |

| 2003 | 12 |

| 2004 | 10 |

| 2005 | 10,9 |

В ближайшие годы в России следует ожидать сохранения относительно высоких (по сравнению с другими странами мира) годовых темпов инфляции (7%-8%), поскольку не созданы действенные механизмы стабилизации экономики и регулирования уровня внутренних цен.

В Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006-2008 годы), утвержденной Правительством РФ в январе 2006 г., поставлена задача добиваться снижения уровня инфляции с 7,0 - 8,5% в 2006 г. и 6,0 - 7,5% в 2007 г., до 5,0 - 6,0% в 2008 г., 5,0 в 2009 г. и 3,0% в 2010 году .

Однако следует отметить, что в 2006 г. существуют значительные риски превышения целевых ориентиров по инфляции, зафиксированных в Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006-2008 годы). При инерционном тренде развития рост индекса потребительских цен в России в 2006 г. может превысить 10%.

Анализ изменения учетной ставки в России в период с 1990 по 2006гг. говорит о том, что реального воздействия на уровень инфляции и стимулирование экономического роста этот инструмент покане оказывает.

В начале 1998 г., в связи с нарастанием кризисных явлений в финансовой сфере, правительство вынуждено было пойти на повышение учетной ставки до 50%. Однако эта мера уже не могла предотвратить финансовый коллапс, который произошел в августе 1998 г. В результате учетная ставка была вновь резко увеличена до 150%.

В середине 1999 г. ставку удалось снизить до 60%. С этого времени наметилась устойчивая тенденция к постепенному понижению указанного показателя. За период с 1999 по 2005 г. ставку рефинансирования удалось снизить до 12%.

В России ставка рефинансирования до сих пор остается более индикатором, чем регулятором уровня инфляции. Ставка рефинансирования не является инструментом денежно-кредитной политики и непосредственно не влияет на стоимость заемных средств на межбанковском рынке. Изменение ставки влияет лишь на размер штрафов и пеней, которые в соответствии с налоговым кодексом привязаны к ставке Центрального банка.

В настоящее время Банк России пытается придерживаться политики соотношения ставки рефинансирования и темпов инфляции. Если учесть, что годовой уровень инфляции в России в период с 2006 по 2008 гг. планируется сократить примерно до 6-7%, а в экономике сохранится тенденция к росту, то теоретически можно предположить, что ставка рефинансирования в 2006-2008 годах может быть понижена до 5-6%.

ЗАКЛЮЧЕНИЕ

Высокая инфляция подрывает экономические основы общества. Сохранение на протяжении последних лет высоких темпов инфляции формирует высокие инфляционные ожидания, которые носят инерционный характер, формируют высокую склонность населения к потреблению.

В последние годы, несмотря на процесс стабилизации, и некоторого укрепления внутреннего валютного курса рубля по отношению к американскому доллару и другим свободно-конвертируемым валютам, в экономике России сохраняется значительный инфляционный потенциал. Затянувшаяся инфляция в России является следствием неудачной и неэффективной общей экономической политики, не обеспечивающей роста экономики, а примитивный зажим денежной массы дает лишь временный эффект снижения инфляции.

Для борьбы с инфляцией необходимо разработать и реализовать комплекс мероприятий, сочетающий меры денежно-кредитной политики и государственной политики по стимулированию экономического роста, структурной политики и социальной политики.

Прежде всего, необходимо преодолеть межведомственные разногласия и определиться с методикой подсчета роста цен.

В целях более объективного отражения ситуации с ростом цен в экономике целесообразно рассчитывать инфляцию не только по росту потребительских цен, но и по росту оптовых цен.

На мой взгляд, будет лучше, если Центральный банк Российской Федерации, так же как и Европейский центральный банк, будет действовать по принципу установления целевого уровня инфляции.

Вообще, «Защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти».

Под термином «устойчивость» подразумевается способность сохранять равновесие. Критерием равновесия для валюты служит ее платежеспособность, т.е. уровень установленных в этой валюте цен на товары и услуги. Данное положение дает нам основание полагать, что главной функцией Банка России должно стать поддержание стабильности цен. Под стабильностью цен следует понимать уровень инфляции не превышающий 2 процента в год.

Следует вести жесткий контроль за соответствием денежных агрегатов и достижением целевых ориентиров по базовой инфляции. При этом денежно-кредитная политика Банка России должна исключать механистический подход к контролю за предложением денег в экономике и за динамикой валютного курса. Все остальные функции Банка России должны реализовываться только при соблюдении этой первой заповеди. Данное положение необходимо закрепить в законодательном порядке, то есть внести изменения в Закон о Центральном банке Российской Федерации.

Основные направления и параметры единой государственной денежно-кредитной политики должны разрабатываться Правительством Российской Федерации и также в законодательном порядке утверждаться как минимум на три года.

Необходимо изменение акцентов в сложившихся ориентирах денежно-кредитной политики, использование всех ее инструментов для борьбы с инфляцией и создания условий экономического роста.

В частности, ставка рефинансирования должна стать эффективным инструментом политики и оказывать непосредственное влияние на стоимость заемных средств на межбанковском рынке. В перспективе этот показатель так же как в США, Европейском сообществе и многих других странах должен стать ключевым ориентиром, индикатором и регулятором финансового рынка.

Политика Банка России по вопросу обязательного резервирования должна быть направлена на приближение к общемировым нормам и стандартам. Главное, чтобы размеры и порядок формирования обязательных резервов не были существенным ограничителем кредитных возможностей коммерческих банков.

Однако снижение норм обязательных резервов по срочным вкладам будет возможным в условиях расширения активности коммерческих банков в области долгосрочного кредита и уменьшения рискованности банковского кредитования.

Следует усовершенствовать систему рефинансирования коммерческих банков, которая не должна сдерживать коммерческие банки в увеличении объемов кредитования, а, наоборот, должна стимулировать расширения кредитование реального сектора экономики.

Необходимо переломить негативную тенденцию превышения объема заимствований на зарубежных рынках над объемом заимствований внутри страны.

Правительству следует рассмотреть вопрос о возможности введения нормативного регулирования за осуществлением внешних заимствований государственных компаний и предприятий с существенным государственным участием и замещение их внутренними заимствованиями.

Операции на открытом рынке, позволяющие эффективно управлять объемом денежной массы из единого центра и, соответственно, влиять на динамику роста цен должны, наконец, занять достойное место в арсенале антиинфляционных механизмов Банка России.

Серьезное влияние на рост цен оказывают тарифы на услуги естественных монополий. В этой связи, представляется целесообразным на правительственном уровне разработать действенные механизмы мониторинга и ограничения роста тарифов на услуги естественных монополий. Не допускать монополизации отдельных рынков товаров и услуг, стимулировать развитие конкуренции между отечественными товаропроизводителями.

В целях обеспечения сбалансированности спроса и предложения на потребительском рынке и «связывания» свободной денежной ликвидности необходимо содействовать росту финансового рынка и банковской системы в качестве аккумулятора денежных ресурсов для целей инвестирования внутренней экономики. Целесообразно стимулировать сбережения населения и создавать условия для расширения частных инвестиций в финансовые инструменты, в том числе государственные и корпоративные ценные бумаги.

Для широких масс населения России одним из инструментов защиты от инфляции могли бы стать индексируемые государственные облигации, купонные выплаты и выплаты основной суммы по которым автоматически увеличивались бы на величину изменения индекса потребительских цен.

В долгосрочной перспективе России необходимо создавать функциональную систему поддержания уровня инфляции в заданных параметрах и функциональную систему стимулирования экономического роста. Наличие таких систем позволит в режиме саморегуляции решать указанные задачи.

Список литературы

1. Экономика: Учебник. 3-е изд., перераб. И доп./Под ред. Д-ра экон. Наук проф. А.С. Булатова. – М.: Экономистъ, 2005. – 896 с.

2. Экономика. Общий курс: Учебник. 3-е изд., перераб. И доп./Войтов А.Г. – М.: Экономистъ, 2006. – 456 с.

3. Бизнес и банки №1-2, 2004г.

4. Общество и экономика №4, 2006 г.

Похожие работы

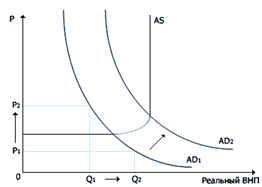

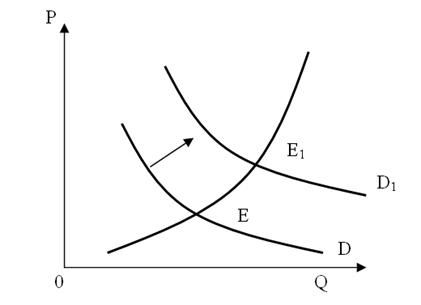

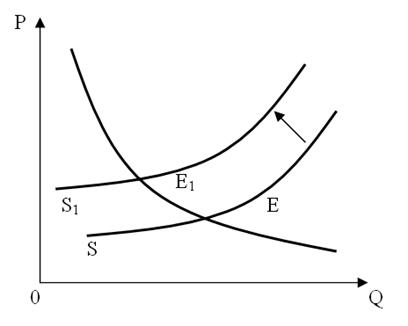

... для России характерна повышенная инфляция не только в кризисные периоды, но и при обычных условиях. 2. Анализ антиинфляционной государственной политики 2.1 Цели и меры регулирования антиинфляционной политики государства Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. Антиинфляционная политика ...

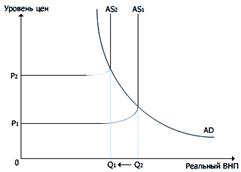

... уровня цен в экономике. Результаты долгосрочной антиинфляционной политики государства экономика чувствует, как правило, лишь по истечении продолжительного времени. 3. Особенности антиинфляционной политики в России К 2004 г. в России наметилось значительное снижение темпов инфляции. Важная роль в этом процессе принадлежит кредитно-денежной политике Правительства РФ и Центрального банка РФ. ...

... переходной экономикой, большинство из которых были вынуждены выходить из состояния стагфляции. Совокупность мер антиинфляционной политики, применяемых в Беларуси, можно условно разделить на три группы: комплекс мер по ограничению издержек и ресурсосбережению; по ограничению монетарных факторов инфляции и комплекс мер по структурному регулированию рынка товаров и услуг и совершенствованию системы ...

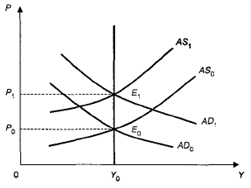

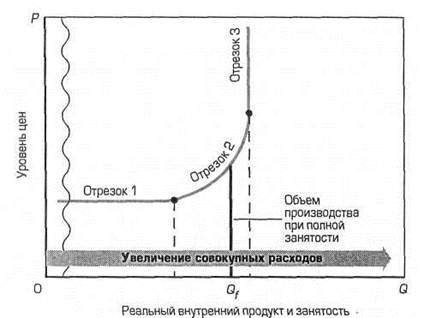

... . Поэтому и методы борьбы с инфляционным процессом обычно носят комплексный характер, постоянно уточняются, и корректируются. 5.2 Этапы формирования и модель антиинфляционной политики в РФ. Цель антиинфляционной политики не подавление инфляции любой ценой, а управление инфляционным процессом (рыночными и государственными методами) в интересах подъема национального производства и ...

0 комментариев