Навигация

Мобилизация финансовых ресурсов в малый бизнес

2. Мобилизация финансовых ресурсов в малый бизнес

2.1. Особенности финансирования деятельности малого бизнеса.

Одно из главных отличий МП от крупного предприятия - порядок финансирования, предполагающий использование в первую очередь и главным образом внутренних источников: доходов фирмы, личных средств руководителя, средств родных, друзей.

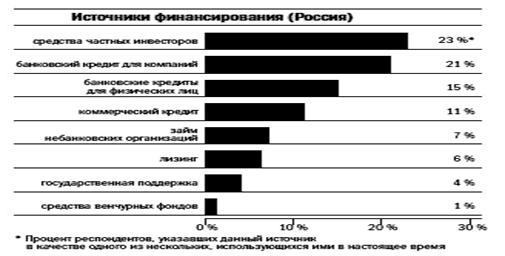

В условиях развитого рынка для МП существует еще один источник - банковский кредит, предоставляемый как непосредственно, так и в рамках специальных программ, с привлечением специализированных программ, специализированных финансовых структур, при поддержке государства.

В сегодняшних российских условиях, как свидетельствуют результаты всех опросов предпринимателей, возможность привлечения внешнего финансирования крайне ограничена. Чем хуже положение предприятия, тем эта возможность меньше.

Кризисная ситуация, типичная для значительной части МП, носит застойный, подчас необратимый характер. Банковское кредитование МП сведено к минимуму. Сокращается число предпринимателей, планирующих привлечь краткосрочный и долгосрочный банковские кредиты. Банки не устраивают небольшая величина запрашиваемых ссуд и отсутствие гарантий их возврата. Предпринимателей отпугивают высокая ставка процента, короткий срок кредитования, требование залога. Кроме того, пока сфера предпринимательства остается рискованной (включая и политический риск), нет стимула расширять деятельность, привлекая средства извне. Прежде всего это касается производства с его относительно меньшей ликвидностью.(4, С.5)

Рассматривая особенность МП, заключающуюся в преимущественном использовании внутренних источников финансирования, следует иметь в виду негативные последствия этого процесса как для отдельных фирм, так и для сектора малого бизнеса в целом. Это повышенный риск банкротства на этапе становления, трудности расширения производства, наконец, барьер, не позволяющий даже наиболее успешным МП попасть в разряд средних.

Недостаток собственных средств, принципиально невосполнимый в рамках отдельного МП, в сочетании с невозможностью привлечь внешнее финансирование нередко ограничивают масштабы перспективного бизнеса. Вот характерный пример. Предприятие вышло на рынок капиталоемкой продукции. Спрос на нее высок, но при таком уровне цен, когда рентабельно производство лишь средних масштабов. Ситуация достаточно типична. Многие емкие рыночные ниши опустели из-за деградации заполнявших их прежде крупных предприятий. Свернув нерентабельные производства, они не в силах “содержать себя” за счет оставшихся прибыльных и, как правило, закрывают и последние. Заполнить образовавшийся вакуум мог бы средний бизнес, который либо отпочковался от крупного в процессе реструктуризации, либо вырос из малого. Второй путь был не раз опробован в ходе развития рыночной экономики, но требует финансовой подпитки извне, причем в относительно сжатые сроки, пока сохраняются конкурентные преимущества свободного рыночного пространства.

Другой пример. МП освоило выпуск продукции, чья конкурентоспособность на внутреннем и внешнем рынках предполагает постоянное совершенствование технических параметров. Существующие на фирме технические разработки позволяют поддержать конкурентоспособность, создать устойчиво развивающийся бизнес, потенциально выходящий за рамки малого. Но для этого требуется достаточно серьезное (по масштабам МП) единовременное финансовое вливание, отдача от которого в будущем возместит все затраты.

И еще один случай. Он типичен для инновационного предпринимательства. Если МП опирается в своей работе на научную разработку, то, как правило, оно станет прибыльным, когда замкнется цепь: разработка - организация производства - сбыт. Чтобы “раскрутить” такой бизнес, необходимо соответствующее стартовое финансирование. В ситуации, когда стартовый капитал формируется исключительно за счет личных средств предпринимателей, научные разработки, требующие высоких технологий, не могут быть надежным фундаментом малого предпринимательства. Эта проблема решается в рамках технопарков, где инновационные МП доводят разработки до пробных образцов и контрольных испытаний. В случае удачи их внедрением занимаются крупные фирмы. Другая возможность - привлечение венчурного капитала.

Предприниматели пытаются преодолеть узкие рамки внутрифирменного финансирования, перераспределяя полученный доход между заработной платой и инвестициями. На МП этот процесс, как и многие другие, упрощен, так как в большинстве случаев руководитель единолично распоряжается доходами. Другой вариант - ускорение оборота денежных средств - доступен главным образом МП непроизводственной сферы. Руководители производственных фирм “размывают” профильную деятельность, занимаясь торговлей, посредничеством. Но относительное финансовое благополучие предприятия оборачивается потерей времени в конкурентной борьбе на рынке основного товара. Поэтому предприниматели, нацеленные на успешный бизнес именно в производстве, поэкспериментировав с торговлей, часто сворачивают ее.(10, С.15)

Ослабить, а тем более снять финансовые ограничения для МП без вмешательства государства невозможно. Речь идет не о беспрепятственной раздаче бюджетных средств всем желающим. К тому же совершенно необязательно (и даже с народнохозяйственной точки зрения вредно), чтобы из каждой микрофирмы выросло малое, среднее, крупное предприятие. Но, как показывает опыт промышленно развитых стран, стартовая финансовая поддержка - лучшее условие для расширения масштабов малого предпринимательства. Привлечение внешнего капитала к финансированию перспективного бизнеса - залог поддержания оптимальной структуры экономики, эффективно сочетающей малые, средние и крупные предприятия.

Решается эта задача как за счет прямой финансовой помощи государства, так и путем создания механизмов, косвенно направляющих частный капитал, индивидуальные накопления на финансирование МП.

Банковское кредитование малого бизнеса

На сегодняшний день наиболее действенным институтом кредитования МП, включая предпринимателей без образования юридического лица (ПБОЮЛ), является программа Европейского банка реконструкции и развития (ЕБРР). ЕБРР совместно с “донорами” - семью ведущими промышленно развитыми странами – выделил на эти цели 300 млн. долл., из них ЕБРР примерно половину. Финансовые ресурсы стали основой программы ЕБРР “Фонд поддержки малого бизнеса в России”.(3, С.93)

Механизм выдачи кредитов в рамках ФПМП выглядит так: ЕБРР в лице Фонда предоставляет долгосрочные кредиты российским коммерческим банкам, которые в соответствие с заключенным кредитным договором обязаны использовать предоставленные им средства для кредитования МП и ПБОЮЛ. В настоящее время ФПМП сотрудничает с пятью банками – четырьмя российскими и одним банком только с иностранным капиталом. К ним относятся: Сбербанк РФ, АБ “Нижегородский банковский дом”, Дальневосточный банк, Петровский банк, а так же банк кредитования малого бизнеса “КМБ – Банк” с иностранным капиталом.

Для данной работы они используют отделения и филиалы в 24 городах России. В настоящее время наиболее действенную работу по реализации этой программы ведет Сбербанк РФ. Так, из 34 отделений Московского Сбербанка РФ, 15 за последние два года, непосредственно в рамках программы, выдали более 2000 кредитов, из них 80% микрокредитов (до 30 тыс. долл.). Кредитная политика Сбербанка РФ предполагает. Что такого рода кредиты предназначены преимущественно для пополнения оборотных средств, и поэтому они выдаются не более чем на год. Обязателен залог.

Ограничения на выдачу кредитов касаются лишь некоторых областей предпринимательской деятельности: игорного бизнеса, производства табачных изделий, алкогольных напитков, операции по торговле ценными бумагами.(3, С.94)

Следует особо подчеркнуть, что банковские требования о залоге заведомо отсекают от кредита “венчурных” предпринимателей. У них, как правило, нет производственных помещений, оргтехники, нередко плохо и с личным имуществом. А ведь именно такие предприниматели больше других нуждаются в кредите. Чаще всего здесь необходимы иные – не банковские- институты кредитования малого бизнеса.

Фонды поддержки малого предпринимательства

Фондом поддержки малого предпринимательства является некоммерческая организация, создаваемая в целях финансирования программ, проектов, мероприятий, направленных на поддержку и развитие малого предпринимательства, путем аккумулирования средств, поступающих от приватизации государственного и муниципального имущества, доходов от собственной деятельности, добровольных взносов физических и юридических лиц, в том числе иностранных, доходов от выпуска и размещения ценных бумаг, а также доходов, получаемых по процентам от льготных кредитов, выделенных на конкурсной основе субъектам малого предпринимательства.

Фонды поддержки малого предпринимательства являются юридическим лицом. Основными направлениями деятельности фондов поддержки малого предпринимательства являются:

· содействие в формировании рыночных отношений на основе государственной поддержки малого предпринимательства и развития конкуренции путем привлечения и эффективного использования финансовых ресурсов для реализации целевых программ, проектов и мероприятий в области малого предпринимательства;

· участие в разработке, проведении экспертизы и конкурсном отборе, а также в реализации федеральных, региональных (межрегиональных), отраслевых (межотраслевых) и муниципальных программ развития и поддержки малого предпринимательства, демонополизации экономики, развития конкуренции, насыщения товарного рынка, создания новых рабочих мест;

· участие в формировании инфраструктуры рынка, обеспечивающей равные условия и возможности для осуществления деятельности в области малого предпринимательства;

· поддержка инновационной деятельности предпринимательских структур, стимулирование разработки и производства принципиально новых видов продукции, содействие в освоении новых технологий и изобретений;

· содействие в привлечении отечественных и иностранных инвестиций для реализации приоритетных направлений деятельности по созданию конкурентной среды и развитию малого предпринимательства;

· организация консультаций по вопросам налогообложения и применения норм законодательства.

На сегодняшний день за фондами поддержки малого бизнеса законодательно закреплено право заниматься кредитной деятельностью. Так, кредитование малого бизнеса осуществляет Федеральный фонд поддержки МП (ФПМП). ФПМП в 1998г., через банки- партнеры предоставил МП около 8 тыс. кредитов на сумму около 120 млн. долл. В 1999г. – примерно столько же, но на сумму в два раза меньше. В 2000г. ФПМП вышел на докризисные объемы кредитования, что в значительной мере связывается с ростом спроса на кредиты со стороны производственных МП. Конечно, объемы кредитования МП в рамках ФПМП с учетом общего числа , трудно считать весомыми, основная нагрузка здесь ложится на региональные фонды поддержки.(3, С.94)

Но абсолютное большинство российских региональных фондов поддержки МП, привыкших к постоянной бюджетной “подпитке”, в настоящее время вообще не имеют средств на организацию кредитования в экономически значимых масштабах.

2.3.Лизинг как форма кредитования малого бизнеса

Особой формой кредитования МП может стать финансовый лизинг, по сути, равносильный долгосрочному кредитованию. В результате лизинговой сделки лизингодатель приобретает у производителя права собственности на некоторый товар и сдает его в аренду лизингополучателю. Договор финансового лизинга, заключается, как правило, на нормативный срок службы имущества, передаваемого в лизинг. До истечения этого срока и завершения процесса выплат лизингодатель сохраняет за собой право собственности на объект лизинга.

Важным аспектом правового регулирования лизинговых отношений является юридическое закрепление различного рода льгот, которыми пользуются участники этих отношений. Среди них – право ускоренной амортизации имущества, полученного по лизингу, что позволяет ограничить срок договора лизинга 2-3 годами. Региональные налоговые льготы, как правило относятся к лизингу определенных видов имущества, в частности оборудования для АПК.(3, С.97)

Таким образом именно лизинг может стать наиболее эффективным способом расширения кредитования МП. Тем более он способствует развитию производственного малого бизнеса. Однако широкое распространение лизинга тормозиться ограниченностью финансовых ресурсов лизинговых компаний. Какой путь можно предложить для решения этой проблемы?

Федеральный фонд поддержки МП по инициативе программы TACIS разработал несколько вариантов проекта, включающего формирование системы кредитных гарантий и развитие лизинговой формы инвестирования в малый бизнес. Проблема дефицита кредитных ресурсов на российском рынке лизинговых услуг решается с помощью привлечения финансовых средств с западных кредитных рынков. Разумеется , каждый отдельный инвестиционных проект российского малого бизнеса, даже самый многообещающий, чрезмерно мал и рискован для европейских кредиторов. Преимущество предлагаемой системы кредитования состоит в том, что она позволяет создать институционально- финансовую схему, превращающую совокупность малых российских инвестиционных запросов в один большой европейский инвестиционный проект.

В результате реализации данного проекта дополнительный стимул получит региональная структура поддержки МП, прежде всего в виде гарантийных агентств, специализирующихся на работе с малым бизнесом лизинговых компаний. В региональное звено российской экономики начнут регулярно поступать западные кредитные ресурсы. Структура проекта предполагает высокую степень защиты всех инвестиционных капиталов. Участие региональных властей в реализации проекта способно придать поддержке малого бизнеса действительно целостный или, как говорят специалисты, “пакетный” характер.(3, С.98)

Но для того, чтобы лизинг развивался и происходила мобилизация финансовых ресурсов в малый бизнес, необходимы специальные исследования, прогнозирующие потребности российского малого бизнеса в лизинговых услугах и уточняющие место лизинга в общей системе мер по совершенствованию финансовой поддержки МП как важнейшего слагаемого современной рыночной экономики.

Похожие работы

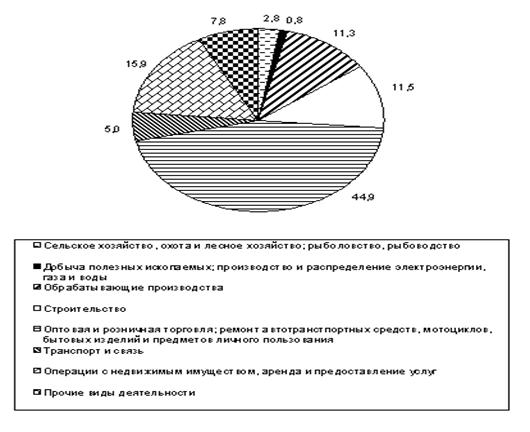

... 86 4.4 Розничная торговля 55 10.1 Сфера услуг 81 12,0 Финансовая деятельность 60 3.2 Строительство 80 4,3 Обрабатывающая промышленность 21 8,0 Особо важную роль малый бизнес играет в решении проблем занятости: в 80-е гг. 80% всех новых рабочих мест были созданы мелкими фирмами. ...

... региональных фондов поддержки малых фирм, привыкших к постоянной бюджетной “подпитке”, в настоящее время вообще не имеют средств на организацию кредитования в экономически значимых масштабах. 1.4 Финансы предприятий малого бизнеса и их особенности 1.4.1 Гибкость приспособления к рыночной конъюнктуре Главным преимуществом малого предприятия в условиях современного рынка является ...

... операций, не запрещена российским законодательством. Более того, она не нуждается в лицензировании, и для ее регулировании не требуется принятие специальных законов. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ ВОЗВРАТА КРЕДИТОВАНИЯ МАЛЫХ ПРЕДПРИЯТИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ 3.1. Создание эффективного механизма гарантирования кредитов малых предприятий Основной причиной трудностей малых предприятий в плане ...

... оборотных средств за счет расширения сфер деятельности предпринимателя Постоянное расширение сфер предпринимательской деятельности является одной из мер повышения эффективности использования оборотных средств, а так же насущной необходимостью. Существует поговорка, что «в бизнесе, для того чтобы стоять на месте нужно постоянно бежать». Расширение возможно как в сторону увеличения уже ...

0 комментариев