Навигация

Кредитование малых предприятий в Российской Федерации и перспективы его развития

Реферат

2010 г., 91 с., 5 таблиц, 11 рисунков, 37 источников.

Ключевые слова: БАНК, ПОДХОД, ЭКОНОМИКА, РАЗВИТИЕ, ПРОЦЕНТЫ, ЭКВИВАЛЕНТ, ГАРАНТИИ, КРЕДИТЫ, МАЛЫЕ ПРЕДПРИЯТИЯ, СУБЪЕКТЫ, АНАЛИЗ, ОТНОШЕНИЯ, БИЗНЕС, ПРОИЗВОДСТВО, РЕАЛИЗАЦИЯ, УСЛУГИ, ЭФФЕКТИВНОСТЬ, ДОХОД.

Актуальность Малое предпринимательство – неотъемлемый элемент современной рыночной системы хозяйствования, без которого экономика и общество в целом не могут нормально существовать и развиваться.

Объектом исследования является кредитование малых предприятий.

Предметом исследования является особенности и проблемы развития кредитования малых предприятий в России на современном этапе.

В дипломной работе представлены особенности привлечения малыми предприятиями кредитных ресурсов.

Проведен анализ состояния малых предприятий в Российской Федерации, анализ состояния банковского кредитования малых предприятий.

Определены круг экономических проблем, препятствующих развитию кредитования малого бизнеса в нашей стране.

Проанализированны развитие банковского и небанковского кредитования малых предприятий, выявить основные тенденции развития систем кредитования малых предприятий.

Предложена модель создания Государственного гарантийного фонда, сформулированы принципы его функционирования и определены основные направления деятельности.

Содержание

Введение

1. Экономическое содержание и принципы кредитования малых предприятий

1.1. Малый бизнес как особый тип предпринимательсткой деятельности и его особенности как субъекта кредитования

1.2. Основы банковского кредитования субъектов малого предпринимательства

1.3. Небанковское кредитование малых предприятий

2. Современное состояние и проблемы кредитования малых предприятий в РФ

2.1. Анализ состояния малых предприятий в Российской Федерации. Особенности привлечения малыми предприятиями кредитных ресурсов

2.2. Анализ состояния банковского кредитования малых предприятий

2.3. Небанковское кредитование малых предприятий: состояние, тенденции развития

3. Перспективы развития кредитования малых предприятий в Российской Федерации

3.1. Создание эффективного механизма гарантирования возврата кредитов малых предприятий

3.2. Субсидирование процентной ставки по кредитам малых предприятий

Заключение

Список использованных источников

Введение

кредитование малое предприятие

Малое предпринимательство – неотъемлемый элемент современной рыночной системы хозяйствования, без которого экономика и общество в целом не могут нормально существовать и развиваться.

Роль малого предпринимательства в современной экономике трудно переоценить. В развитых странах производимая в этом секторе продукция составляет большую часть валового национального продукта и экспорта, в нем сосредоточено значительное число рабочих мест. Малые предприятия являются сегодня ядром устойчивого экономического и политического развития.

Независимые предприниматели представляют собой наиболее многочисленный слой частных собственников и в силу своей массовости играют значительную роль не только в социально-экономической, но и в политической жизни страны. Малый бизнес обеспечивает укрепление рыночных отношений, основанных на демократии и частной собственности. По своему экономическому положению и условиям жизни частные предприниматели близки к большей части населения и составляют основу среднего класса, являющегося гарантом социальной и политической стабильности общества.

В Конституции Российской Федерации определено, что каждый гражданин имеет право на свободное использование своих способностей и имущества для предпринимательской и иной, не запрещенной законом экономической деятельности. Права и свободы человека и гражданина, а значит, и право свободной предпринимательской деятельности осуществляются на всей территории Российской Федерации и распространяются на каждого гражданина страны. Все органы государственной власти обязаны обеспечивать и защищать в своей деятельности права предпринимателей и свободу предпринимательства, а противодействие им должно рассматриваться как нарушение Конституции Российской Федерации. Государство признает и защищает равным образом частную, государственную, муниципальную и иные формы собственности.

Статистические данные свидетельствуют о том, что малое предпринимательство стало заметным явлением в экономике России. Однако в целом в России субъектов малого предпринимательства насчитывается сейчас чуть более 800 тысяч при требуемой критической массе для создания нормальной конкурентной среды 3,5 - 5 млн. К тому же отмечается тенденция к замедлению его развития, а в ряде случаев и к утрате завоеванных позиций. Между тем именно в России развитие малых предприятий могло бы сыграть важную роль в создании рабочих мест в промышленности, в возрождении малых городов и стать действенным инструментом в осуществлении региональной и промышленной политики.

Одним из наиболее серьезных препятствий развитию малого бизнеса в Российской Федерации является ограниченный доступ к финансированию. Недостаточные возможности и часто неспособность привлечь внешнее финансирование сказываются на всех стадиях развития предприятия: будь то формирование, расширение бизнеса или стадия замещения капитала.

Во многом решить вопрос финансирования позволяет развитие в России систем кредитования малых предприятий и финансовых институтов, предоставляющих кредиты этим субъектам экономических отношений. Однако становление системы кредитования малых предприятий сталкивается с рядом трудностей.

Традиционно основными поставщиками кредитных ресурсов являются банки. Но до недавнего времени коммерческие банки очень неохотно занимались кредитованием малого бизнеса: сегмент рынка в лице индивидуальных предпринимателей и малых предприятий представляет для банков достаточно трудоемкий в обслуживании, высокорискованный и относительно низкодоходный бизнес. Сегодня банки оказались в ситуации, когда у многих крупных предприятий, традиционных заемщиков, после кризиса низкие показатели платежеспособности, в связи, с чем банкам пришлось обратить внимание на кредитование малого бизнеса. Однако, несмотря на некоторое расширение операций по кредитованию малого бизнеса, в этой сфере по-прежнему существует ряд проблем – это проблемы, связанные, прежде всего, с отсутствием ликвидного обеспечения у малых предприятий, высокой ценой кредитов, а также короткими сроками кредитования.

Ограниченный доступ к банковскому финансированию способствует развитию альтернативных источников кредитных ресурсов, которыми становятся микрофинансовые организации. Активный процесс их создания за последние годы во многом обусловлен реализацией программ международной помощи, в рамках которых предусмотрено предоставление реальных финансовых средств для этих целей, расширение возможностей российских организаций по кредитованию малого бизнеса, совершенствование систем и механизмов кредитования, обучение и повышение квалификации российского персонала организаций, предоставляющих микрофинансовые услуги. Однако для институтов микрокредитования в России до сих пор не создана нормативная база, что существенно тормозит их развитие.

Эти и другие проблемы препятствуют расширению кредитования малого бизнеса, что негативно сказывается на его развитии в России на современном этапе. В связи с этим проведение исследований, направленных на совершенствование кредитования малых предприятий с учетом интересов всех его участников, является в настоящее время особо актуальным. Важное практическое значение решения проблем развития кредитования малых предприятий определило выбор темы, цель и конкретные задачи исследования.

Цель работы состоит в определении основных проблем развития кредитования малых предприятий и обосновании направлений его развития.

Для достижения указанной цели ставятся следующие задачи:

- обобщить и систематизировать теоретико-методические основы кредитования малого бизнеса, включая банковское кредитование и микрофинансирование;

- проанализировать развитие банковского и небанковского кредитования малых предприятий, выявить основные тенденции развития систем кредитования малых предприятий;

- определить круг экономических проблем, препятствующих развитию кредитования малого бизнеса в нашей стране;

- предложить и обосновать создание эффективных механизмов, способствующих решению проблем кредитования малых предприятий, разработать конкретные рекомендации по решению этих проблем в российской экономике.

Объектом исследования является кредитование малых предприятий.

Предмет исследования – особенности и проблемы развития кредитования малых предприятий в России на современном этапе.

Методологическая основа исследования. В процессе работы широко применялись общенаучные методы и приемы познания, а именно: абстрактно-логические суждения, анализ и синтез, группировки, экономико-статистические сравнения, системный подход.

Первый раздел исследования посвящен определению экономического содержания и принципов кредитования малого предпринимательства в России. Детально исследуется процесс банковского кредитования по стандартной технологии и по технологии, применяемой Европейским банком реконструкции и развития. Также рассматривается небанковское кредитование малых предприятий такими финансовыми институтами, как кредитные кооперативы, учреждения микрокредитования, государственные фонды; определяются основные аспекты функционирования этих субъектов микрофинансового рынка в современных условиях.

Второй раздел исследования посвящен анализу современного состояния малых предприятий в России и проблем привлечения ими кредитных ресурсов. Определяется приоритетность различных направлений привлечения финансовых средств, выявляются потенциальные источники привлечения кредитных ресурсов малыми предприятиями, целевое назначение фактически используемых кредитов, причины, по которым предприятие не пользуется кредитами. На этой основе раскрываются общие проблемы кредитования малого бизнеса, а также проблемы развития банковского и небанковского кредитования малого предпринимательства.

Третий раздел исследования посвящен рассмотрению приоритетных направлений, способствующих решению проблем развития кредитования малых предприятий в РФ. Предложена модель создания Государственного гарантийного фонда, сформулированы принципы его функционирования и определены основные направления деятельности: гарантирование кредитов малых предприятия и субсидирование части процентной ставки по кредитам, а также схемы реализации этих направлений. Выявлены преимущества использования вышеназванных механизмов и экономическая эффективность их применения.

1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ И ПРИНЦИПЫ КРЕДИТОВАНИЯ МАЛЫХ ПРЕДПРИЯТИЙ 1.1. Малый бизнес как особый тип предпринимательской деятельности и его особенности как субъекта кредитования

Российское законодательство и государственная статистика с точки зрения размеров выделяют следующие категории субъектов хозяйствования как представлено на Рис. 1:

– Субъекты малого предпринимательства;

– Крупные и средние предприятия

| Все хозяйствующие субъекты России | ||||||||||||||||||

|

| ||||||||||||||||||

| субъекты малого предпринимательства | средние | прочие | ||||||||||||||||

|

| ||||||||||||||||||

| малые предприятия – юридические лица | крестьянские (фермерские) хозяйства | предприниматели без образования юридического лица |

| ||||||||||||||||

Рис. 1. Типология хозяйствующих субъектов в России

Подход к малому предпринимательству как субъекту хозяйствования основан на выявлении единства двух сторон общественного производства: организационно-технической и социально-экономической. Вторая представлена производственными отношениями (образующими общественную форму производства), а первая – производительными силами, то есть совокупностью материально-вещественных элементов производства, рабочей силы и форм организации производства. Совокупность производственных единиц мелкого масштаба характеризует понятие «мелкое производство». Общественной формой мелкой производственной единицы в условиях рыночной экономики становится малое предприятие, основными экономическими чертами которого являются:

1) обособленность (то есть хозяйствование на свой страх и риск);

2) специализация на каком-либо виде деятельности;

3) реализация произведенных товаров (услуг) через куплю-продажу на рынке.

Определение социально-экономической стороны малого предпринимательства дополняется тем, что оно (малое предприятие) может основываться на:

1) личном труде владельца и членов его семьи;

2) использовании наемного труда в сочетании с производственно-управленческой деятельностью хозяина (его семьи).

Малое предприятие является «единицей» малого предпринимательства. Отсюда следует, что последнее – особый сектор экономики, образуемый совокупностью малых предприятий и потому являющийся специфической общественной формой мелкого производства в условиях рынка.

Таким образом, мелкое производство в качестве особого размерного уклада характеризует организационно-техническую сторону производства (плоскость производительных сил), а малое предпринимательство относится к его социально-экономической стороне и в этом конкретном смысле совпадает с понятием «малый бизнес».

Малое предпринимательство как тип предпринимательской деятельности наиболее полно раскрывается через характеристику ее субъекта, то есть предпринимателя. Предприниматель – это субъективный (личностный) фактор воспроизводства, способный на инициативной и инновационной основе, не боясь полной экономической ответственности, идти на риск и особым, рациональным образом соединять другие факторы производства так, чтобы в перспективе появлялся дополнительный доход.

Вышеуказанные характеристики можно отнести и к малому предпринимательству. Очевидно, что рисковость, неустойчивость малого предприятия в силу ограниченности ресурсов гораздо выше, чем у средних и крупных предпринимательских структур. То же самое можно сказать о гибкости, восприимчивости к инновациям. Одна из причин здесь – отсутствие в сфере малого предпринимательства громоздких управленческих систем. В случае коммерческого успеха малые фирмы получают относительно более высокий доход (естественно, по сравнению с первоначальными вложениями, которые у них, как правило, невелики).

Экономическая категория «малые предприятия» и критерии, очерчивающие ее границы, впервые были определены Постановлением Совета Министров РСФСР от 18 июля 1991г. N 406 «О мерах по поддержке и развитию малых предприятий в РСФСР» [7]. К малым предприятиям в соответствии с Постановлением относились предприятия всех организационно-правовых форм, установленных Законом РСФСР «О предприятиях и предпринимательской деятельности», как вновь созданные, так и действующие, со среднесписочной численностью работающих, не превышающей 200 человек, в том числе:

· в промышленности и строительстве – до 200 человек;

· в науке и научном обслуживании – до 100 человек;

· в других отраслях производственной сферы – до 50 человек;

· в отраслях непроизводственной сферы – до 15 человек.

В дальнейшем первоначальное определение «малого предприятия» было уточнено и дополнено в Федеральном Законе РФ «О развитии малого и среднего предпринимательства в Российской Федерации» от 06 июля 2007 года. Согласно Статьи 3 данного Закона, «под субъектами малого и среднего предпринимательства понимаются хозяйствующие субъекты (юридические лица и индивидуальные предприниматели), отнесенные в соответствии с условиями, установленными настоящим Федеральным законом, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, в уставном капитале которых доля участия Российской Федерации, субъектов Российской Федерации, общественных и религиозных организаций (объединений), благотворительных и иных фондов не должна превышать 25 процентов, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не должна превышать 25 процентов и в которых средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого и среднего предпринимательства:

· для средних предприятий - от 101 до 250 человек включительно;

· для малых предприятий - до 100 человек включительно;

· среди малых предприятий выделяются микропредприятия - до 15 человек [4].

Под субъектами малого предпринимательства понимаются также физические лица, физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица.

Таким образом, действующие в настоящее время определения «субъекта малого предпринимательства» и «малого предприятия» до известной степени адекватно идентифицируют новый сектор российской экономики. Однако и результаты многочисленных исследований подтверждают это, малый бизнес в очерченных границах неоднороден: по отраслевой структуре, по перечню основных проблем, по результатам функционирования.

Среди всей совокупности российских малых предприятий выделяются микропредприятия, ориентировочный размер которых по числу занятых оценивается в 10 человек работающих. Эти предприятия, число которых не меньше 80% от общего количества малых предприятий, представляют, прежде всего, непроизводственные сферы деятельности: торговлю, бытовое обслуживание, посреднические услуги, материально-техническое снабжение и сбыт и т.п. Микропредприятия количественно доминируют не только среди действующих, но и среди вновь зарегистрированных малых предприятий. В сравнении с более крупными предприятиями сектора малого бизнеса, микропредприятия устойчивее к негативным влияниям внешней среды, легче приспосабливаются к ним, активно используя, в том числе частичную, «теневизацию» бизнеса. Микропредприятия, в силу своей отраслевой специфики, не требуют от начинающего предпринимателя специальных технических знаний. Кроме того, для организации микробизнеса не требуется большого начального капитала (исключение по обоим пунктам составляет такая отрасль, как «наука и научное обслуживание», где также доминируют микропредприятия). Поэтому там, где инфраструктура поддержки предпринимательства развита слабо, возникают в первую очередь микропредприятия.

Следовательно, в социально-экономическом плане микробизнес решает, прежде всего, задачу самозанятости населения, что наиболее актуально в сельской местности и в малых городах; в моногородах, вставших перед проблемой реструктуризации и перепрофилирования крупных градообразующих предприятий; в депрессивных регионах. Группа микропредприятий решает проблему занятости, формирования устойчивого дохода значительной части населения, постепенной стабилизации и подъема уровня жизни.

Малый бизнес или малое предпринимательство состоит из многочисленного слоя мелких собственников, которые, в силу своей массовости, в значительной степени определяют облик страны, как социальный, так и экономический. По своему уровню жизни и социальному положению они принадлежат к большинству населения, одновременно являясь как непосредственными производителями, так и потребителями широкого спектра товаров и услуг. Сектор малого предпринимательства образует самую разветвленную сеть предприятий, действующих, в основном, на местных рынках и непосредственно связанных с потребителем. В сочетании с небольшими размерами предприятий технологическая, производственная и управленческая гибкость позволяет чутко и своевременно реагировать на изменяющуюся конъюнктуру рынка.

Высокая приспособляемость малого бизнеса и массовый охват практически всех сфер производства, внутреннего рынка обеспечивает устойчивость развития экономики и способствует стабильности политического и социального климата.

Характерной особенностью малого предприятия является высокая интенсивность использования всех видов ресурсов и постоянное стремление к оптимизации их количества, обеспечению их наиболее рациональных для данных условий пропорций – на малом предприятии не может быть лишнего оборудования, избыточных запасов сырья и материалов, лишних работников. Это обстоятельство – один из важнейших факторов достижения рационализации экономики в целом.

Предприятия малого бизнеса обладают специфическими отличительными особенностями, преимуществами и недостатками, закономерностями развития. Функционирование на конкретном локальном рынке, быстрое реагирование на изменение конъюнктуры этого рынка, узкая специализация на определенном сегменте рынка товаров и услуг, непосредственная связь с потребителем, потребность в относительно небольшом стартовом капитале – наиболее важные достоинства малого предпринимательства, повышающие устойчивость и живучесть предприятий. Но при определенных условиях эти характеристики приобретают негативную значимость, тормозят развитие конкретного предприятия. Гибкость и мобильность предприятия позволяют быстро приспособиться к изменениям внешней среды, однако оно оказывается особенно сильно уязвимым для колебаний конъюнктуры рынка, изменений локальных условий функционирования, динамики общих условий. Относительно небольшой капитал сужает рамки производства, ограничивает возможности для привлечения дополнительных ресурсов в необходимых случаях. Ограниченные масштабы производства и небольшое количество занятых обуславливают простоту и эффективность управления предприятием, а совмещение функций собственника и менеджера, характерное для малого предпринимательства, установление личных связей с работниками предприятия, неформальный стиль управления снижают управленческие издержки.

Малые предприятия успешно функционируют в небольших рыночных сегментах. Если крупные фирмы способствуют повышению общехозяйственной эффективности за счет экономии на масштабах производства, то малые придают гибкость, мобильность, способность к быстрым структурным и техническим сдвигам.

Способность к ускоренному освоению инвестиций, высокая оборачиваемость оборотных средств и активная инновационная деятельность способствуют ускоренному развитию отдельных отраслей хозяйства во всех секторах экономики. Совокупность всех этих факторов при массовом развитии сектора малого предпринимательства служит источником высоких темпов социально-экономического развития, позволяет за короткий период накопить средства для устойчивого развития основных отраслей экономики, что подтверждается опытом Германии, Японии, Южной Кореи, Китая, Испании и других стран.

Обобщая вышеизложенное, можно выделить следующие основные преимущества развития малого бизнеса:

1. увеличение числа собственников, как следствие – формирование и развитие среднего класса – главного гаранта политической стабильности в демократическом обществе;

2. рост доли экономически активного населения, что увеличивает доходы граждан и сглаживает диспропорции в благосостоянии различных социальных групп;

3. селекция наиболее энергичных, дееспособных индивидуальностей, для которых малый бизнес становится первичной школой самореализации;

4. создание новых рабочих мест с относительно низкими капитальными затратами, особенно в сфере обслуживания;

5. трудоустройство работников, высвобождаемых в госсекторе, а также представителей социально уязвимых групп населения (беженцев, инвалидов, молодежи, женщин);

6. подготовка кадров за счет использования работников с ограниченным образованием, которые приобретают свою квалификацию на месте работы;

7. разработка и внедрение технологических, технических и организационных инноваций;

8. косвенное стимулирование роста эффективности производства крупных компаний путем освоения новых рынков, которые эти фирмы считают недостаточно емкими;

9. ликвидация монополии производителей, создание конкурентной среды;

10. мобилизация материальных, финансовых и природных ресурсов, которые иначе остались бы невостребованными, а также более эффективное их использование;

11. снижение фондовооруженности и капиталоемкости при выпуске более трудоемкой продукции, быстрая окупаемость вложений;

12. улучшение взаимосвязи между различными секторами экономики.

Таким образом, значимость развития малого бизнеса для нашей страны велика, так как именно малый бизнес в России способен коренным образом и без существенных капитальных вложений расширить производство многих потребительских товаров и услуг с использованием местных источников сырья, решить проблему занятости, ускорить научно-технический прогресс и составить позитивную альтернативу криминальному бизнесу.

1.2. Основы банковского кредитования субъектов малого предпринимательстваВозможность возникновения и развития кредитования связана с кругооборотом капитала. В процессе движения основного и оборотного капитала происходит высвобождение ресурсов. Средства труда используются в процессе производства длительное время, их стоимость переносится на стоимость готовой продукции частями. Постепенное восстановление стоимости основного капитала в денежной форме приводит к тому, что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с тем на другом полюсе возникает потребность в замене изношенных средств труда и достаточно крупных единовременных затратах. Аналогичные по своему характеру процессы происходят и в движении оборотного капитала. Более того, здесь колебания в кругообороте и обороте проявляют себя более разнообразно. У одних субъектов появляется временный избыток средств, у других – их недостаток. Это создаёт возможность возникновения кредитных отношений, то есть кредитование разрешает относительное противоречие между временным оседанием средств и необходимостью их использования в хозяйстве.

Гражданский кодекс вводит два понятия: «займ» и «кредит», но не дает определений этих категорий (Гражданский кодекс РФ, ч. II, гл. 42, §1, 2, ст. 807-821) [3]. В связи с этим, в экономической и юридической литературе возникают разные трактовки этих понятий, и, следовательно, понятия «кредитования». По мнению Г.А. Ермиловой, одно из отличий «кредита» и «займа» – в источниках формирования средств, из которых они выдаются. Под кредитом понимается предоставление денежных средств физических и юридических лиц, привлеченных во вклады, займ же означает предоставление частных средств или привлеченных частных средств [18].

В настоящем исследовании выдача кредитов будет рассматриваться в связи с деятельностью банков. По отношению к остальным субъектам, осуществляющим кредитование малых предприятий, наряду с термином «кредит» будет использоваться термин «займ».

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы нашли прямое отражение в общегосударственном законодательстве, они правомерны при кредитовании любых хозяйствующих субъектов, в том числе и малых предприятий. К таким принципам относятся следующее:

Похожие работы

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... земельных банков. Если обратиться к историческому опыту то можно вспомнить, что во времена царской России подобные организации были распространены достаточно широко. Земельные банки в России при сложившейся экономической ситуации должны создаваться по строго разработанной программе с учетом всевозможных экономических факторов. На мой взгляд, можно выделить три важных правила их работы. ...

... изменений в нормативно-правовые акты, регулирующие ипотечное кредитование, проблемы развития правовых норм стоят достаточно остро. 3.2 Перспективы развития ипотечного кредитования С целью удовлетворения потребностей населения российские коммерческие банки, а также специализированные учреждения предлагают широкий спектр ипотечных кредитных продуктов и программ. На сегодняшний день на ...

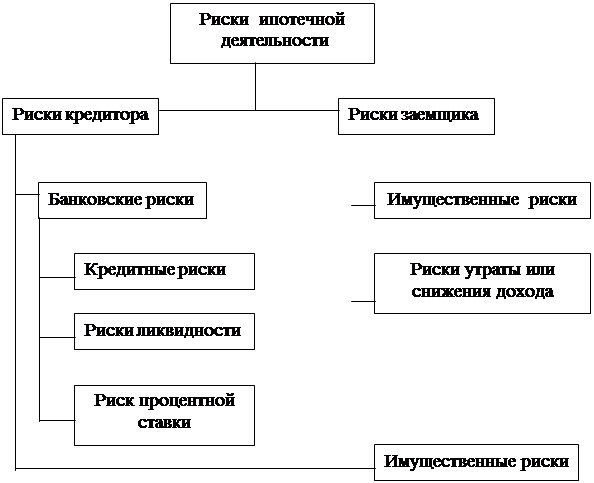

... различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки.Глава 2. Риски ипотечного кредитования. Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски - это риски, свойственные ...

0 комментариев