Навигация

Инвестиционный план развития ООО СП «Аклеон»

2.2 Инвестиционный план развития ООО СП «Аклеон»

Основное содержание инвестиционного плана заключается в организации производства шаровых опор (шарниров) для легковых автомобилей.

В сборочную единицу «шаровая опора» входят следующие «основные детали»: палец шаровой опоры; корпус; вкладыш антифрикционный; защитный чехол (пыльник).

Время реализации инвестиционного плана 2010-2015 гг.

В 2009-2010 гг. СП «Аклеон» ООО планирует организовать производство пальца шаровой опоры и сборочное производство шаровых опор. В 2010 г. планируется освоить и производство вкладыша антифрикционного.

Для организации производства пальца шаровой опоры СП «Аклеон» ООО необходимо приобрести специализированное оборудование общей стоимостью около 5830 тыс. долларов США:

- пресс холодной высадки NH 518 (оборудование новое, пр-во Бельгия) ориентировочной стоимостью 2780 тыс. долларов США;

- станок для обработки сферы «Audremo CNC 90» - 5 шт. (оборудование новое, пр-во Германия) ориентировочной стоимостью 230 тыс. долларов США каждый;

- станок для обработки сферы «Puma - 160» - 2 шт. (оборудование новое, пр-во Корея) ориентировочной стоимостью 75 тыс. долларов США каждый;

- многошпиндельный автомат «AS - 42» - 2 шт. (оборудование бывшее в употреблении, пр-во Италия) ориентировочной стоимостью 50 тыс. долларов США каждый;

- линия термообработки «TG -10» (оборудование новое, пр-во Германия) ориентировочной стоимостью 1500 тыс. долларов США;

- станок резьбонакатной «D-15» - 2 шт. (оборудование новое, пр-во Корея) ориентировочной стоимостью 75 тыс. долларов США каждый.

Для организации сборки и обеспечения выпуска около 7,5 млн. штук в год шаровых опор необходимы 2 сборочные линии, которые предприятие планирует изготовить собственными силами. Инвестиционные затраты на эту цель составят около 640 тыс. долларов США.

Для проверки контроля качества выпускаемых изделий необходимы испытательные стенды:

- стенд для циклической долговечности шаровых опор, ориентировочной стоимостью около 160 тыс. долларов США;

- стенд для циклической долговечности резиновых чехлов, ориентировочной стоимостью около 125 тыс. долларов США;

- стенд для статических и динаметрических нагрузок, ориентировочной стоимостью около 45 тыс. долларов США.

Таким образом, для реализации инвестиционного плана, то есть для организации производства шаровых опор необходимы инвестиции в оборудование в размере около 6800 тыс. долларов США. Кроме того, инвестиции в прирост оборотного капитала составят 3943 тыс. долларов США.

Таким образом, общие инвестиционные затраты на реализацию бизнес проекта «Создание производства шаровых опор для легковых автомобилей» составят - 10743 тыс. долларов США.

Планируемые источники инвестиций:

- кредитные ресурсы банка в размере 4081 тыс. долларов США, что составляет 38% от общей стоимости проекта;

- собственные средства предприятия 6662 тыс. долларов США, что оставляет 62% от общей стоимости проекта, нарабатываемые в процессе деятельности предприятия.

Срок кредита - 4 года. Предполагается мараторий на выплату основного долга - 12 месяцев. Погашение кредита производится равными частями в течение 3-х лет, ежеквартально по 374 тыс. долларов США.

Выплата процентов за кредит начинается с первого месяца его получения. При разработке бизнес-плана, процентная ставка за пользование кредитом принята в размере - 10,65% годовых (2,12%-ЗМ EURIBOR + 8% ставка «RZB» + 0,53%-налог на доход иностранного юридического лица(5% от дохода)).

В настоящее время, предприятие находится на стадии выбора поставщиков оборудования, согласования цен, поэтому при разработке бизнес-плана был составлен предполагаемый график закупки оборудования и использования кредитных ресурсов банка на оплату оборудования. Финансирование оборотных средств будет осуществляться за счет собственных источников. Сборочные линии и испытательные стенды СП «Аклеон» ООО будет приобретать за счет собственных средств.

Поступление оборудования - январь - февраль 2010 года.

Ввод в эксплуатацию оборудования - март 2010 года.

Таблица 3. Предполагаемый график закупки оборудования и использования кредитных ресурсов банка

| №п/п | Наименование оборудования | кол-во, шт | Общая сумма, тыс. USD | Оплата за счет собственных средств, тыс. USD | Оплата за счет кредитных средств, тыс. USD | |||||||||

| 07 2010 | 10 2010 | 12 2010 | 01 2011 | 07 2010 | 10 2010 | 12 2010 | 01 2011 | |||||||

| 1. | Пресс холодной высадки NH 518 | 1 | 2780 | 445 | 389 | 1946 | ||||||||

| 2. | Станок для обработки сферы «Audremo CNC» | 5 | 1150 | 172 | 172 | 403 | 403 | |||||||

| 3. | Станок для обработки сферы «Puma-160» | 2 | 150 | 22 | 23 | 53 | 52 | |||||||

| 4. | Многошпиндельный автомат «AS-42» | 2 | 100 | 15 | 15 | 3 | 35 | |||||||

| 5. | Линия термообработки «TG-10» | 1 | 1500 | 225 | 225 | 525 | 525 | |||||||

| 6. | Cтанок резьбонакатной «D-15» | 2 | 150 | 23 | 23 | 52 | 52 | |||||||

| Итого | 13 | 5830 | 445 | 457 | 389 | 458 | 1068 | 1946 | 1067 | |||||

Выпуск шаровых опор предприятие планирует начать с апреля 2010 года.

Производственная программа на 2010-2015 гг. (таблица 4) разработана с учетом производственного потенциала предприятия и на основе анализа рынков сбыта.

Таблица 4. Программа производства на 2010-2015 гг., тыс. штук

| Наименование продукции | Годы выпуска | |||||

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Шаровые опоры к автомобилям «ВАЗ» | 1000 | 3000 | 5500 | 5500 | 5500 | 5500 |

| Шаровые опоры к автомобилям «ГАЗ», «Москвич» | - | 500 | 2000 | 2000 | 2000 | 2000 |

| ИТОГО: | 1000 | 3500 | 7500 | 7500 | 7500 | 7500 |

Производственный процесс изготовления шаровых опор строится по следующему принципу:

- получение комплектующих от поставщиков и их входной контроль;

- производство пальца шаровой опоры;

- сборка шаровых опор и упаковка;

- контроль качества выпускаемых изделий.

Получение комплектующих изделий от поставщиков:

Предполагаемые поставщики:

- корпус - фирма «Changhal Jiaoda Chukyo» (Китай), ООО «Автон» (Россия, г. Воронеж);

- защитный чехол (пыльник) - фирма «Ningbo Pelyuan Automobile Parts Co.» (Китай), ОАО «Вымпел» (Россия);

- вкладыш антифрикционный - ООО «Автон» (Россия, г. Воронеж).

При организации производства вкладыша антифрикционного будет использоваться полиамит с добавкой углепластика. Предполагаемый поставщик - «Пластмассовый завод», г. Светлогорск.

Материалы будут поставляться на СП «Аклеон» ООО автомобильным транспортом.

Производство пальца шаровой опоры.

Используемый материал - пруток 41CrS4. Предполагаемые поставщики: «Trefileurope» (Франция), «Saarstahl Groupe» (Германия), «Carrington Wire Ltd» (Великобритания).

Технологический процесс изготовления пальца шаровой опоры строится по следующему принципу:

- входной контроль;

- высадка заготовки пальца в автоматическом режиме на пресс-автомате для холодной высадки NH 518 (производительность станка около 3600 шт/час);

- термообработка на автоматической линии TG-10 (мойка, закалка, отпуск, производительность линии около 3600 шт/час);

- обработка сферы в окончательный размер на автомате модели «Audremo CNC 90» (производительность станка около 240 шт/час);

- подрезка и обработка шейки сферы на автомате «AS-42» (производительность станка около 605 шт/час);

- накатка резьбы на автомате «D-15» (производительность станка около 1300 шт/час);

- контроль готового изделия.

Характерной особенностью каждого технологического цикла является высокая степень автоматизации, включая как загрузку- выгрузку изделия, так и оперативный контроль параметров.

Сборка шаровых опор.

Сборка шаровых опор будет осуществляться на специальных сборочных линиях (2 штуки).

Такт выпуска шаровой опоры на линии - 5 секунд.

Контроль качества выпускаемых изделий.

Собранная продукция будет проходить испытания на специальных испытательных стендах.

Производство шаровых опор будет размещено на производственных площадях СП «Аклеон» ООО, пр-т Партизанский 174.

Предполагается задействовать около 3800 кв. метров.

Для обеспечения запланированного объема производства шаровых опор - 7,5 млн. штук в год, необходима численность основных рабочих - 48 человек

(с учетом 3-х сменной работы).

В таблице 5 отражены объемы продаж на весь срок реализации инвестиционного плана в разрезе по годам с учетом необходимого накопления готовой продукции на складе (2-х месячный запас, необходимый для обеспечения нормальной, бесперебойной работы предприятия).

Таблица 5. Объем продаж на 2010-2015 гг.

| Показатель | Года | |||||

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Объем продаж (тыс. шт.) в том числе: | 800 | 3120 | 6850 | 7500 | 7500 | 7500 |

| - шаровые опоры к автомобилям «ВАЗ» | 800 | 2700 | 5100 | 5500 | 5500 | 5500 |

| - шаровые опоры к автомобилям «ГАЗ», «Москвич» | - | 420 | 1750 | 2000 | 2000 | 2000 |

| Цена (в долларах США): | ||||||

| - шаровые опоры к автомобилям «ВАЗ» | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 |

| - шаровые опоры к автомобилям «ГАЗ», «Москвич» | 3,0 | 3,0 | 3,0 | 3,0 | 3,0 | 3,0 |

| Продажная стоимость (тыс. долларов США): | 1600 | 6660 | 15450 | 17000 | 17000 | 17000 |

| - шаровые опоры к автомобилям «ВАЗ» | 1600 | 5400 | 10200 | 11000 | 11000 | 11000 |

| - шаровые опоры к автомобилям «ГАЗ», «Москвич» | - | 1260 | 5250 | 6000 | 6000 | 6000 |

3. ОЦЕНКА ИННОВАЦИОННОГО ПЛАНА РАЗВИТИЯ

ООО СП «АКЛЕОН» И РАЗРАБОТКА ПУТЕЙ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ В ИННОВАЦИОННУЮ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

Показатели, характеризующие поток денежной наличности, свидетельствуют о том, что предприятие на протяжении семи анализируемых лет будет располагать необходимыми ресурсами для возврата кредита, процентов по нему и погашения займов корпорации «Фенокс».

Предполагаемое движение денежных средств по инвестиционному плану представлено в таблице 6.

Таблица 6. Предполагаемое движение денежных средств по инвестиционному плану, тыс. долл. США

| Показатель | Годы | |||||||

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | Всего | |

| Остаток на начало года | 0 | 163 | 233 | 16 | 22 | 2654 | 8345 | |

| Поступило: | 4514 | 3987 | 2907 | 6285 | 6758 | 6697 | 6613 | 37761 |

| - чистая прибыль; | - | -22 | 1063 | 2832 | 3010 | 2945 | 2910 | 12738 |

| - амортизация; | - | 454 | 645 | 672 | 688 | 692 | 643 | 3794 |

| - НДС полученный; | 288 | 1199 | 2781 | 3060 | 3060 | 3060 | 13448 | |

| - займы системы; | 1500 | 2200 | - | - | - | - | - | 3700 |

| - кредит банка; | 3014 | 1067 | - | - | - | - | - | 4081 |

| Направлено: | 4351 | 3917 | 3124 | 6279 | 4126 | 1006 | 996 | 23799 |

| - инвестиции; | 4305 | 2495 | 6800 | |||||

| - прирост оборотного капитала; | - | 608 | 1197 | 2089 | 26 | 14 | 9 | 3943 |

| - возврат кредита; | - | 314 | 1256 | 1256 | 1255 | - | - | 4081 |

| - возврат займов системы; | - | - | - | 1900 | 1800 | - | - | 3700 |

| - погашение процентов по кредиту; | 46 | 426 | 318 | 184 | 50 | - | - | 1024 |

| - НДС уплаченный | - | 74 | 353 | 850 | 995 | 992 | 987 | 4251 |

| Остаток на конец года | 163 | 233 | 16 | 22 | 2654 | 8345 | 13962 | |

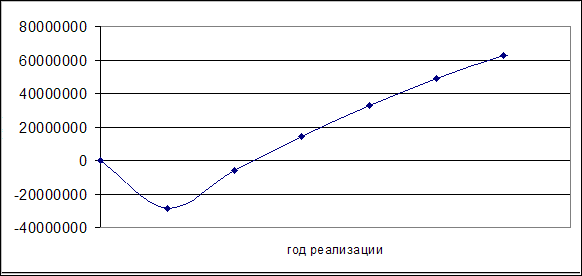

В таблице 7 представлены показатели, характеризующие эффективность инвестиционного проекта. Ставка дисконтирования в размере 10,65 % начинает учитываться с момента начала реализации бизнес-плана.

Внутренняя норма доходности проекта (IRR) имеет положительное значение и составляет - 29,0 %.

Таблица 7. Расчет инвестиционного проекта, тыс. долл. США

| Показатель | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | Итого |

| Результат кэш-фло за год от текущей деятельности предприятия | - | 432 | 1708 | 3504 | 3698 | 3637 | 3553 | 16532 |

| Прочие расходы в прирост - капвложений - оборотного капитала | - - - | 395 - 395 | 352 - 352 | 158 - 158 | -2039 - -2039 | -2054 - -2054 | -2064 - -2064 | -5252 - -5252 |

| Чистый поток денежных средств (стр.1 - стр.2) | - | 37 | 1356 | 3346 | 5737 | 5691 | 5617 | 21784 |

| Коэффициент дисконтирования при ставке дисконта 10,65 % | 1,000 | 0,904 | 0,817 | 0,738 | 0,667 | 0,603 | 0,545 | - |

| Дисконтированный чистый поток средств (А inv) (стр.3 × стр.4) | 0 | 34 | 1108 | 2469 | 3827 | 3432 | 3061 | 13931 |

| Размер инвестиций (К) | 4305 | 2495 | - | - | - | - | - | 6800 |

| Нарастающий чистый простой доход проекта (стр.3 - стр.6) | -4305 | -6763 | -5407 | -2061 | 3676 | 9367 | 14984 | 14984 |

| Нарастающий чистый дисконтированный доход (NPV) (стр.5-стр.6) | -4305 | -6766 | -5658 | -3189 | 638 | 4070 | 7131 | 7131 |

| Простой срок окупаемости (РР) | - | - | - | - | 4,36 | - | - | 4года 4 месяца |

| Дисконтированный срок окупаемости (РР) | - | - | - | - | 4,83 | - | - | 4года 10 месяцев |

| Рентабельность инвестиций (PI = A inv. / K × 100%) | - | - | - | - | - | - | - | 204,9 |

| Внутренняя норма доходности проекта (IRR), % | - | - | - | - | - | - | - | 29,0 |

| Доход в расчете на один год осуществления проекта (R - NVP × i / (1 - (1 + i)7) ) | - | - | - | - | - | - | - | 1496,05 |

| Коэффициент покрытия задолженности (DSC) (по чистым денежным поступлениям) | - | - | - | - | 1,83 | - | - | 3,24 |

| 15. Коэффициент покрытия задолженности (DSC) (по прибыли) | - | - | - | - | 1,55 | - | - | 2,70 |

Срок окупаемости проекта без учета дисконтирования 4,36 года (4 года, 4 месяца), дисконтированный срок окупаемости проекта - 4,83 года (4 года 10 месяцев).

Кроме того, предприятием принято, что для обеспечения ритмичной и бесперебойной работы, необходимы - 2-х месячный норматив производственных запасов и 2-х месячные остатки готовой продукции на складе.

В таблице 8 приведен расчет прироста оборотного капитала.

Таблица 8. Расчет прироста оборотного капитала

| Показатель | 2009 год | 2010 год | 2011 год | 2012 год | 2013 год | 2014 год | 2015 год |

| Месячный норматив производственных запасов (тыс. долл.) | - | 104 | 388 | 879 | 880 | 881 | 881 |

| 2-х месячный норматив производственных запасов (тыс. долл.) | - | 208 | 776 | 1757 | 1760 | 1761 | 1763 |

| 2-х месячный норматив готовой продукции (тыс. штук) | - | 200 | 580 | 1230 | 1230 | 1230 | 1230 |

| 2-х месячный норматив готовой продукции (тыс. долл.) | - | 400 | 1029 | 2137 | 2160 | 2173 | 2180 |

| Прирост склада (тыс. штук) | - | 200 | 380 | 650 | - | - | - |

| Итого норматив оборотного капитала (тыс. долл.) | - | 608 | 1805 | 3894 | 3920 | 3934 | 3943 |

| Прирост оборотного капитала (тыс. долл.) | - | 608 | 1197 | 2089 | 26 | 14 | 9 |

Положительными чертами инвестиционного плана, кроме его окупаемости и эффективности являются:

Конкурентоспособность. Минимизация издержек позволяют предприятию вести ценовую конкуренцию, что привлекает не очень обеспеченных покупателей, а они то и являются основными клиентами.

Увеличение спроса на рынке запчастей в ближайшее 2 года (более чем в два раза). Этот спрос носит сезонный характер - летом падает.

Привлечение большего количества клиентов путем формирования собственного имиджа, так как внешне привлекательные фирмы ориентируются на состоятельных клиентов при таком же качестве продукции.

Можно работать под одной известной маркой товара (в том числе как способ формирования имиджа). Этому способствует то, что рынок не структурирован. Новых товаров продается относительно не много и торговля ими требует отвлечения значительных денежных средств, поэтому можно продавать только определенную группу товара, делая акцент на одну марку, но не отказываясь от других.

Низкое качество товара у конкурентов. Таким образом, если предприятие улучшит качество своей продукции, это позволит ему значительно увеличить объемы продаж своей продукции.

Для обеспечения полного и своевременного прогнозирования потенциального спроса, издержек и цен необходимо использовать программы для автоматизации бухгалтерского учета, например 1С: Бухгалтерию, а также различные программы для анализа и прогнозирования, среди таких программы выделяют, например Пакет анализа MS Excel который обеспечивает не только простой ввод данных для анализа и прогнозирования, но и самым процесс анализа и прогнозирования, таким образом, обеспечивая формирование прогнозируемых показателей в наиболее приемлемой форме, обеспечивающей быстроту и правильность расчетов, поскольку широкое применение автоматизированных средств управления позволяет решать множество задач и тем самым облегчает работу всех служб предприятия, а автоматизированный вариант методики оценки, прогнозирования и планирования прибыли и рентабельности на предприятии является эффективным инструментом оперативного контроля за динамикой финансовых результатов.

ЗАКЛЮЧЕНИЕ

Проведенный в курсовой работе анализ позволяет сделать следующие выводы:

Инвестирование представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации.

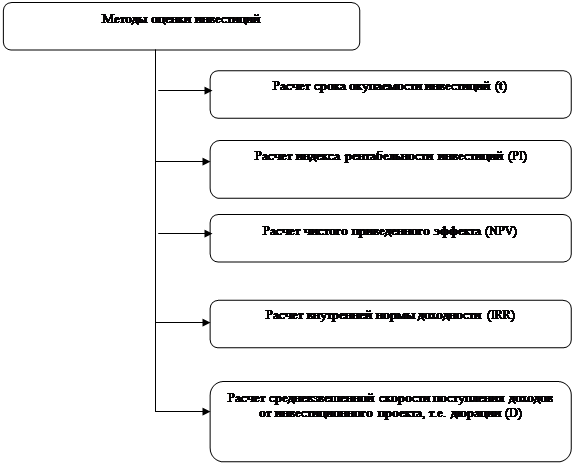

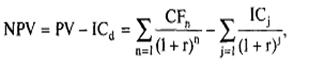

Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений. Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, то есть отдачи от капитальных вложений, которые предусматриваются проектом. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.

При анализе инвестиционных проектов исходят из определенных допущений. Во-первых, с каждым инвестиционным проектом принято связывать денежный поток. Чаще всего анализ ведется по годам. Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет. Приток (отток) денежных средств относится к концу очередного года.

Показатели, используемые при анализе эффективности инвестиций, можно подразделить на основанные на дисконтированных оценках и основанные на учетных оценках.

Показатель чистого приведенного дохода характеризует современную величину эффекта от будущей реализации инвестиционного проекта.

В отличие от показателя NPV индекс рентабельности является относительным показателем. Он характеризует уровень доходов на единицу затрат, то есть эффективность вложений.

Экономический смысл критерия IRR заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов по проекту.

При оценке эффективности капитальных вложений следует обязательно учитывать влияние инфляции. Это достигается путем корректировки элементов денежного потока или коэффициента дисконтирования на индекс инфляции. Точно такой же принцип положен в основу методики учета риска.

Как показали результаты многочисленных обследований практики принятия решений в области инвестиционной политики в условиях рынка, в анализе эффективности инвестиционных проектов наиболее часто применяются критерии NPV и IRR. Однако возможны ситуации, когда эти критерии противоречат друг другу, например, при оценке альтернативных проектов.

Довольно часто в инвестиционной практике возникает потребность в сравнении проектов различной продолжительности.

При составлении бюджета капитальных вложений приходится учитывать ряд ограничений. Например, имеется несколько привлекательных инвестиционных проектов, однако предприятие из-за ограниченности в финансовых ресурсах не может осуществить их все одновременно. В этом случае необходимо отобрать для реализации проекты так, чтобы получить максимальную выгоду от инвестирования. Как правило, основной целевой установкой в подобных случаях является максимизация суммарного NPV.

В реальной ситуации проблема анализа капитальных вложений может быть весьма непростой. Не случайно исследования западной практики принятия инвестиционных решений показали, что подавляющее большинство компаний, во-первых, рассчитывает несколько критериев и, во-вторых, использует полученные количественные оценки не как руководство к действию, а как информацию к размышлению.

В курсовой работе предложен инвестиционный план по производству комплектующих изделий, входящих в состав шаровых опор на базе предприятия ООО СП «Аклеон», которое входит в состав корпорации «Фенокс» и основным видом деятельности его является производство автомобильных компонентов. ООО СП «Аклеон» является коммерческой организацией, деятельность которой направлена на дальнейший рост объемов производства конкурентоспособной продукции (автомобильные компоненты), расширение ее номенклатуры на территории свободной экономической зоны «Минск», с целью получения максимальной прибыли, удовлетворения растущих потребностей населения в запасных частях к легковым автомобилям и дальнейшего наращивания производственного потенциала предприятия. Согласно данным разработанного инвестиционного плана, показатели, характеризующие поток денежной наличности, свидетельствуют о том, что предприятие на протяжении семи прогнозируемых лет будет располагать необходимыми ресурсами для возврата кредита, процентов по нему и погашения займов корпорации «Фенокс». Ставка дисконтирования в размере 10,65 % начинает учитываться с момента начала реализации инвестиционного плана. Расчеты показывают, что внутренняя норма доходности проекта (IRR) имеет положительное значение и составляет - 29,0 %. Простой срок окупаемости проекта - 4,36 года (4 года, 4 месяца), дисконтированный срок окупаемости проекта - 4,83 года (4 года 10 месяцев). Положительными чертами данного инвестиционного плана, кроме его окупаемости и эффективности являются: конкурентоспособность, увеличение спроса на рынке запчастей в ближайшее 2 года (более чем в два раза), привлечение большего количества клиентов путем формирования собственного имиджа, так как внешне привлекательные фирмы ориентируются на состоятельных клиентов при таком же качестве продукции, можно работать под одной известной маркой товара (в том числе как способ формирования имиджа), низкое качество товара у конкурентов (если предприятие улучшит качество своей продукции, это позволит ему значительно увеличить объемы продаж своей продукции).

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Афитов Э. А. Планирование на предприятии: Учеб. пособие. - Мн.: Выш. шк., 2001. - 285с.

2. Бизнес-планирование: Учебник для вузов по экон. спец. / Под ред. В.М. Попова, С.И. Ляпунова; РЭА. - М.: Финансы и статистика, 2000. - 670 с.

3. Бухалков М. И. Внутрифирменное планирование: Учебник для вузов по экон. напр. и спец. - 2-е изд., испр. и доп. - М.: Инфра-М, 2003. - 400с.

4. Гавриленко В.Г. Бизнес-план / В. Г. Гавриленко, П. Г. Никитенко, Н. И. Ядевич. - Мн.: Право и экономика, 2001. - 146 с.

5. Гончаров В. И. Технология и инструменты эффективного управления предприятием. - Мн.: НИУ, 2000. - 160 с.

6. Иванов Г. И. Инвестиции: сущность, виды, механизмы функционирования. - Ростов н/Д: Феникс, 2002. - 352 с.

7. Ильин А.И. Планирование на предприятии: Учебник. - Мн.: Новое знание, 2004. - 635 с.

8. Инвестиционное проектирование: Учеб. пособие / Е. И. Велесько, А.А. Илюкович. - Мн.: БГЭУ, 2003. - 225 с.

9. Организация и финансирование инвестиций: Учеб. пособие / Т. К. Савчук, В. И. Шевчук, А. А. Бевзелюк и др.; Под ред. Т. К. Савчук. - Мн.: БГЭУ, 2002. - 196 с.

10. Риск-менеджмент: Учебник / В. Н. Вяткин, И. В. Вяткин, В. А. Гамза, Ю. Ю. Екатернославский, Дж. Дж. Хэмптон под ред. И. Юргенса. - М.: Издательско-торговая корпорация «Дашков и К», 2003. - 512 с.

11. Суша Г.З. Экономика предприятий: Учебное пособие. - М.: Новое знание, 2003. - 384с.

12. Турецкий Б. Планирование на предприятии // Экономика. Финансы. Управление. - 2002. - № 1.-С.18-22.

13. Управление проектами: Учеб. пособие / П. С. Гейзлер. О. В. Завьялова.- Мн.: БГЭУ, 2005. - 255 с.

14. Финансирование и кредитование инвестиций: Учеб. пособие / И. И. Кикоть. - Мн. Вышэйшая школа, 2003. - 255 с.

15. Черняк В.З. Бизнес-планирование: Учебник для вузов. - Минск: Юнити-Дана, 2002.

Похожие работы

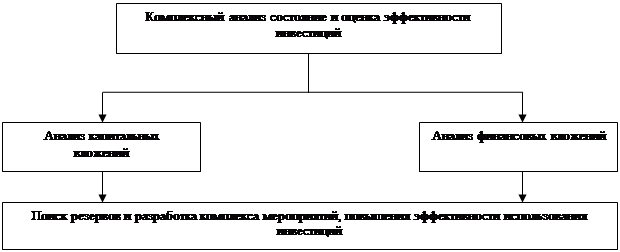

... и компаний, страховых обществ, пенсионных фондов), векселя и другие средства. 1.3 Цели и задачи анализа инвестиционной и инновационной деятельности Понятие "инвестиции" широко трактуется в экономической литературе. Одни экономисты определяют инвестиции как "долгосрочные вложения средств в активы предприятия", другие дают иное определение: "инвестиция - любой инструмент, в который можно ...

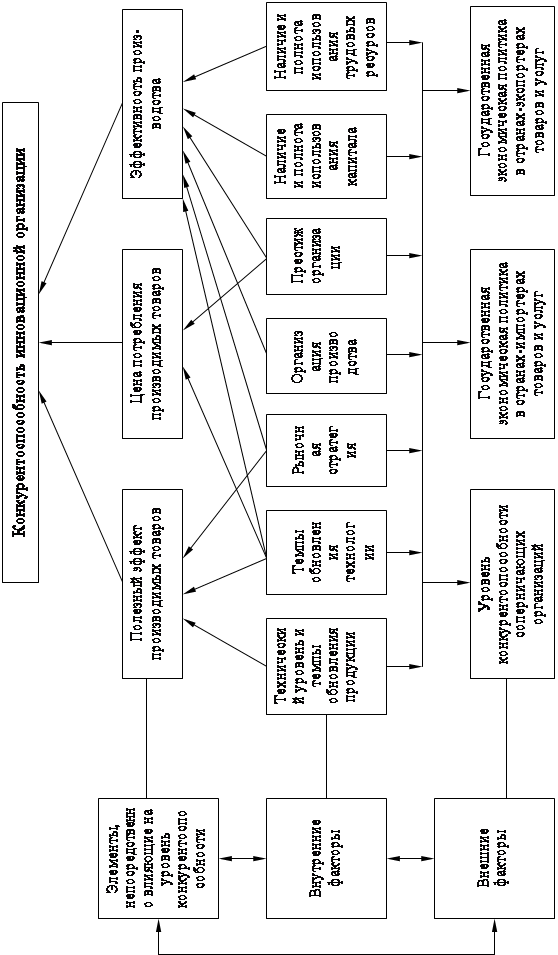

... право производство продукции (оказании услуг) · покупать готовую продукцию, технологии, ноу-хау и другую интеллектуальную собственность · инвестировать в предпринимательскую деятельность. Конкуренция в инновационной деятельности – экономический процесс взаимодействия, взаимосвязи и борьбы между выступающими на рынке предприятиями в целях обеспечения лучших возможностей сбыта ...

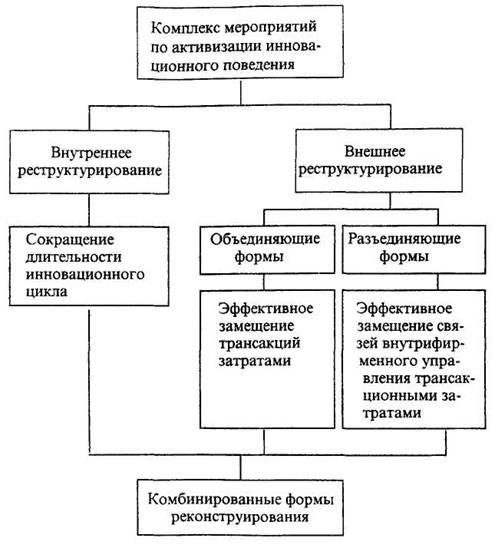

... которое приводит к сокращению совокупных издержек инновационного цикла или уменьшению его деятельности. Основные направления получения эффекта от реализации комплекса мероприятий по активизации инновационного поведения в зависимости от формы реструктурирования представлены на рис.4. Эффективное взаимное замещение трансакционных затрат затратами внутрифирменного управления имеет своим результатом ...

... оборудования (30,8%) имеет срок службы свыше 20 лет. Водоводы со сроком службы более 20 лет составляет 26,5% , коллектора – 33,3%. 2.3 Показатели оценки эффективности использования основных производственных фондов Важное значение имеет анализ изучения движения и технического состояния ОПФ, для этого рассчитаем следующие показатели, используя формулы (1.7), (1.8), (1.9), (1.10), (1.11), ...

0 комментариев