Навигация

Рынок денег

3.1 Рынок денег

Теория Кейнса спроса на деньги

Кейнс особое внимание уделял спросу на деньги. Он выделял три мотива, в соответствии с которыми экономические агенты желают держать деньги и тем самым порождают спрос на деньги: трансакционный мотив (мотив спроса на деньги для сделок), мотив предосторожности и спекулятивный мотив.

Трансакционный мотив является результатом несовершенной синхронизации денежных поступлений и расходов. При этом подразумевается обязательность как поступления денег, так и их затрат в течение определенного отрезка времени.

Трансакционный спрос на деньги показывает, сколько денег экономический агент желает держать в руках для того, чтоб совершать повседневные трансакции (сделки).

Простейшая формула трансакционного спроса на деньги имеет следующий вид:

![]() (3.1)

(3.1)

где ![]() - трансакциооный спрос на деньги,

- трансакциооный спрос на деньги, ![]() - кембриджский коэффициент, обратно пропорциональный скорости обращения денег,

- кембриджский коэффициент, обратно пропорциональный скорости обращения денег, ![]() – уровень цен,

– уровень цен, ![]() - объем выпуска. Полагаем, что объем выпуска равен величине дохода

- объем выпуска. Полагаем, что объем выпуска равен величине дохода ![]() .

.

Соответственно реальную величину трансакционного спроса можно выразить таким образом:

![]() (3.2)

(3.2)

Примем для простоты, что уровень цен равен единице ![]() . Угол наклона линии трансакционного спроса

. Угол наклона линии трансакционного спроса ![]() всегда меньше

всегда меньше ![]() , т.к. величина

, т.к. величина ![]() на практике колеблется между 0,2 и 0,25: в нормально функционирующей рыночной экономике скорость обращения денежной массы в год

на практике колеблется между 0,2 и 0,25: в нормально функционирующей рыночной экономике скорость обращения денежной массы в год ![]() , как показывают многочисленные эмпирические исследования, колеблется между 4 и 5.

, как показывают многочисленные эмпирические исследования, колеблется между 4 и 5.

Таким образом, ![]() в рамках трансакционного спроса на деньги составляет определенную пропорцию от величины реального дохода y. Графически же

в рамках трансакционного спроса на деньги составляет определенную пропорцию от величины реального дохода y. Графически же ![]() определяет угол наклона функции трансакционного спроса на деньги. Значение

определяет угол наклона функции трансакционного спроса на деньги. Значение ![]() может изменяться лишь в длительном периоде в результате институциональных изменений, происходящих в экономике, которые влияют на привычки выплат и расходов общества.

может изменяться лишь в длительном периоде в результате институциональных изменений, происходящих в экономике, которые влияют на привычки выплат и расходов общества.

Спрос на деньги по мотиву предосторожности показывает, какое количество денег экономический агент желает держать на случай непредвиденных обстоятельств.

К непредвиденным обстоятельствам люди обычно относят болезни, потерю работы, несчастный случай и т.п. По мере роста домашних хозяйств, по мотиву предосторожности обычно большие суммы денег откладываются. Таким образом, спрос на деньги по мотиву предосторожности может быть включен в уравнение трансакционного спроса:

![]() (3.3)

(3.3)

Итак, трансакциооный спрос на деньги по мотиву предосторожности прямо пропорционально зависят от уровня дохода. Разница между двумя мотивами сводится к тому, что спрос на деньги по трансакционному мотиву связан с планируемыми расходами, а по мотиву предосторожности – с непредвиденными.

Спекулятивный спрос на деньги явился одной из новаторских концепций Кейнса. Как и мотив предосторожности, он основывался на идее, что домашние хозяйства стоят перед лицом неопределенности. Однако в данном случае неопределенность связана с рыночной стоимостью будущих источников активов. Для сравнения отметим, что по версии классической школы, ни о какой неопределенности, в том числе и в области теории денег, не может идти и речи. То есть в классической версии домашние хозяйства знают, каковы будут их будущие покупки. Введя эту новую концепцию держания денег по мотиву предосторожности, Кейнс подчеркнул тем самым, что домашние хозяйства сталкиваются с будущей неопределенностью.

Домашние хозяйства имеют представление о том, будут ли в будущем цены активов расти или падать и следует ли поэтому ожидать прибылей или убытков при продаже активов. Это представление о будущих рыночных стоимостях активов, в свою очередь, определяет, в какой форме домашние хозяйства будут держать свое богатство в своем портфеле. В рассуждениях Кейнса о спекулятивном спросе на деньги выбор домашних хозяйств касается, прежде всего, двух типов активов: денег и ценных бумаг. Объяснением тому, что Кейнс ограничил свой анализ лишь двумя этими видами активов и не рассматривал прочие: капитал, право на владение землей и т.п., может быть желание Кейнса показать, почему для домашнего хозяйства рационально иметь запас денег.

Подчеркивая значимость спекулятивного спроса на деньги, Кейнс отходил от упрощенной классической концепции и отмечал, что домашние хозяйства могут рассматривать деньги как актив (для классиков деньги, прежде всего – средство счета). Именно поэтому в теории Кейнса деньги способны выполнять функцию средства сбережения.

Предложение денег. Денежный мультипликатор.

Предложение денег ![]() включает в себя наличность

включает в себя наличность ![]() вне банковской системы и депозиты

вне банковской системы и депозиты ![]() , которые экономические агенты при необходимости могут использовать для сделок (фактически агрегат

, которые экономические агенты при необходимости могут использовать для сделок (фактически агрегат ![]() ):

):

![]() (3.4)

(3.4)

Современная банковская система - это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд.

В отличие от других финансовых институтов, банки обладают способностью увеличивать предложение («создавать деньги»). Кредитная мультипликация - процесс эмиссии платежных средств в рамках системы коммерческих банков.

Пример:

Предположим, что депозиты банка 1 выросли на 1000. В резерве остается 20%, т.е. 200 единиц, а остальные отдаются в ссуду (норма резервов – отношение резервов к депозитам – в данном случае составляет 20% или 0,2). Таким образом, банк 1 увеличил предложение денег на 800, и теперь оно равно![]() . Вкладчики по - прежнему имеют депозиты на сумму 1000 единиц, но и заемщики держат на руках 800 единиц, то есть банковская система с частичным резервным покрытием способна увеличивать предложение денег.

. Вкладчики по - прежнему имеют депозиты на сумму 1000 единиц, но и заемщики держат на руках 800 единиц, то есть банковская система с частичным резервным покрытием способна увеличивать предложение денег.

Далее эти 800 единиц опять попадают в банк, процесс возобновляется: 20%, то есть 160 единиц, банк 2 оставляет в резервах, а остальные 640 использует для выдачи кредитов, увеличивая предложение денег ещё на 640 единиц. Третий банк, куда могут попасть эти деньги, добавит ещё 512 и так далее.

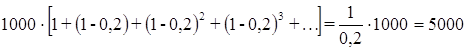

Если процесс продлится до использования последней денежной единицы, то количество денег в системе можно будет определить следующим образом:

Первоначальный вклад![]()

Ссуда 1-го банка (дополнительное предложение денег)![]()

ссуда 2-го банка![]()

ссуда 3-го банка![]()

Суммарное предложение денег равно:

В общем виде дополнительное предложение денег, возникшее в результате появления нового депозита, равно:

![]() (3.5)

(3.5)

где ![]() - предложение денег;

- предложение денег; ![]() - норма банковских резервов;

- норма банковских резервов; ![]() - первоначальный вклад.

- первоначальный вклад.

Коэффициент ![]() называется банковским мультипликатором, или мультипликатором денежной экспансии.

называется банковским мультипликатором, или мультипликатором денежной экспансии.

Более общая модель предложения денег строится с учетом роли Центрального банка, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных.

Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег.

![]() (3.6)

(3.6)

где ![]() - денежная база;

- денежная база; ![]() - наличность;

- наличность; ![]() - резервы.

- резервы.

![]() (3.7)

(3.7)

где ![]() - предложение денег;

- предложение денег; ![]() - наличность;

- наличность; ![]() - депозиты до востребования.

- депозиты до востребования.

Денежный мультипликатор ![]() - это отношение предложения денег к денежной базе:

- это отношение предложения денег к денежной базе:

![]() (3.8)

(3.8)

![]() (3.9)

(3.9)

Разделим почленно числитель и знаменатель правой части уравнения на ![]() (депозиты) и получим:

(депозиты) и получим:

![]() (3.10)

(3.10)

где ![]() ,

, ![]() .

.

Величина cr определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение ![]() зависит от нормы обязательных резервов, устанавливаемой Центральным банком, и от величины обязательных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы.

зависит от нормы обязательных резервов, устанавливаемой Центральным банком, и от величины обязательных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы.

Теперь предложение денег можно представить как

![]() (3.11)

(3.11)

Таким образом, предложение денег напрямую зависит от величины денежной базы и денежного мультипликатора (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор.

Центральный банк может контролировать предложение денег, прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложении денег. Таким образом, процесс изменения объема предложения денег можно разделить на два этапа:

- первоначально модификация денежной базы путем изменения обязательств Центрального банка перед населением и банковской системой (воздействие на величину наличности и резервов);

- последующие изменение предложения денег через процесс «мультипликации» в системе коммерческих банков.

Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную массу, либо на мультипликатор.

Выделяют три главных инструмента денежной политики, с помощью которых Центральный банк осуществляет косвенное регулирование денежно-кредитной сферы:

1) изменение учетной ставки (ставки рефинансирования);

2) изменение нормы обязательных резервов;

3) операции на открытом рынке.

Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы.

Центральный банк не может полностью контролировать предложение денег, поскольку, например:

1) коммерческие банки сами определяют величину избыточных резервов, что влияет на отношение rr и, соответственно, на мультипликатор;

2) Центральный банк не может точно предусмотреть объем кредитов, которые будут выданы коммерческим банкам;

3) величина cr определяется поведением населения и другими причинами, не всегда связанными с действиями Центрального банка.

Равновесие на денежном рынке

Модель денежного рынка соединяет спрос и предложение денег. Вначале для простоты можно предположить, что предложение денег контролируется Центральным банком и фиксировано на уровне ![]() . Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда реальное предложение денег будет фиксировано на уровне

. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда реальное предложение денег будет фиксировано на уровне ![]() .

.

Спрос на деньги рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

Подвижная процентная ставка удерживает в равновесии денежный рынок. Корректировка ситуации с целью достижения равновесия возможна потому, что экономические агенты меняют структуру своих активов в зависимости от движения процентной ставки. Так, если она слишком высока, то предложение денег превышает спрос на них. Экономические агенты, у которых накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные вклады и т.п. Высокая процентная ставка, как уже говорилось, соответствует низкой форме облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем, вследствие снижения r. Банки и другие финансовые учреждения в условиях превышения предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменения экономическими агентами структуры своих активов и понижение банками своих процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении.

Колебания равновесных значений ставки процента и денежной массы могут быть связаны с изменением экзогенных переменных денежного рынка: уровня дохода, предложения денег. Графически это отражается сдвигом, соответственно, кривых спроса и предложения денег.

Так, изменение уровня дохода, например его увеличение, повышает спрос на деньги и ставку процента. Сокращение предложения денег также ведет к росту процентной ставки.

Подобный механизм установления и поддержания равновесия на денежном рынке может успешно работать в сложившейся рыночной экономике с развитым рынком ценных бумаг, с устоявшимися поведенческими связями - типичной реакцией экономических агентов на изменение тех или иных переменных, скажем, ставки процента.

Ситуация усложняется в переходных экономиках, где все перечисленные условия ещё не сформировались, а регулирование государством денежного предложения связано не столько с поддержанием равновесия денежного рынка, сколько с решением других задач экономической политики. Часто жесткое ограничение предложения денег в ходе антиинфляционных мероприятий ведет к значительному превышению спроса на деньги над их предложением, сокращению денежных активов экономических агентов, росту неплатежей и бартерных сделок, что отнюдь не способствует общей экономической стабилизации и формированию здорового денежного рынка. Проблема равновесия на денежном рынке в переходных экономиках решается обычно вместе с проблемами бюджетной стабильности, нормализацией финансового положения экономических агентов, укреплением внутренней валюты и др.

Из вышеизложенного следует, что денежный рынок соединяет спрос и предложение денег. Равновесие на рынке означает, что спрос на деньги равен их предложению.

Похожие работы

... , что в современной экономике главной движущей силой ее развития является свободное предпринимательство. Это обстоятельство и позволяет считать Й. Шумпетера представителем неолиберализма. 3.2 Развитие теории и практики регулирования рыночной экономики в период «великой депрессии» В 30-тые годы XX века кризисные процессы в экономике и экономической теории Запада достигли небывалой остроты. ...

... а экономико-административная (с ударением на первом слове) модель должна стать приоритетом. И изобретать тут ничего нового не приходится. Среди главных и апробированных инструментов регулирования рыночной экономики следующие: финансово-кредитная система с совершенной налоговой, эмиссионной и таможенно-пошлинной политикой, финансированием, кредитом, стратегией и тактикой процентных ставок; ...

... осуществляются, не создают адекватных условий для предпринимательства, поэтому и механизм мотивации к труду и предпринимательству полностью еще не включен. 4. Противоречия регулирования отношений собственности в России 4.1 Разгосударствление экономики при различных моделях реформирования Огосударствление всей общественной жизни означает, что государство занимает монопольное положение, а ...

... государства - везде где необходимо. Необходимость воздействия государства на экономическую сферу и степень этого воздействия зависят от чрезвычайно большого количества факторов: как от состояния рыночной экономики в целом, так и от стратегии государственного экономического развития. Основные причины отказов рынка и государственного вмешательства сводятся к следующему: 1. Монопольная власть. ...

0 комментариев