Навигация

Анализ финансового состояния ООО «АТП» и оценка возможности банкротства

2.3 Анализ финансового состояния ООО «АТП» и оценка возможности банкротства

Финансовое состояние предприятия определяется его способностью финансировать свою деятельность за счет имеющихся в его распоряжении собственных, заемных и привлеченных средств, умелого их размещения и эффективности использования.

Анализ финансового состояния начинается с общей оценки структуры средств хозяйствующего субъекта, изменения ее на конец года в сравнении с началом по данным баланса. Составим таблицы, определим абсолютное и относительное отклонение (табл. 7, 8, 9).

Таблица 7 - Динамика состава и структуры активов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение (+,-) | Структура, % | ||

| 2007 | 2008 | изменение(+,-) | ||||

| Внеоборотные активы | 140742,0 | 140902,0 | +160,0 | 67,6 | 63,4 | -4,2 |

| Оборотные активы | 67458,0 | 81416,0 | +13958,0 | 32,4 | 36,6 | +4,2 |

| Итого: | 208200,0 | 222318,0 | +14118,0 | 100,0 | 100,0 | - |

Анализ активов за рассматриваемый период показал их увеличение на 14118 тыс. руб., в т.ч внеоборотных активов на 160,0 тыс.руб, однако произошло снижение доли их на 4,2%. Соответственно увеличилась доля оборотных активов на 4,2%.

Таблица 8 - Динамика состава и структуры внеоборотных активов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение, (+,-) | Структура, % | ||

| 2007 | 2008 | Изменение (+,-) | ||||

| Нематериальные активы, в т.ч.: | 78 | 50 | -28 | 0,06 | 0,04 | -0,02 |

| Патенты, лицензии, товарные знаки, и иные активы | 78 | 50 | -28 | 0,06 | 0,04 | -0,02 |

| Основные средства, в т.ч.: | 135024 | 136972 | 1948 | 95,94 | 97,21 | 1,27 |

| здания, машины и оборудование | 135024 | 136972 | 1948 | 95,94 | 97,21 | 1,27 |

| Незавершенное строительство | 5636 | 3876 | -1760 | 4,00 | 2,75 | -1,25 |

| Долгосрочные финансовые вложения, в т.ч.: | 4 | 4 | 0 | 0,00 | 0,00 | 0,00 |

| прочие долг-е фин. вложения | 4 | 4 | 0 | 0,00 | 0,00 | 0,00 |

| Итого | 140742 | 140902 | +160,0 | 100,0 | 100,0 | - |

Таблица 9 - Динамика состава и структуры оборотных активов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение, (+,-) | Структура, % | ||

| 2007 | 2008 | изменение, (+,-) | ||||

| Запасы, в т.ч.: | 57064 | 64622 | 7558,00 | 84,59 | 79,37 | -5,22 |

| сырье, материалы и др. аналогичные ценности | 38326 | 47684 | 9358,00 | 56,81 | 58,57 | 1,75 |

| затраты в незав. производстве (изд. обращения) | 4242 | 4420 | 178,00 | 6,29 | 5,43 | -0,86 |

| готовая продукция и товары для перепродажи | 9096 | 9444 | 348,00 | 13,48 | 11,60 | -1,88 |

| товары отгружен. | 5180 | 2998 | -2182,00 | 7,68 | 3,68 | -4,00 |

| расходы будущих периодов | 220 | 76 | -144,00 | 0,33 | 0,09 | -0,23 |

| НДС по приобрет. ценностям | 3354 | 6572 | 3218,00 | 4,97 | 8,07 | 3,10 |

| Дебиторская задолж. (платежи по кот ожид. в течение 12 мес после отчет даты), в т.ч.: | 4622 | 9008 | 4386,00 | 6,85 | 11,06 | 4,21 |

| покупатели и заказчики, в т.ч. | 1096 | 804 | -292,00 | 1,62 | 0,99 | -0,64 |

| прочие дебиторы | 3526 | 8204 | 4678,00 | 5,23 | 10,08 | 4,85 |

| Краткосрочные финансовые вложения, в т.ч.: | 764 | -764,00 | 1,13 | 0,00 | -1,13 | |

| собственные акции, выкупл. у акционеров | 284 | -284,00 | 0,42 | 0,00 | -0,42 | |

| прочие краткосрочные финвложения | 480 | -480,00 | 0,71 | 0,00 | -0,71 | |

| Денежные средства, в т.ч.: | 1654 | 1214 | -440,00 | 2,45 | 1,49 | -0,96 |

| касса | 6 | 8 | 2,00 | 0,01 | 0,01 | 0,00 |

| расчетные счета | 1622 | 544 | -1078,00 | 2,40 | 0,67 | -1,74 |

| прочие денежные средства | 26 | 662 | 636,00 | 0,04 | 0,81 | 0,77 |

| Итого | 67458 | 81416 | +13958,0 | 100 | 100 | - |

Резко увеличилась доля дебиторской задолженности со сроком погашения в течение года на 4386,0 тыс.руб., что обусловлено неплатежеспособностью потребителей продукции предприятия; доля Денежных средств уменьшилась на 0,96%, все это говорит об ухудшении структуры активов баланса.

Таблица 10 - Состав и структура запасов и дебиторской задолженности «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение, (+,-) | Структура, % | ||

| 2007 | 2008 | изменение (+,-) | ||||

| Сырье и материалы | 38326 | 47684 | 9358,00 | 67,42 | 73,88 | 6,45 |

| Малоценные и быстроизнашивающиеся предметы | - | - | 0,00 | 0,00 | 0,00 | 0,00 |

| Запасы в незавершенное производство | 4242 | 4420 | 178,00 | 7,46 | 6,85 | -0,61 |

| Готовая продукция и товары для перепродажи | 9096 | 9444 | 348,00 | 16,00 | 14,63 | -1,37 |

| Товары отгруженные | 5180 | 2998 | -2182,00 | 9,11 | 4,64 | -4,47 |

| Итого запасов | 56844,00 | 64546,00 | 7702,00 | 100,00 | 100,00 | - |

| Покупатели и заказчики | 1096 | 804 | -292,00 | 23,71 | 8,93 | -14,79 |

| Авансы выданные | - | - | 0,00 | 0,00 | 0,00 | 0,00 |

| Прочие | 3526 | 8204 | 4678,00 | 76,29 | 91,07 | 14,79 |

| Итого дебиторской задолженности | 4622,00 | 9008,00 | 4386,00 | 100,00 | 100,00 | - |

Анализ состава, динамики и структуры капитала, вложенного в имущество.

Составим таблицы, определим абсолютное и относительное отклонение.

Таблица 11 - Динамика состава и структуры пассивов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение (+,-) | Структура, % | ||

| 2007 | 2008 | изменение (+,-) | ||||

| 1. Капитал и резервы | 148790 | 149414 | 624,00 | 71,46 | 67,21 | -4,26 |

| 2. Долгосрочные обязательства | - | - | 0,00 | 0,00 | 0,00 | 0,00 |

| 3. Краткосрочные обязательства | 59410 | 72904 | 13494,00 | 28,54 | 32,79 | 4,26 |

| Итого | 208200 | 222318 | 14118,00 | 100,00 | 100,00 | - |

Анализ пассивов показал уменьшение доли «Капитала и резервов» на 4,26%.

Далее более детально проведем анализ собственных и заемных средств предприятия.

Таблица 12 - Динамика состава и структуры собственного и заемного капитала «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение (+,-) | Структура, % | ||

| 2007 | 2008 | изменение, (+,-) | ||||

| Уставный капитал | 2412,00 | 2412,00 | 0,00 | 1,62 | 1,61 | -0,01 |

| Добавочный капитал | 116212,00 | 116226,00 | 14,00 | 78,10 | 77,79 | -0,32 |

| Резервный капитал | 22,00 | 382,00 | 360,00 | 0,01 | 0,26 | 0,24 |

| Целевое финансирование и поступление | 4,00 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Фонды соцсферы | 26970,00 | 27574,00 | 604,00 | 18,13 | 18,45 | 0,33 |

| Нераспределенная прибыль отчетного года | 600,00 | 6,00 | -594,00 | 0,40 | 0,00 | -0,40 |

| Фонд накопления | 2570,00 | 2810,00 | 240,00 | 1,73 | 1,88 | 0,15 |

| Итого собственный капитал | 148790,00 | 149414,00 | 624,00 | 100,00 | 100,00 | - |

| Долгосрочные обязательства | - | - | - | - | - | - |

| - займы и кредиты | - | - | - | - | - | - |

| Краткосрочные обязательства | - | - | - | - | - | - |

| - займы и кредиты | - | - | - | - | - | - |

| - кредиторская задолженность | 39186 | 58774 | 19588,00 | 65,96 | 80,62 | 14,66 |

| Задолженность по выплате доходов участникам | 262 | 180 | -82,00 | 0,44 | 0,25 | -0,19 |

| Фонды потребления | 19962 | 13950 | -6012,00 | 33,60 | 19,13 | -14,47 |

| Итого заемный капитал | 59410 | 72904 | 13494,00 | 100,00 | 100,00 | - |

| Всего | 208200,00 | 222318,00 | 14118,00 | 100,00 | 100,00 | - |

| Коэффициент соотн. заемного и собственного капитала | 1,40 | 1,49 | 0,09 | - | - | - |

Оценка чистых активов и чистых оборотных активов.

Показатель чистых активов определяется как разница между суммой активов, принимаемых к расчету чистых активов, и суммой обязательств, принимаемых к расчету чистых активов. Величина чистых активов (ЧА) организации по существу равняется реальному собственному капиталу. Его динамика и абсолютное значение характеризует устойчивость финансового состояния предприятия. Эффективность использования активов организации характеризует коэффициент рентабельности чистых активов.

Рассчитаем величину чистых активов, чистых оборотных активов и рентабельность чистых активов.

Таблица 13 - Расчет чистых активов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение, (+,-) |

| 1. Нематериальные активы | 78 | 50 | -28 |

| 2. Основные средства | 135024 | 136972 | 1948 |

| 3. Незавершенное строительство | 5636 | 3876 | -1760 |

| 4. Долгосрочные финансовые вложения | 4 | 4 | 0 |

| 5. Прочие внеоборотные активы | 0 | 0 | 0 |

| 6. Запасы | 57064 | 64622 | 7558 |

| 7. Дебиторская задолженность | 4622 | 9008 | 4386 |

| 8. Денежные средства | 1654 | 1214 | -440 |

| 9. Прочие оборотные активы | 0 | 0 | 0 |

| 10. Итого активов для расчета ЧА (п.1¸п.9) | 204082 | 215746 | 11664 |

| 11. Целевое финансирование | 26970 | 27574 | 604 |

| 12. Долгосрочные заемные средства | 0 | 0 | 0 |

| 13. Краткосрочные заемные средства | 59410 | 72904 | 13494 |

| 14. Кредиторская задолженность | 39186 | 58774 | 19588 |

| 15. Расчеты по дивидендам | 262 | 180 | -82 |

| 16. Резервы предстоящих расходов и платежей | 2570 | 2810 | 240 |

| 17. Прочие пассивы | 0 | 0 | 0 |

| 18. Итого пассивов для расчета ЧА (п.11¸п.17) | 128398 | 162242 | 33844 |

| 19. Чистые активы (п.10-п.18) | 75684 | 53504 | -22180 |

| 20. Прибыль от реализации (ф. № 2 стр. 050) | 22130 | 27364 | 5234 |

| 21. Рентабельность ЧА | 0,29 | 0,51 | +0,22 |

![]() ,

, ![]()

![]()

где: П – прибыль от реализации продукции,

ЧА – чистые активы.

Таблица 14 - Расчет чистых оборотных активов «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 | Изменение, (+,-) |

| Оборотные активы | 67458 | 81416 | 13958 |

| НДС по приобретенным ценностям | 3354 | 6572 | 3218 |

| Задолженность участником по взносам в уставный капитал | 0 | 0 | 0 |

| Собственные акции, выкупленные у акционеров | 284 | 0 | -284 |

| Непокрытый убыток прошлых лет | 0 | 0 | 0 |

| Непокрытый убыток отчетного года | 0 | 0 | 0 |

| Краткосрочные кредиты и займы | 0 | 0 | 0 |

| Кредиторская задолженность | 39186 | 58774 | 19588 |

| Задолженность участникам по выплате доходов | 262 | 180 | -82 |

| Прочие краткосрочные обязательства | 0 | 0 | 0 |

| Чистые оборотные активы (п.1–(п.2¸п.10)) | 24372 | 15890 | -8482 |

Анализ и оценка деловой активности и рентабельности предприятия.

Деловую активность предприятия характеризуют показатели оборачиваемости предприятия. Коэффициенты оборачиваемости характеризуют скорость оборота тех или иных показателей в год, т.е. сколько необходимо совершить оборотов, для превращения вложенных средств в деньги. Данные коэффициенты могут быть выражены в днях, для этого обратную величину коэффициента оборачиваемости умножаем на 360 дней, данная величина покажет необходимое количество дней для превращения средств в деньги. Рассчитаем коэффициенты оборачиваемости и рентабельности на конец и начало года.

1. Коэффициент оборачиваемости активов ![]() ;

;

![]()

![]()

2. Коэффициент оборачиваемости оборотных активов ![]()

![]()

![]()

3. Коэффициент оборачиваемости чистых активов ![]()

![]()

![]()

4. Коэффициент оборачиваемости заемного капитала ![]()

![]()

![]()

5. Коэффициент оборачиваемости собственного капитала ![]()

![]()

![]()

6. Коэффициент оборачиваемости кредиторской задолженности ![]()

![]()

![]()

7. Коэффициент оборачиваемости дебиторской задолженности ![]()

![]()

![]()

8. Коэффициент оборачиваемости запасов ![]()

![]()

![]()

9. Рентабельность продаж ![]()

![]()

![]()

10. Рентабельность затрат на продукцию ![]()

![]()

![]()

11. Рентабельность активов ![]()

![]()

![]()

12. Рентабельность чистых активов ![]()

![]()

![]()

13. Рентабельность собственного капитала ![]()

![]()

![]()

14. Рентабельность заемного капитала ![]()

![]()

![]()

Таблица 15 – Сводная таблица

| Показатель | 2007 | 2008 |

| Коэффициенты оборачиваемости | ||

| Коэффициент оборачиваемости активов | 1,08 | 1,21 |

| Коэффициент оборачиваемости оборотных активов | 3,32 | 3,30 |

| Коэффициент оборачиваемости чистых активов | 2,90 | 5,02 |

| Коэффициент оборачиваемости заемного капитала | 3,77 | 3,69 |

| Коэффициент оборачиваемости собственного капитала | 1,51 | 1,80 |

| Коэффициент оборачиваемости кредиторской задолженности | 5,8 | 4,8 |

| Коэффициент оборачиваемости дебиторской задолженности | 48,52 | 29,85 |

| Коэффициент оборачиваемости запасов | 4,25 | 3,00 |

| Показатели рентабельности | ||

| Рентабельность продаж | 0,098 | 0,101 |

| Рентабельность затрат на продукцию | 0,091 | 0,141 |

| Рентабельность активов | 0,05 | 0,08 |

| Рентабельность чистых активов | 0,15 | 0,22 |

| Рентабельность собственного капитала | 0,05 | 0,08 |

| Рентабельность заемного капитала | 0,12 | 0,16 |

Анализ финансовой устойчивости предприятия.

Рассчитаем коэффициенты финансовой устойчивости предприятия. Определим тип финансовой устойчивости предприятия. Абсолютными показателями финансовой устойчивости являются показатели, характеризующие состояние запасов и обеспеченность их источниками формирования.

1. Наличие собственных оборотных средств на конец расчетного периода устанавливается по формуле: СОС=СК-ВОА

СОСпр=148790-140742=8048 СОСотч=149414-140902=8512

где: СОС – собственные оборотные средства (чистый оборотный капитал) на конец расчетного периода; СК – собственный капитал (раздел III баланса «Капитал и резервы»); ВОА – внеоборотные активы (раздел I баланса).

2. Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) определяется по формуле: СДИ=СК-ВОА+ДКЗ или СДИ=СОС+ДКЗ

СДИпр=8048+0=8048 СДИотч=8512+0=8512

где: ДКЗ – долгосрочные кредиты и займы (раздел IV баланса «Долгосрочные обязательства»).

3. Общая величина основных источников формирования запасов: ОИЗ=СДИ+ККЗ,

ОИЗпр=8048+59410=67458 ОИЗотч=8512+72904=81416

где: ККЗ – краткосрочные кредиты и займы (раздел V баланса «Краткосрочные обязательства»).

В результате определим показатели обеспеченности запасов источниками их финансирования.

1. Излишек (+), недостаток (-) собственных оборотных средств DСОС=СОС-З

DСОСпр=8048-57064=-49016 DСОСотч=8512-64622=-56110

где: DСОС – прирост (излишек) собственных средств; З – запасы (раздел II баланса).

2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов

![]()

![]()

![]()

Похожие работы

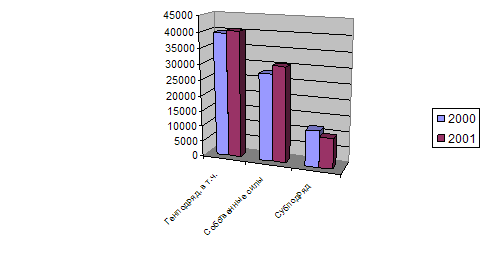

... . Результатом анализа является оценка состояния предприятия, его имущества, активов и пассивов баланса, скорости оборота капитала, доходности используемых средств. Таблица 1. Анализ основных показателей хозяйственной деятельности предприятия Показатели Ед. измер Анализируемый период Изменение Темп роста, % Базовый год Отчетный год Выручка от реализации продукции тыс.руб ...

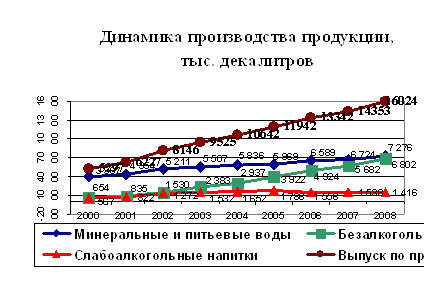

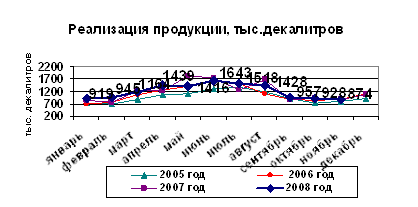

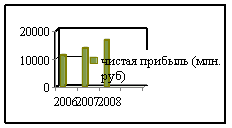

... -экономические мероприятия по улучшению показателей производственно-хозяйственной деятельности предприятия Проведённый анализ позволяет сделать вывод о том, что важнейшим резервом совершенствования производственно-хозяйственной деятельности предприятия ЗАО «МЗБН» является увеличение объёмов реализации продукции и рост прибыли, а также снижение себестоимости производимой продукции. Комплекс ...

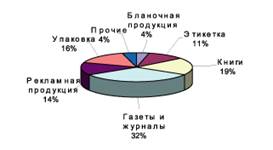

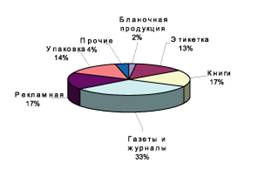

... в рассматриваемом периоде характеризуется устойчивой тенденцией роста. Потребление прочей полиграфической продукции увеличилось в 2003 году на 11%, а в 2004 на 0,73%. Сейчас в России насчитывается около 6,5 тыс. полиграфических предприятий. Следует отметить, что в силу небольших порогов на вход в этот вид бизнеса реальных типографий намного больше – бюджетный вариант цифровой типографии ...

... модели делятся на 3 группы в зависимости от их роли и значения в процессе производства: конечные, промежуточные, начальные. Конечные параметры характеризуют результат производственно-хозяйственной деятельности предприятия, величину конечной продукции (прибыль, доходы, объем продукции). Промежуточные параметры - являются связывающими собственно-производственный процесс и его результат (физический ...

0 комментариев