Навигация

Коэффициент обеспеченности оборотных активов собственными средствами

8. Коэффициент обеспеченности оборотных активов собственными средствами

КОСС = ![]() ;

;

КОССпр = ![]() ; КОССотч =

; КОССотч = ![]() ;

;

Нормативное значение 0,3.

9. Коэффициент соотношения мобильных и иммобилизированных средств =![]() ;

;

Ксмис пр = ![]() Ксмис отч =

Ксмис отч = ![]()

Финансовый рычаг (леверидж) =![]() ;

;

ФР пр = ![]() ФР отч =

ФР отч = ![]()

Нормативное значение £1.

10. Коэффициент соотношения активов и собственного капитала =![]() ;

;

Ксасо пр = ![]() Ксоасо отч =

Ксоасо отч = ![]()

11. Коэффициент соотношения оборотных активов и собственного капитала =![]() ;

;

Ксобаск пр = ![]() Ксобаск отч =

Ксобаск отч = ![]()

12. Коэффициент соотношения кредиторской и дебиторской задолженности =![]() ;

;

Кскдз пр = ![]() Кскдз отч =

Кскдз отч = ![]()

Таблица 18 - Оценка динамики финансовой устойчивости предприятия «ООО «АТП» за 2007-2008 гг.

| Показатель | Норм. зн. | 2007 | 2008 | Отклонение |

| Коэффициент автономии (фин. независимости) | ³0,5 | 0,71 | 0,67 | -0,04 |

| Коэффициент финансовой устойчивости | ³0,7 | 0,71 | 0,67 | -0,04 |

| Коэффициент финансовой зависимости | £0,5 | 0,29 | 0,33 | 0,04 |

| Коэффициент финансирования | ³1 | 2,5 | 0,7 | -1,8 |

| Коэффициент инвестирования | ³1 | 1,06 | 1,06 | 0 |

| Коэффициент постоянного актива | £1 | 0,95 | 0,94 | -0,01 |

| Коэффициент маневренности | 0,5 | 0,05 | 0,06 | 0,01 |

| Коэффициент обеспеченности оборотных активов собственными средствами (КОСС) | 0,1 | 0,12 | 0,10 | -0,02 |

| Коэффициент соотношения мобильных и иммобилизированных средств | - | 0,48 | 0,58 | 0,1 |

| Финансовый рычаг (леверидж) | £1 | 0,40 | 1,49 | 1,09 |

| Коэффициент соотношения активов и собственного капитала | - | 1,40 | 1,49 | 0,09 |

| Коэффициент соотношения оборотных активов и собственного капитала | - | 0,45 | 0,54 | 0,09 |

| Коэффициент соотношения кредиторской и дебиторской задолженности | - | 8,5 | 6,5 | -2 |

Коэффициент автономии снизился, что означает снижение финансовой независимости предприятия, повышении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов снижает гарантии погашения предприятием своих обязательств. Коэффициент соотношения заемных и собственных средств превышает нормативные, что свидетельствует о недостаточности собственных средств предприятия для покрытия своих обязательств. Коэффициент маневренности вырос, что говорит об увеличении мобильности собственных средств предприятия и расширение свободы в маневрировании этими средствами.

Анализ платежеспособности предприятия.

Платежеспособность предприятия характеризуется степенью ликвидности и свидетельствует о финансовых возможностях организации полностью расплатиться по своим обязательствам по мере наступления срока погашения долга. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения. Баланс считается абсолютно ликвидным, если: А1³П1; А2³П2; А3³П3; А4£П4.

Проведем анализ ликвидности баланса. Рассчитаем коэффициенты платежеспособности.

Таблица 19 - Результаты расчета анализа ликвидности баланса «ООО «АТП» за 2007-2008 гг. (тыс.руб.)| Активы по степени ликвидности | 2007 | 2008 | Пассивы по сроку погашения | 2007 | 2008 | Платежный излишек (недостаток) | |

| 2007 | 2008 | ||||||

| Абсолютно ликвид-ные активы (А1) | 770 | 8 | Наиболее срочные обязательства (П1) | 39448 | 58954 | 38678 | 58946 |

| Быстрореализуемые активы (А2) | 4622 | 9008 | Срочные пассивы (П2) | - | - | -4622 | -9008 |

| Среднереализуемые активы (А3) | 42568 | 52104 | Долгосрочные обязательства П3) | - | - | -42568 | -52104 |

| Труднореализуемые активы (А4) | 140742 | 140902 | Постоянные пассивы (П4) | 168752 | 163364 | 28010 | 22462 |

За анализируемый период произошло снижение ликвидности баланса из-за недостаточности наиболее ликвидных активов для покрытия срочных обязательств

1. Коэффициент абсолютной ликвидности:

![]()

![]()

![]()

Нормативное значение 0,2¸0,4.

2. Коэффициент срочной или быстрой ликвидности:

![]()

![]()

![]()

3. Коэффициент текущей ликвидности:

![]()

![]()

![]()

Нормативное значение 1¸2.

Таблица 20 - Динамика коэффициентов ликвидности «ООО «АТП» за 2007-2008 гг.

| Показатель | Нормативные ограничения | 2007 | 2008 | Изменение (+, -) |

| Коэффициент абсолютной ликвидности | 0,2¸0,4 | 0,01 | 1,1 | 1,09 |

| Коэффициент текущей ликвидности | 1¸2 | 3,4 | 5,8 | 2,4 |

| Коэффициент быстрой ликвидности | - | 0,02 | 1,36 | 1,34 |

Коэффициент абсолютной ликвидности упал до 1,09 и стал еще ниже нормального ограничения, что говорит о возможности погашения лишь незначительной части краткосрочной задолженности предприятия в ближайшее время. Коэффициент текущей ликвидности увеличился, что свидетельствует о увеличении прогнозируемых платежных возможностей предприятия.

Совместный анализ финансовых коэффициентов свидетельствует об общем ухудшении финансового положения предприятия за анализируемый период.

Оценка финансовой устойчивости предприятия указывает на возможность выведения предприятия из кризисного финансового состояния. Факт тревожный, в сложившейся ситуации будет необходимо провести обследование данного предприятия на предмет вероятности в недалеком будущем банкротства.

Диагностика банкротства предприятия.

Для оценки степени близости организации к банкротству и ее кредитоспособности широко используется факторная модель известного западного экономиста Альтмана, разработанная с помощью многомерного дискриминантного анализа. В зависимости от значения Z-счета по определенной шкале производится оценка вероятности наступления банкротства в течение 2 лет:

Если Z<1,81, то вероятность банкротства очень велика.

Если 1,81<Z<2,675, то вероятность банкротства средняя.

Если Z=2,675, то вероятность банкротства равна 50%.

Если 2,675<Z<2,99, то вероятность банкротства невелика.

Если Z>2,99, то вероятность банкротства ничтожна.

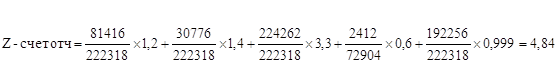

Используя модель Альтмана проведем анализ диагностики банкротства предприятия. Показатель Z-счет Альтмана на конец отчетного периода:

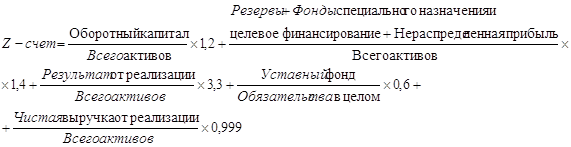

Z-счет = 1,2К1 + 1,4К2 + 3,3К3 + 0,6К4 + К5 или

![]()

Таблица 21 - Оценка вероятности банкротства «ООО «АТП» за 2007-2008 гг.

| Показатель | 2007 | 2008 |

| 1. Внеоборотные активы | 140742 | 140902 |

| 2. Оборотные активы | 67458 | 81416 |

| 3. Активов, всего | 208200 | 222318 |

| 4. Резервы | 22 | 382 |

| 5. Фонды социального назначения и целевое финансирование | 26974 | 27578 |

| 6. Нераспределенная прибыль | 600 | 6 |

| 7. Уставный капитал | 2412 | 2412 |

| 8. Заемные средства, всего | 59410 | 72904 |

| 9. Выручка от реализации | 230212 | 192256 |

| 10. Прибыль от реализации | 22130 | 27364 |

| Коэффициенты | ||

| К1 | 0,32 | 0,44 |

| К2 | 0,20 | 0,19 |

| К3 | 4,26 | 3,33 |

| К4 | 0,24 | 0,02 |

| К5 | 1,1 | 0,86 |

| Z-счет Альтмана | 6,12 | 4,84 |

Таким образом, в зависимости от значения Z-счета, который на нашем предприятии имеет значение >2,99 вероятность банкротства в течение 2 лет невелика. А в сравнении с прошлым годом эта вероятность даже снизилась.

Вывод. Обобщив данные проведенного финансово-хозяйственного анализа можно сказать, что у предприятия ООО «АТП» появилась тенденция к снижению финансовой устойчивости.

Заключение

На основании проведенного анализа мы делаем вывод, что одной из причин настоящего неустойчивого состояния предприятия является неоптимальная структура основных и оборотных средств. При подробном рассмотрении анализа запасов данного предприятия видим, что запасы и НДС увеличились за счет затрат в незавершенном производстве.

Коэффициент рентабельности продаж снизился, что свидетельствует о снижении спроса на продукцию предприятия.

Коэффициент рентабельности всего капитала повысился, что говорит о некотором повышении эффективности использования имущества предприятия.

Коэффициент оборачиваемости мобильных средств снизился — снизилась эффективность использования мобильных средств.

Несмотря на увеличение скорости оборота дебиторской и кредиторской задолженностей «долги» предприятия существенно превышают их «кредиты». Предприятие расплачивается по своим обязательствам в несколько раз медленнее, чем получает деньги по «кредитам.

Рост отдельных коэффициентов, характеризующих рентабельность и деловую активность предприятия, не отражает действительной скорости оборота средств. Соответственно рост коэффициента рентабельности собственного капитала вызван не ростом прибыли, а уменьшением доли собственного капитала.

Коэффициент общей оборачиваемости капитала увеличился в связи с относительным уменьшением капитала предприятия в анализируемом периоде.

Коэффициент оборачиваемости готовой продукции вырос за счет сокращения доли готовой продукции в активах предприятия.

Рост фондоотдачи вызван относительным уменьшением внеоборотных активов в общей величине активов предприятия.

Рост коэффициента оборачиваемости собственного капитала связан с уменьшением доли собственных средств.

Анализ деловой активности и рентабельности свидетельствует об общем снижении рентабельности и деловой активности предприятия.

Совместный анализ финансовых коэффициентов свидетельствует об общем ухудшении финансового положения предприятия за анализируемый период.

Его финансовая политика решает кратковременные задачи, дающие положительные результаты только сегодня с возможным отрицательным эффектом в будущем, что во многом обусловливается отсутствием финансовой стратегии.

Оценка финансовой устойчивости предприятия указывает на возможность выведения предприятия из нестабильного финансового состояния. Однако, при оптимизации структуры основных и оборотных средств, в том числе, по снижению запасов в незавершенном производстве, запасы и НДС обеспечиваются собственными и долгосрочными заемными источниками предприятие может перейти в нормально устойчивое финансовое состояние.

Проблема банкротств многих предприятий различных отраслей хозяйства и сфер деятельности становится достаточно актуальной на данный момент времени. ООО «АТП» нуждается в осуществлении мероприятий по выходу из нестабильного состояния, т.к. при отсутствии должного внимания к результатам анализа, ситуация может осложниться.

Если ООО «АТП» намерено не только лишь выжить, но и проявлять активность в направлении развития, изменив принципы управления деятельностью предприятия, то ему необходимо пересмотреть в целом структуру управления предприятия.

Отметим также, что причина снижения активности не только в работе самого предприятия, но и, в значительной части, в состоянии экономики страны в целом.

Список использованной литературы

1. Гиляровская Л.Т. Экономический анализ: учебник для вузов / Л.Т.Гиляровская, Г.В.Корнякова, Н.С.Пласкова и др.; под ред. Л.Т.Гиляровской. – М.: ЮНИТИ-ДАНА, 2001. – 527 с.

2. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. / О.В.Грищенко. - Таганрог: Изд-во ТРТУ, 2000. – 112 с.

3. Михалев Г.С. Анализ финансового состояния на предприятии: Методическое пособие по курсу «Экономический анализ» / Г.С.Михалев, Л.Ф.Ладыгина; Под ред. Ю.И.Григорьева. - Красноярск: СибГау, 2002. – 27 с.

4. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности: Учеб. пособие. / Г.В.Савицкая. – М.: ИНФРА-М, 2007. – 384 с.

5. Чечевицина Л.Н. Анализ финансово-хозяйственной деятельности: учебник / Л.Н.Чечевицина, Н.Н.Чуев. – М.: Маркетинг, 2002. – 352 с.

6. Экономический анализ: Пособие по выполнению курсовой работы на тему «Анализ технико-экономических показателей деятельности предприятия» / Сост. Л.Ф.Ладыгина. - Красноярск: СибГАУ, 2002. - 57 с.

Приложение 1

БУХГАЛТЕРСКИЙ БАЛАНС| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы (04,05), в том числе: | 110 | 78 | 50 |

| Патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 | 78 | 50 |

| Организационные расходы | 112 | ||

| деловая репутация организации | 113 | ||

| Основные средства (01,02,03), в том числе: | 120 | 135024 | 136972 |

| земельные участки и объекты природопользования | 121 | ||

| здания, машины и оборудование | 122 | 135024 | 136972 |

| Незавершенное строительство (07, 08, 16, 61) | 130 | 5636 | 3876 |

| Доходные вложения в материальные ценности (03), в том числе: | 135 | ||

| имущество для передачи в лизинг | 136 | ||

| имущество, предоставляемое по договору проката | 137 | ||

| Долгосрочные финансовые вложения (06, 82), в том числе: | 140 | 4 | 4 |

| инвестиции в дочерние общества | 141 | ||

| инвестиции в зависимые общества | 142 | ||

| инвестиции в другие организации | 143 | ||

| займы, предоставленные организациям на срок более 12 месяцев | 144 | ||

| прочие долгосрочные финансовые вложения | 145 | 4 | 4 |

| Прочие внеоборотные активы | 150 | ||

| Итого по разделу I | 190 | 140742 | 140902 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы, в том числе: | 210 | 57064 | 64622 |

| сырье, материалы и другие аналогичные ценности (10,12,13,16) | 211 | 38326 | 47684 |

| животные на выращивании и откорме (11) | 212 | ||

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) | 213 | 4242 | 4420 |

| готовая продукция и товары для перепродажи (16, 40,41) | 214 | 9096 | 9444 |

| товары отгруженные (45) | 215 | 5180 | 2998 |

| расходы будущих периодов (31) | 216 | 220 | 76 |

| прочие запасы и затраты | 217 | ||

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 3354 | 6572 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), в том числе: | 230 | ||

| покупатели и заказчики (62, 76, 82) | 231 | ||

| векселя к получению (62) | 232 | ||

| задолженность дочерних и зависимых обществ (78) | 233 | ||

| Авансы выданные (61) | 234 | ||

| Прочие дебиторы | 235 | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), в том числе: | 240 | 4622 | 9008 |

| покупатели и заказчики (62, 76, 82) | 241 | 1096 | 804 |

| в том числе: | |||

| векселя к получению (62) | 242 | ||

| задолженность дочерних и зависимых обществ (78) | 243 | ||

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 244 | ||

| авансы выданные (61) | 245 | ||

| прочие дебиторы | 246 | 3526 | 8204 |

| Краткосрочные финансовые вложения (56, 58, 82), в том числе: | 250 | 764 | |

| займы, предоставленные организациям на срок менее 12 месяцев | 251 | ||

| собственные акции, выкупленные у акционеров | 252 | 284 | |

| прочие краткосрочные финансовые вложения | 253 | 480 | |

| Денежные средства, в том числе: | 260 | 1654 | 1214 |

| касса (50) | 261 | 6 | 8 |

| расчетные счета (51) | 262 | 1622 | 544 |

| валютные счета (52) | 263 | ||

| прочие денежные средства (55,56,57) | 264 | 26 | 662 |

| Прочие оборотные активы | 270 | ||

| Итого по разделу II | 290 | 67458 | 81416 |

| БАЛАНС (сумма строк 190+290) | 300 | 208200 | 222318 |

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (85) | 410 | 2412 | 2412 |

| Добавочный капитал (87) | 420 | 116212 | 116226 |

| Резервный капитал (86), в том числе: | 430 | 22 | 382 |

| резервы, образованные в соответствии с законодательством | 431 | ||

| резервы, образованные в соответствии с учредительными документами | 432 | 22 | 382 |

| Фонд социальной сферы (88) | 440 | 26970 | 27574 |

| Целевые финансирования и поступления (96) | 450 | 4 | 4 |

| Нераспределенная прибыль прошлых лет (88) | 460 | ||

| Непокрытый убыток прошлых лет (88) | 465 | ||

| Нераспределенная прибыль отчетного года (88) | 470 | 600 | 6 |

| Непокрытый убыток отчетного года (88) | 475 | X | |

| Фонды накопления (88) | 480 | 2570 | 2810 |

| Итого по разделу III | 490 | 148790 | 149414 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (92, 95), в том числе: | 510 | ||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | ||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | ||

| Прочие долгосрочные обязательства | 520 | ||

| Итого по разделу IV | 590 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты (90, 94), в том числе: | 610 | ||

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 611 | ||

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 612 | ||

| Кредиторская задолженность, в том числе: | 620 | 39186 | 58774 |

| поставщики и подрядчики (60, 76) | 621 | 16900 | 41628 |

| векселя к уплате (60) | 622 | ||

| задолженность перед дочерними и зависимыми обществами (78) | 623 | ||

| задолженность перед персоналом организации (70) | 624 | 944 | 3268 |

| задолженность перед государственными внебюджетными фондами (69) | 625 | 5264 | 1632 |

| задолженность перед бюджетом (68) | 626 | 5854 | 5678 |

| авансы полученные (64) | 627 | ||

| прочие кредиторы | 628 | 10224 | 6568 |

| Задолженность участникам (учредителям) по выплате доходов (75) | 630 | 262 | 180 |

| Доходы будущих периодов (83) | 640 | ||

| Прочие краткосрочные обязательства | 660 | ||

| Фонды потребления (88) | 670 | 19962 | 13950 |

| Итого по разделу V | 690 | 59410 | 72904 |

| БАЛАНС (сумма строк 490+590+690) | 699 | 208200 | 222318 |

Приложение 2

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период пред, года |

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности. Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 268848 | 224262 |

| В т.ч. от продажи: готовая продукция, общежитие, теплица | 011 | 230212 | 192256 |

| ТМЦ, покупная, магазин | 012 | 11072 | 9020 |

| услуги | 013 | 27564 | 22986 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 242916 | 194122 |

| В т.ч. проданных: готовая продукция, общежитие, теплица | 021 | 206178 | 166416 |

| ТМЦ, покупная, магазин | 022 | 11150 | 7808 |

| услуги | 023 | 25588 | 19898 |

| Валовая прибыль | 029 | 25932 | 30140 |

| Коммерческие расходы | 030 | 3802 | 2776 |

| Управленческие расходы | 040 | ||

| Прибыль (убыток) от продаж (строки (010-020-030-040) | 050 | 22130 | 27364 |

| II. Операционные доходы и расходы Проценты к получению | 060 | 6 | |

| Проценты к уплате | 070 | 24 | |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 432 | 722 |

| Прочие операционные расходы | 100 | 10478 | 8694 |

| III. Внереализационные доходы и расходы Прочие внереализационные доходы | 120 | 656 | 1032 |

| Прочие внереализационные расходы | 130 | 1572 | 2978 |

| Прибыль (убыток) до налогообложения (строки (050+060-070+080+090- 100+ 120- 130) | 140 | 11150 | 17446 |

| Налог на прибыль и иные аналогичные обязательные платежи | 150 | 4094 | 5722 |

| Прибыль (убыток) от обычной деятельности | 160 | 7056 | 11724 |

| IV. Чрезвычайные доходы и расходы Чрезвычайные доходы | 170 | ||

| Чрезвычайные расходы | 180 | ||

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160+170-180)) | 190 | 7056 | 11724 |

Похожие работы

... . Результатом анализа является оценка состояния предприятия, его имущества, активов и пассивов баланса, скорости оборота капитала, доходности используемых средств. Таблица 1. Анализ основных показателей хозяйственной деятельности предприятия Показатели Ед. измер Анализируемый период Изменение Темп роста, % Базовый год Отчетный год Выручка от реализации продукции тыс.руб ...

... -экономические мероприятия по улучшению показателей производственно-хозяйственной деятельности предприятия Проведённый анализ позволяет сделать вывод о том, что важнейшим резервом совершенствования производственно-хозяйственной деятельности предприятия ЗАО «МЗБН» является увеличение объёмов реализации продукции и рост прибыли, а также снижение себестоимости производимой продукции. Комплекс ...

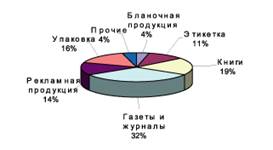

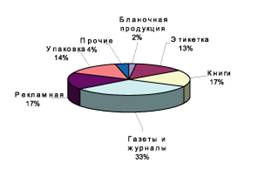

... в рассматриваемом периоде характеризуется устойчивой тенденцией роста. Потребление прочей полиграфической продукции увеличилось в 2003 году на 11%, а в 2004 на 0,73%. Сейчас в России насчитывается около 6,5 тыс. полиграфических предприятий. Следует отметить, что в силу небольших порогов на вход в этот вид бизнеса реальных типографий намного больше – бюджетный вариант цифровой типографии ...

... модели делятся на 3 группы в зависимости от их роли и значения в процессе производства: конечные, промежуточные, начальные. Конечные параметры характеризуют результат производственно-хозяйственной деятельности предприятия, величину конечной продукции (прибыль, доходы, объем продукции). Промежуточные параметры - являются связывающими собственно-производственный процесс и его результат (физический ...

0 комментариев