Навигация

Акціонування як метод фінансування використовується зазвичай для реалізації крупномасштабної реальної іноваційно-інвестиційної діяльності

2. Акціонування як метод фінансування використовується зазвичай для реалізації крупномасштабної реальної іноваційно-інвестиційної діяльності.

3. Кредитне фінансування застосовується, як правило, для реалізації невеликих короткострокових інвестиційних проектів з високою нормою доходності інвестицій. Ця схема фінансування застосовується в окремих випадках та для реалізації середньострокових інвестиційних проектів за умови, що рівень доходності по ним істотно перевищує ставку відсотка по довгостроковому фінансовому кредиту.

4. Лізинг або селенг використовується за умов браку власних фінансових коштів або високої вартості фінансового кредиту для реалізації інвестиційних проектів, пов’язаних с модернізацією чи реконструкцією підприємства (особливо інвестиційних проектів з високим ступенем змінності технологій).

5. Змішане (дольове) фінансування ґрунтується на різноманітних комбінаціях вищезазначених схем і може бути використано для реалізації всіх видів інвестиційних проектів за всіма формами реального інвестування.

З урахуванням перерахованих схем фінансування окремих інвестиційних проектів визначаються пропорції в структурі джерел інвестиційних ресурсів.

Розробка інвестиційних проектів підприємства може бути здійснена за допомогою спеціальних комп’ютерних програм – СОМFAR, РROJECT ЕХРЕR, тощо.

2 Практичне завдання

2.1 Задача №19

Умова.

Доходність певного інвестиційного проекту характеризується наведеним нижче законом розподілу

| Ймовірність одержання (Р) | Рівень очікуваного доходу (Х) |

| 0,2 0,5 0,3 | 200 800 1000 |

Визначити середнє очікуване значення доходу, відхилення від нього та коефіцієнт варіації. Дати економічний зміст величин.

Розв’язок.

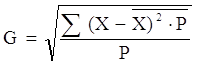

Середнє очікуване значення доходу від реалізації інвестиційного проекту становитиме:

![]()

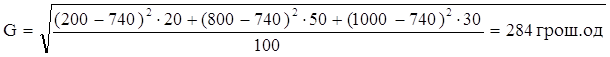

Середньоквадратичне відхилення визначають як корінь квадратний з дисперсії (середньозваженої величини квадратів відхилень дійсних результатів від середніх очікуваних).

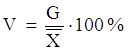

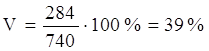

Коефіцієнт варіації визначається як відношення середньоквадратичного відхилення до середньої арифметичної, він показує ступінь відхилення отриманих значень.

Аналізуючи одержані результати можна сказати, що від реалізації даного інвестиційного проекту очікуваний дохід становитиме в середньому 740 грошових одиниць, при цьому коливання цього показника буде в межах від 740-284=456 до 740+284=1024 грошових одиниць. За даним проектом можливі відхилення від запланованої дохідності в 740 грошових одиниць на 39%. Бажане значення коефіцієнту варіацій до 10 %, отримане ж 39%, тобто мінливість доходу вище ніж бажано. Отже даний проект є доволі ризикованим.

2.2 Задача № 34

Умови.

Визначити чисту приведену вартість та термін окупності проектів. Вартість капіталу проектів 8%. Зробити висновки про доцільність реалізації проектів.

| Періоди | Чисті грошові потоки, гр. од | ||

| С | Д | Е | |

| 0 1 2 3 4 | -60000 9090 16520 22530 10928 | -60000 18180 16520 15020 10928 | -60000 27027 16520 7510 10928 |

Розв’язок

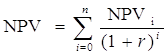

Для того, щоб отримати загальну суму чистого грошового потоку у приведеній вартості, необхідно скласти окремі розраховані його суми за різними інтервалами часу протягом усього періоду експлуатаційної фази життєвого циклу інвестиційного проекту. Цей показник розраховується за такими формулами:

,

,

де NPVi — номінальна сума чистого грошового потоку за інвестиційним проектом в окремі інтервали часу його реалізації;

r — ставка дисконту, обрана для даного інвестиційного проекту (у вигляді десяткового дробу);

п – індекс року.

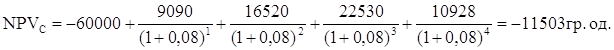

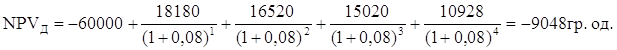

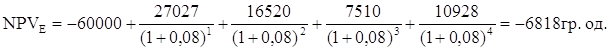

| Періоди | Чисті грошові потоки, гр. од | Чиста приведена вартість, гр. од | ||||

| С | Д | Е | С | Д | Е | |

| 0 | -60000 | -60000 | -60000 | -60000 | -60000 | -60000 |

| 1 | 9090 | 18180 | 27027 | 8417 | 16833 | 25025 |

| 2 | 16520 | 16520 | 16520 | 14163 | 14163 | 14163 |

| 3 | 22530 | 15020 | 7510 | 17885 | 11923 | 5962 |

| 4 | 10928 | 10928 | 10928 | 8032 | 8032 | 8032 |

| -11503 | -9049 | -6818 | ||||

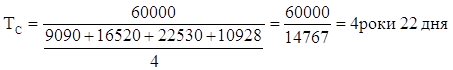

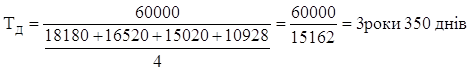

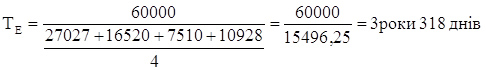

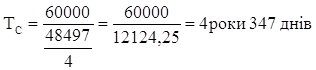

Термін окупності проектів дорівнює відношенню чистої суми інвестицій до середньої суми річного припливу грошових коштів.

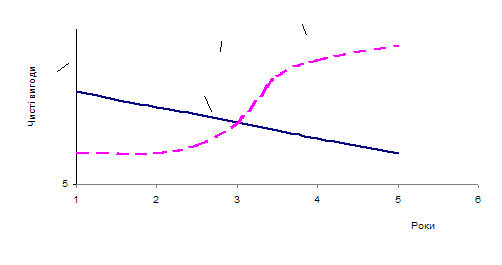

Картина суттєво змінюється із застосуванням концепції вартості грошей у часі, що враховує ризик грошових потоків.

Оскільки чиста приведена вартість є від’ємною, то всі три проекти не є доцільними. Терміни їх окупності коливається в межах від 3-х років 318 днів у проекта Д, до 4-х років 22 днів у проекта А. Але за методом дисконтування грошових потоків термін окупності збільшився. Отже з розрахунків видно, що з 3-х проектів найпривабливіший проект Е, та якщо граничний термін окупності становитиме 4 роки, то жоден з проектів не є економічно доцільним.

Похожие работы

... здійснення проекту; ¨ експлуатація проекту та проведення підсумків. 4. Грошові потоки та їх роль в проектному аналізі. Поняття грошового потоку. Грошовий потік підприємства являє собою сукупність розподілених у часі надходжень і витрат коштів, які генеруються його господарською діяльністю. Сутність грошового потоку визначається такими положеннями: - грошові потоки ...

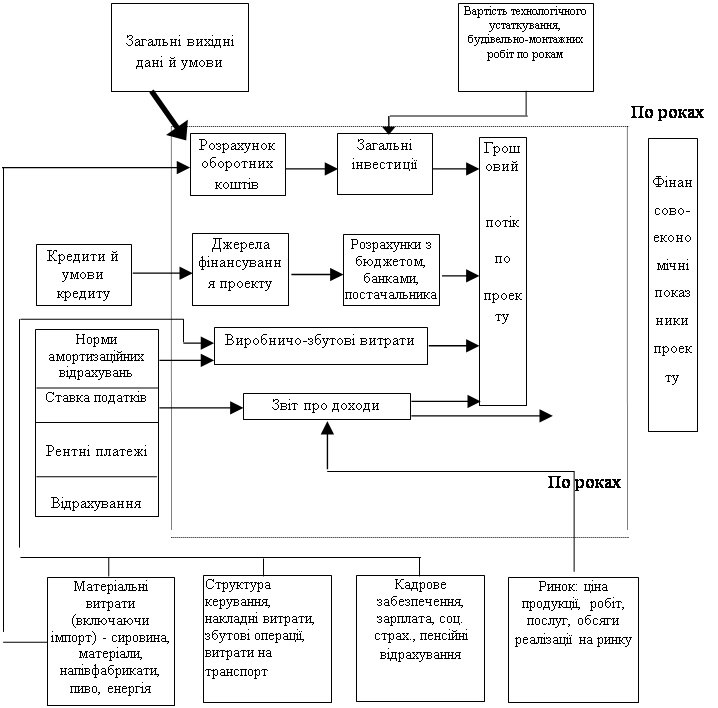

... надходжень, відрахувань у позабюджетні фонди. Схема 1. Блок-схема організації проекту розвитку ВАТ „Бердичівський пивоварний завод” по роках реалізації інвестиційного проекту 3.Функціональні аспекти аналізу привабливості господарської діяльності підприємства. 3.1 Маркетинговий аналіз діяльності підприємства. Мета маркетингового анал ...

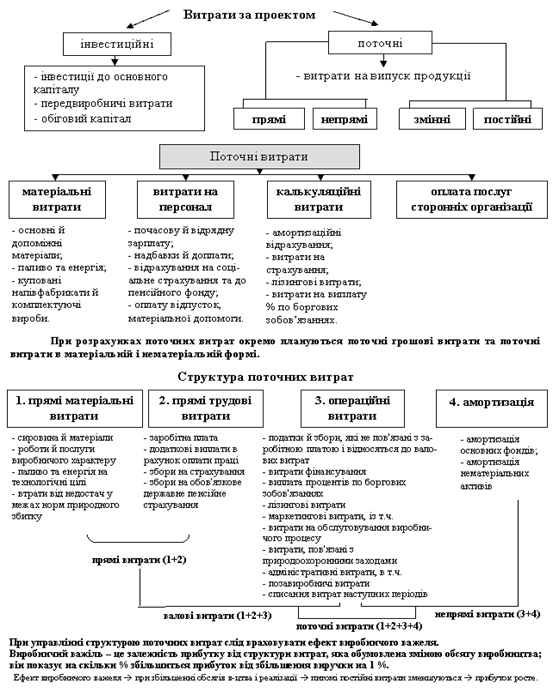

... втрачена вигода від використання обмежених ресурсів для досягнення однієї мети замість іншого, найкращого з тих, що лишилися, варіанта їх застосування. Концепція альтернативної вартості є ключовою в проектному аналізі. Класифікаційні ознаки витрат: - можливість відображення у бухгалтерській звітності (бухгалтерські та економічні); - ступінь динамічності витрат залежно від ...

... в економіці, крім того цінність національної валюти може бути занижена або завищена. 4. Можливість втручання держави щодо контролю та встановлення цін. Концепція альтернативної вартості є базовим принципом проектного аналізу, за яким альтернативна вартість ресурсу, залученого до проекту, визначається вартістю, яку він міг би мати за умови використання найкращим з альтернативних варіантів. Тому ...

0 комментариев