Навигация

Сроки предъявления претензии

8.2. Сроки предъявления претензии

Срок предъявления претензии – 2 недели с момента приемки товара покупателем.

8.3. Обработка претензии

Для инициирования процесса рассмотрения претензии покупатель должен предоставить:

- коммерческий акт, подписанный представителем перевозчика и

- официальное письмо, подписанное руководителем предприятия и заверенное печатью, с объяснением сути претензии и обязательным указанием номера заказа, даты получения, номера ТТН перевозчика, артикула, единицы измерения и количества актируемого товара.

При отсутствии указанной информации Продавец оставляет за собой право не начинать процесс рассмотрения претензии;

Письмо - претензия и коммерческий акт должны быть отправлены Продавцу по факсу на имя контактного лица в отделе по работе с клиентами или на имя руководителя отдела по работе с клиентами в течение 2-х рабочих дней с момента составления коммерческого акта;

При выполнении вышеупомянутых условий Продавец обязуется:

1) Информировать покупателя о регистрации претензии в письменном виде;

2) Принять решение и уведомить Покупателя в срок от 2-х до 15 (в случае необходимости выезда представителя Продавца для установления и подтверждения брака или иного недостатка продукции) рабочих дней;

В случае принятия претензии Покупателя возможны два варианта:

a) Продавец возмещает Покупателю стоимость недопоставленных или поврежденных товаров без их допоставки;

б) Продавец возмещает Покупателю стоимость недопоставленных или поврежденных товаров и организует допоставку за свой счет количества товара, кратного минимальной заводской упаковке. В этом случае Покупатель оплачивает разницу между стоимостью недопоставленных или поврежденных товаров и стоимостью минимальной заводской упаковки.

9. Гарантии

Продавец несет ответственность за качество товара в срок, соответствующий положениям настоящего Контракта

10. Форс-мажор

10.1. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникших после заключения договора в результате событий чрезвычайного характера, которые сторона не могла ни предвидеть, ни предотвратить разумными мерами (форс-мажор).

К таким событиям чрезвычайного характера относятся: наводнение, пожар, землетрясение, взрыв, шторм, оседание почвы, эпидемия и иные явления природы, а также война или военные действия, забастовка в отрасли или регионе, принятие органом государственной власти или управления решения, повлекшего за собой невозможность исполнения настоящего договора.

10.2. При наступлении и прекращении указанных в п. 6.1 обстоятельств сторона по настоящему договору, для которой создалась невозможность исполнения ее обязательств по настоящему договору, должна немедленно известить другую сторону, приложив соответствующую справку.

10.3. При отсутствии своевременного извещения, предусмотренного в п. 6.2, сторона обязана возместить другой стороне убытки, причиненные неизвещением или несвоевременным извещением.

10.4. Наступление форс-мажорных обстоятельств вызывает увеличение срока исполнения договора на период их действия.

11. Арбитраж

11.1. Все споры и разногласия, которые могут возникнуть из настоящего договора, будут по возможности разрешаться путем переговоров между сторонами.

11.2. В случае невозможности разрешения споров путем переговоров стороны передают их на рассмотрение в арбитражный суд.

Юридические адреса и реквизиты сторон

Продавец. Лесокомбинат "Искра", Покупатель: коммерческая фирма

426068 Томская область, г. Асино, "Лесторг", 117240, г. Новосибирск,

а/я 15. а/я 800

Тел. 26-73-14, телекс 26-74-12. Тел. 937-16-53, телекс 937-16-67.

Платежные реквизиты: расчетный Платежные реквизиты:

счет N 365084221 в коммерческом счет N 345798 в коммерческом

банке "Восток", г. Асино, банке "Альфабанк", г. Новосибирск,

МФО 269421 МФО 115078

Подписи сторон:

От Продавца: От Покупателя:

Печать Печать

Приложение 1

к Контракту от 1. 09.2005 № 1

Срок и дата поставки пиломатериалов

Поставка пиломатериалов осуществляется Продавцом, начиная с даты вступления контракта в силу (по истечении 10 банковских дней с момента заключения договора купли-продажи).

Поставка пиломатериалов осуществляется ежедневно в количестве 150 т.

| От Покупателя: |

| От Продавца: |

| (должность, наименование учреждения) | Директор Лесокомбината «Искра» | |

| __________________ __________________ (подпись) (расшифровка подписи) М.П. | _____________________ Н.Д. Ломаев М.П. |

Приложение 2

к Контракту от 1. 09.2005 № 1

ПРОТОКОЛсогласования цены Контракта

на поставку пиломатериалов

Лесокомбинат «Искра», именуемый в дальнейшем «Продавец» в лице генерального директора Ломаева Н.Д., действующего на основании положения, с одной стороны, и коммерческая фирма «Лесторг», именуемая в дальнейшем «Покупатель», в лице директора Корзина Г.Ф., действующего на основании устава, с другой стороны, пришли к соглашению о цене купли-продажи лесопродукции в сумме 9 000 000 руб. (Девять миллионов рублей), в том числе НДС по ставке 18 % в сумме 1 620 000 руб. (Один миллион шестьсот двадцать тысяч рублей).

Настоящий протокол согласования цены является основанием для проведения взаимных расчетов и платежей между Покупателем и Продавцом.

| От Покупателя: |

| От Продавца: |

| (должность, наименование учреждения) | Директор Лесокомбината «Искра» | |

| __________________ __________________ (подпись) (расшифровка подписи) М.П. | _____________________ Н.Д. Ломаев М.П. |

Задание 2

Характеристика коммерческого риска

По приведенной ниже форме (табл. 1) дать описание предпринимательского риска:

Таблица 1

| Понятие и источники риска | Характеристики видов потерь | Структура потерь | Характеристики зон риска |

Решение:

Описание предпринимательского риска приведено в табл. 2

Таблица 2

| Понятие и источники риска | Характеристики видов потерь | Структура потерь по видам деятельности | Характеристики зон риска | ||

| Производственная | Коммерческая | Финансовая | |||

| Риск есть – это возможное понесение ущерба или убытков в виде дополнительных расходов или недополучения доходов вследствие занятия коммерческой деятельностью. Коммерческий риск возникает как следствие рискованной коммерческой сделки; может быть риск, связанный с действиями конкурентов; риск, связанный с изменением цены; риск, связанный с непредвиденными политическими событиями, имеющими тяжелые последствия для торгового бизнеса. | Материальные виды потерь проявляются в непредусмотренных предпринимательским проектом дополнительных затратах или прямых потерях оборудования, имущества, продукции, сырья, энергии и т. д. Трудовые потери представляют потери рабочего времени, вызванные случайными, непредвиденными обстоятельствами. В непосредственном измерении трудовые потери выражаются в человеко-часах, человеко-днях или просто часах рабочего времени. Финансовые потери - это прямой денежный ущерб, связанный с непредусмотренными платежами, выплатой штрафов, уплатой дополнительных налогов, потерей денежных средств и ценных бумаг. Кроме того, финансовые потери могут быть при недополучении или неполучении денег из предусмотренных источников, при невозврате долгов, неоплате покупателем поставленной ему продукции, уменьшении выручки вследствие снижения цен на реализуемые продукцию и услуги. Потери времени существуют тогда, когда процесс предпринимательской деятельности идет медленнее, чем было намечено. Прямая оценка таких потерь осуществляется в часах, днях, неделях, месяцах запаздывания в получении намеченного результата. Специальные виды потерь проявляются в виде нанесения ущерба здоровью и жизни людей, окружающей среде, престижу предпринимателя, а также вследствие других неблагоприятных социальных и морально-психологических последствий. Чаще всего специальные виды потерь крайне трудно определить в количественном, тем более в стоимостном выражении. | материальные виды потерь, трудовые потери | потери времени | финансовые потери | Область, в которой потерь не ожидается, называется безрисковой зоной. Ей соответствуют нулевые потери или отрицательные, т.е. превышение прибыли. Зона допустимого риска- это область, в пределах которой деятельность сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они меньше ожидаемой прибыли. Ее граница соответствует уровню потерь, равному расчетной прибыли. Зона критического риска характеризуется возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки. Для нее характерны убытки в сумме всех затрат на сделку. Зона катастрофического риска- это области потерь, которые в максимуме могут достичь величины, равной имущественному состоянию коммерсанта. Здесь риск способен привести к краху, банкротству торгового предприятия. |

Задание 3

Анализ показателей финансовой устойчивости коммерческой фирмы

Рассчитать и проанализировать следующие показатели финансового состояния фирмы по предшествующему и текущему периодам:

1. Чистый оборотный капитал

2. Коэффициент текущей ликвидности

3. Коэффициент абсолютной ликвидности

4. Коэффициент покрытия периодических выплат

5. Срок погашения дебиторской задолженности

6. Оборачиваемость товарных запасов

7. Коэффициент платежеспособности

8. Коэффициент покрытия инвестиций

9. Удельный вес заемных средств в активах

10. Коэффициент соотношения собственного капитала и внешних обязательств

11. Коэффициент валовой прибыли

12. Прибыль на инвестируемый капитал

13. Прибыль на собственный капитал

14. Маржа прибыли

15. Прибыль на активы

16. Отношение чистого оборотного капитала к общим активам

17. Оборачиваемость текущих активов

18. Оборачиваемость долгосрочных активов

19. Оборачиваемость чистого оборотного капитала

20. Оборачиваемость всех активов

21. Коэффициент оборачиваемости товарных запасов

22. Коэффициент оборачиваемости дебиторской задолженности

23. Прибыль на одну акцию

24. Дивиденды на одну акцию

25. Коэффициент "цена-прибыль"

26. Коэффициент выплаты дивиденда

27. Ставка дивиденда.

Значения показателей привести по следующей формуле:

| № п/п | Показатель | Предшествующий год | Текущий год | Отклонение (%) |

Исходные данные для расчета приведены в табл. 3

Таблица 3

| Показатель | 5 | |

| Т0 | Т1 | |

| Сумма продаж Себестоимость продаж Текущие расходы Выплата процентов Налоги Денежные средства Ценные бумаги Дебиторская задолженность Товарные запасы Долгосрочные активы Текущие обязательства Долгосрочные обязательства Собственный капитал Дивиденды Цена акции Рыночная цена акции Выпущенный капитал | 54100 30800 11000 1500 640 1550 1000 47200 16100 23600 35800 12000 41650 2900 21 25 27000 | 51300 29700 8900 1450 720 2010 1000 34700 16800 25300 20100 13000 46710 2700 21 24 30000 |

Решение:

1. Чистый оборотный капитал – разность между текущими активами и текущими обязательствами

Текущие активы включают в себя: предметы труда, предметы обращения, денежные средства, средства в расчете, отвлеченные средства.

Чистый оборотный капитал Т0 = 1550 + 1000 + 47200 + 16100 – 35800 = 30050

Чистый оборотный капитал Т1 = 2010 + 1000+ 34700 + 16800– 20100 =34410

2. Коэффициент текущей ликвидности:

текущие активы

текущие обязательства

Коэффициент текущей ликвидности Т0 : 30050/ 35800= 0,84

Коэффициент текущей ликвидности Т1 : 34410/ 20100= 1,71

Данный коэффициент показывает, сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств. Соотношение 2:1 считается нормальным и показывает на отсутствие высокого финансового риска.

3. Коэффициент абсолютной ликвидности:

денежные средства + ценные бумаги

текущие обязательства

Коэффициент абсолютной ликвидности Т0 : (1550+ 1000) / 35800 = 0,071

Коэффициент абсолютной ликвидности Т1 : (2010+1000) / 20100 = 0,15

4. Коэффициент покрытия периодических выплат:

текущие активы – товарные запасы

текущие расходы : 360

Коэффициент покрытия периодических выплат Т0 : (30050-16100) / 11000 : 360 = 456,54

Коэффициент покрытия периодических выплат Т1 : (34410-16800) / 8900 : 360 = 712,3

5. Срок погашения дебиторской задолженности:

дебиторская задолженность

объем продаж : 360

Объем продаж равен сумме продаж

Срок погашения дебиторской задолженности Т0 : 47200/54100: 360 = 314,085

Срок погашения дебиторской задолженности Т1 :34700 /51300: 360 = 243,5

Этот коэффициент показывает, сколько времени в среднем занимает получение дебиторской задолженности от клиентов. Низкие величины характеризуют быструю оборачиваемость и эффективность управления коммерческим предприятием. В данном случае срок погашения составляет 314,08и 243,5 дней в предшествующем и текущем году.

6. Оборачиваемость товарных запасов в днях:

товарные запасы

объем продаж: 360

Оборачиваемость товарных запасов в днях Т0 : 16100/54100 : 360 = 107,13

Оборачиваемость товарных запасов в днях Т1: 16800/51300: 360 = 117,9

С помощью данного соотношения устанавливается количество дней, которое приходится на один оборот материальных запасов. Высокие результаты означают, что предприятие имеет большие товарные запасы, чем ему необходимо, из-за большого объема закупок и трудностей с реализацией товаров.

7. Коэффициент платежеспособности:

собственный капитал

всего пассивов

Пассивы - это вся совокупность источников формирования денежных средств - собственный капитал и обязательства, которые предприятие имеет перед кредиторами, или задолженность предприятия. Пассивы включают в себя краткосрочные и долгосрочные обязательства.

Коэффициент платежеспособности Т0 : 41650/ (35800+12000+41650+2900) = 0,45

Коэффициент платежеспособности Т1 : 46710 / (20100+ 13000+46710+2700) = 0,57

Данный коэффициент отражает способность выполнять свои краткосрочные и долгосрочные (внешние) обязательства, используя свои активы. Высокий коэффициент платежеспособности отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных средств.

8. Удельный вес заемных средств в активах:

заемные средства

всего активов

Удельный вес заемных средств в активах Т0 : 35800/(30050+23600) = 0,67

Удельный вес заемных средств в активах Т1 :20100/(34410+25300) = 0,34

Приемлемым уровнем считается 0,3 – 1,0.

9. Коэффициент соотношения собственного капитала и внешних обязательств:

собственный капитал

долгосрочные обязательства

Коэффициент соотношения собственного капитала и внешних обязательств Т0 : 41650/ 12000 = 3,47

Коэффициент соотношения собственного капитала и внешних обязательств Т1 : 46710/ 13000 = 3,66

Теоретически считается нормальным соотношение 2:1, при котором 33% общего финансирования осуществляется из заемных средств. В данном случае коэффициент соотношения собственного капитала и внешних обязательств фирмы имеет высокое значение.

10. Прибыль на инвестируемый капитал:

расчетная прибыль – налоги

собственный капитал + долгосрочные обязательства

Расчетная прибыль равна разнице между суммой продаж и себестоимостью продаж

Прибыль на инвестируемый капитал Т0 : (54100-30800 -640) / (41650+12000) = 0,42

Прибыль на инвестируемый капитал Т1 : (51300-29700-720) / (46710+13000) = 0,31

11. Прибыль на собственный капитал:

чистая прибыль

собственный капитал

Прибыль на собственный капитал Т0 : (29200 – 18400 – 6300 – 920 - 510) / 28460 = 0,101

Прибыль на собственный капитал Т1 : (31400 – 16300 – 5800 – 940 - 470) / 28760 = 0,35

Примечание: сумма продаж – сумма закупок – НДС – валовая прибыль – издержки – расчетная прибыль – оплата кредитов – налоги – чистая прибыль

12. Маржа прибыли:

чистая прибыль

объем продаж

Маржа прибыли Т0 : (54100–30080–12000–1550-640)/54100 = 0,18

Маржа прибыли Т1 : (51300– 29700 –8900 –1450-720)/51300 = 0,21

13. Валовая маржа:

объем продаж – себестоимость продаж

объем продаж

Валовая маржа Т0 : (54100– 30800)/54100 = 0,43

Валовая маржа Т1 (51300-29700)/ 51300= 0,42

Данный коэффициент показывает предел ”общей прибыли”, т.е. долю валовой прибыли, приходящуюся на одну денежную единицу реализованного товара. Он позволяет определить величину, которая остается после вычета себестоимости реализованной продукции на покрытие других расходов, таких как выплата налогов, процентов за кредит и др., и образование чистой прибыли.

14. Коэффициент рентабельности:

валовая прибыль

издержки обращения

Коэффициент рентабельности Т0 : (54100 –30800)/11000 = 2,11

Коэффициент рентабельности Т1 : (51300-29700) / 8900 = 2,42

15. Отношение чистого оборотного капитала к общим активам:

текущие активы – текущие пассивы

всего активов

Отношение чистого оборотного капитала к общим активам Т0 : (1500+ 1000 + 47200 + 16100 –35800) / (30050+23600) = 30000 / 53650 = 0,56

Отношение чистого оборотного капитала к общим активам Т1 (2010+ 1000+ 34700+16800–20100)/ (34410+25300)= 21460 / 50360 = 0,58

16. Оборачиваемость текущих активов:

объем продаж

текущие активы

Оборачиваемость текущих активов Т0 : 54100/ (1500+ 1000 + 47200+ 16100) =0,82

Оборачиваемость текущих активов Т1 : 51300/ (2010+1000+ 34700+16800) = 0,94

Данный коэффициент является общим измерителем эффективности использования текущих активов. Он показывает, сколько денежных единиц продукции на одну денежную единицу текущих активов.

17. Оборачиваемость чистого оборотного капитала:

объем продаж

чистый оборотный капитал

Оборачиваемость чистого оборотного капитала Т0: 54100 / (1550 + 1000 + 47200 + 16100 –35800) = 54100/30500 = 1,8

Оборачиваемость чистого оборотного капитала Т1: 51300/ (2010+ 1000+ 34700+ 16800–20100) = 51300 / 34410= 1,49

18. Оборачиваемость долгосрочных активов:

объем продаж

недвижимое имущество

Недвижимое имущество (здания, сооружения) относится к долгосрочным активам

Оборачиваемость долгосрочных активов Т0: 54100 / 23600 = 2,29

Оборачиваемость долгосрочных активов Т1: 51300/ 25300 = 2,03

19. Оборачиваемость всех активов:

объем продаж

всего активы

Оборачиваемость всех активов Т0: 54100/ (30050+23600) = 1,00

Оборачиваемость всех активов Т1: 51300/ (34410+25300)= 0,86

20. Оборачиваемость товарных запасов:

объем продаж

товарные запасы

Оборачиваемость товарных запасов Т0: 54100/ 16100= 3,36

Оборачиваемость товарных запасов Т1: 51300/16800 = 3,05

Нормальный коэффициент оборачиваемости может колебаться для различных форм бизнеса от 4 до 8. В рассматриваемой организации коэффициент близок к нормативному значению.

21. Оборачиваемость дебиторской задолженности:

объем продаж

дебиторская задолженность

Оборачиваемость дебиторской задолженности Т0: 54100/ 47200 = 1,15

Оборачиваемость дебиторской задолженности Т1: 51300/ 34700 = 1,48

22. Стоимость одной акции:

выпущенный акционерный капитал

количество проданных акций

Количество проданных акций равно выпущенный капитал/ цену акции и составляет:

Т0: 27000/21 = 1285,7

Т1: 30000/21 = 1428,6

Стоимость одной акции Т0: 27000/ 1285,7 = 21,00

Стоимость одной акции Т1: 30000/ 1428,6 = 21,0

23. Прибыль на одну акцию:

чистая прибыль

количество проданных акций

Прибыль на одну акциюТ0: (54100–30800–11000–1500-640) / 1285,7 = 7,9

Прибыль на одну акциюТ1: (51300–29700–8900–1450-720) /1428,6 = 7,37

24. Дивиденд на одну акцию:

дивиденды

количество проданных акций

Дивиденд на одну акцию Т0: 2900/ 1285,7 = 2,25

Дивиденд на одну акцию Т1: 2700/ 1428,6 = 1,89

25. Коэффициент “цена - прибыль”:

рыночная цена акций

прибыль на одну акцию

Коэффициент “цена - прибыль” Т0: 25/7,9= 3,16

Коэффициент “цена - прибыль” Т1: 24/7,37= 3,26

26. Коэффициент выплаты дивидендов:

дивиденды на одну акцию

прибыль на одну акцию

Коэффициент выплаты дивидендов Т0: 3,16/7,9= 0,4

Коэффициент выплаты дивидендов Т1: 3,26/ 7,37= 0,44

27. Ставка дивиденда:

дивиденды на одну акцию

текущая цена акции

Ставка дивиденда Т0: 0,4/ 21 = 0,019

Ставка дивиденда Т1: 0,44/ 21 = 0,021

Результаты расчетов приведены в табл. 4

Таблица 4

| № п/п | Показатель | Предшествующий год | Текущий год | Отклонение (%) |

| 1 | 1 | 30050 | 34410 | +0,145 |

| 2 | 2 | 0,84 | 1,71 | +1,04 |

| 3 | 3 | 0,071 | 0,15 | +111,26 |

| 4 | 4 | 456,54 | 712,3 | +56,02 |

| 5 | 5 | 314,085 | 243,5 | -0,224 |

| 6 | 6 | 107,13 | 117,9 | +0,1005 |

| 7 | 7 | 0,45 | 0,57 | +0,266 |

| 8 | 8 | 0,67 | 0,34 | -0,492 |

| 9 | 9 | 3,47 | 3,66 | +0,054 |

| 10 | 10 | 0,42 | 0,31 | -0,261 |

| 11 | 11 | 0,101 | 0,35 | +2,46 |

| 12 | 12 | 0,18 | 0,21 | +16,6 |

| 13 | 13 | 0,43 | 0,42 | -2,3 |

| 14 | 14 | 2,11 | 2,42 | +14,7 |

| 15 | 15 | 0,56 | 0,58 | +3,57 |

| 16 | 16 | 0,82 | 0,94 | +14,63 |

| 17 | 17 | 1,8 | 1,49 | -17,22 |

| 18 | 18 | 2,29 | 2,03 | -11,35 |

| 19 | 19 | 1,00 | 0,86 | -14 |

| 20 | 20 | 3,36 | 3,05 | -9,22 |

| 21 | 21 | 1,15 | 1,48 | +28,69 |

| 22 | 22 | 21,00 | 21,00 | 0 |

| 23 | 23 | 7,9 | 7,37 | -6,70 |

| 24 | 24 | 2,25 | 1,89 | -16 |

| 25 | 25 | 3,16 | 3,26 | +3,164 |

| 26 | 26 | 0,4 | 0,44 | +10 |

| 27 | 27 | 0,019 | 0,021 | +10,52 |

Прогнозирование финансовых показателей коммерческих фирм

На основе исходных данных составить прогноз финансовых показателей фирмы. Результаты расчетов оформить в формах 1 и 2

Исходные данные приведены в табл. 5,6,7.:

Таблица 5

Объем продаж продукции в прошедшем году, тыс.руб.

| месяц | Объем продаж продукции в прошедшем году, тыс.руб. |

| 1 2 3 4 5 6 7 8 9 10 11 12 | 30,6 44,2 48,3 34,5 38,0 45,0 42,0 38,0 38,2 42,0 48,3 47,4 |

Таблица 6

Коэффициент изменения объема продаж в плановом году

| месяц | Коэффициент изменения объема продаж в плановом году |

| 1 2 3 4 5 6 7 8 9 10 11 12 | 0,98 1,02 1,07 1,02 0,98 1,01 0,95 1,00 0,98 0,96 1,10 1,05 |

Коэффициент соотношения объемов закупок и продаж по вариантам: равен 0,45.

Таблица 7

| Показатель | Годовые плановые расходы фирмы, тыс.руб. |

| Зарплата производ. персонала Отчисления на соц.страх Зарплата управленч. персонала Рента Страховые платежи Другие затраты Реклама Кредит Процент за кредит Стоимость основных фондов Срок службы | 60 6 46 18 12 22 12 36 15 30 3 |

Примечание: расходы по месяцам распределяются равномерно.

Решение:

Для прогноза показателей может быть использован алгоритм, предусматривающий следующие этапы:

1. Определение вероятного объема в текущем году:

![]()

где Кi – коэффициент изменения объема продаж в плановом году по месяцам;

![]() объем продаж в i–ом месяце прошедшего года.

объем продаж в i–ом месяце прошедшего года.

Расчет приведен в табл. 8

Таблица 8

| месяц | Объем продаж продукции в прошедшем году, тыс.руб. | Коэффициент изменения объема продаж в плановом году | Объем продаж продукции в текущем году, тыс.руб. |

| 1 2 3 4 5 6 7 8 9 10 11 12 | 30,6 44,2 48,3 34,5 38,0 45,0 42,0 38,0 38,2 42,0 48,3 47,4 | 0,98 1,02 1,07 1,02 0,98 1,01 0,95 1,00 0,98 0,96 1,10 1,05 | 29,99 45,08 51,68 35,19 37,24 45,45 39,9 38,0 37,44 40,32 53,13 49,77 |

2. Определение стоимости закупаемой продукции по месяцам:

![]()

![]()

где к – коэффициент соотношения объема закупок и продаж;

Коэффициент соотношения объемов закупок и продаж по вариантам: равен 0,50.

Расчет приведен в табл. 9

Таблица 9

| месяцы | Объем продаж продукции в текущем году, тыс.руб. | Объем закупок продукции в текущем году, тыс.руб. |

| 1 2 3 4 5 6 7 8 9 10 11 12 | 29,99 45,08 51,68 35,19 37,24 45,45 39,9 38,0 37,44 40,32 53,13 49,77 | 13,49 20,29 23,25 15,83 16,76 20,45 17,96 17,1 16,85 18,14 23,9 22,39 |

Похожие работы

... в достижении рациональности, а ныне и стабильности экономики — одно из главных направлений совершенствования механизма нормативно-правового регулирования. 1. Конституционные основы коммерческой деятельности Конституция - правовая основа развития торгового законодательства. В Конституции нашего государства заложен концептуальный подход к предпринимательской, в том числе и торговой ...

... действия лицензии, информацию о выдавшем ее органе (если вид осуществляемой продавцом или изготовителем деятельности подлежит лицензированию). Если изготовителем или продавцом является индивидуальный предприниматель, то он должен дополнительно предоставить информацию о государственной регистрации и наименовании зарегистрировавшего его органа. При осуществлении торговли вне постоянного места ...

... спроса на реализуемые в магазинах товары; формирование оптимального ассортимента товаров в магазине; - рекламно-информационная деятельность розничных торговых предприятий; - выбор наиболее эффективных методов розничной продажи товаров; - организация оказания торговых услуг покупателям. Коммерческая работа по продаже товаров в розничных торговых предприятиях в отличие от оптовых предприятий ...

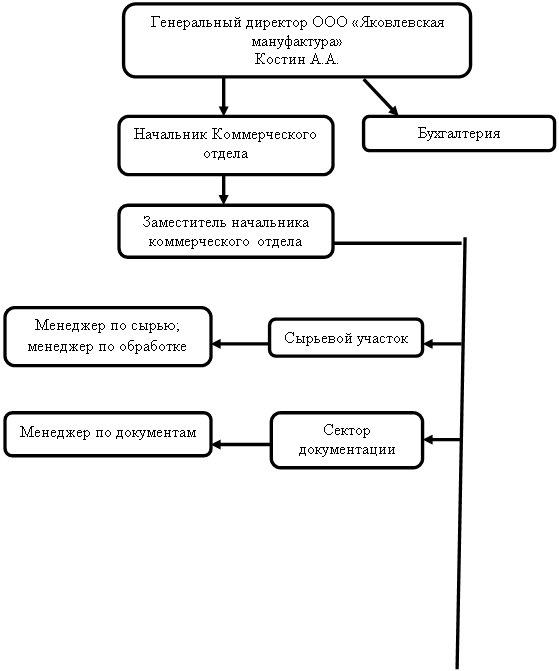

... – услуг различного рода посредников); 3) Комбинированный, или смешанный сбыт предполагает использование как прямых, так и опосредованных связей с покупателями. /8/ 2.Организация коммерческой деятельности ООО «Яковлевская мануфактура» 2.1 История развития предприятия В селе Яковлевском (ныне город Приволжск) и округе ручные ткацкие станки имелись почти в каждом доме, лен сеяли на больших ...

0 комментариев