Навигация

Влияние кризиса на отрасль связь и на ОАО «Ростелеком»

1.2 Влияние кризиса на отрасль связь и на ОАО «Ростелеком»

Финансовое состояние отрасли.

К ноябрю 2008 г. связь менее других отраслей испытала на себе влияние кризиса. Темп роста доходов отрасли в ноябре превышал 10% – это ниже, чем годом ранее, но не намного ниже, чем в предыдущие месяцы. Например, в предкризисном августе темп роста составлял 13.9%. Далее, в сентябре этот показатель опустился до 9%, в октябре еще ниже – до 8.4%, но в ноябре он снова увеличился, хотя в целом по российской экономике именно в ноябре отмечен резкий провал показателей. При этом ноябрьский объем доходов в отрасли был максимальным за все месяцы 2008 года.

В секторе платных услуг населению быстрее всего в ноябре 2008 года росли туристические услуги и услуги связи. По всем остальным видам платных услуг населению в ноябре отмечена либо отрицательная динамика, либо темпы роста были близки к нулевым значениям. В целом платные услуги населению в ноябре выросли всего на 1.1%. Вместе с тем услуги связи населению увеличились за этот же период на 15.2%, туристические услуги – на 19.9%. Население и организации в условиях экономии расходов в последнюю очередь сокращают расходы на услуги связи. В 1998 году также не произошло существенного изменения в темпах роста доходов от услуг связи, хотя практически во всех других секторах экономики произошел обвал.

Дальнейшее состояние отрасли будет зависеть от продолжительности кризиса и запаса прочности потребителей.

В целом по отрасли связь финансовая ситуация в 2008 году стала ухудшаться. Еще по итогам I квартала наблюдался рост сальдированного финансового результата, хотя и небольшой (немногим более 5%). По итогам января-мая уже был отмечен спад этого показателя (см. таблицу 5). Отрицательная динамика сальдированного финансового результата в отрасли отмечена впервые за несколько лет. В предыдущие годы финансовые показатели в отрасли связь росли быстрее, чем в других отраслях.

По всей видимости, на снижение показателей повлияло увеличение расходов, насыщение отдельных секторов рынка телекоммуникационных услуг.

Таблица 5.

Сальдированный финансовый результат (прибыль минус убыток) по видам экономической деятельности в январе-мае 2008 года, млрд. руб.

| Сальдированный финансовый результат | В % к январю-маю 2007 года | |

| Всего | 2442.6 | 134.6 |

| В том числе: | ||

| Строительство | 33.0 | 164.1 |

| Торговля | 561.0 | 187.5 |

| Транспорт и связь | 286.0 | 107.1 |

| В том числе: | ||

| Связь | 107.8 | 92.1 |

Как видно из таблицы 6, по итогам I полугодия практически у всех межрегиональных компаний связи произошло заметное замедление темпов роста чистой прибыли по сравнению с I полугодием прошлого года. Причем разница в темпах роста очень существенная. Некоторые компании, такие как МГТС, Уралсвязьинформ и ЮТК, даже снизили чистую прибыль.

Большинство компаний объясняет ухудшение динамики финансовых показателей увеличением расходов, которые в январе-июне текущего года росли быстрее доходов.

Таблица 6.

Чистая прибыль (убыток) по РСБУ компаний связи в I полугодии 2008 года

| 01-06.2008 г., млн. руб. | 01-06.2008/01-06.2007 % | Справочно: 2007/2006 % | |

| Связьинвест | 17534.0 | 106.5 | 188.6 |

| АО «Ростелеком» | 4984.0 | 106.2 | 131.2 |

| АО «Центртелеком» | 2018.0 | 113.8 | 177.4 |

| АО «Дальсвязь» | 862.5 | 124.7 | 114.9 |

| АО «ВолгаТелеком» | 1761.0 | 105.8 | 130.2 |

| АО «Уралсвязьинформ» | 1632.0 | 92.5 | 176.7 |

| АО «Северо-Западный Телеком» | 3147.5 | 151.7 | В 4.4 р. |

| АО «Сибирьтелеком» | 2141.2 | 103.5 | в 2.2 р. |

| АО «Южная телекоммуникационная компания» | 835.2 | 78.3 | 154.3 |

| АО «Московская городская телефонная сеть» | 3243.0 | 96.3 | 119.3 |

| АО «Мобильные ТелеСистемы» | 24369.0 | 118.2 | 118.8 |

Таблица 7.

Сальдированный финансовый результат (прибыль минус убыток) по видам экономической деятельности в январе-мае 2008 года, млрд. руб.

| Сальдированный финансовый результат | В % к январю-маю 2007 года | |

| Всего | 2442.6 | 134.6 |

| В том числе: | ||

| Строительство | 33.0 | 164.1 |

| Торговля | 561.0 | 187.5 |

| Транспорт и связь | 286.0 | 107.1 |

| В том числе: | ||

| Связь | 107.8 | 92.1 |

Таблица 8.

Прибыль и убыток организаций по видам экономической деятельности

в январе-мае 2008 года, млрд. руб.

| Сумма прибыли | Доля прибыльных организаций в общем числе организаций | Сумма убытка | Доля убыточных организаций в общем числе организаций | |

| Всего | 2798.0 | 68.7 | 355.4 | 31.4 |

| В том числе: | ||||

| Строительство | 51.4 | 68.8 | 18.4 | 31.2 |

| Торговля | 606.6 | 78.8 | 45.6 | 21.2 |

| Транспорт и связь | 324.5 | 56.8 | 38.5 | 43.2 |

| В том числе: | ||||

| Связь | 120.8 | 73.8 | 13.0 | 26.2 |

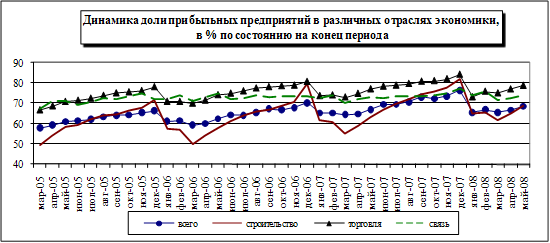

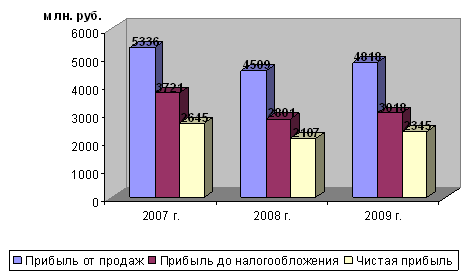

Рисунок 3.

Задолженность.

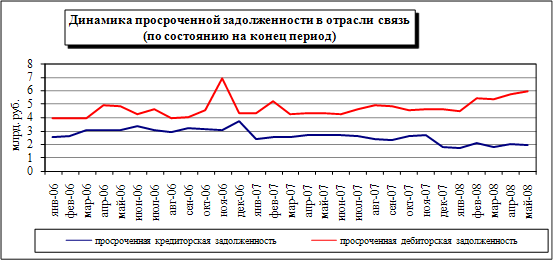

Данные по величине просроченной кредиторской и дебиторской задолженностей по состоянию на конец мая 2008 года в отрасли связь представлены в таблицах 9 и 10. Как видно из рисунка 4, в 2008 году в отрасли заметно растет просроченная дебиторская задолженность. В то же время просроченная кредиторская задолженность ниже, чем в прошлом году. В том числе, отмечено существенное сокращение просроченной задолженности по банковским кредитам.

Таблица 9.

Просроченная кредиторская и дебиторская задолженность на конец мая 2008 года, млрд. руб.

| Просроченная кредиторская задолженность | Просроченная дебиторская задолженность | |

| Всего | 851.8 | 972.6 |

| В том числе: | ||

| Строительство | 75.6 | 56.4 |

| Торговля | 97.2 | 222.2 |

| Транспорт и связь | 41.1 | 58.1 |

| В том числе | ||

| Связь | 1.9 | 5.9 |

Рисунок 4.

Таблица 10.

Просроченная задолженность по кредитам банков и займам на конец мая 2008 года

| Млрд. руб. | В % к маю 2007 года | |

| Всего | 60.3 | 99.9 |

| В том числе: | ||

| Строительство | 1.8 | 112.2 |

| Торговля | 3.8 | В 4.2 р. |

| Транспорт и связь | 5.0 | В 2.1 р. |

| В том числе: | ||

| Связь | 0.1 | 6.9 |

Обзор рынка акций компаний связи.

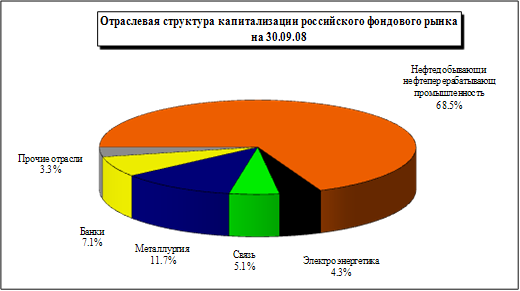

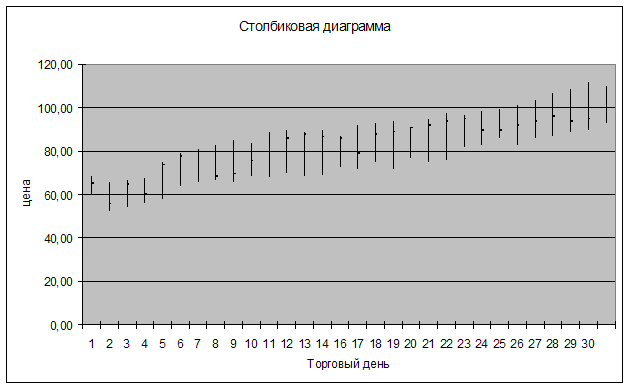

Котировки акций большинства компаний телекоммуникационного сектора в 2008 году демонстрировали снижение. По состоянию на 1 октября 2008 года капитализация компаний отрасли составила $26.9 млрд., что меньше аналогичного показателя на 27 августа 2008 года на 20%. Доля в суммарной капитализации рынка – 5.1%.

Лидером снижения по итогам анализируемого периода стали акции ВолгаТелекома, которые подешевели на 44.3%. Цены на бумаги Уралсвязьинформа и Ростелекома снизились на 41.9% и 36.6% соответственно. Котировки акций Северо-Западного Телекома потеряли в стоимости 29.03%. Акции ЦентрТелекома уменьшились в цене на 27.3%.

Котировки акций сотовых операторов также демонстрировали снижение. Так, ADR Мобильных ТелеСистем снизились на 15.3%, а бумаги ВымпелКома потеряли в стоимости 12.2%.

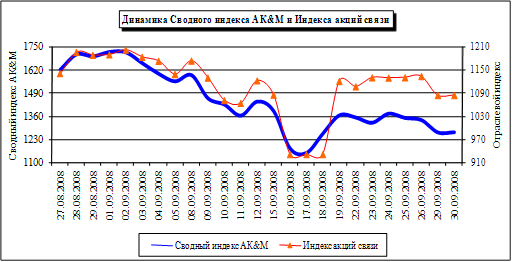

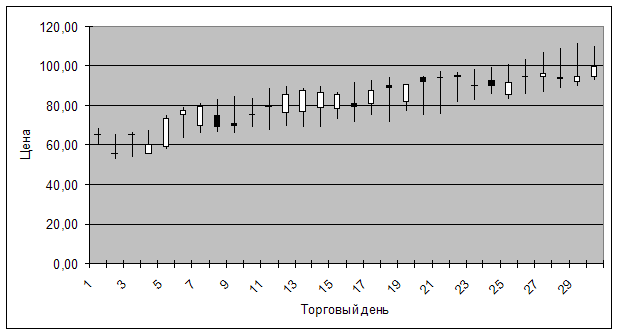

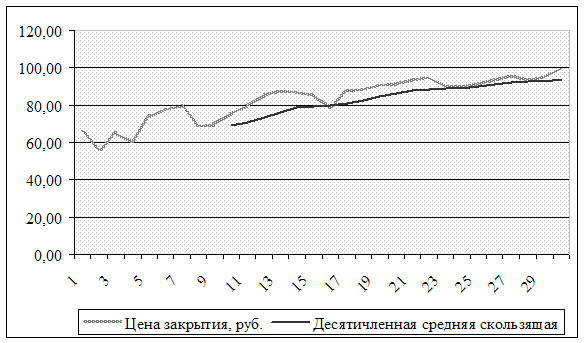

Рисунок 5.

На протяжении 2008 года цены на бумаги телекоммуникационных компаний демонстрировали снижение, а в середине сентября на рынке наблюдался настоящий обвал котировок, что в основном было связано с общерыночными тенденциями. Отдельно стоит отметить, что темпы снижения рынка в рассматриваемом периоде были несколько ниже, чем темпы падения котировок ряда компаний телекоммуникационного сектора. Так, за анализируемый период снижение рынка составило более 21%, в то время как компании телекоммуникационного сектора продемонстрировали падение на 15-45%.

По результатам 5 недель (с 27 августа по 30 сентября) курсовая стоимость акций Ростелекома снизилась существенно – на 36.6%. Следует отметить, что в настоящее время количество акций в свободном обращении не велико. В прошлом году наблюдалась скупка бумаг компанией Кит Финанс, который в итоге приобрел около 35% акций. В разгар кризиса на фондовом рынке Кит Финанс перешел под контроль новому собственнику – УК «Лидер». Поэтому на рынке появились опасения продажи данного портфеля на свободном рынке. Этот фактор привел тому, что акции Ростелекома продолжили снижаться даже после вмешательства денежных властей в ситуацию на рынке. Если рынок 19 сентября вырос на 20% по сравнению с 17 сентября, то акции Ростелекома продолжили свое снижение.

Наибольшее снижение по итогам анализируемого периода продемонстрировали акции ВолгаТелекома, которые упали в цене практически на 45%. Цены на бумаги компании на протяжении всего сентября демонстрировали снижение с локальным минимумом 16 сентября и ростом 19 сентября. Среди факторов, оказавших влияние на курсовую стоимость акций компании, можно выделить публикацию результатов финансово-хозяйственной деятельности за I полугодие 2008 года по МСФО. Так, консолидированные доходы компании выросли на 9.1% до 15.764 млрд. руб. При этом в отчетном периоде компанией получено 2.289 млрд. руб. доходов от услуг в сети передачи данных и предоставления доступа к сети Интернет, что на 62.7% превысило показатель аналогичного периода 2007 года. Прирост доходов от услуг внутризоновой связи составили 3.7%, достигнув показателя в 2.404 млрд. руб. Доходы от услуг подвижной сотовой связи составили 2.272 млрд. руб. (рост по сравнению с I полугодием 2007 года – 15.5%). Однако рост операционных расходов компании в I полугодии 2008 года был больше и составил 11.4%, общая сумма достигла 12.804 млн. руб. Чистая прибыль ВолгаТелекома за I полугодие 2008 года по МСФО выросла всего на 1.1% до 1.721 млрд. руб. Данные показатели оказались ниже ожидаемых рынком, что способствовало снижению котировок акций компании.

Котировки акций Северо-Западного Телекома потеряли в стоимости 29%, что меньше, чем у ряда других компаний отрасли. Отчасти это объясняется неплохими результатами отчетности по МСФО в I полугодии 2008 года. Чистая неаудированная прибыль увеличилась на 21.8% до 2.036 млрд. руб., показатель EBITDA за I полугодие вырос на 22.1% до 5.775 млрд. руб., EBITDA margin составила 46.4%. Кроме того, влияние на котировки акций оказало принятие решения Fitch о подтверждении долгосрочного и краткосрочного рейтинга в столь неспокойный период.

В долгосрочной перспективе курсовая стоимость акций телекоммуникационных компаний, скорее всего, продемонстрирует рост. Однако в условиях мирового кризиса акции телекоммуникационных компаний подвержены риску дальнейшего снижения стоимости в случае если мировая экономика окажется в стадии рецессии, что приведет к снижению деловой активности и соответственно расходов на связь. Также следует отметить, что большинство компаний связи, по мнению экспертов, в настоящее время существенно недооценены.

Цены на бумаги сотовых операторов также демонстрировали снижение. Наименьшее снижение в конце августа – сентябре продемонстрировали акции ВымпелКома. Значительно снижение цены данных акций произошло еще в начале анализируемого периода (27.08-04.09), за 6 торговых дней котировки снизились на 7.7%. Впоследствии цены на бумаги ВымпелКома двигались в рамках бокового тренда, характеризовавшегося, однако, высокой волатильностью. Следует отметить, что на котировки сотового оператора оказывали влияние несколько факторов. Общие тенденции на рынке в целом определяли негативный тренд для акций компании ВымпелКома, а корпоративный новостной фон оказывал позитивное влияние на котировки. Так, существенное положительное влияние на инвесторов в конце августа и начале сентября оказывало ожидание, а потом и публикация результатов финансово-хозяйственной деятельности компании за I полугодие по стандартам US GAAP. Выручка от предоставления услуг связи выросла на 47.1% до $4.709 млрд., от продажи телефонных аппаратов и аксессуаров - на 57.9% до $4.398 млн., операционная прибыль увеличилась на 43.5% до $1.438 млрд. с $1.002 млрд., прибыль до налогообложения – на 59.5% до $1.478 млрд. Рост выручки и прибыли оказался больше, чем у основного конкурента. Данные показатели оказались выше ожидаемых рынком.

Таблица 11.

Объемы торгов акциями предприятий телекоммуникационного сектора с 27.08.08 по 30.10.08

| Название эмитента | Объем торгов в РТС, тыс. $ | Объем торгов на ММВБ, тыс. $ | Суммарный объем торгов в РТС и на ММВБ, тыс. $ | Среднедневной оборот в РТС и на ММВБ, тыс. $ | |

| 1 | Ростелеком | 36.50 | 1260694.65 | 1260731.15 | 52530.40 |

| 2 | Мобильные ТелеСистемы | 2328.30 | 265642.49 | 267970.79 | 11161.57 |

| 3 | Уралсвязьинформ | 2092.00 | 142879.72 | 144971.72 | 6037.00 |

| 4 | Сибирьтелеком | 686.37 | 18548.80 | 19235.17 | 800.32 |

| 5 | ВолгаТелеком | 1079.00 | 10281.68 | 11360.68 | 471.56 |

| 6 | Северо-Западный Телеком | 277.05 | 7300.82 | 7577.87 | 315.28 |

| 7 | Дальсвязь | 43.69 | 3078.77 | 3122.46 | 130.03 |

| 8 | Южная телекоммуникационная компания | 92.80 | 1753.68 | 1846.48 | 76.78 |

| 9 | ЦентрТелеком | 213.25 | 740.06 | 953.31 | 39.37 |

| 10 | Московская ГТС | 25.25 | 304.13 | 329.38 | 13.68 |

| 11 | Башинформсвязь | 50.25 | 0.00 | 50.25 | 2.01 |

| В целом по выборке | 6924.46 | 1711224.81 | 1718149.26 | 68737.51 |

Рисунок 6.

Похожие работы

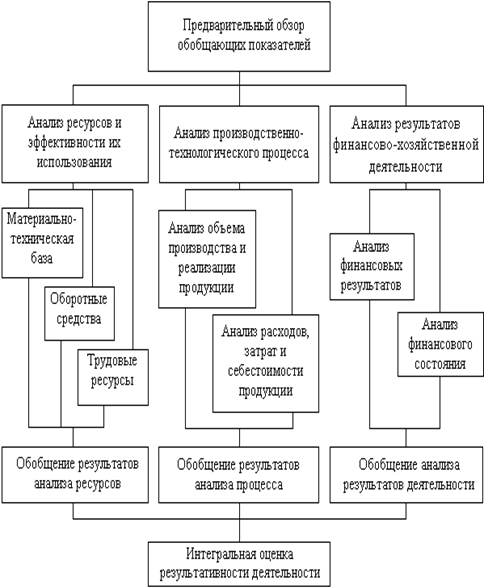

... . Поэтому лишь условно можно утверждать, что: – блок «Анализ производственно-технологического процесса» имеет относительно большее тяготение к системе внутрипроизводственного анализа; – блок «Анализ результатов финансово-хозяйственной деятельности» в наиболее завершенном виде находит свое выражение в системе финансового анализа; – блок «Анализ ресурсов и эффективности их использования» в ...

... корпорациями. 3. Особенности управления персоналом на "ОАО пивоваренная компания "БАЛТИКА" В предыдущих двух главах, я выделила характерные особенности управления персоналом в российских корпорациях. Для этого я рассмотрела более 40 крупнейших российских компаний и на основе полученных данных сформулировала их особенности управления персоналом. В третий главе я более подробно расскажу о ...

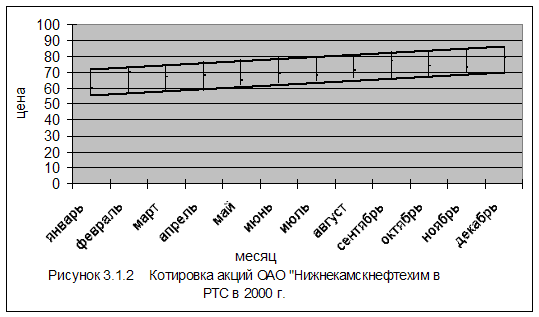

... компания "Интеркамаинвест" (номер лицензии: № 10-000-1-00026 от 17.09.1997, действительна до 19.03.2003). Реестр ведется с 29.08.1997. Порядок учета и перехода прав собственности на ценные бумаги ОАО "Нижнекамскнефтехим" осуществляется в соответствии с Положением о ведении реестра владельцев именных ценных бумаг, утвержденного постановлением Федеральной комиссией по рынку ценных бумаг от 2 ...

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

0 комментариев