Навигация

Анализ и оценка деятельности предприятия

2.2. Анализ и оценка деятельности предприятия

Любое ускорение движения оборотных средств ведет к увеличению массы прибыли, получаемой фирмой в течении одного и того же периода времени в такое же количество раз. Поэтому деловую активность предприятия характеризуют показатели оборотов рабочего капитала и четырех его составляющих в рамкам текущей (основной) деятельности предприятия.

Средняя величина

Срок оборота оборотного капитала Число дней

рабочего капитала = ––––––––––––––––––––– ´ в отчетном

Объем продаж (оборот) периоде

Этот параметр определяет число дней, которое требуется предприятию для полного обновления оборотного (рабочего) капитала.

Предприятие имеет следующую динамику изменения срока оборота рабочего капитала по годам:

| Показатель | 2004 г. | 2005 г. | 2006 г. |

| Среднее значение оборотного капитала, руб. | 404 288 | 1 823 441 | 4 083 136 |

| Объем продаж (выручка от реализации), руб. | 39 512 839 | 66 191 159 | 86 903 166 |

| Число дней в отчетном периоде, в днях | 365 | 365 | 366 |

| Срок оборота рабочего капитала, в днях | 4 | 10 | 17 |

Эти результаты сразу дают ответ, в чем кроется уменьшение снижение показателей рентабельности предприятия. Снижение показателей рентабельности связано с увеличением срока оборота рабочего капитала. Остается выяснить какой из компонентов рабочего капитала максимально задействован в этом негативном процессе.

Средняя величина

Срок кредита дебиторской задолженности Число дней

(оборот дебиторской = ––––––––––––––––––––––––––– ´ в отчетном задолженности) Поступления от дебиторов периоде

Этот параметр характеризует среднее число дней, требуемых компанией для получения ее долгов.

Средняя величина

операционной задолженности Число дней

Срок оборота

операционной = –––––––––––––––––––––––– ´в отчетном

задолженности Расход денежных средств периоде

по текущей деятельности

Параметр, характеризующий среднее число дней, за которые компания гасит свои коммерческие долги перед поставщиками и подрядчиками.

Необходимо сохранять определенный баланс между суммой денежных средств, полученных фирмой, и оплатой счетов поставщиков с тем, чтобы фирма не утратила платежеспособность. Из западного опыта показатель оборота кредита кредиторской задолженности в среднем на 5–10 дней превышает срок кредита [9, с. 52].

В нашем случае нет необходимости рассчитывать показатели сроков оборота дебиторской и кредиторской задолженности, т.к. предприятие использует тактику балансирования соотношения кредиторской и дебиторской задолженностей.

| Показатель | 2004 г. | 2005 г. | 2006 г. |

| Среднее значение дебиторской задолженности, руб. | 961 325 | 1 936 383 | 3 937 585 |

| Среднее значение кредиторской задолженности, руб. | 2 185 807 | 3 911 867 | 1 269 064 |

Но справедливости ради необходимо отметить, что к концу 2006 года ожидается незначительное нарушение этого баланса в сторону дебиторов. Другими словами,. предприятию больше будут должны, чем будет должно само предприятие своим кредиторам.

Рассчитаем срок оборота запасов.

Средняя величина

запасов на балансовых счетах Число дней

Срок оборота запасов = –––––––––––––––––––––––––– ´ в отчетном

Себестоимость реализованной периоде

продукции

Для исследуемого предприятия получаем:

| Показатель | 2004 г. | 2005 г. | 2006 г. |

| Среднее значение запасов за год, руб. | 697 561 | 1 381 938 | 4 325 221 |

| Себестоимость реализации товаров, продукции, работ, услуг, руб. | 38 443 268 | 57 814 999 | 71 915 447 |

| Число дней в отчетном периоде, в днях | 365 | 365 | 366 |

| Срок оборота запасов, в днях | 7 | 9 | 22 |

Вот где кроется основная причина снижения показателей рентабельности предприятия. Оно связано с резким ростом сроков оборота запасов.

Прирост запасов образуется в результате приобретения компанией сырья и материалов для производства или перепродажи. В любом случае запасы не должны ложиться дополнительным бременем на компанию, увеличивать непроизводственные расходы, которые в современном бизнесе рассматриваются как наихудшее из потерь, отрывая средства из оборота.

При управлении запасами необходимо знать:

— что осядет на складах компании, в течении предстоящего периода, в виде запасов (так называемый прирост запасов);

— на какую сумму уменьшаться запасы (стоимость реализованных товаров со складов компании);

— какой уровень запасов необходимо поддерживать на предприятии — норматив запасов (стоимость запасов по балансовым счетам планового периода).

Сверхнормативные запасы должны составлять не больше 7 % к нормативу.

Информация о нормативах составляет коммерческую тайну предприятия. Анализ отклонений от планируемых предприятием нормативов соответственно становится составной частью анализа финансового состояния.

Сумма остатков

денежных средств Число дней

на начало и конец х в отчетном

Срок оборота отчетного периода периоде

кассовой наличности = ––––––––––––––––––––––––––––––––––––

Поступление + Выбытие денежных средств

по текущей деятельности предприятия

Сумма остатка денежных средств на расчетных счетах фирмы должна обеспечивать срок оборота кассовой наличности не меньше 3..4–х дней.

Для анализируемого предприятия имеем:

| Показатель | 2004 г. | 2005 г. | 2006 г. |

| Сумма остатков денежных средств, руб. | 808 000 | 1 032 077 | 690 937 |

| Сумма поступлений и расход денежных средств, руб. | 126 109 222 | 193 266 191 | 238 258 753 |

| Число дней в отчетном периоде, в днях | 365 | 365 | 366 |

| Срок оборота кассовой наличности, в днях | 2,35 | 1,95 | 0,80 |

Эти результаты характеризуют торговое предприятие с положительной стороны, т.к. снижение срока оборота кассовой наличности характеризует оперативность приобретения товаров для реализации.

По результатам анализа деловой активности предприятия заключаем:

Анализ структуры капитала предприятия. Оценка эффекта финансового рычага. При финансовом анализе предприятия используется так называемая «управленческая» версия бухгалтерского баланса, которая в отличии от «обычной» версии опирается на величину капитала, вложенного компанией в финансирование ее операций. Иными словами, управленческий подход акцентирует внимание на общих обязательствах предприятия и способе управления вложенным капиталом. Главное отличие управленческой версии баланса заключается в размещении "операционных" (коммерческих) обязательств при определении активов компании.

Основное балансовое уравнение определяется следующим образом:

Чистые активы = Вложенный капитал

или

Основной + Оборотный = Собственный + Заемный

капиталы капиталы

Таким образом, внимание концентрируется на двух параметрах:

— основной капитал (собственные средства) ("скелет бизнеса");

— оборотный (рабочий) капитал ("мясо и кровь бизнеса").

В объеме оборотного капитала можно оценить потребности в средствах для финансирования запасов и затрат, размер дебиторской задолженности, а также превышение сумм, причитающихся поставщикам и другим кредиторам. Задача состоит в том, чтобы управлять уровнями перечисленных статей, не отвлекая на них сверхнеобходимого рабочего капитала и не снижая, таким образом, эффективность бизнеса.

Оборотный (рабочий) капитал = Оборотные (текущие) активы – Кредиторская задолженность (операционные обязательства),

где: Операционные обязательства — это долгосрочные и краткосрочные коммерческие обязательства (кредиторская задолженность), которые согласно управленческого подхода при анализе балансового отчета, перемещаются со стороны обязательств и вычитаются из текущих активов. В этом месте формируется раздел, называемый "оборотный («рабочий» или «работающий») капитал" предприятия (компании), а «сторона» обязательств баланса относится к сумме долгосрочного и краткосрочного капитала, вложенного в компанию — "вложенный капитал".

В качестве Операционных (коммерческих) обязательств мы рассматриваем Кредиторскую задолженность предприятия согласно одноименной статьи баланса.

Как правило, термин "вложенный капитал" всегда подразумевает только долгосрочный капитал, т.е. акционерный и заемный, хотя логичнее было бы включить в это определение также краткосрочные кредиты (краткосрочные финансовые обязательства) и так называемых аккумулированный собственный капитал, получаемый за счет реинвестирования доли прибыли в бизнес предприятия. Тогда, понятие "вложенные капитал" включает в себя обобщенный капитал – собственный (собственные средства) и заемный (финансовые обязательства), сбалансированный чистыми активами (6, с. 47).

Определив таким образом капиталы предприятия, получим следующие изменения балансовых значений капиталов предприятия по годам:

| Наименование капитала | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Постоянный капитал, руб. | 219 523 | 405 264 | 711 505 | 1 065 759 |

| Оборотный (рабочий) капитал, руб. | 80 728 | 727 848 | 2 919 034 | 5 247 238 |

| Вложенный капитал, руб. | 300 251 | 1 133 112 | 3 630 539 | 6 312 997 |

| Собственный капитал, руб. | 233 962 | 1 133 112 | 1 396 133 | 1 748 943 |

| Заемный капитал, руб. | 66 289 | 0 | 2 234 406 | 4 564 054 |

Проанализируем относительный рост первых четырех из них взяв за 100% показатели 2003 года:

| Наименование капитала | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Постоянный капитал, руб. | 54% | 100% | 176% | 263% |

| Оборотный (рабочий) капитал, руб. | 11% | 100% | 401% | 721% |

| Вложенный капитал, руб. | 26% | 100% | 320% | 557% |

| Собственный капитал, руб. | 21% | 100% | 123% | 154% |

На основе этих данных построим график динамики изменения капиталов предприятия, определенных по балансовому отчету (см. рис.2). Наиболее быстрыми темпами увеличивается оборотный капитал предприятия. Подобную методику часто называют «горизонтальным» анализом балансов.

Применение балансовых коэффициентов основано на том, чтобы количественно оценить соотношения, сложившиеся между отдельными статьями баланса в практике финансово-хозяйственной деятельности предприятия на начало и конец определенных отчетных периодов. Часто расчеты балансовых коэффициентов называют «вертикальным» анализом баланса. Балансовые коэффициенты характеризуют прежде всего финансовую устойчивость и платежеспособность предприятия.

Анализ платежеспособности и ликвидности предприятия. Коэффициенты ликвидности баланса показывают, насколько компоненты оборотного (рабочего) капитала покрывают текущие обязательства предприятия. Они определяются по данным на конец отчетного периода. Чем выше доля наиболее ликвидных статей в оборотных средствах, тем выше платежеспособность фирмы. Основными показателями ликвидности баланса являются:

Внеоборотные активы

Коэффициент гарантии =–––––––––––––––––––––––––––––––––––––––––

возврата кредитов Финансовые обязательства + Внеоборотные активы

Этот коэффициент показывает, как может ли форма используя основной капитал (основные средства – земельные участки, здания и сооружения, машины и оборудование) погасить банковский кредит (финансовые обязательства), ибо чем больше недвижимое имущество, тем вернее гарантия возврата заемных средств. Возвратность кредитов абсолютно гарантирована, если величина коэффициента превышает 50%.

Величина коэффициента гарантии предприятия постоянно снижается:

| Наименование показателя | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Постоянный капитал, руб. | 219 523 | 405 264 | 711 505 | 1 065 759 |

| Финансовые обязательства, руб. | 0 | 0 | 1 854 585 | 1 823 138 |

| Коэффициент гарантии, % | 100% | 100% | 28% | 37% |

Текущие активы

Коэффициент текущей ликвидности = ––––––––––––––––––––

(коэффициент покрытия) Текущие обязательства

Коэффициент текущей ликвидности показывает, сколько всего текущих активов приходится на текущие обязательства. Этот коэффициент используется в случаях, когда стоимость запасов (товарно-материальных ценностей) в общем объеме текущих активов достигает не менее 50 %. Нормальное значение: не менее 2,0 (3,0).

Для анализируемого предприятия имеем следующие годовые значения этого коэффициента:

| Наименование показателя | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Оборотные (текущие) активы, руб. | 1 914 213 | 2 211 558 | 5 457 162 | 11 587 262 |

| Текущие обязательства, руб. | 1 899 774 | 1 483 710 | 4 772 534 | 8 163 162 |

| Коэффициент текущей ликвидности | 1,01 | 1,49 | 1,14 | 1,42 |

Рассчитаем при этом стоимость запасов:

Запасы

Стоимость запасов = –––––––––––––––––––––

Текущие активы

| Наименование показателя | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Запасы, руб. | 824 972 | 570 150 | 2 193 726 | 6 456 717 |

| Оборотные (текущие) активы, руб. | 1 914 213 | 2 211 558 | 5 457 162 | 11 587 262 |

| Стоимость запасов, % | 43% | 26% | 40% | 56% |

Стоимость запасов за последние 3 года растет, т.е. доля запасов в объеме текущих активов постоянно возрастает. Это еще раз подтверждает вывод о том, что внеоборотные активы утрачивают мобильность.

Текущие активы – Запасы

Коэффициент быстрой ликвидности = –––––––––––––––––––––––

(коэффициент «критической» оценки, Текущие обязательства

или «быстрый» коэффициент,

или «кислотный» тест)

Коэффициент критической оценки берет в расчет только ликвидные активы (без учета запасов). Сказанное основано на том, что запасы не так быстро преобразуются в денежные средства, и поэтому "горящие" долги сложнее оплатить, привлекая вышеуказанный источник. В сравнении с коэффициентом текущей ликвидности дает уточненную оценку ликвидности, так как учитывает наиболее ликвидную часть текущих активов. Нормальное значение: не менее 0,8..1,0 (1,5).

В нашем случае имеем также негативную тенденцию за последние 3 года:

| Наименование показателя | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Оборотные (текущие) активы, руб. | 1 914 213 | 2 211 558 | 5 457 162 | 11 587 262 |

| Запасы, руб. | 824 972 | 570 150 | 2 193 726 | 6 456 717 |

| Текущие обязательства, руб. | 1 899 774 | 1 483 710 | 4 772 534 | 8 163 162 |

| Коэффициент быстрой ликвидности | 0,57 | 1,11 | 0,68 | 0,63 |

Текущие активы – Запасы – Дебиторы

Коэффициент абсолютной = ––––––––––––––––––––––––––––––––– =

ликвидности Текущие обязательства

Наиболее ликвидные активы

= –––––––––––––––––––––––––

Текущие обязательства

Этот коэффициент показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Нормальное ограничение данного показателя : не менее 0,2..0,7 (0,8) [11, с. 37].

Для исследуемого предприятия имеем следующую тенденцию в изменении коэффициента абсолютной ликвидности:

| Наименование показателя | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Сверхликвидные активы, руб. | 288 512 | 519 488 | 512 590 | 6 221 |

| Текущие обязательства, руб. | 1 899 774 | 1 483 710 | 4 772 534 | 8 163 162 |

| Коэффициент абсолютной ликвидности | 0,15 | 0,35 | 0,11 | 0,00076 |

Детализированный анализ ликвидности и платежеспособности предприятия может проводиться с использованием абсолютных и относительных показателей.

Для расчета платежеспособности предприятия возьмем данные по ОАО «Электроагрегат» за 2005-2005 г.г. на основании данных баланса предприятия.

Таблица 3. Исходные данные для расчета платежеспособности ОАО «Электроагрегат» за 2005-2007 г.г., тыс.руб.

| Виды денежных средств | 2005 | 2006 | 2007 | Абсолютное отклонение | |

| 2006 к 2005 | 2007 к 2006 | ||||

| А | 1 | 2 | 3 | 4 | 5 |

| 1. Касса | 75 | 166 | 311 | + 91 | + 145 |

| 2. Расчетные счета | 401 | 602 | 484 | + 201 | - 118 |

| 3. Валютные счета | 0 | 0 | 0 | 0 | 0 |

| 4. Прочие денежные средства | 1 | 1 | 1 | 0 | 0 |

| 5. Дебиторская задолженность (за исключением сомнительной) | 447 | 329 | 913 | - 118 | + 584 |

| Итого денежных средств: | 924 | 1098 | 1709 | + 174 | + 611 |

| Виды предстоящих платежей | 2005 | 2006 | 2007 | Абсолютное отклонение | |

| 2006 к 2005 | 2007 к 2006 | ||||

| А | 1 | 2 | 3 | 4 | 5 |

| 1. Налоги | 151 | 205 | 126 | + 54 | - 79 |

| 2. Расчеты с органами соц.страхования | 306 | 309 | 169 | + 3 | - 140 |

| 3. Погашение ссуд | 0 | 128 | 0 | + 128 | - 128 |

| 4. Оплата товаров, работ, услуг | 1828 | 2729 | 2480 | + 901 | - 249 |

| 5. Прочие кредиторы | 381 | 202 | 290 | - 179 | + 88 |

| 6. Оплата труда | 522 | 697 | 946 | + 175 | + 249 |

| Итого предстоящих платежей: | 3188 | 4270 | 4011 | + 1082 | - 259 |

| Недостаток / избыток | -2264 | - 3172 | - 2302 | ||

При рассмотрении данных виден значительный недостаток денежных средств. Их недостаток для погашения предстоящих платежей в 2005г. составил 2264 тыс.руб. , в 2006г. -3172 тыс.руб. , а в 2005г. -2302 тыс.руб. В 2005г. наблюдается повышение денежных средств, по сравнению с предыдущими годами в основном за счет значительного повышения дебиторской задолженности ( в 2005г. по сравнению с 2006 г. она увеличилась на 584 тыс. руб.). Увеличение закупок товаров приводит к кредиторской задолженности. При рассмотрении платежей складывается ситуация: почти все виды платежей в 2006г. по сравнению с 2005г. увеличились на 1082 тыс.руб. А в 2005г. наблюдается общее уменьшение задолженности на 259 тыс.руб. в основном по всем видам кредиторской задолженности, хотя заметен постоянный рост задолженности по оплате труда, в 2005 г. она составила 946 тыс. руб., что на 249 тыс. руб. больше, чем в 2006 г., это связано с увеличением заработной платы персоналу.

Используя показатели платежеспособности проанализируем деятельность ОАО «Электроагрегат» за 2005-2007 г.г.

Таблица 3 Показатели платежеспособности ОАО «Электроагрегат» за 2005-2007 гг.

| Наименование показателей | Способ расчета | Рекомендуемое значение | 2005 г. | 2006 г. | 2007 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент текущей ликвидности | Клт= | Необходимое 1,0 Оптимальное 2,0 | 1,18 1,34 | 1,34 1,26 | 1,26 1,44 |

| 2. Коэффициент быстрой ликвидности (промежуточного покрытия) | Клб= | 0,3-1,0 | 0,19 0,29 | 0,29 0,26 | 0,26 0,43 |

| 3. Коэффициент абсолютной ликвидности | КЛА= | ³0,25-0,3 | 0,08 0,15 | 0,15 0,18 | 0,18 0,20 |

| 4. Коэффициент обеспеченности текущей деятельности собственными средствами | Кwc= | Не менее 0,1 | 0,15 0,25 | 0,25 0,20 | 0,20 0,31 |

| 5. Коэффициент восстановления (утрат) платежеспособности | К в.п. = Кл.т.t2 + У/Т (Кл.т.t2 – 2 Кл.т.t1) | ³1 | - 0,71 | 0,71 0,61 | 0,61 0,77 |

Коэффициент восстановления (утрат) платежеспособности. В качестве периода восстановления платежеспособности берется 6 месяцев, в качестве периода утрат платежеспособности – 3 месяца.

2005 год начало -

конец ![]()

![]()

2006 год начало - 0,71

конец - ![]()

2007 год начало - 0,61

конец - ![]()

В результате оценки платежеспособности предприятия можем сказать следующее:

Служащие банка заметно рискуют, предоставляя кредит предприятию в сумме превышающей величину основных средств предприятия, которые являются гарантией его возврата. Дело в том, что прогнозируемый балансовый коэффициент гарантии на конец 2006 года составит только 37%, т.е. соотношение основных средств предприятия к величине финансовых обязательств составит – 37% к 63%. Правда этот показатель немного вырастет по отношению к началу 2006, когда он составлял только 28%.. К концу 2006 года заметно ухудшаться показатели балансовой платежеспособности предприятия. Так коэффициенты текущей, быстрой и абсолютной ликвидности по прогнозам на конец 2006 года составят значения 1,42 , 0,63 и 0,00076 соответственно (при рекомендуемых минимально допустимых значениях 2,0 , 0,8 и 0,2).

Похожие работы

... . Последнее приобретает очень важное значение: оценить вклад (ущерб) в общие итоги деятельности подсистем управления. 2. Ранговый метод планирования и оценки эффективности. В современных условиях большой интерес представляет метод оценки эффективности деятельности предприятий, основанный на системном подходе к анализу результатов деятельности. Чаще всего эта ...

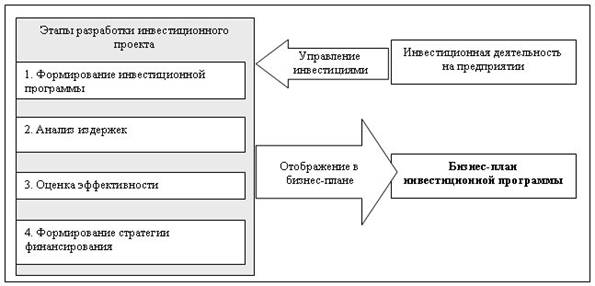

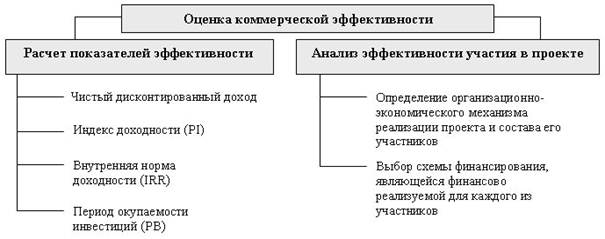

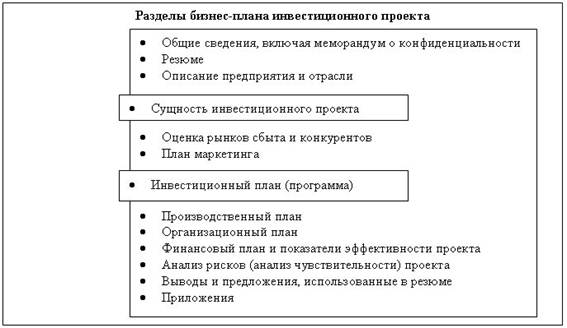

... направленных на анализ собственно инвестиционных издержек и издержек производства (рис.2). Рисунок 2. Анализ инвестиционных издержек и издержек производства Оценка эффективности инвестиций условно делится на коммерческую и бюджетную. Оценка бюджетной эффективности отражает финансовые последствия осуществления проекта для федерального и регионального бюджетов (если они задействованы), ...

... суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет. и т. п. 2. Обоснование экономической целесообразности инвестиций по проекту. 2.1. Исходные данные. На основании изучения рынка продукции, которая производится на предприятии, установлена возможность увеличения платежеспособного спроса на неё . В ...

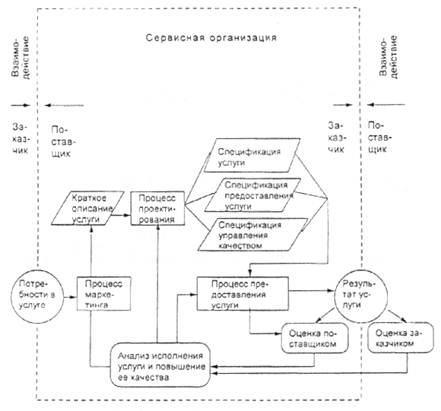

... в рекламе, формируют у потенциального клиента завышенные ожидания по сравнению с фактически предоставляемым уровнем сервиса Интерпретация и использование результатов 3. Особенности обеспечения качества услуг Меры по управлению качеством должны быть разработаны как неотъемлемая часть процессов по предоставлению услуги: маркетинга, проектирования и предоставления. Спецификация ...

0 комментариев