Навигация

Основные методы снижения предпринимательского риска

3. Основные методы снижения предпринимательского риска

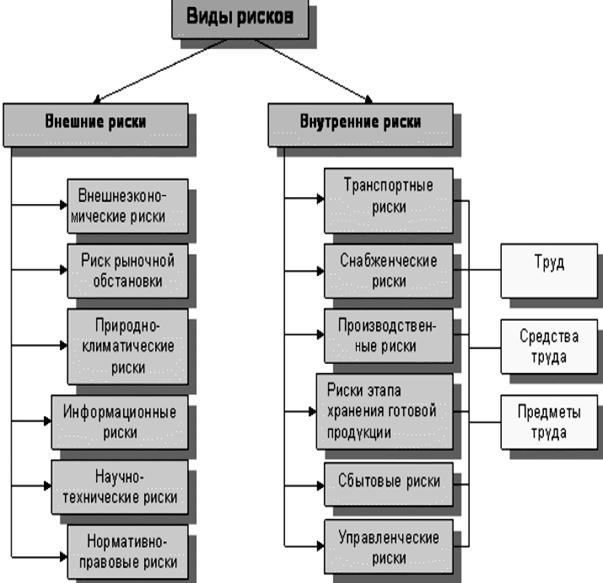

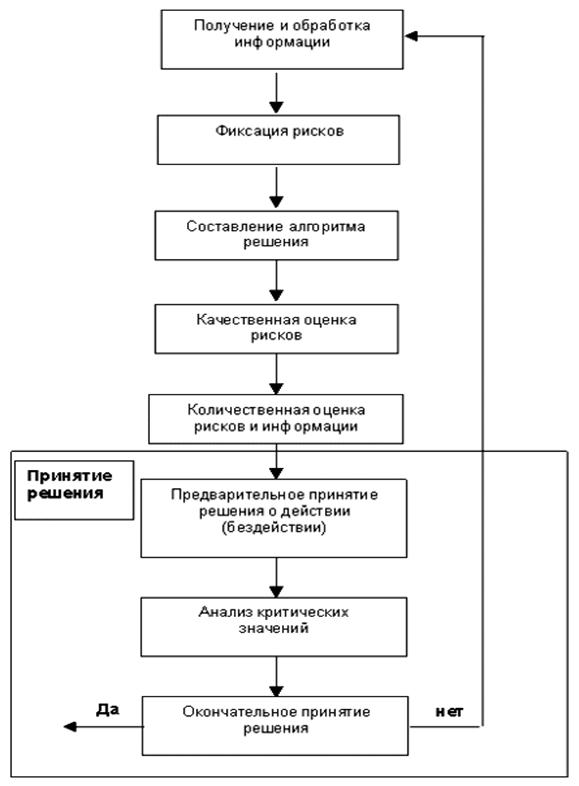

Управление рисками представляет собой специфическую сферу экономической деятельности, требующую глубоких знаний в области анализа хозяйственной деятельности, методов оптимизации хозяйственных решений, страхового дела, психологии и многого другого. Основная задача предпринимателя в этой сфере - найти вариант действий, обеспечивающий оптимальное для данного проекта сочетание риска и дохода, исходя из того, что чем прибыльнее проект, тем выше степень риска при его реализации. В условиях объективного существования риска и связанных с ним финансовых, моральных и других потерь возникает потребность в определенном механизме, который позволил бы наилучшим из возможных способов с точки зрения поставленных предпринимателем целей учитывать риск при принятии и реализации хозяйственных решений. Таким механизмом является управление риском (риск-менеджмент). Управление риском можно охарактеризовать как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий.[12,c.79]

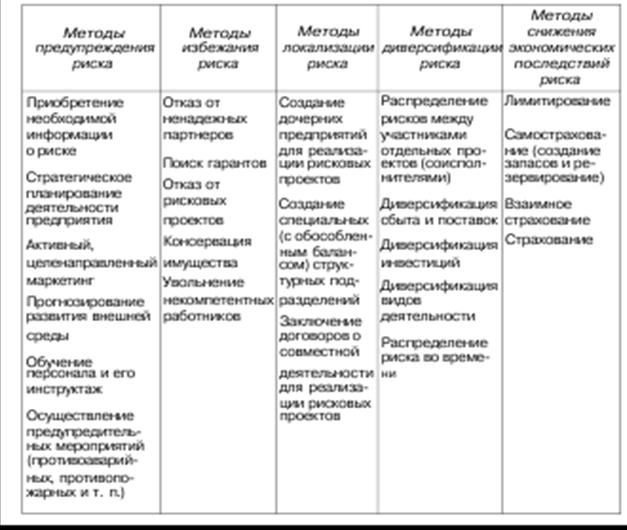

К числу основных методов управления рисками относятся:

· уклонение от риска (избежание риска);

· передача риска (трансферт партнерам);

· локализация (лимитирование) риска;

· распределение риска;

· компенсация риска.

Уклонение от риска

Уклонение от риска (избежание риска) — разработка стратегических и тактических решений, исключающих возникновение рисковых ситуаций.

Данный метод управления финансовыми рисками является наиболее простым и радикальным. Он позволяет полностью избежать потенциальных потерь, но, с другой стороны, не позволяет получить и прибыль. К тому же уклонение от финансового риска может быть в некоторых случаях просто невозможно, а избежание одного вида риска может привести к возникновению других. Поэтому данное средство, как правило, применительно лишь в отношении очень серьезных и крупных рисков.

Решение об уклонении от риска может быть принято как на предварительной стадии принятия решения, так и позднее — путем отказа от дальнейшего осуществления финансовой операции. Однако большинство решений об избежании риска принимается на предварительной стадии, отказ от продолжения операции часто влечет не только значительные финансовые, но и иные потери, а иногда затруднителен в связи с контрактными обязательствами фирмы.

Основными мерами уклонения от риска являются:

· отказ от осуществления финансовых операции, уровень риска по которым, с точки зрения руководителя, чрезмерно высок. Несмотря на высокую эффективность этой меры, ее применение носит ограниченный характер, так как большинство финансовых операций связано с основной производственно-коммерческой деятельностью финансового менеджера, обеспечивающей регулярное поступление доходов и формирование его прибыли;

· отказ от использования в больших объемах заемного капитала. Снижение доли заемных финансовых средств в деятельности компании позволяет избежать одного из наиболее существенных рисков - потери финансовой устойчивости предприятия. Вместе с тем такое избежание риска влечет за собой снижение эффекта финансового левереджа, т. е. возможности получения дополнительной суммы прибыли на вложенный капитал;

· отказ от чрезмерного использования оборотных активов в низколиквидных формах. Повышение уровня ликвидности активов страхует от риска неплатежеспособности в будущем периоде, но лишает компанию дополнительных доходов от расширения объема продажи продукции (услуг) в кредит и частично порождает новые риски, связанные с нарушением ритмичности операционного процесса из-за снижения размера страховых запасов сырья, материалов, готовой продукции;

· отказ от использования временно свободных денежных активов в качестве краткосрочных финансовых вложений. Эта мера позволяет избежать депозитного и процентного рисков, однако порождает инфляционный риск, а также риск упущенной выгоды;

· отказ от услуг не очень надежных партнеров: компания стремится работать только с убедительно подтвердившими свою надежность потребителями и поставщиками, старается не расширять объема получаемых услуг и т. д.;

· отказ от инновационных и иных проектов, уверенность в выполнимости или эффективности которых вызывает хотя бы малейшие сомнения. Однако подобная мера в перспективе может привести к риску потери конкурентоспособности.

Содержание перечисленных мер уклонения от риска показывает, что они лишают компанию дополнительных источников получения доходов и формирования прибыли, а соответственно отрицательно влияют на темпы ее экономического развития и эффективность использования капитала. Поэтому реализация мер уклонения от риска требует взвешенного подхода.[9,c.131-132]

Передача риска (трансферт партнерам)

Другая возможность уменьшения степени риска состоит в переносе (передаче) риска на какое-нибудь третье лицо или другие лица. Например, путем страхования или передачи риска партнерам по некоторым финансовым операциям путем заключения контрактов.

Таким образом, партнерам передается та часть рисков фирмы, по которой третьи лица имеют больше возможностей нейтрализации их негативных последствий и, как правило, располагают более эффективными способами внутренней страховой защиты.[10, c.135-136]

Страхование риска

Страхование - один из наиболее часто используемых методов управления рисками. Наиболее опасные по своим последствиям финансовые риски подлежат нейтрализации путем страхования. Это передача риска, но стороной, принимающей риски на себя в данном случае, выступает страховая компания.

Страхование выступает особым видом экономической деятельности, связанной с перераспределением риска нанесения ущерба имущественным интересам участников страхования (страхователей) и с опосредованным участием специализированных организаций (страховщиков), обеспечивающих аккумуляцию страховых взносов, образование страховых резервов и осуществление страховых выплат при нанесении ущерба застрахованным имущественным интересам. При этом под перераспределением рисков среди страхователей следует понимать особый процесс, при котором потенциальный риск нанесения ущерба имущественным интересам каждого из страхователей «раскладывается» на всех и, как следствие, каждый из страхователей становится участником компенсации фактически наступившего ущерба.[13, c.52-53]

Локализация (лимитирование) концентрации риска

По содержанию локализация концентрации риска представляет собой механизм лимитирования риска.

Лимитирование концентрации рисков предполагает разграничение системы прав, полномочий и ответственности таким образом, чтобы последствия рисковых ситуаций не влияли на реализацию управленческого решения. Лимитирование концентрации финансовых рисков является одним из наиболее распространенных внутренних механизмов риск-менеджмента, не требующих высоких затрат. Данный механизм используется обычно по тем видам риска, которые выходят за пределы допустимого их уровня, т.е. по финансовым операциям в зоне критического или катастрофического риска. Лимитирование реализуется путем установления на предприятии внутренних финансовых нормативов в процессе разработки политики компании.

Локализация рисков включает в себя мероприятия по созданию венчурных (рисковых) предприятий, выделению специальных подразделений внутри предприятия, использованию внутренних нормативов.

Создание венчурного предприятия осуществляется для реализации высокорискованных проектов. Наиболее рискованная часть проекта локализуется в пределах вновь созданной и сравнительно небольшой автономной фирмы, которая одновременно сохраняет условия для эффективного подключения научного и технического потенциалов материнской компании.

Выделение специального подразделения внутри предприятия реализуется в менее сложных случаях, когда вместо самостоятельного юридического лица в структуре предприятия образуется специальное рисковое подразделение, например, с выделенным учетом по балансу.

Использование внутренних нормативов предназначено для ограничения наиболее опасных видов деятельности предприятия. Установление определенных внутрифирменных (например, финансовых) нормативов в процессе разработки программы определенных финансовых операций или финансовой деятельности фирмы в целом способствует минимизации рисков.

Система финансовых нормативов, лимитирующих концентрацию рисков, может включать ряд показателей:

· Предельный размер (удельный вес) заемных средств, используемых в хозяйственной деятельности. Этот лимит устанавливается раздельно для операционной и инвестиционной деятельности предприятия, а в ряде случаев и для отдельных финансовых операций.

· Минимальный размер (удельный вес) активов в высоколиквидной форме. Этот лимит обеспечивает формирование так называемой ликвидной подушки, характеризующей размер резервирования высоколиквидных активов с целью предстоящего погашения неотложных финансовых обязательств компании. В качестве ликвидной подушки в первую очередь выступают краткосрочные финансовые вложения предприятия, а также краткосрочные формы его дебиторской задолженности.

· Максимальный размер товарного (коммерческого) или потребительского кредита, предоставляемого одному покупателю. Размер кредитного лимита, направленный на снижение концентрации кредитного риска, устанавливается при формировании политики предоставления товарного кредита покупателям продукции.

· Максимальный размер депозитного вклада, размещаемого в одном банке. Установление максимального размера депозитного вклада направлено на ограничение концентрации депозитного риска в процессе использования данного финансового инструмента.

· Максимальный размер вложения средств в ценные бумаги одного эмитента. Эта форма лимитирования направлена на снижение концентрации несистематического (специфического) финансового риска при формировании портфеля ценных бумаг. Для ряда институциональных инвесторов этот лимит устанавливается в процессе государственного регулирования их деятельности в системе обязательных нормативов.

· Максимальный период отвлечения средств в дебиторскую задолженность. За счет этого финансового норматива обеспечивается лимитирование риска неплатежеспособности, инфляционного, а также кредитного риска.

Распределение (диссипация) риска

Под распределением риска понимается метод снижения риска, при котором он делится между несколькими рыночными субъектами. Объединяя усилия в решении проблем, несколько компаний могут разделить между собой как возможную прибыль, так и убытки. К основным методам распределения риска относятся: диверсификация деятельности, инвестиций, портфелей ценных бумаг, депозитов и др.

Диверсификация деятельности основана на разделении рисков, препятствующем их концентрации. Диверсификация деятельности разделяется на производственную и финансовую сферы.

Содержание диверсификации деятельности для производственной сферы:

· увеличение числа используемых или готовых к использованию технологий позволят повысить устойчивость предприятия при появлении новых товаров и услуг у конкурентов;

· расширение ассортимента выпускаемой продукции или спектр предоставляемых услуг предполагает работу одновременно на нескольких товарных рынках, когда неудача на одном из них может быть компенсирована успехами на других;

· ориентация на различные группы потребителей, на предприятия разных регионов и т. п.;

· увеличение числа поставщиков комплектующих и материалов, что предполагает взаимодействие со многими поставщиками, позволяя ослабить зависимость предприятия от ненадежных поставщиков сырья, материалов и комплектующих.

Диверсификация деятельности для финансовой сферы:

· использование возможностей получения дохода от различных финансовых операций, непосредственно не связанных друг с другом, например краткосрочных финансовых вложений, формирования кредитного портфеля, осуществления реального инвестирования, долгосрочных финансовых вложений и т. д.;

· работа одновременно на нескольких сегментах финансового рынка, когда неудача на одном из них может быть компенсирована успехами на других.

Диверсификация инвестиций предполагает предпочтение нескольким проектам относительно небольшой капиталоемкости перед программами, состоящими из единственного инвестиционного проекта, который, поглотив практически все резервы предприятия, не оставит возможности для маневра. Причем диверсификацию проектов инвестирования желательно осуществлять не только в отраслевой, но и в региональной направленности.

Диверсификация портфеля ценных бумаг позволяет снижать уровень несистематического риска портфеля, не уменьшая при этом уровень его доходности.

Диверсификация депозитного портфеля предусматривает размещение временно свободных денежных средств в нескольких банках. Обычно условия размещения денежных активов в различных банках существенно не различаются, поэтому при диверсификации депозитных вкладов снижается уровень депозитного риска, но уровень доходности депозитного портфеля фирмы при этом, как правило, не снижается.

Диверсификация кредитного портфеля направлена на снижение кредитного риска фирмы и предусматривает разнообразие покупателей продукции или услуг компании. Обычно диверсификация кредитного портфеля в процессе нейтрализации этого вида риска осуществляется совместно с ограничением концентрации кредитных операций путем установления дифференцированного по группам покупателей кредитного лимита.

Диверсификация валютного портфеля предусматривает выбор нескольких различных видов валют в процессе осуществления фирмой внешнеэкономических операций. В результате использования данного вида диверсификации компания имеет возможность минимизировать валютные риски.[9, c.137-140]

Компенсация риска

Компенсация риска относится к методам, которые должны создать условия, исключающие появление причин и факторов риска. Рассмотрим основные методы компенсации риска.

Стратегическое планирование относится к наиболее эффективным методам. Как средство компенсации риска стратегическое планирование дает эффект в том случае, если процесс разработки стратегии пронизывает буквально все сферы деятельности предприятия.

Полномасштабные работы по стратегическому планированию, которым обычно предшествует изучение потенциала предприятия, могут снять большую часть неопределенности, позволяют предугадать появление узких мест в производственном цикле, упредить ослабление позиций предприятия в своем секторе рынка, заранее идентифицировать специфический профиль факторов риска данного предприятия, и, следовательно, заранее разработать комплекс компенсирующих мероприятий, план их использования и подключения резервов.

Прогнозирование экономической обстановки заключается в периодической разработке сценариев развития и оценке будущего состояния среды хозяйствования для данного предприятия, в прогнозировании поведения возможных партнеров или действий конкурентов, изменений в секторах и сегментах рынка, на которых предприятие выступает продавцом или покупателем и, наконец, в региональном и общеэкономическом прогнозировании.

Создание системы резервов внутри предприятия в виде:

· резервного фонда предприятия. Он создается в соответствии с требованиями законодательства и устава предприятия. На его формирование направляется не менее 5% суммы прибыли, полученной предприятием в отчетном периоде;

· целевых резервных фондов. Примером такого формирования служит фонд страхования ценового риска (на период временного ухудшения конъюнктуры рынка); фонд уценки товаров на предприятиях торговли; фонд погашения безнадежной дебиторской задолженности по кредитным операциям и т.д. Перечень таких фондов, источники и размеры отчислений в них определяются уставом предприятия и другими внутренними нормативами;

· резервных сумм финансовых ресурсов в системе бюджетов, доводимых различными центрами ответственности. Такие резервы предусматриваются обычно во всех видах бюджетов и в ряде гибких текущих бюджетов;

· системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия. Такие страховые запасы создаются по сырью, материалам и комплектующим, по денежным средствам, готовой продукции. Формируются планы их развертывания в кризисных ситуациях, создаются свободные мощности, устанавливаются и поддерживаются новые контакты и связи;

· нераспределенного остатка прибыли, помученной в отчетном периоде. До его распределения он может рассматриваться как резерв финансовых ресурсов, направляемых в необходимом случае на ликвидацию негативных последствий отдельных рисков.

Используя систему резервов как механизм снижения уровня риска, необходимо иметь в виду, что резервы во всех их формах, хотя и позволяют быстро возместить понесенные компанией финансовые потери, «замораживают» достаточно ощутимую сумму финансовых средств, в результате чего снижается эффективность собственного капитала, усиливается его зависимость от внешних источников финансирования. Это определяет необходимость оптимизации сумм резервируемых финансовых средств с позиций предстоящего их использования для нейтрализации лишь отдельных видов риска.

Привлечение внешних ресурсов осуществляется в случае, когда фирма не в состоянии покрыть все потери внутренних ресурсов. Часть из них можно покрыть с использованием кредитных ресурсов. Однако в данном случае доступность кредитных ресурсов имеет существенные ограничения. И главное из них — перспектива будущей прибыльности. Доступность кредитных ресурсов во многом зависит от остаточной стоимости бизнеса после возникновения потерь. Поэтому еще до возникновения потерь фирме необходимо иметь план их преодоления, чтобы убедить кредитные организации в перспективах деятельности фирмы. Другим ограничением в привлечении кредитных ресурсов может быть их цена.

Среди перечисленных средств явное предпочтение в настоящее время оказывается созданию финансовых резервов, которые могут выступать в форме накопления собственных денежных страховых фондов, подготовки «горячих» кредитных линий на случай непредвиденных затрат, использования залогов и т. д.

Кроме перечисленных методов управления рисками могут быть использованы и другие методы:

· обеспечение компенсации возможных финансовых потерь по рискам за счет предусматриваемой системы штрафных санкций. Это направление нейтрализации финансовых рисков предусматривает расчет и включение в условия контрактов с партнерами необходимых размеров штрафов, пени, неустоек и других форм финансовых санкций в случае нарушения финансовых обязательств. Уровень штрафных санкций должен в полной мере компенсировать финансовые потери предприятий в связи с неполучением расчетного дохода, инфляцией, снижением стоимости денег во времени и т.д.;

· сокращение перечня форс-мажорных обстоятельств в контрактах с партнерами. В отечественной практике этот перечень необоснованно расширяется (против общепринятых международных правил), что позволяет партнерам избегать в ряде случаев финансовой ответственности за невыполнение своих договорных обязательств;

· получение от партнеров дополнительного уровня премии за риск. Если же уровень риска по намечаемой финансовой операции превышает расчетный уровень дохода по ней (по шкале «доходность—риск»), необходимо получение дополнительного дохода или отказ от проведения данной финансовой операции.[12, c.82-83]

Похожие работы

... стороны, является объективной категорией, так как возникает под воздействием непредвиденных обстоятельств, с другой - он связан с практической деятельностью самого предпринимателя. Следовательно, предпринимательский риск можно понимать как экономическую категорию, количественно (да и качественно) выражающуюся в неопределенности исхода намеченной к осуществлению предпринимательской деятельности, ...

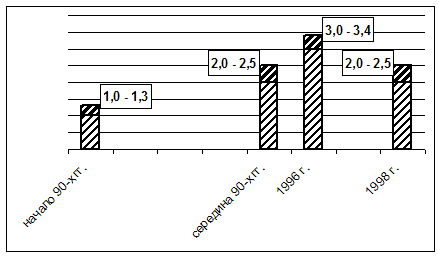

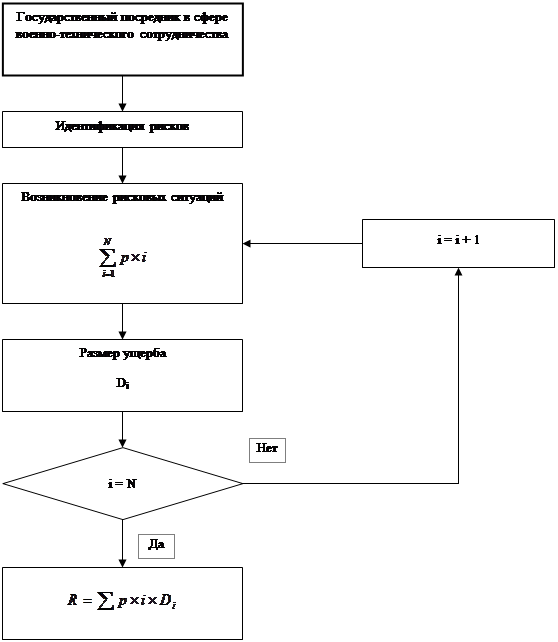

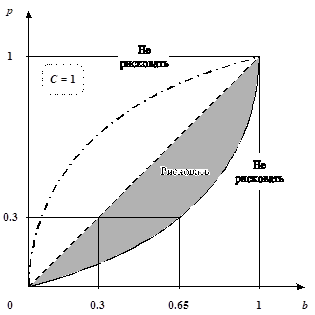

... в 5 лет реже 1 раза в 5 лет высокая катастрофическое страхование на срок до 30 лет 2.6 Оценка эффективности системы страхования предпринимательских рисков в деятельности государственного посредника в сфере военно-технического сотрудничества на примере ФГУП "Рособоронэкспорт" На основании приведенных в Табл.3. сведений построим график для принятия решения о страховании рисков ФГУП " ...

... ; – учет внешних рисков; – осуществление систематического анализа финансового состояния клиента; – проведение политики диверсификации. Для снижения степени финансового риска применяются различные методы: – диверсификация; – приобретение дополнительной информации о выборе и результатах; – лимитирование; – страхование и др. Диверсификация — это процесс распределения инвестируемых средств ...

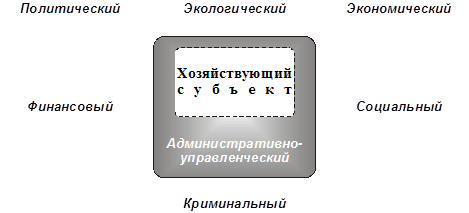

... ) необходимо учитывать все факторы риска: как генетические, т.е. присущие данному виду предпринимательства в любых условиях, так и специфические, присущие данному периоду. Поскольку важнейшей задачей любого предпринимателя, осуществляющего бизнес в нестабильной экономической среде, является недопущение банкротства организации, в целях управления риском следует выделять допустимый, критический и ...

0 комментариев