Навигация

Планирование эффективной политики в области управления капиталом (собственностью) в целях достижения максимального размера прибыли

1. Планирование эффективной политики в области управления капиталом (собственностью) в целях достижения максимального размера прибыли

2. Снижение корпоративных рисков, обеспечения защиты экономических интересов акционеров, повышения капитализации энергокомпании.

Таблица 13

Основные показатели оценки политики управления капиталом

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г. план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Средняя за период величина собст-венного капитала | Тыс. руб. | 319516 | 751638 | 763383 | 756523 | 758617 | 763190 | 767764 |

| 2. | Доля собственного капитала в сум-марном капитале | % | 75,3 | 90,2 | 92,0 | 91,7 | 93,2 | 93,4 | 93,6 |

| 3. | Рентабельность собственного капитала | % | 8,2 | 0,9 | 1,4 | 0,34 | 0,34 | 0,34 | 0,34 |

| 4. | Капитализации компании на пос-леднюю дату от-четного периода*)**) | Тыс. руб. | - | - | - | - | - | - | - |

| 5. | Дивиденды на обыкновенную акцию | Руб./ акцию | 38,0 | 16,63 | 45,13 | Х | Х | Х | Х |

Таблица 14

Основные показатели оценки деятельности по распоряжению активами

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г. план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Средняя за период величина активов | Тыс. руб. | 424433 | 833366 | 829494 | 825106 | 814232 | 816974 | 820266 |

| 2 | В том числе величина активов непрофильной деятельности | Тыс. руб. | 6776 | 15436 | 14956 | 15316 | 15196 | 15076 | 14956 |

| 3. | Диверсификация активов | % | 1,6 | 1,9 | 1,8 | 1,86 | 1,87 | 1,85 | 1,82 |

| 4. | Рентабельность активов | % | 6,2 | 0,8 | 1,25 | 0,32 | 0,32 | 0,32 | 0,32 |

| 4.1. | Рентабельность чистых активов | % | 8,2 | 0,9 | 1,36 | 0,34 | 0,34 | 0,34 | 0,34 |

| 5. | Доходы от сдачи имущества в аренду | Тыс. руб | - | 1210 | 1210 | 302 | 303 | 302 | 303 |

| 6. | Доходность непрофильной деятельности | % | - | - | - | - | - | - | - |

| 7 | Коэффициент инвестиционной активности | 0,055 | 0,026 | 0,002 | 0,002 | 0,002 | 0,002 | 0,002 | |

| 8. | Арендная плата за пользование объ-ектами РАО "ЕЭС России" | Тыс. руб. | - | - | - | - | - | - | - |

| 9 | Погашение креди-торской задол-женности по арендной плате за пользование объ-ектами РАО "ЕЭС России" | Тыс. руб | - | - | - | - | - | - | - |

Управление финансами, формирование, распределение и использование прибыли

Задача данного раздела:

Планирование повышения финансовой устойчивости и доходности компаний за счет:

- сокращения сроков возврата долгов и погашения или реструктуризации задолженности;

- оптимизации использования заемных средств;

- совершенствования работы с дебиторами;

- повышения обеспеченности хозяйственной деятельности собственными оборотными средствами;

- оптимизации налоговых платежей.

Контрольными показателями раздела являются:

1. Чистая прибыль (тыс. руб.)

2. Сумма прибыли, направляемая на дивиденды (тыс. руб.)

3. Погашение кредиторской задолженности в соответствии с графиком по расчетам:

- в федеральный бюджет,

- во внебюджетные фонды (Пенсионный фонд),

- с РАО "ЕЭС России" по абонентной плате,

- арендной платы,

- с оптовым рынком,

- по топливу при соответствующих договорах с РАО "ЕЭС России".

Таблица 15

Основные финансовые результаты деятельности компании

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г. план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Выручка от продажи | Тыс. руб | 193423 | 203475 | 298056 | 73516 | 76287 | 74313 | 73940 |

| 1.1. | Среднемесячная вы-ручка с НДС | Тыс.руб/ мес | 20664 | 20129 | 29806 | 29406 | 30515 | 29725 | 29576 |

| 2 | Валовая прибыль | Тыс. руб. | 67437 | 546687 | 40808 | 10738 | 10154 | 10080 | 9835 |

| 3 | Операционные доходы | Тыс. руб | 204 | 19 | - | - | - | - | - |

| 3.1. | От реализации ос-новных средств | Тыс. руб | 204 | - | - | - | - | - | - |

| 3.2. | От сдачи в аренду | Тыс. руб | - | - | - | - | - | - | - |

| 3.3. | От совместной дея-тельности | Тыс. руб | - | - | - | - | - | - | - |

| 4 | Операционные расходы | Тыс. руб | 7170 | 31825 | 14271 | 3568 | 3568 | 3568 | 3567 |

| 4.1 | В том числе налоги и отчисления (без уче-та налога на при-быль) | Тыс. руб | 6953 | 14321 | 14271 | 3568 | 3568 | 3568 | 3567 |

| 5 | Внереализационные доходы | Тыс. руб | 21 | 9 | - | - | - | - | - |

| 6. | Внереализационные расходы | Тыс. руб | 11162 | 8837 | 6336 | 1991 | 1547 | 1491 | 1307 |

| 6.1 | В том числе расходы на содержание объ-ектов соц. сферы и ЖКХ | Тыс. руб | 3954 | - | - | - | - | - | - |

| 6.2. | Затраты на реформи-рование (п.1.1. Таб-лица 20) | Тыс. руб | 1043 | 534 | 1220 | 650 | 190 | 190 | 190 |

| 7 | Прибыль до налого-обложения | Тыс. руб | 48982 | 14053 | 20201 | 5179 | 5039 | 5021 | 4961 |

| 8 | Налог на прибыль | Тыс. руб | 24214 | 7313 | 9794 | 2577 | 2437 | 2419 | 2360 |

| 9. | Чистая прибыль | Тыс. руб | 24768 | 6740 | 10407 | 2602 | 2602 | 2602 | 2601 |

| 10.1. | Резервный фонд | Тыс. руб | 1238 | 337 | 520 | 130 | 130 | 130 | 130 |

| 10.1.1 | То же в % от чистой прибыли | % | 5 | 5 | 5 | 5 | 5 | 5 | 5 |

| 10.2 | Прибыль на накоп-ление | Тыс. руб | 18138 | - | 3484 | 871 | 871 | 871 | 871 |

| 10.2.1 | Коэффициент реинвестирования | % | 73,2 | - | 33,5 | 33,5 | 33,5 | 33,5 | 33,5 |

| 10.3 | Прибыль на по-требление | Тыс. руб | 5392 | 2359 | 6403 | 1601 | 1601 | 1601 | 1600 |

| 10.3.1 | То же в % от чистой прибыли | % | 21,8 | 35 | 61,5 | 61,5 | 61,5 | 61,5 | 61,5 |

| 10.3.2 | В том числе прибыль, направляемая на дивиденды | Тыс. руб | 5392 | 2359 | 6403 | 1601 | 1601 | 1601 | 1600 |

| 10.4. | Прибыль на прочие цели | Тыс. руб | - | 4044 | - | - | - | - | - |

| 10.4.1 | То же в % от чистой прибыли | % | - | - | - | - | - | - | - |

| 11. | Норма чистой при-были (п10*100/п.1.1) | % | 12,8 | 3,3 | 3,5 | 3,5 | 3,4 | 3,5 | 3,5 |

Таблица 16

Основные показатели управления дебиторской задолженностью

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Дебиторская задол-женность на начало периода (без учета полученных авансов и переплат) | Тыс. руб. | 126264 | 92822 | 114496 | 114496 | 105946 | 97396 | 88846 |

| 1.1. | Сальдо дебиторской задолженности (абонентской) с учетом полученных авансов и переплат | Тыс. руб. | 126264 | 92822 | 114496 | 114496 | 105946 | 97396 | 88846 |

| В том числе | |||||||||

| 1.2. | текущая задолженность | % | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| 1.3 | Рабочая задолженность | % | - | - | - | - | - | - | - |

| 1.4. | Мораторная задолженность | % | - | - | - | - | - | - | - |

| 1.5. | "Мертвая" задол-женность (юридически подтвержденная как нереальная к взыс-канию) | % | - | - | - | - | - | - | - |

| 2 | Снижение (-) (увели-чение (+)) дебитор-ской задолженности за период | Тыс. руб. | -33442 | +21674 | -34200 | -8550 | -8550 | -8550 | -8550 |

| 2.1. | То же в процентах | % | -26,5 | +23,4 | -30 | -7,5 | -8,0 | -8,8 | -9,6 |

| 2.2. | Списание накопленной на начало периода мертвой задолженности | Тыс. руб. | - | - | - | - | - | - | - |

| 2.3 | Продажа "мертвой" дебиторской задол-женности | Тыс. руб. | - | - | - | - | - | - | - |

| 2.3.1. | Доля продажи "мертвой" дебиторской задолженности к сумме накопленной на начало периода | % | - | - | - | - | - | - | - |

| 2.4. | Доля просроченной дебиторской задол-женности по электро-энергии(теплоэнергии) | % | 100 | 87 | - | - | - | - | - |

| 3. | Коэффициент деби-торской задолженности | Мес. | 5,3 | 5,46 | 3,27 | 3,75 | 3,33 | 3,13 | 2,86 |

| 3.1. | По эл.энергии | Мес. | 1,83 | 1,45 | 0,9 | 1,33 | 1,0 | 0,74 | 0,45 |

| 4 | Оборачиваемость дебиторской задолженности | Руб./ руб | 1,9 | 1,83 | 3,06 | 0,67 | 0,75 | 0,8 | 0,87 |

| 4.1 | Оборачиваемость де-биторской задолжен-ности по электроэнергии (теплоэнергии) | Руб./ руб. | 7,0 | 5,26 | 11,4 | 2,12 | 2,91 | 4,21 | 8,12 |

Таблица 17

Основные показатели управления кредиторской задолженностью

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Кредиторская задол-женность на начало пе-риода | Тыс. руб. | 116873 | 71878 | 53929 | 53929 | 52648 | 51366 | 50085 |

| 1.1. | В том числе просроченная | % | - | - | - | - | - | - | - |

| 1.2. | Реструктуризированная кредиторская задолжен-ность | Тыс. руб | - | 34679 | 26966 | 25144 | 23322 | 21500 | 19679 |

| 1.2.1. | Доля реструктуризиро-ванной задолженности к сумме кредиторской на начало периода | % | - | 48,2 | 50,0 | 46,6 | 44,3 | 41,9 | 39,3 |

| 2. | Кредиторская задол-женность по креди-торам | ||||||||

| 2.1. | в бюджет федерального уровня | Тыс. руб. | 29775,3 | 27217,9 | 21378 | 21378 | 20097 | 18815 | 17534 |

| 2.2. | во внебюджетные фонды (Пенсионный фонд) | Тыс. руб. | 846 | 74 | 79 | 79 | 79 | 79 | 79 |

| 2.3. | за услуги по организации функционирования и развитию РАО "ЕЭС России" | Тыс. руб. | - | - | - | - | - | - | - |

| 2.4. | За аренду имущества РАО "ЕЭС России" (См.п.9 Табл. 19) | Тыс. руб. | - | - | - | - | - | - | - |

| 2.5. | за электроэнергию с оп-тового рынка | Тыс. руб. | - | - | - | - | - | - | - |

| 2.6. | поставщикам топлива (при соответствующих договорах с РАО "ЕЭС России") | Тыс. руб. | - | - | - | - | - | - | - |

| 3. | Снижение (увеличение) кредиторской задолжен-ности | Тыс. руб. | -44995 | -17949 | -5125 | -1281 | -1282 | -1281 | -1281 |

| 3.1. | То же в процентах | % | -38,5 | -25,0 | -10,5 | -2,4 | -2,5 | -2,6 | -2,6 |

| 3.2. | В том числе по креди-торам | ||||||||

| 3.2.1. | в бюджет федерального уровня | Тыс. руб. | -2557 | -6610 | -5125 | -1281 | -1282 | -1281 | -1281 |

| 3.2.2. | во внебюджетные фонды (Пенсионный фонд) | Тыс. руб. | -772 | -5 | - | - | - | - | - |

| 3.2.3. | за услуги по организации функционирования и развитию РАО "ЕЭС России" | Тыс. руб. | - | - | - | - | - | - | - |

| 3.2.4 | за аренду имущества РАО "ЕЭС России" | Тыс. руб. | - | - | - | - | - | - | - |

| 3.2.5. | за электроэнергию с оптового рынка | Тыс. руб. | - | - | - | - | - | - | - |

| 3.2.6. | поставщикам топлива (при соответствующих договорах с РАО "ЕЭС России") | Тыс. руб. | - | - | - | - | - | - | - |

| 4 | Коэффициент задолжен-ности другим органи-зациям | Мес | 4,57 | 3,13 | 1,72 | 1,81 | 1,7 | 1,71 | 1,67 |

| 5. | Коэффициент задол-женности фискальной системе | Мес. | 1,48 | 1,36 | 0,72 | 0,73 | 0,66 | 0,64 | 0,6 |

| 6. | Соотношение темпов роста величин деби-торской и кредиторской задолженности | % | 119,5 | 164,5 | 77,5 | 94,8 | 94,2 | 93,6 | 92,7 |

Таблица 18

Показатели кредитного плана

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1 | Средняя за период величина ссудной задолженности, всего | Тыс. руб | 7000 | 6700 | 2200 | 2750 | - | - | - |

| 1.1 | Средняя за период величина долгосрочных кредитов | Тыс. руб. | - | - | - | - | - | - | - |

| 1.1.1. | То же в % от средней за период величины ссуд-ной задолженности | % | - | - | - | - | - | - | - |

| 1.2 | Средняя величина краткосрочных кредитов | Тыс. руб. | 7000 | 6700 | 2200 | 2750 | - | - | - |

| 1.3 | Средняя величина просроченных кредитов | Тыс. руб | - | - | - | - | - | - | - |

| 1.3.1. | То же в % от средней за период величины ссуд-ной задолженности | % | - | - | - | - | - | - | - |

| 2. | Общая сумма кредитов к погашению в соот-ветствующем периоде | Тыс. руб. | 12500 | 25700 | 4400 | 3300 | - | - | - |

| 2.1 | То же в % от средней за период величины ссудной задолженности | % | 178,6 | 383,6 | 200,0 | 120,0 | - | - | - |

| 3. | Задолженность по про-центам | Тыс. руб. | 352 | 2159 | 139 | 139 | - | - | - |

| 4. | Погашение начисленных процентов | Тыс. руб. | 352 | 2159 | 139 | 139 | - | - | - |

| 5 | Соотношение кратко-срочных и долгосрочных кредитов и займов | % | - | - | - | - | - | - | - |

Таблица 19

Показатели изменения оборотных средств, ликвидности и платежеспособности компании

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1. | Средняя величина оборотных средств | Тыс. руб. | 128825 | 111479 | 134357 | 120939 | 116094 | 124866 | 134158 |

| 2. | Средняя величина собственных оборотных средств | Тыс. руб. | 26639 | 32764 | 68245 | 52356 | 60479 | 71082 | 81656 |

| 3. | Коэффициент обес-печенности оборотными средствами | Мес | 6,23 | 5,54 | 4,26 | 4,11 | 3,8 | 4,2 | 4,5 |

| 3.1 | Коэффициент обес-печенности собствен-ными оборотными средствами | 0,2 | 0,3 | 0,51 | 0,43 | 0,52 | 0,57 | 0,61 | |

| 4. | Коэффициент текущей ликвидности | 1,27 | 1,6 | 2,5 | 2,16 | 2,21 | 2,46 | 2,7 | |

| 5. | Степень платежеспо-собности общая | Мес. | 5,1 | 4,1 | 2,22 | 2,33 | 1,82 | 1,81 | 1,78 |

| 6. | Соотношение заемного и собственного капитала (коэффициент финансирования) | % | 32,8 | 11,0 | 8,7 | 9,1 | 7,3 | 7,90 | 6,86 |

Таблица 20

Показатели налоговых платежей

| № | Наименование показателя | Ед. изм. | 2005г. отчет | 2006г. ожид. | 2007г план | 1кв. | 2кв. | 3кв. | 4кв. |

| 1 | Налоги и иные анна-логичные обязательные платежи, всего с НДС | Тыс. руб. | 68432 | 74750 | 123984 | 28848 | 35022 | 30470 | 29644 |

| 1.1 | В том числе налог на прибыль | Тыс. руб. | 21308 | 7313 | 9794 | 2577 | 2437 | 2419 | 2360 |

| 1.1.1. | То же в % от общей суммы налогов и иных аналогичных обязательных платежей | % | 31,1 | 10,0 | 7,9 | 8,9 | 7,0 | 7,9 | 8,0 |

| 1.2. | НДС | Тыс. руб. | 30722 | 32299 | 59611 | 14703 | 15257 | 14863 | 14788 |

| 1.2.1. | То же в % от общей суммы налогов и иных аналогичных обязательных платежей | % | 44,9 | 43,3 | 48,1 | 51 | 43,6 | 48,8 | 50 |

| 1.3 | Налог на имущество | Тыс. руб. | 5716 | 13947 | 13947 | 3487 | 3486 | 3487 | 3487 |

| 1.3.1. | То же в % от общей суммы налогов и иных аналогичных обязательных платежей | % | 8,4 | 18,7 | 11,2 | 12,1 | 10 | 11,4 | 11,8 |

| 1.4 | Прочие налоги и иные аналогичные обязательные платежи | Тыс. руб. | 10686 | 20904 | 40632 | 8081 | 13842 | 9701 | 9008 |

| 2. | Соотношения темпов роста прибыли до налогообложения и налогов с иными аналогичными обяза-тельными платежами | 1,42 | - | 1,15 | 4,8 | - | - | 1,56 |

План по страхованию.

Составление бюджета страхования и плана заключения договоров страхования в соответствии с утвержденными Положением и Инструкцией по обеспечению страховой защиты Общества.

Таблица 21

Страхование имущества

| Вид договора | Планируемая дата заключения договора | Балансовая стоимость страхуемого имущества, тыс. руб. | Планируемая страховая стоимость, тыс. руб. | Сумма планируемой страховой премии, тыс.руб. |

| 1. Договор страхования | февраль 2007г. | 636928 | 464476 | 2400 |

Таблица 22

Добровольное медицинское страхование, страхование от несчастного случая

| Вид договора | Планируемая дата заключения договора | Количество страхуемого персонала, чел. | Сумма планируемой страховой премии, тыс. руб. |

| 1. Страхование от несчастного случая и болезней | 17.06.2006 г. 17.06.2007 г. | 146 | 50 |

Таблица 23

Страхование ответственности

| Вид договора | Планируемая дата заключения договора | Планируемый лимит страховой ответственности, тыс. руб. | Сумма планируемой страховой премии, тыс. руб. |

| 1. Страхование ответственности владельцев транспортных средств | Февраль 2007 г. | 600 | 80 |

| 2. Страхование ответственности организаций, эксплуатирующих опасные производственные объекты | 28.12.06 г. | 1800 | 5 |

| 3. Страхование ответственности владельцев гидротехн. сооружений | Февраль 2007 г. | 100 000 | 600 |

Таблица 24

Прочие виды страхования

| Вид договора | Планируемая дата заключения договора | Планируемая страховая сумма/лимит страховой ответственности, тыс. руб. | Сумма планируемой страховой премии, тыс. руб. |

Таблица 25

Прогноз бухгалтерского баланса (тыс. руб.)

|

АКТИВ | Код стро-ки | 2005г. отчет | 2006г ожид. | 2007г план | 1 кв | 2кв | 3кв | 4кв |

| I ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Основные средства | 120 | 283401 | 688524 | 681700 | 699759 | 693700 | 687700 | 681700 |

| Незавершенное строительство | 130 | 16612 | 18643 | 1408 | 1408 | 1408 | 1408 | 1408 |

| Долгосрочные финансовые вложения | 140 | - | - | - | - | - | - | - |

| Итого по разделу I | 190 | 300130 | 707167 | 683108 | 701167 | 695108 | 689108 | 683108 |

| II ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 210 | 15041 | 12529 | 27565 | 730 | 8980 | 18273 | 27565 |

| НДС по приобретенным ценностям | 220 | 1458 | 1939 | 1939 | 1939 | 1939 | 1939 | 1939 |

| Дебиторская задолжен-ность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | - | - | - | - | - | - |

| Дебиторская задолжен-ность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 92822 | 114496 | 80296 | 105946 | 97396 | 88846 | 80296 |

| Краткосрочные финансовые вложения | 250 | 120 | 120 | 120 | 120 | 120 | 120 | 120 |

| Денежные средства | 260 | 1738 | 825 | 825 | 825 | 825 | 825 | 825 |

| Итого по разделу II | 290 | 111059 | 129909 | 138804 | 111969 | 120219 | 129512 | 138804 |

| БАЛАНС (сумма строк 190+290) | 300 | 411189 | 837076 | 821912 | 813136 | 815327 | 818620 | 821912 |

| ПАССИВ | Код строки | 2005г. отчет | 2006г ожид. | 2007г план | 1 кв | 2кв | 3кв | 4кв |

| III КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставный капитал | 410 | 49095 | 49095 | 49095 | 49095 | 49095 | 49095 | 49095 |

| Добавочный капитал | 420 | 239888 | 688405 | 688405 | 688405 | 688405 | 688405 | 688405 |

| Резервный капитал | 430 | 4509 | 5747 | 5747 | 5747 | 5747 | 5747 | 5747 |

| Фонд социальной сферы | 440 | - | - | - | - | - | - | - |

| Нераспределенная прибыль прошлых лет | 460 | 8509 | 8509 | 8509 | 8509 | 8509 | 8509 | 8509 |

| Нераспределенная прибыль отчетного года | 470 | 24768 | 4960 | 18294 | 4574 | 9147 | 13721 | 18294 |

| Итого по разделу III | 490 | 326769 | 756716 | 770050 | 756330 | 760903 | 765477 | 770050 |

| IV. ДОЛГОСРОЧНЫЕ ПАССИВЫ | ||||||||

| Заемные средства | 510 | - | - | - | - | - | - | - |

| Итого по разделу IV | 590 | - | - | - | - | - | - | - |

| V.КРАТКОСРОЧНЫЕ ПАССИВЫ | ||||||||

| Заемные средства | 610 | 9000 | 4400 | - | 1100 | - | - | - |

| Кредиторская задолженность | 620 | 71878 | 53929 | 48804 | 52648 | 51366 | 50085 | 48804 |

| Доходы будущих периодов | 640 | 3542 | 3058 | 3058 | 3058 | 3058 | 3058 | 3058 |

| Итого по разделу V | 690 | 84420 | 80360 | 51862 | 56806 | 544424 | 53143 | 51862 |

| БАЛАНС (сумма строк 490+590+690) | 700 | 411189 | 837076 | 821912 | 813136 | 815327 | 818620 | 821912 |

ЗАКЛЮЧЕНИЕ

В процессе работы над дипломным проектом была достигнута цель – рассмотрен бизнес-план как инструмент внутрифирменного планирования, который помог увидеть, как благоприятные, так и неблагоприятные возможности и последствия деятельности промышленного предприятия ОАО «Чиркейская ГЭС».

Цель работы достигнута на основе решения следующих задач:

1) изучены теоретические основы планирования, раскрыта его сущность и виды, даны понятия финансового планирования;

2) проведен финансовый анализ деятельности ОАО «Чиркейская ГЭС»;

3) разработан макет бизнес-плана для ОАО «Чиркейская ГЭС» и определена наиболее эффективная стратегия достижения поставленных задач.

В дипломном проекте рассмотрены теоретические материалы о финансовом планировании на предприятии, бюджетировании, о роли бизнес-планирования, о цели и методике составления бизнес-плана. Приведены разновидности бизнес-планов.

Проведенный в дипломной работе анализ позволил рассмотреть финансовое положение ОАО «Чиркейская ГЭС» со следующих позиций:

- анализа и оценки имущественного положения предприятия;

- анализа и оценки ликвидности и платежеспособности;

- оценки финансовой устойчивости.

ОАО «Чиркейская ГЭС» относится к предприятиям с нормальной финансовой устойчивостью, близкой к абсолютной.

Для достижения абсолютной финансовой устойчивости предприятию необходимо осуществить меры по выявленным недостаткам:

- добиться снижения износа основных средств;

- уменьшить расходы на ремонт основных средств, а значит снизить себестоимость;

- сократить долю дебиторской задолженности в активах.

Для улучшения и стабилизации финансового состояния предприятию необходимо развивать и совершенствовать долгосрочное бизнес-планирование с целью привлечения дополнительных инвестиций, а также необходима отлаженная система бюджетирования с жестким контролем доходной и расходной части.

В ходе работы над дипломным проектом стало очевидным, что для стабильной и устойчивой работы ОАО «Чиркейская ГЭС» необходим грамотно составленный бизнес-план, который должен быть направлен на:

- обновление основных производственных фондов;

- развитие новых технологий;

- привлечение инвестиций.

Опираясь на выводы по результатам анализа деятельности ОАО «Чиркейская ГЭС», можно сделать заключение, что в быстроменяющейся экономической ситуации невозможно добиться положительных результатов, не планируя своих действий и, не прогнозируя последствий. Процесс планирования позволяет увидеть весь комплекс будущей деятельности организации и предусмотреть то, что может случиться. Особенно важно планирование при разработке долгосрочной перспективы развития предприятия. Действуя на основе разработанного плана, можно быстрее реагировать на предвиденные и запланированные явления.

Таким образом, успех в бизнесе главным образом зависит от трех составляющих:

1. Понимания общего состояния дел на данный момент через анализ финансового состояния предприятия;

2. Представления того уровня, которого нужно достичь;

3. Планирования процесса перехода из одного состояния в другое.

Существует значительное число разработок по составлению бизнес-плана, но все они похожи и отличаются лишь последовательностью разделов.

Основные разделы бизнес-плана:

1. Краткое описание;

2. Бизнес и его стратегия;

3. Рынок и маркетинговая стратегия;

4. Производство и эксплуатация;

5. Управление и процесс принятия решений;

6. Финансы;

7. Факторы риска;

8. Приложения.

Применение методов бизнес-планирования, охватывающее весь спектр компонентов менеджмента (маркетинг и бизнес-планирование, структуры, организация и логистика, экономика, учет, финансы, персонал), упорядочивает и систематизирует весь бизнес, регулирует содержание и прогнозирует результаты бизнеса в зависимости от возможностей внешней и потенциала внутренней среды предприятия.

Список литературы

1. Федеральный закон РФ «О несостоятельности (банкротстве)» от 26.10.2002г. № 127-ФЗ

2. Методические указания по проведению анализа финансового состояния организаций. Приказ ФСФО России от 23.01.2001г. №16

3. О реформе предприятий и иных коммерческих организаций. Постановление правительства РФ от 30.10.1997г. № 1373

4. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса. Распоряжение федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994г. № 31-р

5. Баканов М. И., Шеремет А. Д. Теория анализа хозяйственной деятельности: Учебник. - М.: Финансы и статистика, 2002.- 432с.

6. Балабонов И. Т. Анализ и планирование финансов хозяйствующего субъекта. - М.: Финансы и статистика, 2004.- 403с.

7. Барнгольц С. Б. Экономический анализ хозяйственной деятельности на современном этапе развития. - М.: Финансы и статистика, 2004.- 412с.

8. Бахрушина М.А. Бухгалтерский управленческий учёт. Учебное пособие / ВЗФЭИ. - М.: ЗАО «Финстатинформ», 2002. – 308 с.

9. Берл Г., Киршнер П. Мгновенный бизнес-план: двенадцать быстрых шагов к успеху. – М.: Дело, 2002.- 123с.

10. Буров В.П., Морошкин О.К., Новиков О.К. Бизнес-план. Методика составления. Реальный пример. – М.:ЦИПКК, 2002.- 267с.

11. Ворст И., Ревентлау П. Экономика фирмы: Учебник. – М.: Высшая школа, 2003.- 389с.

12. Гиляровская Л.Т., Вехорева А.А. Анализ и оценка финансовой устойчивости коммерческого предприятия. - СПб.: Питер, 2003.-256с.

13. Градова А.П. Экономическая стратегия фирмы. - СПб.: Спецлитература, 1995. – 114 с.

14. Друри К. Введение в управленческий учёт. - М.: Аудит, 2003. - 774 с.

15. Елиферов В.Г., Репин В.В. Бизнес-процессы: Регламентация и управление. - М: ИНФРА-М, 2005. - 318 с.

16. Зигель Э.С., Шульц Л.А., Форд Б.Р., Корни Д.С. Составление бизнес-плана. – Изд. 2-е. – М.: "Джон Уайли энд Санд", 2003.- 354с.

17. Идрисов А.Б. Планирование и анализ эффективности инвестиций. – М.: ПРО-Инвест-консалтинг, 2003.- 322с.

18. Ионова А.Ф., Селезнева Н.Н. Анализ финансово-хозяйственной деятельности организации. Учебник. - М.: Бухгалтерский учет, 2005. – 312 с.

19. Иванова Г.П. Антикризисное управление: от банкротства – к финансовому оздоровлению. - М.: Закон и право, ЮНИТИ, 2000.- 432с.

20. Ковалев В. В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. - М.: Финансы и статистика, 2000.- 451с.

21. Козлова О. И. и др. Оценка кредитоспособности предприятий - М.: АО "АРГО", 2001.- 266с.

22. Кондраков Н. П. Бухгалтерский учет, анализ хозяйственной деятельности и аудит. - 2-е изд. - М.: Перспектива, 2002.- 567с.

23. Кондратова И. Г. Основы управленческого учёта. - М.: Финансы и статистика, 2003. - 143 с.

24. Карпова Т. П. Управленческий учёт.- М.:Аудит, ЮНИТИ, 2003.-350с.

25. Касьянова Г. Ю. , Колесников С. Н. Управленческий учёт по формуле «три в одном». - М.: Статус – Кво, 2001. - 333с.

26. Любанова Т.П. Бизнес-план: Опыт, проблемы. - М.: Издательство Книга сервис, 2005. - 96 с.

27. Макаревич Л.М. 200 правил бизнеса: Практическое руководство. - М.: Издательство ДИС, 2002. - 592 с.

28. Маниловский Р.Г. и др. Бизнес-план: Методические материалы. - М.: Финансы и статистика, 2004.-212с.

29. Мюллендорф Р., Каррснбауэр М. Производственный учёт. Снижение и контроль издержек. Обеспечение их рациональной структуры. Пер. с немецкого М.И Корсакова.- М.: ЗАО «ФБК - ПРЕСС», 2000 г.- 214с.

30. Панков В.В. Анализ и оценка состояния бизнеса: Методология и практика. - М.: Финансы и статистика, 2003. - 207 с.

31. Попов В.М., Захаров А.А. Бизнес-план. Step by step: Практическое пособие. - М.: Бизнес-Пресса, 2005. - 234 с.

32. Пивоваров К.В. Бизнес-планирование. - М.: Издательский дом Дашков и К, 2005. - 162 с.

33. Просветов Г.И. Бизнес-планирование: Задачи, решения: Учебно-методическое пособие. – М.: Издательство РДЛ, 2005. - 207 с.

34. Платонова Н.А., Харитонова Т.В. Планирование деятельности предприятия. – М.: Издательство ДИС, 2005. - 431 с.

35. Плешков Б. Бизнес-План или как повысить доходность вашего предприятия. - М.: Анкил, 2003. - 32 с.

36. Сергеев А.А. Экономические основы бизнес-планирования. – М.: Издательство ЮНИТИ, 2004. - 462 с.

37. Скоун Т. Управленческий учёт: Как его использовать для контроля бизнеса. - М.: Аудит, 2002. - 179 с.

38. Стоянова Е.С. Финансовый менеджмент: теория и практика. Учебник. – М.: Издательство «Перспектива», 2002. – 656 с.

39. Хорнгрен Ч. Т. , Фостер Дж. Бухгалтерский учёт: Управленческий учёт. - М.: Финансы и статистика, 2003. - 415 с.

40. Черняк В.З., Черняк А.В., Довдиенко И.В. Бизнес-планирование. - М.: Издательство РДЛ, 2005. - 271 с.

41. Черняк В.З. Оценка бизнеса. – М.: Финансы и статистика, 1999.- 411с.

42. Шеремет А. Д. Управленческий учёт. - М.: ИД ФБК ПРЕСС, 2002. - 510 с.

43. Шильникова Г. Г. Финансовый и управленческий учёт в строительстве. - Иркутск: ИГЭА, 2003. - 231 с.

44. Энтони Р., Дж. Рио. Учёт: ситуации и примеры. - М.: Финансы и статистика, 2001. - 95 с.

45. Васин Ф. П. Система учёта «стандарт – кост» и нормативного метода – основа организации управленческого учёта. // Вестник Финансовой Академии.–1999.–№ 4. С. 31–35.

46. Купчина Л. Управленческий учёт помогает увеличить прибыль компании. // Финансовый бизнес.–2002.–№ 4. С. 42–45.

[1] Распоряжение от 12.08.1994 г. № 31-р. Федеральное управление по делам о несостоятельности (банкротстве), стр. 9

Похожие работы

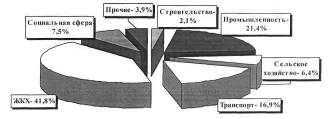

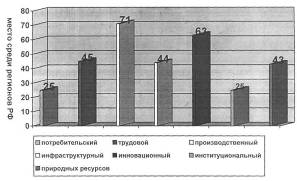

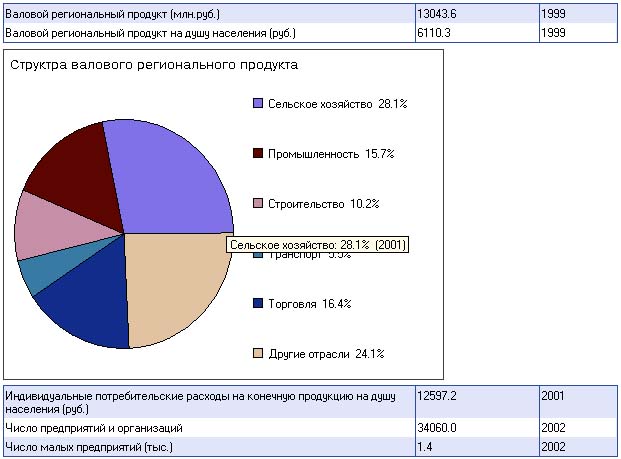

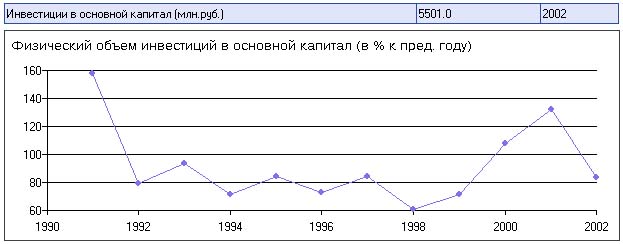

... обслуживания и ремонта; - текущий мониторинг экономических показателей функционирования созданного предприятия. 2. Исследование и анализ структурно-инвестиционных процессов в экономике Республики Дагестан 2.1 Анализ динамики и структуры инвестиционной деятельности РД Республика Дагестан по уровню социально-экономического развития занимала в дореформенный период и занимает сейчас одно из ...

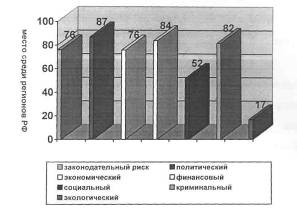

... группами и силовыми структурами, федеральными и местными. Криминогенная обстановка существенно влияет на уровень жизни. Нередки случаи похищения и исчезновения граждан Республики Дагестан.[10] Глава 2. Проблемы и перспективы социально-экономического развития Республики Дагестан 2.1. Современные проблемы, тормозящие социально-экономическое развитие Основными проблемами социально- ...

0 комментариев