Навигация

Неприятие факторинга налоговой инспекцией

5. Неприятие факторинга налоговой инспекцией.

Это связано с тем, что в конце 1990-х годов факторинг активно использовался в целях оптимизации налоговых отчислений.Мешалкин В. К. В своем исследовании налоговой выгоды дает следующую схему ухода от налогов: «Фирма продает товар товар покупателю с отсрочкой платежа на небольшой срок (3 - 5 дней) и одновременно заключает с банком договор финансирования под уступку денежного требования. Банк приобретает право требования к покупателю без д исконта (например, право требования суммы в 1000 руб. приобретается за 1000 руб.) и перечисляет денежные средства продавцу. Покупатель своевременно рассчитывается с банком.

По условиям договора факторинга продавец выплачивает банку большое вознаграждение, которое учитывается в составе расходов при исчислении налога на прибыль, а НДС, уплаченный банку в составе вознаграждения по договору факторинга , ставится к вычету.

Суть этой схемы заключается в том, что вся прибыль продавца от продажи товара перечисляется банку в виде вознаграждения по договору факторинга. Банк обналичивает эту сумму через «фирмы-однодневки» и возвращает продавцу» [10, с. 37].

Однако у налоговой службы есть возможность опротестовать ее применение. «НДС, который можно предъявлять к возмещению в соответствии со схемой, образуется за счет выплаты вознаграждения банку. Но статья 824 ГК РФ, описывающая взаимоотношения финансирования под уступку денежного требования, не предусматривает выплату вознаграждения финансовому агенту, - отмечает Владислав Дубневский. - Доход банка возникает из разницы между суммой требования к должнику и суммой финансирования посредника (оптимизатора). В описываемой же схеме происходит выплата комиссии, да еще и завышенной, что при судебном споре дает много шансов на признание сделки притворной с соответствующим взысканием недоимки по налогам» [22, с. 16]. Это же подтверждают и решения федеральных судов. Например, ФАС Московского округа в своем Поставнолении от 25.10.2006 № КА-А40/9338-06 указал, что выплата вознагражадения банку несоизмеримого с выгодой, полученной от использования его средств является экономически нецелесообразной, а значит такая операция не может быть признана действительной [18, с. 17].

В результате налоговые инспекции в настоящее время крайне негативно относятся к операциям факторинга, ссылаясь на их экономическую нецелесообразность, поскольку прибыль от сделок, под которые осуществлялось финансирование, значительно-меньше суммы вознаграждения, уплачиваемого банку по договору факторинга.

Анализируая судебную практику А. А. Копина приходит к выводу о том, что налоговая инспекция будет расматривать факиторинг как средство ухода от налогов в следующих случаях:

- получение денежных средств по договору факторинга после возникновения права на получение у заказчика оплаты за исполненные работы, поскольку такое финансирование не преследует цели обеспечения денежными средствами для организации и выполнения подрядных работ;

- не представление документов, подтверждающих, что налогоплательщиком были предприняты какие-либо действия для получения дополнительных денежных средств на экономически более выгодных условиях, таких как кредит, получение которого при действующих процентных ставках увеличило бы прибыль, получение которой является целью финансово-хозяйственной деятельности коммерческих организаций;

- полученная налогоплательщиком от осуществленных сделок прибыль не могла превысить сумму, необходимую для выплаты вознаграждения;

- отсутствие у налогоплательщика необходимости привлечения денежных средств от банка и заключения договоров факторинга, поскольку сроки исполнения покупателями своих обязательств по оплате векселей наступали в пределах наступления сроков расчетов общества по договорам с продавцами этих векселей; заключение договоров факторинга повлекло для общества убыточность операций по приобретению и продаже векселей с учетом того, что размер выплаченного комиссионного вознаграждения банку превышал или был равен доходу, выражающемуся в увеличении стоимости приобретения ценных бумаг при их продаже, при условии что финансовые операции, связанные с куплей и продажей векселей, исполнением договоров факторинга были проведены в течение 1-3 дней в одном банке, в котором открыты счета участникам сделок, и ранее операций, связанных с обращением ценных бумаг, налогоплательщик не осуществлял [23, с. 15].

Поэтому клиенту необходимо тщательно подготовить аргументы о необходимости применения факторинга, среди которых можно выделить следующие:

а) Факторинг — возможность предотвратить финансовые санкции продавца. Данный аргумент можно использовать, если у предприятия в связи с задержкой оплаты покупателей возникает вероятность нарушения сроков оплаты продавца. При этом предприятию необходимо удостовериться в том, что санкции, предусмотренные в договоре значительно превышают размер комиссионного вознаграждения фактору.

Заметим, что использование данного аругмента носит разовый фактор. Если предприятия постоянно соглашается на включение в договор неоправданно высоких санкций — ФНС РФ скорее всего признает данные договоры недействительными. Суд в таком случае занимает стороны ФНС РФ. В качестве примера здесь можно привести Постановление ФАС ВСО от 24 января 2007 г. № А10-439/05-Ф02-3106/06-С1.

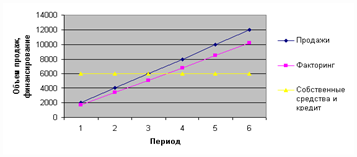

б) Факторинг способствует ускорению оборачиваемости. Использование данногот аргумента возможно в том случае, если предприятие испытывает значительные трудности с поступлением денежных средств. В этом случае заключение договора факторинга позволяет получить необходимые ресурсы, которые могут быть пущены в оборот для закупки необходимого сырья и материалов.

в) Факторинг способствует оптмизации работы с дебиторской задолженностью. Как правило фактор при заключении договора осуществляет всю работу с дебиторами: контролирует выполнение должник условий договора, ведение бухгалтерской отчетности клиента, в том числе книги продаж. Это позволяет предприятию существенно сэкономить на оплате дополнительных мест и рабочего времени сотрудников, ответственных за проведение финансовых расчетов [80].

г) За счет факторинга компенсируется нехватка оборотных активов, в первую очередь денежных средств. При использовании данного аргумента предприяютию необходимо тщательно проработать доводы в пользу финансирования за счет факторинга, поскольку налоговые инспекции на местах считают, что оптимальным путем в данном случае будет являться получение кредита.

Поэтому предприятию необходимо позаботиться о подтверждении следующих аргументов: невозможность обеспечения кредита посредством залога, срочная потребность в финансовых ресурсах. При этом данные аргументы необходимо подтвердить документарно, к тому же они носят вторичный характер. Поэтому их необходимо использовать в совокупности с предыдущими.

Очевидно, что данная ситуация не только затрудняет работу предприятий, но и ставит под угрозу признания недействительными практически все факторинговые сделки предприятий.

6. Необходимо отметить еще один фактор, сильно воздействующий на рынок факторинга. В Российской Федерации, так же как и в других странах, далеко не все компании могут воспользоваться факторинговыми услугами. В западноеевропейской практике выделяются следующие нефакторабельные отрасли: скоропортящиеся продукты (свежая рыба и т.д.), тяжелое машиностроение, строительство (возведение объектов), нефтегазовые корпорации, находящиеся на балансе государства.

Факторинговые операции также не производятся по долговым обязательствам физических лиц, филиалов или отделений предприятия. Это объясняется тем, что в указанных случаях факторинговой компании достаточно трудно оценить кредитный риск или невыгодно брать на себя повышенный объем работ, а также дополнительный риск, возникающий при переуступке таких требований, оплата которых может быть не произведена в срок по причине невыполнения поставщиком каких-либо своих договорных обязательств.

Таким образом, факторинг традиционно концентрирует свое внимание на следующих предприятиях:

- сельское хозяйство;

- лесное хозяйство;

- обрабатывающие производства, в том числе: производство - пищевых продуктов, алкогольной продукции, табачной продукции, текстильное и швейное, кожи и изделий из нее, целлюлозно-бумажное, полиграфическое, химическое, резиновых и пластмассовых изделий,прочих неметаллических минеральных продуктов, металлургическое и готовых металлических изделий, машин и оборудования, электрооборудования, электронного и оптического оборудования, транспортных средств и оборудования, фармацевтических препаратов, инструментов, аппаратуры;

- строительство;

- оптовая торговля и оказание услуг.

Но даже здесь существуют определенные ограничения. Так не всегда могут получить факторинговые услуги представители малого и среднего бизнеса. Это объясняется тем, что факторы зачастую отказываются предоставлять финансирование, если сумма сделки не превышает 30 тыс. долларов. При этом большая часть товарных кредитов предоставляется оптовым и розничным компаниям в пределах 5 — 30 тыс. доларов.

Наряду с этим факторы предъявляют жесткие требование к дебиторам клиента. Так МКБ предоставляет факторинг только клиентам, имеющим не менее трех дебиторов, с которыми он работал не менее полугода. При этом срок образования дебиторской задолженности не должен превышать 30 дней. Еще более жесткие требования устанавлвиает банк «Церих»: кроме указанных условий, дебиторы клиента должны быть зарегистрованы не позднее чем за один год до заключения договора факторинга, использовать безналичную форму расчету.

Помимо этого, поставщик должен производить товары или оказывать услуги высокого качества, иметь перспективы быстрого расширения производства и увеличения прибыли (только в этом случае предприятию будет выгодно оплачивать достаточно высокую стоимость услуг факторинговой компании) и сугубо временные причины нехватки денежных средств — из-за несвоевременного погашения долгов дебиторами, а также недостаточного уровня прибыли, чрезмерных товарных запасов и трудностей, связанных 'производственным процессом.

С учетом того, что в конце прошлого года началась переориентация рынка факторинга в сторону компаний малого и среднего бизнеса, стоит поднять еще одну проблему, которая может оказаться сдерживающим фактором на пути прнивлечения потенциальных потребителей факторинговых услуг, - цена факторингового договора.

В настоящее время эффективная процентная ставка по договору факторинга (в которую закладываются все дополнительные комиссии) варьируется в пределах 21 — 28% годовых. При этом кредит в национальной валюте предприятие может получить под 15 — 18 % годовых. Учитывая тот факт, что плата за факторинг складывается из разных компонентов, фактор может привлекать клиента якобы невысокой процентной ставкой, не раскрывая изначально информацию о дополнительных комиссиях.

А. Сутурин приводит следующие данные о стоимости факторинга в России: «Фиксированный сбор за обработку документов лежит в еще больших пределах и составляет от 50 до 500 рублей за документ. Если учесть, что документарное сопровождение одного дебитора по одной сделке может включать в себя десятки документов, то в итоге получается довольно внушительная сумма.

Комиссия за факторинговое обслуживание каждой поставки также варьируется в широком диапазоне: от 0,5 до 17,5 процента от суммы денежного требования в зависимости от величины отсрочки платежа - чем меньше срок, тем больше комиссия.

На стоимость факторинга также очень сильно влияют следующие параметры: размер предоставляемого финансирования (колеблется в пределах 60-95 процентов от стоимости поставки), максимальный срок отсрочки платежа (от 14 до 180 дней) и количество дебиторов, которое банк может принять на обслуживание» [27, с. 5].

В случае безрегрессного или частично регрессного финансирования расчитывается также премия за риск, составляющая от 20 до 30 % годовых.

В настоящее время правила оценки заемщиков, разработанные Банком России не учитывают особенности факторинга. Как правило, малые предприятия имеют следующие особенности: наличие отрицательных чистых активов, текущей убыточной деятельность, запрашиваемый лимит финансирования сопоставимый с валютой баланса и несопоставимо маленькая текущая выручка. По данным признакам малым предприятиям присваивается пятая категория качества, даже не смотря на тщательно разработанные бизнес-планы, заключение контрактов на поставку с ведущими фирмами региона, перспективы фирмы в освоении рынка.

Поэтому, оценивая факторинг, банк часто приходит к выводу, что риски по факторингу выше, чем по кредитам. Эта оценка определяет дальнейшую себестоимость факторингового продукта: более высокую чем по кредиту.

Потенциальный же клиент вплоть до настоящего времени, особенно на региональном рынке факторинга, анализируя те или иные способы осуществления финансирования деятельности компании, в первую очередь обращает внимание на стоимость услуг. Поскольку у факторинга она самая высокая — потенциальный клиент, как правило, уходит в сторону кредита.

Глава 3. Перспективы рынка факторинга

Похожие работы

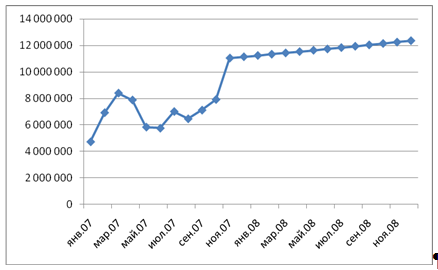

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

... рамочным договором, допускающим существование множества его разновидностей, выгодно отличающихся от обычно банковского кредитования и других форм международных расчетов. 2. Возможности и условия применения факторинга в коммерческой организации Именно у нас, когда и представители малого и среднего бизнеса, многочисленные промышленные предприятия постоянно ощущают нехватку оборотных средств, ...

... требования) из числа видов деятельности, подлежащих лицензированию. Мотивы, которыми руководствовалось Правительство, не вызывают сомнений. Во-первых, существующая правовая коллизия тормозит развитие факторинга в России. Факторинг же, как показывает мировой опыт, - очень перспективный, динамично развивающийся вид бизнеса. По оценкам аналитиков Министерства экономического развития и торговли РФ, ...

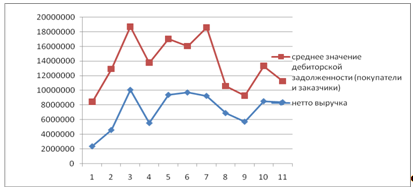

... по факторингу. Однако реальные альтернативные меры по увеличению ускорению оборачиваемости для ООО «Гросс парк» отсутствуют. 3.3 Рекомендации по применению факторинга как инструмента управления дебиторской задолженностью для различных хозяйствующих субъектов Целесообразность и эффективность применения факторинга определяется условиями функционирования хозяйствующих субъектов. Для предприятия ...

0 комментариев