Навигация

Материализация денежных средств

3. Материализация денежных средств

В период инфляции растут цены на товарно-материальные ценности, пользующиеся спросом на рынке. Поэтому население и предприятия стремятся как можно быстрее материализовывать свои стремительно обесценивающиеся денежные средства в запасы, что приводит к недостатку денежных средств у населения и у предприятий. Пример тому - паническая материализация денежных средств на всей территории СНГ. Дефицит нарастает параллельно с «затовариванием» складских помещений предприятий и организаций, захламлением квартир населения.

Результатом ажиотажной закупки материалов является усиление инфляции спроса. Для того чтобы предотвратить его, нужна жесткая денежная политика государства.

4. Падение интереса к долгосрочным целям

Инфляция приводит к тому, что никому не выгодно делать долгосрочные инвестиции, так как вкладываются деньги одной покупательной способности, а доходы от инвестиций получают уже деньгами другой покупательной способности. Целесообразным оказываются только инвестиции, обеспечивающие рентабельность выше темпа роста инфляции. Причем, чем длиннее срок инвестиций, тем больше обесценение.

5. Обесценение денежных сбережений

Инфляция приводит также к обесценению амортизационного фонда фирмы, что затрудняет процесс нормального воспроизводства. Инфляция уменьшает и реальную ценность всех других сбережений, будь-то это вклад в банке, облигация, страховка или наличные деньги. Люди стараются не делать сбережений. Фирмы также значительную часть прибыли направляют на текущее потребление, что ведет к дальнейшему сокращению финансовых ресурсов общества, сворачиванию производства.

6. Скрытая конфискация денежных средств и падение реального процента.

Инфляция приводит к скрытой конфискации денежных средств у населения и предприятий через налоги. Об этом писал еще Дж. Койне в ЗО-х годах XX века.

Это имеет место вследствие того, что налогоплательщики из-за роста номинального дохода автоматически попадают в более высокую группу налогообложения. В результате, у населения и у предприятий может изыматься часть доходов, которые не представляют собой прибыль и должны были бы направляться на текущие затраты. Для того чтобы избежать этого, развитые страны Запада проводят индексацию налоговых ставок с учетом темпа инфляции. Подобная индексация, к сожалению, малоэффективна, так как в силу несбалансированного роста цен происходит перераспределение богатства, усиливается отрыв номинального значения дохода от реального, причем у различных групп по-разному, в разное время, с разной скоростью. Единая индексация не может уловить подобных нюансов, она оценивает все доходы формально. Следует также отметить, что и государство страдает от инфляции, так как пока налоги доходят до государственной казны, они обесцениваются.

7. Ухудшение управляемости национального хозяйства

Одной из причин этого является нестабильность и изменчивость информации. В ходе инфляции цены постоянно меняются, что затрудняет правильный выбор потребителя. Падает уверенность в будущих доходах, труднее прогнозировать затраты и прибыль. Все это снижает стимулы к предпринимательской деятельности, приводит к снижению экономической активности. (3, с. 27)

Очередное последствие инфляции - нестабильность и недостаточность экономической информации, мешающие составлению бизнес - планов.

Цены есть главный индикатор рыночной экономики. Ценовая информация--главная для бизнеса. В ходе же инфляции цены постоянно меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной цены. Падает уверенность в будущих доходах, население утрачивает экономические стимулы, снижается активность бизнеса.

Яркую аналогию проводит П. Самуэльсон: предположим, что ваш телефонный номер каждый год растет (назовем это «инфляция телефонного номера»). Представьте, какие неудобства причинил бы вам подобный рост номеров важнейших для вас телефонных абонентов, усиленный скачкообразным и непредсказуемым изменением номера телефона самой справочной службы. Итак, непредсказуемыми скачками меняются нужные вам телефоны, да к тому же еще меняется по неизвестным законам телефон справочной службы АТС. Таким же образом, в силу отсутствия качественной информации о ценах, усиливается дезориентация субъектов рыночного хозяйства, снижается эффективность размещения экономических ресурсов. У предприятий возрастают

издержки, связанные с потребностью адаптироваться к постоянным изменениям, заранее готовиться к множеству сценариев экономики завтрашнего дня.

Следующее последствие инфляции - отставание цен государственных предприятий от рыночных цен.

В государственном (регулируемом) секторе рыночной экономики цены издержек производства и товаров пересматриваются реже и дольше, чем в частном секторе. В условиях инфляции каждое повышение своих цен госпредприятия вынуждены обосновывать, получать на это разрешение всех вышестоящих организаций. Это долго и неэффективно. В условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции подобный механизм даже технически трудноосуществим. В итоге нарастает дисбаланс частного и общественного секторов, государство утрачивает свой экономический потенциал воздействия на рынок. Данный эффект особенно опасен.

Двойственный характер последствий инфляции, согласно теории Дж.Кейнса, связан с двумя её стадиями. Первая из них характеризуется умеренными темпами инфляции, направленной на этой стадии на расширение производства и в меньшей мере - на рост цен. Вторая стадия - это истинная инфляция. Её отличительный признак - рост издержек, дезорганизация денежного обращения, подавление производства, т.е. разрушение экономических основ существования общества.

Начиная с 1988 г. в СССР можно проследить переход от первой стадии инфляции ко второй. Происходивший в этот период быстрый рост массы денег, не имеющих товарного наполнения, был вызван попытками ускорить решение социальных вопросов, не сбалансированными со средствами и производственными возможностями страны. (11, с. 68)

Инфляционный рост цен в СССР начинался с расширения самостоятельности предприятий. Нынешняя либерализация экономики лишь продолжает реформы 1987 г., в соответствии с которыми предприятия получили беспрецедентные экономические свободы по законам о либерализации внешнеэкономических связей (1987 г.), об отмене директивного планирования о коммерциализации банков, о кооперативах, акционерных обществах и т.п. Поскольку экономические свободы предоставлялись без создания адекватных эффективному рынку институтов регулирования, они привели к расширению инфляционных явлений, препятствующих развитию экономики. Прежде всего инфляцию провоцировали:

спекуляции на рынке ресурсов, получаемых по фиксированным ценам и реализуемых по свободным ценам;

проедание накоплений путем расходования прибыли и амортизации на непроизводственные нужды;

деградация кредитно-денежной системы в результате перевода безналичного оборота в наличный. (12, с. 5)

Пик инфляции в России пришелся па 1992 г., когда цены за год выросли в среднем на 2508%, а среднемесячная заработная плата выросла в 12 раз. Курс доллара повысился с 110 до 414,5 руб. за один доллар, или в 3,75 раза. Денежная эмиссия увеличила денежную массу по агрегату М2 в 7,7 раза, а номинальные процентные ставки коммерческих банков возросли лишь в 4,6 раза, т.е. реально значительно уменьшились. Массовая денежная эмиссия в конце 1992 г. отразилась на темпах инфляции в начале 1993 г. В 1993 г. цены на потребительские товары увеличились в годовом исчислении на 884%, и по этому показателю в мире Россия уступала лишь Бразилии (2830%).

Гиперинфляция потребовала денежные знаки более высокого достоинства для обеспечения роста цен денежной массой. В 1993 г. в оборот были введены новые купюры достоинством 5, 10 и 50 тыс. рублей. В 1994 и 1995 годах продолжался стремительный рост потребительских цен, который в годовом исчислении составил соответственно 215,0% и 131,3%. Если в январе — феврале 1994 г. темпы роста денежной массы были на уровне 5—6% в месяц, то с марта по август темпы прироста денежной массы составляли 10—15% ежемесячно. В феврале 1994 г. дефицит госбюджета возрос в 2,5 раза по сравнению со средним уровнем последнего квартала 1993 г. и достиг 14,4% ВВП и превысил 60 трлн. руб. Возникновение и рост инфляции сопровождались процессами в области товарного и денежного обращения: падение объёма предлагаемых товаров и услуг в реальном выражении (более чем на 50%); снижение ВВП (1992г. – на 20%, 1993 – на 12%, 1994 – на 15%); падение инвестиций (1992 г. – на 40%, 1993 – на 12%, 1994 – на 26%). (8, с. 67)

1995 г. стал первым годом реформ, в течение которого планомерно и последовательно осуществлялся курс, направленный на реформирование и оздоровление экономики России.

1995 г. стал годом борьбы с инфляцией. Правительство, наученное своим горьким опытом осени 1994 г., поняло, что главной задачей на ближайшее будущее является снижение до минимума темпов инфляции. Вся денежно-кредитная и бюджетная политика была направлена на выполнение этой задачи. Курс на скорейшую финансовую стабилизацию был объявлен еще осенью, когда стало ясно, что 1994 г. по сути потерян в плане борьбы с инфляцией. С сентября 1994 г. темпы прироста денежной массы держались на уровне 5% в месяц, что предопределило снижение темпов инфляции в 1995 г., и, хотя темпы прироста денежной массы превышали 10% в месяц, существенно на темпах инфляции это не отразилось.

Дефицит госбюджета в 1995 г. финансировался за счет внешних займов (1,95% ВВП) и за счет продажи ценных бумаг ГКО и ОФЗ (1,66% ВВП). В последние месяцы начали поступать доходы от денежной приватизации. Ставка рефинансирования ЦБ почти весь год держалась на высоком уровне. В течение первых девяти месяцев она составляла свыше 180% годовых. В дальнейшем ставка ЦБ снизилась сначала до 170%, а затем и до 160%. Темпы инфляции падали, а ставка оставалась на достаточно высоком уровне, что сокращало объем предложения денег в экономике. Это ускорило приближение банковского кризиса, начавшегося 11 августа 1995 г., которое многие прозвали «черным четвергом». Он потряс банковскую систему России. Рухнул рынок межбанковских кредитов. В итоге курс доллара за год вырос на 22%, а годовая инфляция составила 129%.

Если проследить колебания темпов инфляции за эти 4 года (1992—1995), то можно увидеть, что темпы инфляции изменялись волнами, минимум которых приходился на лето. С 1991 г. по 1995 г. темпы прироста денежной массы отставали от темпов инфляции в значительной степени, есть основание говорить о наличии в России инфляции издержек и отсутствии инфляции спроса, обусловленной избытком платежных средств.

В 1996 г. уровень инфляции удалось снизить до 21,9% и в 1997 г. — до 15%. С марта 1990г. по март 1996г. цены в среднем выросли в 4806 раз, а среднемесячная заработная плата возросла по сравнению с 1991 г. в 1580 раз. (12, с. 7)

В 1997-1998 годах отмечено новое для России и других стран явление — сочетание экономических и валютно-финансовых проблем в ходе кризиса 1997—1998 гг. В России это проявилось в фактическом банкротстве реального сектора экономики, огромных суммах неплатежей между хозяйственными субъектами, значительных дефицитах всех бюджетов. Валютно-финансовый кризис 1998 года усугубился системным кризисом банковской системы, дал толчок к усилению темпа инфляции до 38,4% в сентябре и 84,6% за год против 11% в 1997 году.

До финансового кризиса правительство планировало снизить уровень инфляции до 9,1% к 1998 г., до 7,2% к 1999 г. и до 6,6% к 2000 г. (11, с. 6)

Связь между политикой, реально проводимой Банком России, и целями, декларируемыми им в основных направлениях денежно-кредитной политики, в течение последних трех лет достаточно слаба.

Прирост за период, % Таблица № 3

| Показа- тель | 1999г. | 2000г. | 2001г. | 2002г. | |||

| Ориентир БанкаРоссии | Фактическое исполнение за год | Ориентир БанкаРоссии | Фактическое исполнение за год | Ориентир БанкаРоссии | Фактическое исполнение за год | Ориентир БанкаРоссии | |

| Инфляция | 20-30 | 36,6 | 18 | 20,2 | 12-14 | 18,6 | 13-15 |

| Денежная масса М2 | 18-26 | 56,2 | 21-25 | 62,4 | 27-34 | 40,1 | 26,8 |

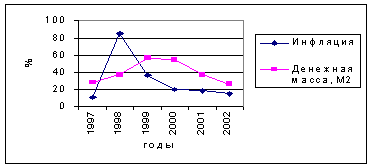

Отклонения заявляемых целевых ориентиров (индекса потребительских цен и денежной массы М2) от фактических результатов велики -до 50% по инфляции и до 200% по показателю денежной массы. В связи с этим, можно говорить о невыполнении «метода целевой инфляции», что не способствует формированию рациональных инфляционных ожиданий и доверия к политике Банка России и Правительства Российской Федерации.

Таргетирование не выполняется. Из года в год Центральный банк провозглашает цели, которые тут же ставит в зависимость от множества других факторов и участников рынка. Применение ограниченного числа инструментов денежно-кредитного регулирования и нежелание их увеличивать и диверсифицировать позволяет сделать выводы о пассивном характере проведения денежно-кредитной политики. (19, с. 6)

Существует мнение: инфляция всегда и везде является денежным явлением. Сторонники этой точки зрения утверждают, что уровень цен в экономике зависит от количества обращающихся в ней денег. Это выражается в уравнении обмена:

MV=PQ P=MV/Q , где

Р — уровень цен,

М — денежная масса, находящаяся в обращении,

V — скорость обращения денег,

Q — количество реальных товаров и услуг. Получается, что важнейшая причина усиления инфляции состоит в более быстром росте номинальной денежной массы по сравнению с ростом объема реального продукта:

сP=cM cV/cQ, где

cP — прирост цен, темпы инфляции,

cM — темпы прироста денежной массы,

cV — темпы прироста скорости обращения денег, находящихся в обороте,

cQ — темпы прироста реального продукта.

Из уравнения видно, что при стабильных значениях скорости обращения и объема реального продукта инфляция определяется темпом роста денежной массы. Стабильный уровень денежной массы и снижение объема реального продукта ведут к росту инфляции, так как меньшему объему продукта противостоит прежнее количество денег. Возрастание же реального продукта при прежнем объеме денежной массы ведет к дефляции — понижению уровня цен. Чем же определяется движение денежной массы? (2, с. 78)

Денежная масса создается ЦБ. Процесс создания денег состоит из двух стадий. На первой — ЦБ страны увеличивает свои активы путем предоставления кредитов правительству, коммерческим банкам, зарубежным странам, а также путем увеличения своих золотовалютных резервов. Увеличение активов ЦБ приводит одновременно и к росту его пассивов, то есть к созданию денежной базы (наличность в обращении+резервы комбанков в ЦБ). Вторая стадия наступает тогда, когда коммерческие банки, опираясь на свои резервы увеличивают кредитование своих клиентов. Остатки денег на счетах клиентов + наличность в обращении составляют денежную массу. Соотношение между денежной массой и денежной базой показывающее, какое количество денег создается в результате “разрастания“ денежной базы, называется денежным мультипликатором.

Таким образом, количество денег в обращении определяется кредитной эмиссией ЦБ. Рост его активов неизбежно приводит к увеличению денежной базы, что через эффект мультипликатор передается на повышение денежной массы, которая и воздействует уже на ускорение темпов инфляции.

Рассмотрев деятельность ЦБ в 1992 - 1994 годах мы увидим, что темпы роста его активов наиболее высокими были в 1992 году. Невероятно высокое отношение приростов активов ЦБ к ВВП в 1992 году — свыше 43 % определило исключительно высокий уровень инфляции в России в том же году и в начале 1993 года. Затем в результате перехода к ограничительной кредитно-денежной политике они несколько снизились. (20, с. 33)

На начало 1992 г. налично-денежная масса (M0) составляла в России 165,9 млрд. руб. К концу 1992 г. она достигла 1678,4 млрд. руб., на конец 1993 г. - 13304,3 млрд. руб. и в 1994 г. - 36504,3 млрд. руб. Соответственно росла и безналичная денежная масса, о чем свидетельствует показатель M2, который на конец 1992 г. составлял 7140,3 млрд. руб., на конец 1993 г. - 36718,2 и в 1994 г. увеличился до 106403,1 млрд. руб. (3, с. 30)

Объем денежной массы в обращении (агрегата М2) на 1 октября 2001 года составил 1414.4 млр,: рублей против 1144,2 млрд рублей па начало текущего года. Замедление темпов роста денежной массы в 2001 году по сравнению с аналогичным периодом предыдущего года происходило как в номинальном, так и в реальном выражении. За первые девять месяцев 2001 года денежная масса в реальном выражении увеличилась на 8,5% против 23,4% за аналогичный период 2000 года.

Сегодня 87% объема ВВП обеспечены расчетами в наличной форме. За последние 2 года наличная масса в России почти удвоилась (с 340,8 млрд. руб. в начале 2000 г. до 624,4 млрд. руб. в начале 2002 г.), что увеличило инфляцию почти на 50 %.

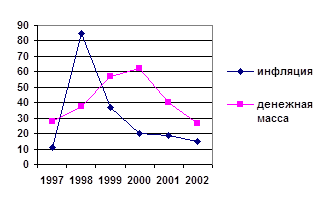

Рис 3 Инфляция и денежная масса (в процентном изменении относительно предыдущего года) (15, с. 7)

Рис 3 Инфляция и денежная масса (в процентном изменении относительно предыдущего года) (15, с. 7)

Итак, развитие инфляционных процессов в стране проходит несколько этапов, которые отличаются друг от друга степенью проявления инфляции. На первом этапе инфляции темпы обесценения денег отстают от темпов роста денежной массы в обращении, поскольку увеличивается покупательский спрос на товары и услуги, растут производство, товарооборот, снижается спрос на кредит и замедляется скорость обращения денег. В результате происходит экономически обоснованное увеличение денежной массы в обращении, что и сдерживает снижение покупательной способности денег. Дополнительный выпуск денег (или часть его) как бы поглощается сферой обращения, удовлетворяя потребности рынка в деньгах.

На втором этапе инфляции темпы роста денежной массы начинают отставать от темпов обесценения денег. На этом этапе излишне выпущенные деньги уже не стимулируют расширения производства и увеличения товарооборота. Снижение покупательной способности денег порождает недоверие к ним. Происходит «бегство от денег»: боясь дальнейшего обесценения, все, кто имеет денежные накопления, стремятся превратить их в различные материальные ценности. В связи с ускорением обращения денег и сокращения производства потребность в покупательных и платежных средствах снижается, что и ведет к более быстрому обесценению денег по сравнению с темпами их эмиссии. Примером может служить 1998 г., когда, несмотря на существенное сокращение денежной массы в экономике, наблюдалось возрастание инфляции. (1, с. 23)

Факторы, лежащие в основе формирования процессов ценообразования, оказывали в 2001 году неодинаковое влияние на динамику цен.

Сохраняющаяся производственная и инвестиционная активность, рост потребительского спроса, более высокий, чем в промышленности в целом, рост цен на отдельные товары промежуточного потребления приводили к усилению ценового давления на экономику. Повышение регулируемых цен на услуги населению способствовало прямому увеличению уровня потребительских цен.

С другой стороны, взвешенная денежно-кредитная политика, плавная динамика обменного курса рубля к доллару США, благоприятное состояние государственных финансов, сохранение положительного сальдо счета текущих операций платежного баланса, рост производительности труда способствовали снижению инфляционного потенциала.

При установлении ориентиров по снижению инфляции по итогам 2001 года до 12 - 14% Банк России исходил из выполнения следующих условий:

- Правительство Российской Федерации принимает на себя обязательство не допустить повышения регулируемых на государственном уровне цен и тарифов на платные услуги населению по итогам года более чем на 21%;

- прирост цен и тарифов на продукцию (услуги) естественных монополий будет удержан Правительством Российской Федерации на уровне 22 - 25%.

Итоги января - октября текущего года свидетельствуют о том, что не все эти условия выполняются.

На протяжении января - октября 2001 года среди основных компонентов индекса потребительских цен сохранялись опережающие темпы роста цен на платные услуги населению. (21, с. 83)

За январь - октябрь платные услуги населению, цены и тарифы на которые являются в основном регулируемыми, подорожали на 33,1% против 29,5% в 2000 году. При этом цены на услуги жилищно-коммунального хозяйства возросли на 51,4%, что почти в 3 раза превышает соответствующие годовые проектировки. Услуги пассажирского транспорта стали дороже на 23,7%, а услуги связи - на 20,5%.

На повышение цеп на услуги связи оказало решение Правления МАП России, принятое в марте текущего года, и соответствии с которым с 1 апреля 2001 года в среднем на 10,4% были повышены тарифы на регулируемые услуги почтовой связи.

За январь - октябрь 2001 года стоимость продуктов питания повысилась на 13,1% (год назад аналогичный показатель составлял 14%).

За десять месяцев 2001 г. непродовольственные товары стали дороже на 10,5% (в сопоставимый период 2000 года - на 15,4%). Таким образом, в 2001 году в отличие от цен и тарифов на платные услуги населению темпы роста цен как на продовольственные, так и на непродовольственные товары замедлились (по сравнению с 2000 годом).

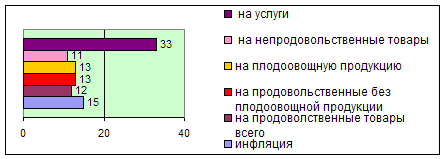

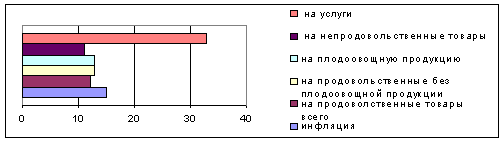

По оценкам, за десять месяцев 2001 г. подорожание продовольственных товаров способствовало росту инфляции на 7,2 процентного пункта, увеличение стоимости непродовольственных товаров на 3,2 процентного пункта, а повышение иен и тарифов в сфере платных услуг населению - на 4,8 процентного пункта. В 2000 году эти показатели составляли 8,1; 4,4; 4,0 процентного пункта соответственно.

Таким образом, с января по октябрь 2001 гола по сравнению с соответствующим периодом 2000 года в формировании общего уровня инфляции на потребительском рынке произошло снижение роли факторов, связанных с повышением цен как на продовольственные, так и на непродовольственные товары, при усилении роли факторов, связанных с ростом цен и тарифов на штатные услуги населению прежде всего вследствие реформ в сфере жилищно-коммунального хозяйства. (14 с. 22)

В 2001 году структурные факторы и наличие крайне волатильных цен в значительной мере определяли общую динамику развития инфляционных процессов.

Структурные факторы способствовали росту инфляции на 4,8 процентного пункта, а крайняя волатильность цен на отдельные виды товаров еще на 0,7 процентного пункта. В 2000 году эти показатели составляли 4,0 и -0,7 процентного пункта соответственно.

Долгосрочные факторы, к числу которых относятся потребительский спрос, состояние производственных мощностей, денежно-кредитная политика н политика валютного курса, динамика цен производителей промышленной продукции и инфляционные ожидания, предопределили в целом достаточно устойчивое снижение в 2001 году но сравнению с 2000 годом базовой инфляции.

По итогам января - октября 2001 года базовая инфляция, то есть инфляция с исключением влияния структурных факторов (изменение регулируемых цен и тарифов на платные услуги населению) и цен па плодоовощную продукцию, составила, по оценкам, 9,8% против 13,2% в соответствующий период 2000 года. По итогам 2001 года базовая инфляция составляет 12% против 15,9% в 2000 году.

Цены производителей промышленной продукции увеличились за три квартала 2001 года на 9,6% против 25,3% в соответствующий период 2000 года.

Среди отраслей - естественных монополий в 2001 году более всего возросли тарифы на перевозку пассажиров железнодорожным транспортом и стоимость перекачки нефти. Темпы прироста цен на эти услуги в январе - сентябре 2001 года были выше по сравнению с январем - сентябрем 2000 года примерно в 2 раза. (15, с. 9)

В структуре инфляции 2001 г. общий рост потребительских цен за счет повышения цен и тарифов на платные услуги населению увеличился до 5,2 процентного пункта (против 4,5 процентного пункта за соответствующий период 2000 г.). Вклад роста цен на товары в общий темп инфляции снизился: продовольственных — до 9,5 процентного пункта (за 2000 г. — 10,5), непродовольственных — до 3,9 процентного пункта (5,2).

В январе 2002 г. основной вклад в темп инфляции внес рост иен н тарифов на платные услуги населению (7,5%), что дало 1,2% прироста потребительских цен (против 0.65% в январе 2001 г.). в связи с запланированным заранее централизованным повышением отдельных видов: регулируемых тарифов на эти услуги в сфере жилищно-коммунального хозяйства.

Рис 4 Влияние на рост инфляции, роста цен на отдельные группы потребительских товаров и платные услуги (в процентных пунктах)

Динамика потребительских цен в 2002 году определяться совокупностью факторов, имеющих долгосрочный характер и определяющих базовый уровень инфляции, и краткосрочных факторов, связанных как со структурными реформами в экономике, так и с прочими факторами. (14, с. 10)

Среди долгосрочных факторов повышательное воздействие на рост потребительских цен оказывают экономическая и инвестиционная активность, рост денежных доходов населения и расширение потребительского спроса. Вместе с тем соотношение спроса и предложения товаров и услуг, профицит федерального бюджета и осуществление рациональных мер в области бюджетной политики, состояние производственных мощностей, денежно-кредитная политика и политика валютного курса, улучшение инфляционных ожиданий способствуют дальнейшему снижению в 2002 году базовой инфляции.

На траекторию инфляции в 2002 году воздействуют факторы, связанные с необходимостью обновления основных производственных фондов для поддержания устойчивости экономического роста. Поскольку возможности некапиталоемкого роста экономики в значительной степени уже исчерпаны, намечаемые масштабная модернизация, обновление и расширение основного капитала ограничивает возможности снижения инфляции в 2002 году.

Ожидаемое в 2002 году улучшение ситуации на рынке труда и рост заработной платы приведут как к росту личного потребления, так и к увеличению издержек на заработную плату, усилению спросового влияния на цены. Важную роль в ограничении инфляции в этих условиях приобретает ожидаемый рост производительности труда и сокращение себестоимости материальных факторов производства, развитие ресурсосберегающих технологий пол влиянием активизации механизмов рыночной конкуренции, а также согласованная политика доходов, формируемая в рамках Генерального соглашения между российскими объединениями профсоюзов, общероссийскими объединениями работодателей и Правительством Российской Федерации.

Намечаемые на 2002 год в сфере реформирования жилищно-коммунального хозяйства и жилищной политики основные мероприятия Правительства Российской Федерации, направленные на ликвидацию системы перекрестного субсидирования тарифов на коммунальные услуги и отказ от бюджетного дотирования предприятий жилищно-коммунального хозяйства, будут сопровождаться повышением стоимости этого вида услуг для населения, что будет оказывать прямое воздействие на увеличение инфляции в краткосрочном аспекте. (18, с. 7)

В долгосрочном аспекте оптимизация цен и тарифов на продукцию и услуги естественных монополий будет стимулировать снижение издержек изготовителей готовой продукции в части расходования средств на использование электроэнергии, газа, услуг железнодорожного и трубопроводного транспорта, связи, способствовать рациональному энергопотреблению со стороны населения. В краткосрочном аспекте достижение реальных результатов но этим направлениям будет сопровождаться опережающим по отношению к росту цен производителей промышленной продукции повышением иен и тарифов на товары и услуги естественных монополий, перераспределением доходов от основных энергетических потребителей в пользу естественных монополий, ростом цен на конечную продукцию, усилением воздействия структурных факторов на инфляцию, измеряемую по индексу потребительских цен.

Прочие факторы, к которым, в частности, относится высокая волатильность цен на отдельные виды продовольственных товаров, окажут, по оценкам, в 2002 году негативное воздействие на общую динамику потребительских цен.

Таким образом, в 2002 году структурные и прочие факторы будут в большей степени оказывать влияние на динамику цен на потребительском рынке, однако общий уровень инфляции будет ниже, чем в 2001 году.

Банк России считает, что необходимым условием создания благоприятного инвестиционного климата и повышения благосостояния населения в складывающейся ситуации является последовательное снижение инфляции. Конечной целью денежно-кредитной политики в 2002 году должно быть снижение инфляции до уровня, при котором обеспечиваются наиболее благоприятные условия для поддержания устойчивого долговременного экономического роста. Расчеты Банка России показывают, что в 2002 году уровень инфляции может составить 12 - 14% (из расчета декабрь к декабрю), или 14,3 - 15,5 % в среднегодовом выражении. (15, с. 30)

Основные показатели экономического развития Российской Федерации.

(в % к соответствующему периоду предыдущего года)

| 1999 | 2000 | 2001 | 2002(оценка) | 2003(оценка) | |

| ВВП | 105,4 | 109,0 | 105,0 | 103,8 | 103-104 |

| Инфляция | 136,6 | 120,2 | 118,6 | 113-115 | 109-112 |

| Денежная масса в обращении (М2) | 156,7 | 162,4 | 140,1 | 126,8 | ___ |

| Инвестиции в основной капитал | 105,3 | 117,4 | 108,7 | 104,5 | ___ |

| Экспорт | 101,0 | 139,5 | 96,2 | 103,2 | ___ |

| Продукция промышленности | 111,0 | 111,9 | 104,9 | 103,7 | ___ |

| Продукция сельского хозяйства | 104,1 | 107,7 | 106,8 | 103,0 | ___ |

В I полугодии 2002 г. в целом удалось преодолеть негативные тенденции, сложившиеся в экономике к концу 2001 г. Положительными темпами характеризовалась динамика ВВП и промышленного производства при постепенной смене факторов роста с внешнеэкономических на внутренние. Снизились темпы инфляции ( в первом полугодии 2002г. она составила 9%).

В условиях оживления мировой экономики и улучшения мировой конъюнктуры с марта 2002 г. в I полугодии восстановился реальный рост сезонно и календарно «очищенной» динамики экспорта товаров. Вместе с тем в I полугодии 2002 г. экспорт был меньше уровня соответствующего периода предыдущего года, по оценке, на 6,8%, при значительном росте физического объема экспорта (более чем на 10 %). Необходимо отметить следующий фактор инфляции, связанный с процессом долларизации. Курс доллара влиял на инфляцию, как и другие товары, на которые растут цены. Этот фактор относится к виду импортируемой инфляции. Приобретаемые в России доллары увеличивают величину суммы цен товаров и услуг в стране, а следовательно, нуждаются в дополнительном платежеспособном рублевом спросе со стороны предприятий, банков и населения. Только в 1994 г. расходы в России на покупку валюты составляли примерно 50 трлн. руб. Если купленный за рубли валютный товар - доллары или (или другие валюты) находится в запасах как внутри страны, так и за ее пределами, то его эквивалент (рубли) остается во внутреннем денежном обращении, усиливая инфляционный процесс. Иностранная валюта в России официально не выполняет денежные функции средства обращения и платежа (за исключением валюты на «черном» рынке). Следовательно, в стране нет законного параллельного обращения других валют, кроме рублей. Вывоз долларов за границу равносилен экспорту других товаров, что обостряет инфляционные процессы внутри страны. (16, с. 63) В проекте закона о валютном регулировании и валютном контроле предусматривается снижение уровня обязательной продажи валютной выручки до 30 %. В частности, норматив обязательной продажи валютной выручки будет сокращен с 50 % до 30% с дальнейшим постепенным сокращением до ноля. Законопроект предоставляет право Центральному банку РФ в зависимости от финансово - экономической ситуации поэтапно снижать уровень обязательной продажи валютной выручки с 30 % до 0 % или повышать с 0 % до 30 %.На сегодняшний день снижение нормативов обязательной продажи экспортной выручки влечет за собой падение курса национальной валюты и увеличение инфляции в размерах, сопоставимых с уровнем кризисного 1998 года(резкий всплеск на валютном рынке и спровоцированная им инфляция в экономике страны). Разгон инфляции неизбежно повлечет за собой снижение уровня жизни населения, повышение социальной напряженности в стране, резкое снижение инвестиций и крах фондового рынка.

Аргументы, традиционно приводимые сторонниками либерализации, как правило, ограничиваются проблемами транзакционных издержек экспортеров, на самом деле не превышающих 0,15% объемов реализуемой валюты, а также слабо обоснованной апелляцией к международному опыту.

Безусловно, издержка в 0,15% представляет собой весьма значительную сумму, особенно когда мы имеем дело с объемом экспорта, измеряющимся десятками миллиардов долларов. Тем не менее издержки в 100-150 млн. долл. в год не сравнимы с угрозой резкого снижения уровня жизни 150-миллионного населения России, которое вполне может последовать за либерализацией валютного рынка.

Снижение или полный отказ от норматива обязательной продажи валютной выручки на внутреннем рынке позволит экспортерам задерживать значительные объемы средств за границей на длительное время. Реализация этих сумм внутри России будет обусловливаться прежде всего необходимостью проведения обязательных выплат на территории нашей страны. При этом крупнейшими расходными статьями для корпораций станут, во-первых, налоговые отчисления, во-вторых, необходимость покрытия издержек, связанных с производством экспортной продукции. Снижение норматива с высокой долей вероятности приведет к сокращению предложения валюты на внутреннем рынке.

Представляется достаточно очевидным, что в случае заметного снижения предложения валюты на внутреннем рынке и роста девальвационных ожиданий инвесторов, особенно если они получат реальное подтверждение в виде уменьшения золотовалютных резервов (ЗВР) Центрального банка России, в экономике страны будет наблюдаться рост стоимости кредитов, выраженный в резком увеличении процентных ставок. (22, с. 10)

В I полугодии 2002 г. замедлились темпы инфляции. За январь-июнь на потребительском рынке она составила 9%, что в 1,4 раза меньше, чем за соответствующий период 2001 г. (12.7%). При этом в июне потребительские цены выросли на 0,5 %.

Снижение инфляции связано с:

замедлением темпов роста денежного предложения в 2002 г. по сравнению с 2001 г. (денежная масса М2 в мае по сравнению с декабрем выросла на 5,2% против 7,8% за тот же период 2001 г.);

продолжающимся укреплением курса рубля и ростом конкуренции со стороны импорта; уменьшением инфляционных ожиданий, что в немалой мере связано с планомерным умеренным повышением цен и тарифов в естественных монополиях, объявленным Правительством;

более низкой динамикой цен производителей в промышленности (за I полугодие они выросли на 7,7%);

ростом предложения отечественной продукции и конкуренции на отдельных товарных рынках (в частности, продуктов питания).

Вместе с тем уровень инфляции за I полугодие 2002 г. несколько выше, чем первоначально прогнозировалось. Это обусловлено:

опережающим ростом тарифов на платные услуги населению. За I полугодие вклад данного фактора в инфляцию составил 37% (3,3 процентных пункта из 9), тогда как за соответствующий период прошлого года он составлял только 23 %;

значительным повышением цен на бензин в мае-июне вследствие роста экспорта и снижения поставок на внутренний рынок;

продолжающимся ростом платежеспособного спроса населения по мере увеличения его реальных доходов.

В последние месяцы ощутимо увеличилась инфляция в промышленном производстве. После довольно длительного периода очень низкой инфляции цены производителей в промышленности в апреле, мае и июне повысились, соответственно, на 2,2, 2,5 и 3,1 %. В существенной мере это обусловлено "эффектом догоняющего роста". Повлияли также рост мировых цен на нефть и оживление промышленного производства, сопровождающееся повышением спроса. Состояние в 2001 г. потребительского рынка характеризуется индексами покупательной способности населения (его номинальных и реальных доходов), приобретения товаров и услуг.

Показатели изменения потребительского рынка (в % к предшествующему году)Таблица № 4

| 2000 г. | 2001 г. | |

| Расходы на конечное потребление - всего | 107,7 | |

| Индекс потребительских цен | 120,2 | 118,6 |

| Среднемесячная заработная плата: | ||

| номинальная | 148,4 | 145,4 |

| реальная | 120,9 | 119,8 |

| Среднемесячная пенсия: | ||

| номинальная | 154,6 | 147,4 |

| реальная | 128,0 | 121,4 |

| Реальные денежные доходы на душу населения | 109,0 | 106,3 |

| Прожиточный минимум | 133,2 | 124,6 |

Расширение потребительского спроса было обусловлено повышением заработной платы рабочих и служащих, а также пенсий, увеличением численности этих групп населения и ростом доходов от капитала и собственности.

Среднемесячная начисленная заработная плата рабочих и служащих в 2001 г. увеличилась на 45,4 % и средний размер назначенных месячных пенсий -на 47,4%.

Замедлилось повышение стоимости прожиточного минимума, составившее в январе— сентябре 2001г. около 25% против трети в 2000 г. Рост реальной заработной платы, и особенно пенсий, оказался несколько ниже, чем в предыдущем году. Денежные доходы в среднем на душу населения в 2001 г. возросли в номинальном выражении на 31,2 % (в 2000 г. — на 34,6 %). Прирост реальных располагаемых доходов замедлился более значительно — с 9,3 до 5,9 %, или более чем на треть. Динамика приведенных показателей доходов и расходов на потребление скрывает резкую дифференциацию их уровня по отдельным социальным группам населения, которая, судя по предварительным данным, не уменьшилась. Среднегодовая численность населения с душевыми доходами меньше прожиточного минимума, принятого официальной статистикой для исчисления границ бедности, также сократилась незначительно — с 42,3 млн. человек в 2000 г. до 41,6 млн. человек в 2001 г., или на 1,7 %. Ниже границ бедности остались доходы 28,8 % общей численности населения страны (в 2000 г. было 29,1 %). В 2001г. коэффициент Джини (индекс концентрации доходов) составил 0,396 (в 2000 г. — 0,399). В 2001 г. уровень жизни населения еще не достиг той планки, которая была в 1998 г. (17, с. 6)

За I полугодие 2002 г реальные располагаемые денежные доходы населения, по предварительным данным, возросли по сравнению с соответствующим периодом прошлого года на 7,9 %.

Высокие темпы роста среднемесячной заработной платы в текущем году обусловлены относительно низкими издержками на повышение заработной платы при применении плоской шкалы подоходного налога и регрессивной шкалы единого социального налога. Данные меры налоговой политики, а также начало пенсионной реформы, вовлекающей работников в систему пенсионного страхования, стимулируют выход заработной платы "из тени" и рост официально учитываемой начисленной заработной платы. (18, с. 7)

Положительное влияние на рост заработной платы оказывают увеличение заработной платы низкооплачиваемых работников в результате существенного (в 1,5 раза) повышения минимального размера оплаты труда и тарифных ставок (окладов) работников бюджетной сферы, а также заинтересованность работодателей в привлечении и удержании высококвалифицированных устойчивой работы организаций.

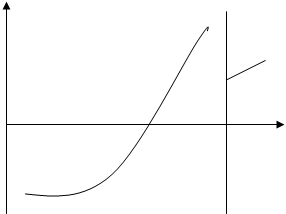

Инфляция оказывает также серьезное влияние на занятость населения. Это влияние описывается моделью “ инфляция спроса ”, предложенной в 1958 году английским экономистом А.Филлипсом.

Кривая Филипса иллюстрирует соотношения между годовыми темпами роста безработицы, инфляции и заработной платы. Снижение уровня безработицы сопровождается ростом цен и заработной платы.

Практика показала, что кривая Филипса наиболее применима для коротких периодов времени. В долгосрочном плане (5-10 лет) она становится вертикальной, так как в длинный период времени даже низкий уровень занятости не спасает от роста инфляции, которую по нарастающей генерируют такие монополисты, как профсоюзы и фирмы, через неуклонное повышение заработной платы и товарных цен.

Более того, наличие множества неожиданных экономических потрясений, смещают графики спроса и предложения вертикально и горизонтально, фактически превращая кривую Филипса из пологой в ломаную линию, теоретически и практически малопригодную. По этой причине кривая Филипса, некогда активно применявшаяся кейсианцами, сейчас всё активнее дополняется, а зачастую и полностью подменяется теорией естественного уровня безработицы.

Какую цену платит общество за снижение уровня инфляции? Чем круче кривая Филипса, тем эта цена ниже, так как удаётся существенно сократить темп инфляции за счёт более скромного снижения занятости. Количественные оценки таковы: для снижения инфляции на 1% безработица в течение года должна быть на 2% выше своего естественного уровня. По закону Оукена, это означает снижение реального валового национального продукта (ВНП) на 4% от потенциального.

Проблема необходимости платить безработицей за снижение инфляции решается неоднозначно. Это дилемма. Часть экономистов утверждает, что количественно такая плата невелика, другие же говорят о морально-психологической вредности даже незначительного роста безработицы. В любом случае, никто не доказал, что уволить человека для экономики выгоднее, чем обеспечить его работой и получить в итоге большее количество продукта. (8, с. 87)

В январе - сентябре 2001 года ситуация на рынке труда России характеризовалась положительными тенденциями, сформировавшимися к конце 1999 года, - устойчивым снижением численности безработные и ростом занятого в экономике населения. К концу сентября 2001 года численность занятого в экономике населения составила 65,2 млн. человек, что на 0,5% больше, чем в соответствующий период прошлого года. Численность безработных сократилась на 18,8% по сравнению с соответствующим периодом прошлого года и составила н конце сентября 5,7 млн. человек (8,1% экономически активного населения). В органах государственной службы занятости в качестве безработных был зарегистрирован 1,0 млн. человек, что составило 1,4% экономически активного населения. Увеличение занятости в 2001годуимело место при сокращении общей численности всего экономически активного населения на 0,6% и не оказывало значительного влияния на динамику доходов населения. По расчетам, за счет прироста занятости получено около 1% прироста доходов населения, что существенно не повлияло на инфляцию.

Уровень безработицы в России

| Годы | Уровень безработицы, % |

| 1997 | 11.2 |

| 1998 | 13.3 |

| 1999 | 11.7 |

| 2000 | 11.3 |

| 2001 | 10.0 |

Инфляция влечет за собой социальное расслоение, углубление имущественного неравенства населения. Постоянное подорожание товаров, входящих в любой потребительский набор оборачивается прямым снижением жизненного уровня малообеспеченных слоев населения. Падение уровня жизни наиболее заметно при подавленной инфляции, поскольку индексация и другие методы защиты населения от инфляции относятся к денежным доходам и не влияют на дефицит товаров и услуг.

Инфляция – весьма распространенный экономический недуг, от которого пострадали многие развитые страны. Однако справиться с нею можно, о чем свидетельствует мировая практика. Это вселяет надежду, что и в нашей стране удастся обуздать инфляцию, которая десятилетиями пребывала в подавленном состоянии, а с переходом к открытому типу протекает в острых формах. (17, с. 9)

Похожие работы

... Гипертрофированная оценка одних факторов, влияющих на инфляцию, как бы велика не была их роль, и недооценка других факторов не могут служить методологической основой для исследования инфляции. В условиях современной рыночной экономики не может существовать разделительное функционирование таких процессов, как ,например, рост цен, определяемых различными, не связанными друг с другом факторами. Цены ...

... цен, т.е. создают ситуацию "инфляции издержек", но и оказывают большое влияние на развитие "инфляции спроса". Глава 2. Виды и классификация инфляции 2.1. Виды современной инфляции Существует несколько видов инфляции. Для классификации инфляции применяют следующие критерии: · темп роста цен; · степень расхождения роста цен по различным товарным группам; · ожидаемость и предсказуемость ...

... что преодоление инфляционных ожиданий населения и производителей - важнейшая (если вообще не главная) задача антиинфляционной политики. II. ВИДЫ СОВРЕМЕННОЙ ИНФЛЯЦИИ И ФАКТОРЫ, ЕЕ ОПРЕДЕЛЯЮЩИЕ Современной инфляции присущ ряд отличительных особенностей: если раньше инфляция носила локальный характер, то сейчас - повсеместный, всеохватывающий; если раньше она охватывала больший и меньший период, ...

... реализуемых товаров * средняя цена товара)/ скорость оборота денежной единицы. При избыточном эмитировании денежных знаков происходит инфляция. В России общая масса денег - 12% от ВНП. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение. Денежное обращение зависит от обращения денежной единицы. У нас 6 оборотов за год. ...

0 комментариев