Навигация

Инвестиционная привлекательность российских нефтяных компаний

1.3 Инвестиционная привлекательность российских нефтяных компаний

Инвестиционная привлекательность российских нефтяных компаний определяется прежде всего мировыми ценами на нефть. Если они будут находиться на высоких уровнях, тогда корпорации смогут показать хорошие прибыли и выплатить акционерам большие дивиденды. Если же цены на нефть пойдут вниз, то ситуация может в корне поменяться, и тогда акции именно нефтяных компаний станут первыми претендентами на то, чтобы стать аутсайдерами рынка.

Впрочем, на сегодняшний день большинство экспертов предсказывают вполне благоприятную для России ценовую динамику на мировых рынках энергоносителей. Согласно консенсусу аналитиков, цены на нефть в этом году не выйдут за пределы ценового диапазона 22-25 долл. за баррель. Такой уровень позволяет рассчитывать на то, что у нефтяников останется достаточно средств, чтобы подготовиться к возможному снижению нефтяных котировок в будущем году.

Как говорят участники рынка, для того чтобы у нефтяников не возникало проблем с инвестиционными ресурсами для собственного развития, цены на сырье должны держаться выше 16 долл./барр. Снижение до этого уровня, конечно, тоже не будет означать «мгновенной смерти» отрасли, просто вложения в разведку и разработку новых месторождений придется урезать, а с поглощениями, возможно, вообще повременить.

Акции нефтяных компаний изначально были лидерами рынка. «Нефтянка» превосходит другие сектора и по капитализации, и по ликвидности. Такое положение объясняется исключительной важностью этой отрасли для экономики страны и появлением нефтяных компаний-гигантов, которые превосходят по размерам любые другие российские компании.

Падение цен черного золота на четверть с конца августа снизило инвестиционную привлекательность российских нефтяных компаний. Финансовые результаты последних кварталов будут уже не столь блестящими, как в начале года. Но акции нефтянки все еще интересны инвесторам.

В фаворитах остается ЛУКОЙЛ благодаря лояльности государству и высокому уровню прозрачности и корпоративного управления: 9 из 11 инвесткомпаний рекомендуют его бумаги к покупке. После хороших результатов за II квартал эмитент презентовал стратегию «ускоренного роста» до 2016 г., позитивно оцененную экспертами. Впрочем, в основе плана — очень оптимистичный прогноз цен на нефть. Амбициозные планы включают усиление позиций на мировом рынке и увеличение капитализации в 2-3 раза, до $150-200 млрд.

2. Проблемы нефтяной отрасли в РФ

2.1 Факторы, влияющие на внутренний рынок

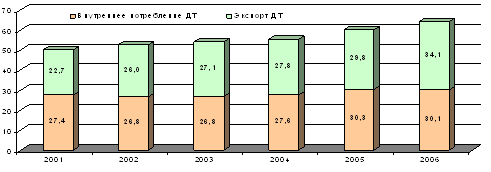

Важным фактором, оказывающим влияние на состояние внутреннего рынка РФ, как показала статистика наблюдений за рынком в течение многих лет, стал фактор, который для удобства можно назвать так: «уровень мировых цен на сырую нефть». Средневзвешенные значения вычисляются через нефтяные биржи, а высокая цена на нефть «вытягивает» вверх и цены на продукты ее переработки, в первую очередь мазут и дизельное топливо (половина производимого объема которых экспортируется из России). Система работает следующим образом: при резком повышении цен на нефтепродукты и нефть российские компании стремятся «вылить» на экспорт больше нефти и нефтепродуктов (у кого они имеются) при этом потребности внутреннего рынка в расчет не берутся, далее на внутреннем рынке вырастает цена на нефть (ее стало меньше), дорогую нефть «завели» на переработку (выходящие нефтепродукты также подорожали), экспортируемые объемы уже нефтепродуктов оголяют рынок и ситуация приводит к росту цен. Анализируя колебания мировых цен на нефть за год, решений правительства по регулировке таможенных пошлин и динамику индексов цен внутреннего рынка, специалисты центра выявили очевидную корреляцию между ними. Причем временной лаг при резком росте или падении цен на нефть обычно составляет от 10 до 14 дней. Сам внутренний рынок нефтепродуктов растет отнюдь не быстрыми темпами, радует только увеличение парка частных автомобилей, что приводит в больших городах к росту в секторе розничных продаж ГСМ. Впрочем, конкурентоспособность российских нефтепродуктов на европейском рынке вызывает сомнения.

2.2 Кризисом по сервису

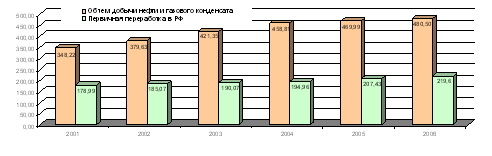

По прогнозам Минэнерго, добыча нефти в 2009 г., сохранится примерно на уровне прошлого года, а добыча газа может снизиться на 2,9 – 6,5%.

Рынок нефтесервиса определяется программами капвложений нефтяных компаний, обусловленными, в первую очередь, ценами на нефть. Несмотря на произошедшее весной повышение цен, большинство экспертов прогнозирует среднегодовую цену в районе 50 долл./барр. Поэтому более-менее значительные капвложения могут себе позволить только те нефтяные компании, которые имеют собственную нефтепереработку и сбыт своих нефтепродуктов.

Прогнозируемого в начале года двукратного сокращения рынка нефтесервиса, судя по всему, удалось избежать, однако скажется резкое сокращение спроса со стороны небольших нефтяных компаний, обеспечивающих ранее до 15% рынка.

Нефтяным компаниям придется заниматься проектами, которые дешевле продолжать, чем прекратить. Заказчики зачастую отказываются от уже законтрактованных работ. Многие в 1,5 – 2 раза увеличили сроки оплат за выполненные работы, что является уничтожающим фактором для сервисных компаний. Уже осенью 2008 г. представители сервисных компаний утверждали, что заказчики настоятельно просят снизить цены на работы – в среднем на 10 – 20% (иногда доходило и до 30%). Однако сервисная компания предпочтет заключить хоть какие-нибудь контракты. Это, конечно, снизит текущую экономическую устойчивость компании и серьезно помешает ей выйти на рынок в будущем.

По итогам начала года значительные сокращения произошли среди работ, нацеленных на перспективное развитие. Это касается сейсмики и разведочного бурения. Ряд нефтяных компаний не только сократил программу сейсмических исследований, но и отказался от заключенных контрактов. Падение физических объемов рынка сейсмики в 2009 г. оценивается в 20 – 25%. Со стороны некоторых нефтяных компаний в Роснедра поступили заявления с просьбой приостановить выполнение лицензионных соглашений в части проведения изыскательских и разведочных работ. Подобные проблемы возникли не только у небольших компаний, но и у крупных, например – у «Татнефти».

Объемы разведочного бурения сократились почти наполовину. Учитывая позицию государства в вопросе восполнения запасов, следует ожидать некоторой стабилизации ситуации в данном сегменте, или даже некоторого улучшения за счет государственного заказа.

Вопреки большинству прогнозов рынок эксплуатационного бурения сократился в начале года незначительно. Поддержали его в основном две компании – «Роснефть» и «Сургутнефтегаз». У большинства остальных компаний произошло сокращение инвестиционных программ и объема заказов для сервиса.

Рынок ремонта скважин эксперты единодушно считают основным «кормильцем» нефтесервиса. Текущий ремонт скважин будет неизбежно выполняться на существующем фонде скважин, обеспечивая нужные объемы добычи. Капитальный ремонт будет выполняться при достаточно тщательном экономическом анализе его выгод. Это может привести к сокращению объемов в 2009 г. на 10 – 15%, а далее к росту в 2010 – 2011 гг. Более оптимистичной выглядит ситуация на фонде скважин «Сургутнефтегаза», где сокращений объемов не прогнозируется.

Рынок услуг по повышению нефтеотдачи сохранился примерно на том же уровне. В дальнейшем вероятен некоторый рост заказов, необходимый для компенсации снижения ввода новых скважин.

Вместе с ТРС работы по повышению нефтеотдачи могут обеспечить выживание нефтесервисных компаний, в частности высокотехнологичных. В секторе активизируются крупные зарубежные компании. К примеру, Schlumberger сегодня участвует в тендерах на получение подрядов в области подготовительных работ, КРС, ГРП и др.

В связи с сокращением объемов работ началась постепенная распродажа бурового оборудования. Пока в форме аренды (с возможностью последующего выкупа) или по лизинговой схеме. Случаи продажи буровых установок и другой вспомогательной техники становятся все более частыми. Имели место случаи отказа заказчиков оборудования от сделанных ранее заказов.

Основным регионом нефтедобычи по-прежнему остается Западная Сибирь. Основные работы в этом регионе будут нацелены на поддержание объемов добычи. Сходная ситуация и в Урало-Поволжье, где снижение добычи началось еще до кризиса. Проекты по разработке тяжелых высоковязких нефтей из-за высокой себестоимости, скорее всего, будут заморожены.

Процессы в Восточной Сибири пойдут особенно болезненно, ибо там только начинается становление добывающего района, идет период капитальных вложений. Бурение там дороже, чем в Западной Сибири, инфраструктура слабо развита. Вокруг строящегося трубопровода ВСТО следует ожидать оживления геологоразведки. В частности, проведение Газпромом («Севморнефтегазом») тендеров по разведке в Якутии может явиться фактором развития сервиса в этом регионе. Оптимистично настроенные эксперты прогнозируют рост рынка нефтесервиса в регионе в 5 – 10% в 2009 г.

Ситуация в Тимано-Печорском регионе определяется тем, что регион обладает значительным потенциалом для развития, имеет удобные выходы к экспортным путям. Однако основные запасы углеводородов находятся в труднодоступных районах, в том числе в прибрежной зоне или на шельфе. Многие месторождения требуют деятельной доразведки и подготовки к работе.

Стимулирующую роль в развитии данного региона должно сыграть решение правительства о снижении ставки НДПИ для Тимано-Печорского региона и месторождений на шельфе. Активизации работ может способствовать приход в регион «Русвьетпетро», основные заказы от которого, вероятнее всего, получит «РН – Бурение». Объемы работ в других регионах относительно невелики, и серьезного влияния на общее состояние рынка они не окажут.

В Украине, Казахстане, Туркмении, Узбекистане проводится политика ограничения допуска иностранных подрядчиков на местные рынки нефтесервиса. В СНГ сегодня интереснее работать не буровикам, а субсервисным компаниям, на что есть как минимум две причины: «гибкость» субподрядных организаций (меньше оборудования, небольшой штат, отсутствие привязки к базам производственного обслуживания) и весомое преимущество в части стоимости работ.

Возможностями для выхода на рынки дальнего зарубежья обладают, в основном, крупные компании или сервисные структуры ВИНК. Характерной чертой рынка нефтесервиса в некоторых регионах дальнего зарубежья является как физический, так и правовой риск. К регионам «рискованного нефтесервиса» можно отнести Венесуэлу, Аргентину, Боливию, Нигерию. Цивилизованные условия работы (как, например, в Бразилии) требуют владения новейшими технологиями разработки месторождений, чем может похвалиться редкая российская компания.

Доля рынка, приходящаяся на аффилированные сервисные компании (среди них «Сургутнефтегаз», «Газпром нефть – Нефтесервис», «РН – Бурение», «Татнефть – Бурение»), составляет примерно 50%. Даже в докризисных условиях в секторе предполагалось сохранение status quo, а в нынешний период аффилированность является гарантией жизнеспособности соответствующих компаний или подразделений. ВИНК могут рассчитывать на государственную поддержку, которая опосредованно скажется и на положении сервиса. Поэтому в ближайшее время доля сектора аффилированных структур вырастет. Крупные нефтегазодобывающие компании в первую очередь будут загружать аффилированные мощности.

Фактором выживания в кризисный период и конкурентоспособности в посткризисное время для аффилированных сервисных компаний будет возможность сохранения квалифицированных кадров.

Взлет крупного независимого российского нефтесервиса, продемонстрированный в последние 5 лет компаниями ССК, БК «Евразия», «Интегра», «Катобьнефть», «Петроальянс», питал надежды на то, что в недалекой перспективе этот сектор расширится до 70 – 80% и будет поделен между 7 – 9 компаниями. Расширение сектора планировалось осуществить за счет поглощения конкурентоспособных средних и малых нефтесервисных компаний и за счет обновления парка оборудования.

Кризис помешал планам бурного развития. Компании сектора, столкнувшись с проблемой нехватки средств, в разы сокращают мощности и отказываются от программ модернизации и расширения. Несмотря на появление активов с низкой ценой, свободные средства на их покупку отсутствуют. Возможно создание альянсов между независимыми компаниями с целью усиления позиций в отношениях с заказчиками. Возможен рост доли рынка (с 18 до 20 – 22%) крупных компаний за счет выдавливания средних и мелких компаний.

Основной фактор выживания в кризисный период – сохранение базовых мощностей и компетенций, диверсификация линейки услуг, а также возможность в небольших пределах снижать цены при сохранении качества работ и услуг. Возможна поддержка компаний иностранными инвесторами.

Находившийся в последние 3 – 4 года в фазе формирования и подъема сектор средних и малых независимых российских сервисных компаний (текущая доля его оценивается примерно в 10%) сейчас испытывает наибольшие трудности. Тяжелее всех придется компаниям, которые были созданы «с нуля», в том числе с приобретением нового оборудования.

Средние по размеру компании могли бы образовать здоровую конкурентную среду и стать хорошими «целями» для поглощения, однако падение заказов тормозит этот процесс. Затруднителен поиск партнеров, которые обеспечили бы финансирование компании. Вероятна утрата базовых мощностей и компетенций.

Мелкие компании переживают резкое сокращение объемов, держат низкие цены при среднем качестве. Возможностей для модернизации мощностей нет. Вероятность ухода с рынка мелких компаний существенно увеличивается.

Факторы выживания в кризисный период – концентрация на узкоспециализированном сегменте работ и услуг, технологические преимущества, вхождение в альянсы с крупными нефтесервисными компаниями или «чудо» – получение в условиях жесткой конкурентной борьбы хорошего заказа от крупной нефтяной компании.

Иностранные компании сохранят свои позиции на российском рынке ввиду безальтернативности в высокотехнологичном сегменте и сполна используют свои технологические и финансовые преимущества для умеренного расширения доли рынка, которая в текущий момент составляет примерно 20% всего независимого сектора рынка и 90% рынка высокотехнологичного сервиса.

Расширение будет происходить за счет покупки малых и средних российских компаний, хорошо зарекомендовавших себя, со связями в регионах. Начатая до кризиса скупка отечественных активов, вероятно, продолжится. В скором времени следует ожидать известий об очередных приобретениях иностранных компаний.

Похожие работы

... на совместном заседании Совбеза и президиума Госсовета РФ в феврале этого года, Владимир Путин говорил о стоящей перед Россией угрозе «оказаться на обочине мирового технологического развития со статусом сырьевого донора развитых стран». Результаты деятельности нефтяной отрасли пока что подтверждают худшие опасения российского президента. По данным Федеральной таможенной службы, опубликованным в ...

... 1992 г. до 117 млн т в 1998 г.Такой резкий рост объясняется, главным образом, стремлением экспортеров компенсировать потери от обвала мировых цен за счет товарооборота. Сыграли свою роль и обязательства в рамках программы "экспорт за долги". Нефтяная промышленность России в последние годы переживает глубокий спад. Добыча нефти и газового конденсата сократилась по сравнению с 1990 г. более чем на ...

... манипуляции рынком и уменьшает возможности эффективно использовать нефтяную составляющую энергетической дипломатии, что негативно сказывается, в том числе и на внешней политике России. 3. Практические аспекты рассмотрения внешнеэкономической деятельности нефтяных предприятий В 2005 г. производство нефти в России составило примерно 300 млн. т, в 2006 г. оно достигло почти 400 млн. т. Около ...

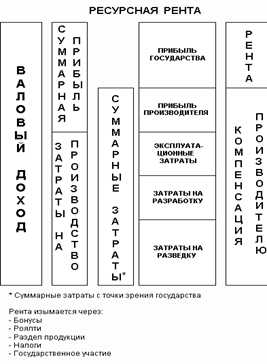

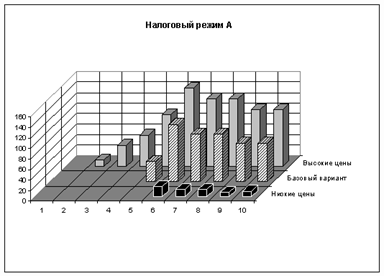

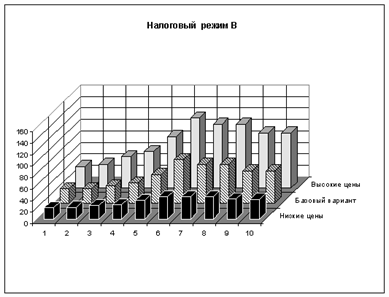

... сильно зависят от того, какая цель для государства является приоритетной. Например, в России основной целью налоговой политики в отношении нефтедобычи становится изъятие максимальной части ренты[28]. 2. Воздействие нефтяной отрасли на политические процессы в России 2.1 Нефтяная отрасль как фактор политической жизни Земная цивилизация вступила в новую эру - не просто дорогой, а очень ...

0 комментариев