Навигация

Расчет для бухгалтерского пассива или актива

3. Расчет для бухгалтерского пассива или актива

Нуждается в выяснении вопрос о привязке выполняемых расчетов к имуществу («активу») либо к источникам («пассиву») этого имущества. Полезно напомнить в этой связи известные правила Миллера – Модильяни.

Правило I гласит, что фирма не может изменить общую стоимость Security, просто разделив потоки денежных средств на два направления: стоимость фирмы определяется ее реальными активами, а не Security, которые она выпускает (имеется в виду «совершенный рынок»). Иначе: структура капитала (то есть в бухгалтерской терминологии — источников) не имеет решающего значения при любом данном сочетании инвестиционных решений фирмы.

Правило II фиксирует, что дивидендная политика не имеет значения на совершенном рынке капитала (то есть не определяет стоимость фирмы).

Признав эти правила, следует предположить, что ликвидационная стоимость не может быть определена по оценкам пассива ликвидируемого (преобразуемого) предприятия (организации).

Вместе с тем на реальном рынке капиталов обоснованной является попытка определить (рассчитать) стоимость акционерных обществ по данным пассива (подход к расчету будет показан ниже).

Основное внимание при выявлении расчетной ликвидационной стоимости повсеместно уделяется активу и его элементам. Исходной посылкой для этого подхода служит распад при ликвидации (и реорганизации) предприятия единого организационно-технологического механизма создания новой стоимости для получения доходов. Этот распад приводит к предпочтению оценки отдельных элементов актива.

4. О «западных» подходах к выявлению ликвидационной стоимости

Обратимся к западной практике. Согласно Дж. Фишмену и др. «метод ликвидационной стоимости (LV — Liquidation Value)» предполагает, что «чистая выручка, получаемая после ликвидации и выплаты задолженности, дисконтируется (приводится) к текущей стоимости (PV)».

Согласно этой записи ликвидационная стоимость есть дисконтируемый остаток денежных средств, образовавшийся после продажи активов и возмещения долгов, и данный остаток есть стоимость определенной доли участия в акционерном капитале (понимаемого также как чистая балансовая стоимость, или чистая стоимость). Иначе говоря, речь идет о дисконтированной сумме денег, остающейся для выплаты остаточной стоимости акционерам (остаточным кредиторам), но это не ликвидационные дивиденды (см. выше). Полагаю, что ликвидационную стоимость следует понимать более широко. При этом подчеркивается, что подобным образом оценивается компания, лишившаяся способности создавать и получать доходы, и ее активы оцениваются в предполагаемых (гипотетических) условиях их реализации.

Согласно западной практике метод ликвидационной стоимости пригоден для следующих ситуаций:

� компания ликвидируется;

� текущие и будущие денежные потоки от функционирования компании малы в сопоставлении с наличными чистыми активами, и компания может быть оценена дороже по накопленным активам, а не на основе результатов ее деятельности; тогда ликвидационная стоимость служит показателем ее стоимости либо ее оценки как действующего предприятия;

� в структуре компании накопилось значительное число подразделений либо дочерних организаций с отрицательными финансовыми показателями;

� при реорганизации компании.

Этот перечень ситуаций, при которых появляется заказ на расчет ликвидационной стоимости, используется и российскими профессионалами.

Западная практика выделяет время, принятое для выполнения операции по ликвидации (реорганизации), в качестве фактора, определяющего результаты расчета.

В этой связи выделяются:

� ликвидационная стоимость при форсированной ликвидации, в частности, через аукцион;

� ликвидационная стоимость для обычной, сложившейся процедуры ликвидации; упоминается о нормальной протяженности ликвидации в 6–9 месяцев. За это время возможно найти более высокую цену для каждого актива.

Для российской практики учет времени ликвидации (реорганизации) является приемлемым компонентом применяемой методики.

5. Алгоритм определения ликвидационной стоимости на базе бухгалтерских данных по пассиву

Данный расчет возможен в нескольких вариантах.

Первый вариант

Этот подход пригоден при расчете ликвидационной стоимости ОАО, акции которого к моменту заказа на проведение расчета котировались на отечественной либо зарубежной фондовой бирже в форме обыкновенных, привилегированных акций и американских (глобальных) депозитарных расписок.

Данный подход предполагает, что требуется рассчитать суммарную стоимость всего имущественного комплекса ликвидируемой (реорганизуемой) организации и что организация продается в целом, а не по частям.

При начале расчета оценщику следует уяснить значение коэффициента «цена / прибыль» (Р/Е), имевшего место на протяжении прошлых месяцев торговли акциями (предположительно, рационально анализировать последние три месяца). Принять рыночные цены акций ликвидируемого (реорганизуемого) АО к расчету ликвидационной стоимости без дополнительной корректировки рационально, если этот коэффициент для данного акционерного общества отличается от отраслевого показателя не более чем на 10%. При больших отрицательных отклонениях потребуется ввести дополнительный понижательный коэффициент.

Ликвидационная стоимость имущественного комплекса рассчитывается в предположении, что ликвидируется (заменяется) сложившаяся организация производства и управления на предприятии, но сохраняется технологическая возможность создавать стоимость наличными основными и оборотными фондами, рабочей силой.

Ликвидационная стоимость для акционерного общества (в данном варианте) может быть рассчитана следующим образом:

� определяется по последним котировкам (цена закрытия на день, предшествующий заказу, или на последний день биржевой торговли этими акциями) сумма рыночной капитализации;

� разрабатывается совокупность понижательных коэффициентов к сумме рыночной капитализации для учета факторов обесценения имущественного комплекса;

� выясняется время, в течение которого должны быть проведены сделки по продаже, предлагаются и вводятся соответствующие понижательные коэффициенты.

Обозначим:

Сл — ликвидационная стоимость, в абсолютных цифрах;

Рф — сумма рыночной капитализации, в абсолютных цифрах;

Кп — значение понижательного коэффициента при последовательных правовых ситуациях, в десятичных цифрах;

Кв — значение понижательного коэффициента в зависимости от времени ликвидации (реорганизации), в десятичных цифрах.

Тогда

Сл = Рф × (1 – Кп) × (1 – Кв). (1)

Второй вариант

Предполагается, что сохраняется технологическая жизнеспособность ликвидируемой (реорганизуемой) организации при смене (либо ликвидации) сложившегося управления. Далее предполагается, что актив каким-то образом суммарно (кумулятивно) оценен и требуется для выявления суммы чистых активов определить стоимость накопившихся обязательств. Чистые активы будут определены как разность расчетной суммы актива и расчетной величины долгов организации.

Основная задача сводится к определению стоимости долгов, вычитаемой из оцененной суммы актива. Алгоритм данного расчета может быть представлен набором следующих действий:

а) долги по займам и кредитам вычислить за весь срок долга по правилам дискретного наращения. Сумма долга по сложной процентной ставке рассчитывается как:

FV = P(1 + r)n, (2)

сумма долга, подлежащего выплате по простой процентной ставке:

FV = P[1 + (rn)], (3)

где FV — будущая стоимость, то есть сумма долга, подлежащего выплате;

P — сумма основного долга;

r — процентная ставка, принятая в соглашении, в долях единицы;

n — срок, на который принят долг, в годах, долях года;

б) определить по остальным обязательствам, учтенным как кредиторская задолженность, сумму долга либо в размере зафиксированной номинальной стоимости, либо, если соглашением или установленными правилами предусмотрена дополнительно выплата процентов при погашении долгов в срок, — по формулам (2, 3).

Фактические платежи по частично возмещенным долгам при расчете задолженности, вычитаемой из текущей стоимости активов, следует исключить из итога кредиторской задолженности до расчета будущих стоимостей (FV в формулах 1, 2). Просроченная, но не списанная кредиторская задолженность принимается при решении этой задачи в величине с учетом (прибавлением) всех тех дополнительных выплат (штрафы, пени и т.п.), которые обязано понести предприятие-должник. Разность между оцененным кумулятивно активом и расчетной текущей стоимостью кредиторской задолженности составит ликвидационную стоимость, то есть денежную сумму возможной реализации предприятия (организации) при ликвидации (реорганизации). Не имеет смысла учитывать в данном расчете оценку финансового состояния должника и использовать дополнительные коэффициенты.

Похожие работы

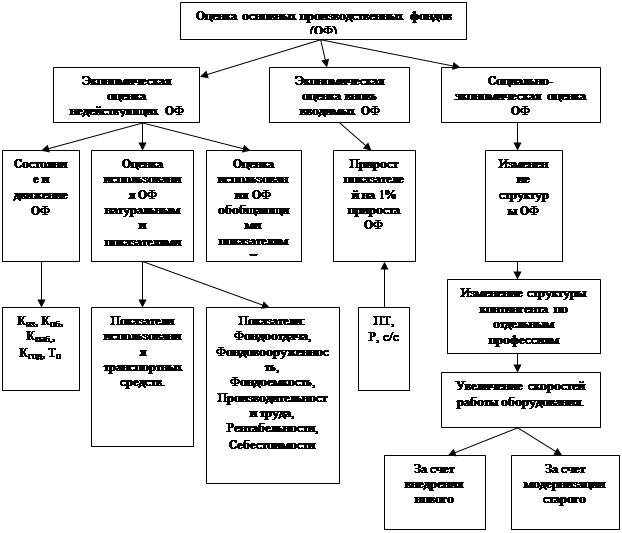

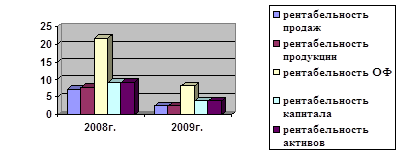

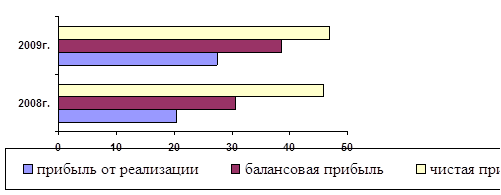

... 33,99 25,1 100 Из данных таблицы 16 видно, что выручка увеличилась на 1638,67, за счет роста. 2.3 Планирование и управление основными фондами на предприятии Планирование основных фондов на предприятии заключается в расчете потребности в оборудовании, машинах, которое осуществляется по следующим направлениям: для замены физически износившегося и морально устаревшего оборудования; ...

... на 10% • На 1 октября превышает норматив на 20% • На конец планового года превышение норматива составляет 40% 7. Норматив оборотных средств в общем по предприятию был рассчитан в ходе выполнения практического занятия 4. 8. В плановом году предприятие за счет собственной прибыли осуществит финансирование НИР по разработке новых продуктов на сумму 100 тыс. ден. ед. и выполнит природоохранные ...

... может возбудить дело о банкротстве, если требования к предприятию-должнику в совокупности составляют не менее 500 минимальных размеров оплаты труда. 2.Оказание государственной поддержки неплатежеспособным предприятиям Основная цель антикризисной инвестиционной стратегии на уровне государства - структурная перестройка промышленного производства, основанная на передовых технологиях и смешанных ...

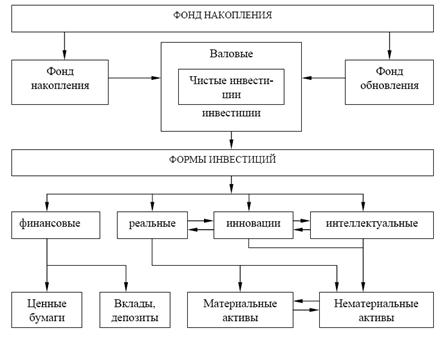

... затраты на приобретение различного хозяйственного инвентаря; · затраты на оплату труда; · общепроизводственные и общехозяйственные расходы. ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ Инвестиционные затраты проекта складываются из капитальных вложений, направленных на создание предприятия и приобретения необходимого оборудования, а также средств, необходимых для формирования чистого оборотного капитала проекта. ...

0 комментариев