Навигация

1.3 Оценка инфляции

Оценка инфляции приобретает в современных условиях немалое значение в силу того, что последняя стала, перманентным фактором в экономике России. Такая оценка нужна для учета влияния инфляции на производство, финансовые учет, отчетность и пр. С другой стороны, она нужна для удержания инфляции на уровне, безопасном для функционирования экономики. Как известно, различают умеренную инфляцию (до 5% в год), галопирующую (30-100%) и гиперинфляцию.

Учет инфляции осуществляется с использованием:

- общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

- прогнозов валютного курса рубля;

- прогнозов внешней инфляции;

- прогнозов изменения во времени цен на продукцию и ресурсы (в т.ч. газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

- прогноза ставок налогов, пошлин, ставок рефинансирования ЦБ РФ и других финансовых нормативов государственного регулирования.

Не менее, если не более часто для измерения инфляции используют индексы цен, т.е. относительные показатели, характеризующие темпы роста цен. Существует множество видов как формул для расчета индексов цен, так и самих этих индексов. Однако, как показывает практика, чаще всего как наиболее универсальный показатель используется индекс потребительских цен (ИПЦ), определяемый как средневзвешенный индекс цен по корзине потребительских товаров и услуг, взвешенных по структуре приобретения этих товаров и услуг типичным потребителем данной страны.

Наряду с этим достаточно широко используются также:

- индекс отпускных цен производителей;

- дефлятор валового национального продукта (ВНП), т.е. индекс изменения цен в среднем по всей экономике в целом.

Оценка инфляции осуществляется путем определения индексов инфляции, которые представляют собой показатели изменения рыночных цен за некий промежуток времени. Различают индивидуальные и общие индексы цен. Индивидуальный индекс: (Ици) - это отношение цены данного товара в отчетном периоде и цены базисного периода:

Ици = ![]() (15)

(15)

где Ц1 — цена товара в отчетном периоде;

Ц0 — цена товара в базисном периоде.

Общий индекс цен (Ицо) может рассчитываться на базе «взвешенного» (агрегатного) индекса:

Ици = ![]() (16)

(16)

где Ор1 - физический объем реализации данного товара в отчетном периоде (шт.); А, Б... - разновидности товаров.

Темп инфляции (ТИ) есть отношение разности между индексами цен прошедшего (Ицп) и данного года (Иц) к индексу цен прошедшего года:

ТИ = ![]() (17)

(17)

Индекс стоимости (Ис) определяется таким образом:

Ис = ![]() =

= ![]() (18)

(18)

Такого рода зависимости широко используются при прогнозировании будущих потоков денежных поступлений по инвестиционным проектам. Речь идет о том, что денежные поступления и выгоды от реализации проекта прогнозируются в неизменных ценах, а затем - на основе тех или иных прогнозов инфляции - приводятся к текущим ценам будущих лет.

Постоянные цены обеспечивают сопоставимость разновременных показателей. При проведении предварительного анализа инвестиционного проекта, как правило, чаще всего используются именно цены, зафиксированные на уровне, существующем в момент принятия решения.

Постоянные цены следует использовать для расчета интегральных показателей, с тем, чтобы сохранить изменение в структуре цен и влияние инфляции на план реализации инвестиционного проекта, при этом, исключая из рассмотрения общее изменение масштаба цен [3, с. 446-453].

Такой подход обеспечивает сравнимость показателей проектов в условиях, меняющихся под воздействием инфляции.

При использовании постоянных цен следует применять реальную ставку процента. Если денежные потоки рассчитываются в постоянных ценах, то расчеты следует производить в твердой валюте (при этом следует принимать во внимание, что даже твердая валюта подвержена инфляции, хотя далеко не в той мере, что и рубль).

Расчет денежных потоков в рублях следует производить в текущих (прогнозных) ценах. Исчисление показателей эффективности проекта также могло бы быть произведено в прогнозных ценах, но только при условии достоверной информации о ситуации в будущем в области ценообразования.

Однако оценка влияния инфляции на будущие денежные потоки, как правило, при нестабильной экономической ситуации проводится в условиях неполной и неточной информации. При использовании текущих цен должна применяться текущая (т.е. номинальная) ставка дисконта (табл. 2).

Таблица 2 - Расчет ставки дисконта в условиях инфляции

| Ставка | Дисконтированные денежные потоки в постоянном выражении | Дисконтированные денежные потоки в текущем выражении |

| Ставка процента | реальная | текущая |

| Инфляция | Темп инфляции = 0 | Темп инфляции > 0 |

Для анализа воздействия инфляции на прогноз денежных потоков недостаточно просто увеличивать статьи по текущему году. Это связано с тем, что темп инфляции по различным видам ресурсов неодинаков (неоднородность инфляции по видам продукции и ресурсов). Учет фактора инфляции может оказать как положительное, так и отрицательное воздействие на фактическую эффективность инвестиционного проекта.

Конечно, прогноз самой инфляции - дело чрезвычайно сложное и ненадежное, так как динамика цен определяется огромным количеством разнообразных факторов. В соответствующей литературе можно найти описания множества методов прогнозирования цен - от простейших, экспертных, до сложнейших, основанных на макромоделях и изощренных математических приемах. При этом, как показывает практика, надежность и точность прогнозов крайне слабо связаны со сложностью моделей прогнозирования, и порой экспертные прогнозы оправдываются не хуже, чем результаты сложных имитационных расчетов. Лучше всего не углубляться в эти дебри самим, а принять за основу прогнозы инфляции из нескольких независимых друг от друга источников, включая правительство и Центральный банк, - это и даст диапазон возможных темпов инфляции, на который следует ориентироваться [3, с. 446-453].

Оценку инфляции осуществляют государственные органы, профессиональные союзы, аналитические службы, хозяйствующие субъекты и другие лица. Финансово-кредитные учреждения при предоставлении кредитов приплюсовывают ее ожидаемый уровень к процентным ставкам за кредит. При индексации пенсий и заработной платы ее фактический уровень прибавляется к соответствующим доходам. При низких темпах инфляции, не влияющих на конечные показатели деятельности хозяйствующих субъектов, оценка инфляции может быть проигнорирована. При высоких темпах она также необходима, как и меры, устраняющие ее влияние (например, переоценка стоимости активов).

Заключение

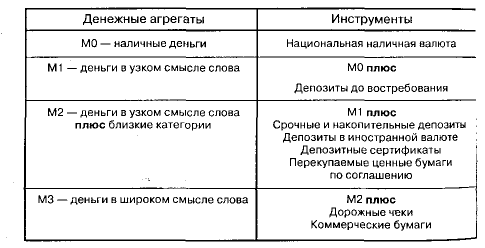

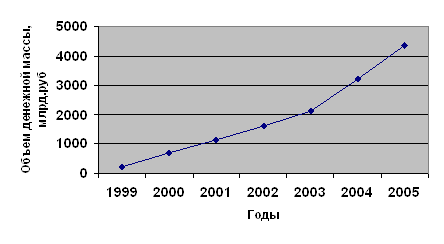

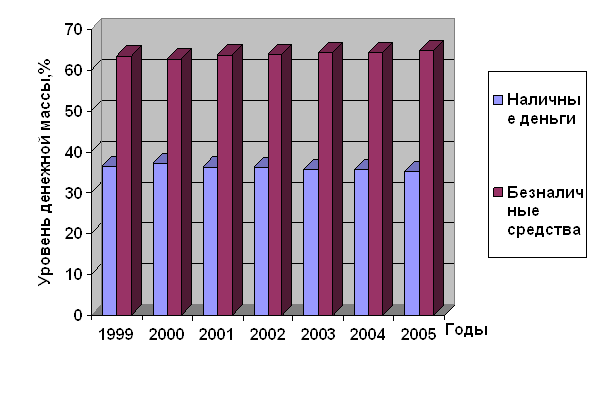

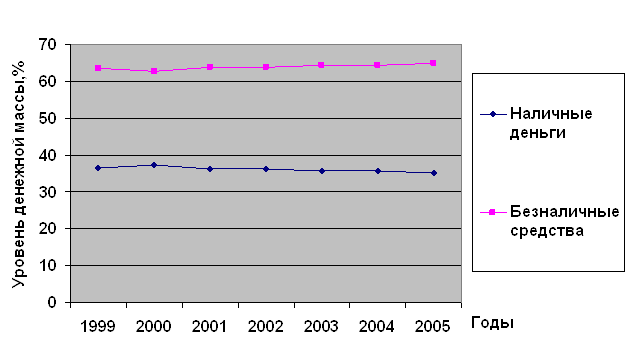

В настоящее время к деньгам относят и разнообразные долговые обязательства, имеющие разную степень ликвидности. Под ликвидностью понимаются способности обязательства быть обращенными в наличные деньги и истраченными на покупку товаров и услуг. Кроме расходования денежных средств на закупку благ, ликвидность также означает денежные затраты на капитальные вложения (увеличение производства).

Так, наличные деньги ликвидны на 1005, ибо на них можно незамедлительно приобрести различные товары, работы, услуги. Гораздо менее ликвидными являются срочные вклады в сберегательном банке, ценные бумаги. Такое различие положено в основу деления всей денежной массы на связанные между собой агрегаты.

Измерение денежной массы с помощью агрегатов ликвидных средств имеет исключительно важное значение для государственного регулирования денежного обращения и предотвращения инфляционного обесценения денег.

В настоящей работы были изучены состав и виды различных денежных агрегатов. Особенности их исчисления и изучения. Кроме того в работе был рассмотрен вопрос формирования денежной массы банковской системой и способы оценки влияния инфляции.

Список используемой литературы

1. Гусаров В.М. Статистика: учеб. пособие – М.: ЮНИТИ-ДАНА, 2001. – 463 с.

2. Ефимова М.Р., Петрова Е.В. Общая теория статистки: учеб. – М.: ИНФРА-М, 1998. – 416 с.

3. Курс социально-экономической статистики: Учеб. для вузов/под ред. проф. М.Г.Назарова – М.: Финстатинформ, ЮНИТИ-ДАНА, 2000. – 771 с.

4. Общая теория статистики: Статистическая методология в изучении коммерческой деятельности: Учеб./под ред. О.Э.Башиной – М.: Финансы и статистика, 2001. – 440 с.

5. Плошко Б.Г., Елисеева И.И. История статистики: учеб. пособие. – М.: Финансы и статистика, 1990. – 295 с.

6. Савицкая Г.В. Экономический анализ: Учеб. – М.: Новое знание, 2004. – 640 с.

7. Савицкая Г.В. Теория анализа хозяйственной деятельности: Учеб. пособие. – М.: ИНФРА-М, 2005. – 281 с.

8. Сажина М.А. Экономическая теория: Учеб. для вузов. – М.: Норма, 2005. – 672 с.

9. Сиденко А.В., Матвеева В.М. Международная статистика: Учеб. – М.: Изд-во «Дело и сервис», 2000. – 256 с.

10. Чернышева Ю.Г. Анализ финансово-хозяйственной деятельности предприятий: Учеб. пособие. – М.: ИКЦ «МарТ», 2003. – 304 с.

11. Экономическая статистика: Учеб./под ред. Ю.Н.Иванова. – М.: ИНФРА-М, 1998. – 480 с.

[1] Мировая экономика и международные отношения. 2003. № 10. С. 12.

[2] См.:Сажина М.А. Экономическая теория – М., 2005, С.334 - 335

Похожие работы

... денежными системами и нередко заимствуя их отдельные элементы, российское денежное хозяйство всегда сохраняло определенное своеобразие, связанное с особенностями и потребностями народного хозяйства страны. [2] Предметом изучения статистики денежного обращения является количественная характеристика массовых явлений в сфере денежного обращения. Денежное обращение - это движение денег во внутреннем ...

... с помощью двух индексов-дефляторов: дефлятора ВВП и индекса потребительских цен. Чаще всего измерения инфляции применяется индекс потребительских цен. К важным показателям статистики денежного обращения относится показатель, характеризующий изменение покупательной способности рубля (Iп.с.р.), который определяется как обратная величина индекса потребительских цен (I п.ц.)). В самом общем виде этот ...

... институтов под спрос на деньги со стороны производственной сферы обеспечат удержание низкой инфляции и низких процентных ставок, нормализацию платежного оборота, оздоровление финансового положения производственных предприятий и подъем инвестиционной активности. 3. Пути стабилизации денежного обращения в России 3.1 Денежно-кредитная политика как важнейшее направление в стабилизации ...

... — это экономическое пространство, где организуются отношения, обусловленные движением свободных денег между заемщиками и кредиторами на условиях возвратности и платности. Также сделали вывод о том что денежное обращение и кредит связаны между собой, во-первых, в силу того, что при их проведении деньги выполняют функцию средства платежа (погашения долгов).Во-вторых, разрыв во времени между началом ...

0 комментариев