Навигация

Нематериальные актива, источники их приобретения и амортизация

1.2 Нематериальные актива, источники их приобретения и амортизация

До недавнего времени в нашей стране отсутствовало такое понятие, как нематериальные активы и лишь с развитием рыночных отношений оно не только вошло в экономическую теорию, но и стало применятся на практике.

Понятие нематериальных активов дано в п.48 Положения о бухгалтерском учете и отчетности в Российской Федерации. Согласно данного Положения к нематериальным активам, используемым в течении длительного периода (выше одного года) и приносящим доход, относятся права, возникающие:

- из авторских и иных доходов на произведения науки, литературы, искусства и объекты смежных прав, на программы для ЭВМ, базы данных и др.

- из патентов на изобретения, промышленные образцы, селекционные достижения, из свидетельств на полезные модели, товарные знаки и знаки обслуживания или лицензионных доходов на их использование.

- из прав на "ноу-хау" и др.

Кроме того, к нематериальным активам относятся права пользования земельными участками, природными ресурсами и организационные расходы.

Из данного определения можно выделить основные юридические и экономические критерии:

a) юридические:

- впервые в нормативном акте было сформулировано, что к нематериальным активам относятся права, возникающие из ряда договоров (лицензионных, авторских), а не сами лицензии, программные продукты, патенты, как это было перечислено в раннее действующем Положении;

- в основу выше приведённой классификации нематериальных активов положен определённый правовой режим той или иной категории.

b) экономические:

- способность приносить предприятию доход:

- сформулирована временная норма отнесения объекта к нематериальным активам – выше одного года.

Так дело обстоит в теории. На практике при использовании нематериальных активов предприятия сталкиваются с рядом проблем.

Одна из проблем связанна с возможностью внесения учредителями предприятия в качестве вклада в уставной капитал "ноу-хау" или иной интеллектуальной собственности.

Согласно пункту 6 ст. 66 Гражданского Кодекса РФ вкладом в имущества хозяйственного товарищества или общества могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку. Таким образом, вкладом учредителя в уставной капитал общества могут быть исключительные права на результаты интеллектуальной деятельности, которые в российском законодательстве получили обобщающее название "интеллектуальная собственность". Однако на практике существуют сложности связанные с формированием уставного капитала интеллектуальной собственностью. Согласно принятому Пленумом Верховного Суда РФ и Пленумом Высшего Арбитражного Суда РФ постановлено от 1 июля 1996 года "О некоторых вопросах, связанных с применением части первой Гражданского Кодекса РФ" "вкладом в уставной капитал не может быть объект интеллектуальной собственности (патент, объект авторского права, включая программу для ЭВМ и т.п.) или "ноу-хау", поскольку в качестве вклада в имущество общества могут вносится имущественные права либо иные права, имеющие денежную оценку. Поэтому в качестве вклада может быть признано только право пользования таким объектом, передаваемое обществу в соответствии с лицензионным договором, который должен быть зарегистрирован в порядке, предусмотренном законодательством". При этом согласно действующему законодательству лицензионный договор, а также договор об уступке товарного знака регистрируются в Патентном ведомстве и без этой регистрации они считаются недействительными.

Другой вопрос касается оформления договорных отношений с авторами изданий и возникающими или не возникающими в этой связи объекта нематериальных активов на предприятии.

Для приобретения авторского произведения могут быть использованы различные вида гражданско-правовых сделок:

- авторский договор заказа на создание авторского произведения;

- авторский договор об использовании произведения;

- авторский договор о распространении экземпляров произведения

- договор купли-продажи экземпляра произведения;

- договор аренды экземпляра произведения.

Различие между названными видами гражданско-правовых сделок заключается в том, что предметом авторских договоров являются авторские права на произведения, а предметом купли – продажи и аренды - единичный экземпляр авторского произведения.

Объектом авторского права, в частности, являются литературные произведения; драматические и музыкально драматические произведения; произведения живописи, дизайна и другие произведения.

Также заслуживает внимания проблема определения способности тех или иных нематериальных активов приносить доход предприятию.

В зарубежной практике способность приносить доход является существенной неотъемлемой чертой активов предприятия. Если то или иное имущество потеряло данную способность, оно исключается из состава активов.

Вложение в нематериальные активы носят инвестиционный характер. Приобретения нематериальных активов, включение их стоимости в кругооборот средств предприятия, перенос стоимости на кругооборот средств предприятия, перенос стоимости на изготовленный продукт через начисление износа во многом идентично основному капиталу.

Затраты на приобретение нематериальных активов могут учитываться в качестве таких активов в том случае, если они относятся к конкретному объекту, который сможет быть выделом из состава иного имущества, выражен в определённой форме подтверждающей его существование и права предприятия на этот объект.

Например, приобретенные авторские права обретают статус нематериальных активов, если имеется конкретный объект, т.е. рукопись и договор, подтверждающие факт и условия передачи прав на её использование. Передача интеллектуальной собственности должна содержать её описание, отчуждаемое от собственника, позволяющее использование объекта такой собственности без него и независимо от него. Любые права приобретаемые предприятием, должны быть подтверждены юридически полномочным документом, свидетельствующим о праве собственности на них данного предприятия.

Виды нематериальных активов.

1. Права на использование земельных участков – это часть стоимости взносов участников в уставной капитал организуемых предприятий. Стоимость этих прав зависит от оценки земли и определяется по соглашению участников. Она должна быть полностью погашена амортизационными отчислениями до истечения срока пользования этим правом.

2. Права на объекты производственной или интеллектуальной собственности – это изобретения, патенты, лицензии, товарные знаки, промышленные образцы, фирменные знаки и прочее.

Патенты дают их владельцам исключительные права пользования, производства и продажи продуктов или процессов на период, предусмотренный законодательством. Патентные права могут приобретаться за плату, которая также включает стоимость юридических и консультирующих услуг.

Товарные знаки и торговые марки представляют право на исключительное использование фирменного наименования юридического лица, а также на специальное обозначение, отличающие товары и услуги предприятия от аналогичных товаров и услуг других предприятий. Право использования товарного знака принадлежит только его собственнику или тому, кому он передал свои права. В условиях рыночной экономики товарный знак является дорогостоящим активом компании, поскольку она может продать свой товарный знак или передать право пользования им в качестве вклада в уставный капитал.

Ноу-хау – представляющее большую ценность накопленные предприятием научно и технические знания, производственный опыт. Это понятие довольно широкое, оно охватывает коммерческую, административную, финансовую, научную и другую информацию.

Ноу-хау включается в состав активов предприятия по стоимости приобретения какого-либо документа о праве пользования такими средствами или иной информации или по стоимости, определённой по соглашению учредителями предприятия.

Цена фирмы возникает при покупке целых предприятий по рыночной цене, которая учитывает доходность предприятия, его престиж на рынке и другие факторы. Превышение покупной стоимости предприятия, его престиж на и другие факторы. Превышение покупной стоимости предприятия над балансовой стоимости его активов и составляет "цену фирмы", которая будет учтена в балансе как один из нематериальных активов.

Организационные расходы, возникающие в период создания предприятия, складываются из расходов на услуги консультантов, рекламные мероприятия, регистрационные, а также иные сборы, подготовку документации и др.

Права на промышленные образцы составляют исключительную привилегию на использование художественно-конструкторских решений определяющих внешний вид продукции.

Авторские права – отношения, которые складываются в связи с использованием произведений литературы и искусства.

Программные продукты для ЭВМ с технической и эксплуатационной документацией, а также комплексы программных средств, составляющие системы обработки информации и АСУ.

Лицензия на право заниматься определённой деятельностью, другие аналогичные права, приобретаемые на ряд лет (более чем на год).

Нематериальные активы числятся в составе активов предприятия в течении срока их полезного использования.

Весьма важным положительным нововведением в системе амортизационных отчислений является то, что с 1992 года амортизируются не только средства труда, но и нематериальные активы. Тем самым расширяется сфера амортизации, и это очень важно, поскольку в современном производстве только использование научно-технической продукции даёт возможность сохранять конкурентоспособность, иметь прибыль и сверхприбыль.

Амортизация (износ) по нематериальным активам исчисляется ежемесячно по товарам рассчитанным предприятием исходя из срока полезного использования данного актива и в течении данного срока.

Для постановки на учёт необходимо провести стоимостную оценку нематериальных активов.

Проведение оценки зависит от способа получения этих активов. Затраты на приобретение нематериальных активов складывается из сумм, выплаченных непосредственно продавцу объекта, а также за информационные и консультационные услуги другим фирмам, вознаграждений, уплаченных посредникам, регистрационных сборов и пошлин, таможенных расходов, невозмущенных налоговых платежей, связанных с покупкой, иных расходов, понесённых при покупке объектов.

Затраты на создание отдельных объектов нематериальных активов включают заработную плату разработчиков с отчислениями и накладные расходы общепроизводственного и общехозяйственного характера.

Расходы по доведению объектов нематериальных активов работоспособного состояния состоит из необходимых материальных и трудовых затрат, а также общепроизводственных накладных расходов. Чаще всего это расходы по оплате труда персонала занятого доводкой и приспособлением для применения на данном предприятии.

Нематериальные активы могут поступать на предприятие безвременно, в качестве подарка, в виде вклада в уставной капитал или, в общем, на акции, распространяемые по подписке.

В тех случаях, когда это возможно, первоначальная стоимость нематериальных активов является уникальными, созданными в единственном числе. Их трудно, а зачастую невозможно оценивать исходя из аналогичной, встречающихся на рынке.

Стоимость нематериальных активов, внесённых в качестве вклада в уставный капитал одним из учредителей, определяется по соглашению всех учредителей, зафиксированных в учредительном договоре данного предприятия. Нематериальные активы, полученные, в общем, на акции или иные ценные бумаги, выпущенные в порядке эмиссии данным предприятием, оцениваются двумя способами:

- на основе рыночных цен на данные объекты нематериальных активов;

- на основе рыночной стоимости ценных бумаг, выданных в обмен на активы.

При невозможности оценить стоимость нематериальных активов прямым методом проводится оценка на основе заключения экспертной комиссии.

Предприятие самостоятельно определяет возможный срок пользования данным видом нематериальных активов, исходя из этого приказом руководителя предприятия устанавливается норма амортизации.

Если невозможно обоснованно определить срок полезного использования отдельными видами нематериальных активов, то норма амортизации устанавливается в расчёте на десять лет (но не свыше срока деятельности предприятия). Метод начисления амортизации также определяется предприятием самостоятельно.

Отчисления включаются в себестоимость продукции.

Состав источников финансирования приобретения нематериальных активов в основном идентичны источникам финансирования капитальных вложений, т.е. основным источником приобретения нематериальных активов является прибыль, остающееся в распоряжении предприятия. Также для финансирования приобретения нематериальные активы могут, привлекаются кредиты банков.

1.3Финансовые вложения и финансирование капитальных вложений

Финансовые вложения относятся к активным операциям предприятия и представляют собой инвестиции организации в государственные ценные бумаги (облигации и другие долговые обязательства), корпоративные ценные бумаги, производимые финансовые инструменты, а также представленные другим организациям займы на территории РФ и за её пределами.

Финансовые вложения учитываются в сумме фактических затрат инвестора. По государственным ценным бумагам разрешается разницу между суммой фактических затрат на приобретение и номинальной стоимостью в течении срока их обращения равномерно ()ежемесячно относить на финансовые результаты у организации или на уменьшение финансирования (фондов) у бюджетной организации.

Акции и паи, не оплаченные полностью, покрывают в активе баланса в полной их покупкой стоимости с отнесением непогашенной суммы по статье кредиторов в пассиве баланса в случаях, когда инвестор имеет право на получение дивидендов и несёт полностью ответственность по этим вложениям. Вложения организации в акции других предприятий, котируются на бирже или специальных аукционах, котировка которых регулярно публикуется, при составлении годового бухгалтерского баланса отражается на конец года по рыночной стоимости, если последняя ниже балансовой стоимости. Указанная корректировка производится на сумму резерва под обесценение вложений в ценные бумаги, созданного за счёт финансовых результатов у организации или уменьшение финансирования (фондов) у бюджетной организации. Долгосрочные финансовые вложения отражают сотрудничество предприятий с партнерами, институциональными инвесторами, банками и биржами.

Наиболее ликвидную форму имеют финансовые вложения в государственные ценные бумаги, в том числе в государственные облигации предприятий и организаций ограниченным сроком обращения, депозитные сертификаты банков, банковские векселя и др.

Для финансовой службы важен анализ стоимостной оценки различных видов ценных бумаг. После реализации высоколиквидных ценных бумаг курсовая разница увеличивает прибыль предприятия эмиссионный доход или убыток.

Доходы от операций с ценными бумагами облагается налогом у источника, поэтому необходимо вести обоснованный учёт этих операций и получаемых по ним доходов. Доход от операций с ценными бумагами, или эмиссионный доход, может рассматривается как дополнительный финансовый ресурс предприятия и отражается в доходной части финансового плана.

Долгосрочные финансовые вложения рассматриваются как внеоборотные активы, несмотря на то, что представляют собой финансовые ресурса предприятия значительные финансовые ресурсы предприятия. Поэтому для финансовых служб важно иметь информацию о финансовом состоянии коммерческих организаций, вложения в которые имеет данное предприятие.

Долгосрочные финансовые инвестиции не всегда вызваны заинтересованностью предприятий только в получении дивидендов. На первый план здесь выступает участие в управления делами и оказания давления на принятие решений, в которых задействованы интересы инвестора. Очень часто долгосрочные финансовые вложения предприятия производят при учреждении дочерних и совместных предприятий, филиалов. Эти инвестиции в большей мере контролируются инвестором и вызваны, как правило, производственной необходимостью. Они позволяют решать коммерческие вопросы, расширяют сферы предпринимательской деятельности. Тем не менее, все сделки, связанные с долговременными и краткосрочными финансовыми вложениями, рассчитаны на получение доходов в форме процентов , комиссионных, дисконтов, дивидендов.

Финансовой службе предприятия необходимо определить доходность отдельно взятой ценной бумаги, а также среднюю доходность находящихся в портфеле акций, облигаций, депозитных сертификатов и т.п.

Доходность операций с ценными бумагами следует рассматривать как относительную величину.

Это означает, что полученный процент или дивиденд сопоставляется с так называемым гарантированным, или альтернативным доходом. В качестве гарантированного процента может применяться ставка рефинансирования ЦБ РФ, процент выплачиваемый банком по вкладам, а также процент получаемый по государственным облигациям. При высоких банковских процентах покупка акции невыгодна. В такой ситуации как правило фондовый рынок ограничен. Предприятиям выгодно предоставлять другим предприятиям незадействованные финансовые ресурсы во временное пользование на платной основе, то есть осуществлять коммерческое кредитование.

Банки ориентируются на межбанковское кредитование и государственные ценные бумаги.

Долгосрочные финансовые вложения следует соизмерять с уровнем инфляции, который существенно влияет на доходность ценных бумаг.

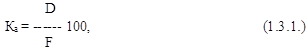

Доходность акции определяется показателем, получившим название курс акции, по следующей формуле:

где Ка – курс акции;

D – размер дивиденда;

F – средняя учётная ставка.

Доходность облигации определяется иначе, чем доходность акций. Доход получает инвестор по двум основаниям: в виде разницы между ценой погашения и ценой покупки либо в виде процентов по объявленной ставке. Курс облигаций без выплаты процентов определяется по формуле:

![]()

где Р – цена облигации;

N – номинальная стоимость облигации.

Текущая доходность прямо пропорциональна купонной доходности и обратно пропорциональна курсу облигации.

Прибыльны также вложения в депозитные сертификаты банков. Многие коммерческие банки начисляют проценты по депозитным сертификатам ежемесячно, поквартально или по полугодиям, что повышает эффективность процентной ставки.

Депозитные сертификаты коммерческих банков являются высоколиквидными финансовыми вложениями, которые при возникновении необходимости в мобилизации финансовых ресурсов предприятия продаются. При этом для предприятия имеет значение доходность операций, связанных с покупкой и продажей депозитных сертификатов.

После того как определена доходность по каждой операции, связанной с финансовыми вложениями, необходимо рассчитать общую величину получаемых доходов за конкретный период, уменьшив её на сумму инвестиционных расходов.

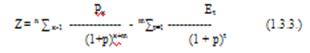

Инвестиционный доход Z может быть рассчитан по формуле:

где р – поступления за период k;

Е – расходы, связанные с финансовыми вложениями за период t;

р – процентная ставка по финансовым вложениям;

k = 1, …, n – продолжительность инвестиционного цикла;

t = 1, …, m – продолжительность окупаемости инвестиционных вложений.

Результат финансовых вложений может быть положительным и отрицательным. Расчеты по приведённой выше формуле позволяет и своевременно принять меры по обновлению портфеля ценных бумаг.

Что касается финансирования капитальных вложений, то можно сказать следующее:

в состав капитальных вложений включаются затраты на строительно-монтажные работы, приобретение оборудования, инструменты инвентарь, прочие капитальные работы и затраты (проектно изыскательские, геологоразведочные и буровые работы, затраты по отводу земельных участков и переселению в связи со строительством , на подготовку кадров для вновь строящихся организаций и др.).

Капитальные вложения отражаются в балансе по фактическим затратам для застройщика – инвестора. Объект капитального строительства, находящийся во временной эксплуатации, до ввода их в постоянную эксплуатацию не включается в состав основных средств. В бухгалтерском учёте и отчетности затраты по этим объектам отражаются как незавершённое капитальное вложение.

Капитальные вложения обеспечивают воспроизводство основных фондов в заранее выбранной форме и составе. Оцениваются капитальные вложения с позиции конечного результата для застройщика. Неверный подход к оценке капитальных вложений на предприятиях приводит к нерациональному использованию финансовых ресурсов, увеличению сроков их окупаемости.

Капитальные вложения представляют собой долговременные затраты, приобретение машин, оборудования, инвентаря, прочие капитальные работы.

Капитальные и финансовые вложения дополняют друг друга и формируют общий портфель инвестиций. Капитальные вложения осуществляются за счёт накопления финансовых ресурсов, фонда накопления, целевого финансирования и поступлений. Создание для этих целей фондов денежных средств на предприятии гарантирует процесс воспроизводства. В период адаптации к рыночной экономики предприятия были поставлены в сложные условия. Централизованная плановая экономика ограничивала размеры обособленных фондов накопления в рамках отдельно взятого предприятия.

Финансовые ресурсы перераспределялись в пользу бюджета, ассигнования из которого и служили основным источником капитальных вложений.

В плановой экономике капитального вложения осуществлялись в пределах утверждённых лимитов за счёт средств предприятий и бюджетных ассигнований. Лимиты капитальных вложений представляли собой предельные размеры капитальных государственных вложений для финансирования предприятий и объектов, включаемых в государственный план, объёмов строительно-монтажных и подрядных работ, централизованно распределяемых материальных ресурсов.

Предприятия и объекты, включаемые в государственный план, автоматически обеспечивались источниками финансирования, им выделялись необходимые материальные ресурсы. Это сводило на нет инициативу предприятий, не стимулировало накопления капитала и решение всего комплекса вопросов, относящихся к расширенному воспроизводству основных средств. Тем не менее, запланированные мероприятия, получившие поддержку государства, способствовали развитию экономики. Образовавшийся вакуум производственных инвестиций отрицательно влияет на воспроизводственные процессы. Поэтому без государственного регулирования, поддержки инвестиций экономический рост невозможен.

В настоящее время прямое государственное регулирование инвестиционной деятельности, государственная поддержка инвестиционных проектов осуществляется в основном путём направления финансовых ресурсов на выполнение федеральных целевых программ и на другие федеральные государственные нужды. Сумма ассигнований на указанные цели ежегодно включаются в объёмы государственных централизованных капитальных вложений. Государственные централизованные капитальные вложения представляют собой инвестиции, направляемые на создание и воспроизводство основных фондов, финансированные за счёт средств федерального бюджета, предоставляемых на безвозвратной и возвратной основе, а также средств бюджетов субъектов РФ, и обеспечивающие структурную перестройку, реализацию экономической политики государства, развитие производственного и непроизводственного потенциала, решение социальных проблем, которые невозможно решить за счёт других источников финансирования. Приоритетные направления, для которых необходима государственная поддержка в реализации инвестиционных проектов из средств федерального бюджета, определяются Министерством экономики РФ и Министерством финансов РФ с участием других федеральных органов исполнительной власти.

Капитальное строительство связанно с долгосрочными инвестициями в форме нового строительства, реконструкции, расширения и технического перевооружения действующих предприятий и объектов непроизводственной сферы; приобретением основных средств, земельных участков и объектов природопользования, нематериальных активов. Застройщик учитывает затраты нарастающим итогом с начала строительства по фактической стоимости строительных работ, а также по долгосрочной стоимости.

Предприятия осуществляют группировку затрат по технологической структуре, определяемой сметной документацией. Расходы группируются по статьям: строительные работы, работы по монтажу оборудования; приобретение оборудования, сданного в монтаж, приробритение оборудования не требующего монтажа но предназначенного для постоянного запаса; прочие капитальные затраты; затраты, не увеличивающие стоимость основных средств.

Затраты, не увеличивающие стоимость основных средств, делятся на две группы.

Первая группа – это затраты, предусмотренные в сводных сметах расчетах стоимости строительства. К ним относятся: затраты на подготовку эксплутационных кадров для основной деятельности строящихся предприятий; расходы перспективного характера; средства, передаваемые на строительство в порядке долевого участия, если построенные объекты перейдут в собственность других предприятий после ввода их в эксплуатацию; расходы, связанные с возмещением стоимости строений и посадок, сносимых при отводе земельных участков под строительство.

Вторая группа затрат, не увеличивающих стоимость основных средств, - это затраты, не предусмотренные в сводных сметных расчётах стоимости строительства. Они включают: затраты застройщика по объектам не законченным строительством, и стомость безвозмездно переданных другим предприятиям материальных ценностей; расходы по оплате процентов по кредитам банков сверх учётной ставки ЦБ РФ, убытки по основным средствам строительства; затраты на консервацию строительства; расходы по сносу; демонтажу и охране объектов, строительство которых прекращено, расходы связанные с уплатой процентов, штрафы, пени, неустоек за нарушение финансовой дисциплины; другие операции. Строительные работы и работы по монтажу оборудования могут выполняться двумя способами: подрядным и хозяйственным. При подрядном способе работы отражаются у застройщика по договорной стоимости согласно оплаченным или прямым к оплате счётом подрядных организаций на счёте "капитальные вложения". При хозяйственном способе отражаются фактически произведённые застройщиком затраты.

При осуществлении капитального строительства подрядным способом застройщик – инвестор и подрядчик заключают договор на строительство, в котором производимые затраты распределяются на ряд отчётных периодов. Обязательно элементами согласования по договору строительства являются: форма расчетов; договорная стоимость строительства; объект строительства с указанием наличия проекта и сметы по каждому объекту строительства: состав застройщиков – инвесторов и лиц, уполномоченных инвестором осуществлять реализацию инвестиционных проектов по капитальному строительству; формы инвестиций, включая собственный капитал, заёмный и привлечённый; объёмы незавершённого строительства, которое имеется на дату заключения договора; затраты застройщика по введённому в эксплуатацию объекту строительства; инвентарная стоимость объекта; перечень подрядчиков; перечень подрядных работ.

Расчёты по договору строительства могут иметь форму авансовых платежей за выполненные элементы работ либо осуществляться после завершения всех работ на объекте строительства.

Договорную стоимость строительства рассчитывают на основе стоимости, определяемой в соответствии с проектом, т.е. твёрдой цены и условий её изменения с указанием соответствующих факторов, индексов и других критериев. Другой способ определения договорной стоимости основан на условиях возмещения фактической стоимости строительства в сумме применяемых затрат, оцененных в текущих ценах, плюс согласованная прибыль подрядчика или уровень рентабельности работ, т.е. открытая цель.

Затраты застройщика на строительства объекта включают: расходы, связанные с капитальными затратами, в числе которых строительные работы, приобретение оборудования, работы по монтажу оборудования, а также затраты не увеличивающие стоимость основных средств; расходы связанные с вводом в эксплуатацию или сдачей объекта инвестору; ожидаемые расходы, связанные со строительством и его финансированием, которые застройщик будет производить в соответствии с договором на строительство после окончания строительства объекта и ввода его в эксплуатацию или сдачей инвестору. При выполнении застройщиком подрядных работ собственными силами учитывается фактически произведённые затраты, связанные с их осуществлением, включая расходы по содержанию, занятых организацией строительства. После завершения строительства застройщик определяет инвентарную стоимость каждого вводимого в эксплуатацию в составе основных средств.

Затраты подрядчика по договору на строительство включают все фактически производимые расходы, связанные с использованием материальных и трудовых ресурсов, основных средств и нематериальных активов, а также других видов ресурсов. До сдачи объекта застройщику подрядчик учитывает производимые затраты в составе незавершённого производства по договорной стоимости с определением финансового результата. После заключения договора на строительство подрядчик может создавать резерв на покрытие предвидимых расходов и потерь и включать его в состав затрат.

Финансовый результат застройщика по деятельности, связанной со строительством образуется как разница между размером средств на его содержание, заложенным в сметах на строящихся в данном отчётном периоде объекты, и фактическими затратами по его содержанию.

Если расчёты производятся по договорной стоимости, то в состав финансового результата включается такая разница между этой стоимостью и фактическими затратами по строительству объекта с учётом затрат по содержанию застройщика.

Финансовый результат подрядчика зависит от прямых форм определения дохода. Доход может определяться по отдельным выполненным работам и по объекту строительства. При определении дохода по мере выполнения отдельных работ по конструктивным элементам или этапам может применяться метод "доход по стоимости работ по мере их готовности". При определении дохода после завершения всех работ на объекте строительства применяется метод "доход по стоимости объекта строительства". При использовании метода "доход по стоимости работ по мере готовности" финансовый результат у подрядчика выявляется за определенный отчётный период после полного завершения отдельных работ по этапам, предусмотренным проектом, как разница между объёмом выполненных работ и приходящихся на них затрат. Объем выполненных работ определяется исходя из договорной стоимости и применяемых методов её расчёта. Затраты, приходящиеся на выполненные работы, определяются прямым методом или расчётным путём. При методе "доход по стоимости объекта строительства" финансовый результат у подрядчика рассчитывается как разница между договорной стоимостью законченного строительством объекта и затратами по его производству.

К основным проблемам в области капитального строительства можно отнести следующее:

- использование устаревших проектов;

- долгострой;

- рост сметной стоимости, низкие показатели фондовооружённость и рентабельность;

- сокращение затрат на реконструкцию и техническое перевооружение действующего производства;

- рост незавершённого строительства;

- низкое качество строительства и др.

Решение этих проблем возможно только в рамках целевой, финансовой стратегии предприятий и государства.

На основании вышеизложенного материала можно сделать следующие выводы:

- для управления внеоборотными активами предприятия необходимо комплексно использовать финансовую информацию;

- цель переоценки основных средств – создание условий формирования необходимых денежных фондов для обновления основных активов;

- капитальные вложения относятся к долговременным затратам. Конкуренцию им составляют финансовые вложения, которые также являются долговременным способом размещения капитала. Если доходность финансовых вложений превышает доходность капитальных вложений, то происходит снижение темпов роста реальных инвестиций;

- финансированием капитальных вложений из бюджета осуществляется в форме безвозвратных ассигнований льготных кредитов. Это приводит к росту государственного внутреннего долга, если бюджет дефицитен;

Глава 2. Финансирование внеоборотных активов

0 комментариев