Навигация

Формирование цен, ее состав и решенные задачи

ОГЛАВЛЕНИЕ

1. Термины, определения, формулы

2. Методика решения типовых задач

1. ТЕРМИНЫ, ОПРЕДЕЛЕНИЯ, ФОРМУЛЫ

В отечественной практике ценообразования действуют различные виды цен, обслуживающие определенные сферы экономики. Цена состоит из отдельных элементов, которые последовательно, в соответствии с действующим законодательством, включаются в ее состав по мере движения товаров от производителя до потребителя.

Соотношение между отдельными элементами цены в ее общей величине, взятой за 100 % или 1, выраженное в процентах или долях, называется структурой цены.

В процессе движения товара от производителя до потребителя формируются следующие виды цен:

отпускная (оптовая) цена предприятия-производителя;

оптовая цена промышленности;

розничная цена;

цена блюда общественного питания.

Отпускная (оптовая) цена предприятия-производителя – это цена, по которой предприятие–производитель реализует произведенные товары и продукцию другим предприятиям и организациям: предприятиям оптовой и розничной торговли, оптово-сбытовым, снабженческим, заготовительным организациям и т. д.

При этом надо отметить, что, как правило, оптовая цена устанавливается на продукцию производственно-технического назначения, отпускная – на товары народного потребления. Таким образом, различие между ними состоит лишь в характере и целевом назначении производимой и реализуемой продукции.

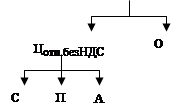

Отпускная (оптовая) цена предприятия-производителя (Цотп(опт)) состоит из следующих элементов:

Отпускная (оптовая) цена предприятия-производителя (Цотп(опт)) состоит из следующих элементов:

| Цотп(опт) = С + П + Кн | (1) |

где С – себестоимость единицы изделия, руб.; П – прибыль в цене единицы изделия, руб.; Кн – сумма косвенных налогов, руб.; А – сумма акцизного налога (включается, если изделие облагается акцизом), руб.; НДС – сумма налога на добавленную стоимость, руб.

Себестоимость является важной составной частью цены и представляет собой совокупность затрат предприятия-производителя на производство и реализацию продукции в денежной форме. Состав расходов, входящих в себестоимость, определен в настоящее время в Налоговом кодексе Российской Федерации. На основании него отраслевые ведомства разрабатывают методические рекомендации по формированию себестоимости с учетом отраслевых особенностей производственного процесса. Себестоимость рассчитывается путем составления калькуляции изделия, для чего расходы группируются по калькуляционным статьям, отражающим место их возникновения и целевое назначение. Калькулирование себестоимости осуществляется в несколько этапов по общему принципу:

рассчитывают цеховую себестоимость, включающую прямые расходы (те, которые непосредственно связаны с производством данного изделия) и общецеховые расходы (связанные с деятельностью всего цеха);

определяют производственную себестоимость, состоящую из цеховой себестоимости и общепроизводственных затрат;

определяют полную себестоимость путем прибавления к производственной себестоимости коммерческих и управленческих расходов.

Общецеховые, общепроизводственные, коммерческие и управленческие расходы являются косвенными, поэтому включаются в себестоимость условно, путем распределения их общей величины между всеми видами выпускаемой продукции пропорционально какому-либо показателю. Основой цены является полная себестоимость изделия.

Прибыль предприятия-производителя представляет собой разницу между отпускной ценой (без косвенных налогов) и затратами на производство и реализацию продукции, изделий.

Сумма прибыли, включаемая в цену, в практике ценообразования обычно рассчитывается на основе показателя рентабельность продукции (Rпрод), установленного в процентах к полной себестоимости изделия:

|

| (2) |

где Rпрод – рентабельность продукции, %; П – сумма прибыли, включенная в цену, руб.

Следовательно:

|

| (3) |

Размер рентабельности продукции, закладываемый в цену, предприятия-производителя определяют самостоятельно, учитывая уровень рыночных цен на аналогичную продукцию, свои потребности в массе прибыли. Исключение составляют виды производства, по которым осуществляется государственное регулирование цен. В настоящее время в соответствии с постановлением Правительства РФ «О мерах по упорядочению государственного регулирования цен, тарифов» и аналогичным Постановлением администрации Красноярского края к ним относятся: транспортные перевозки, ритуальные услуги, тепловая энергия, т. е. при производстве товаров народного потребления государство не регулирует размер рентабельности.

Если предприятие-производитель реализует изделия по ценам, сложившимся на рынке, то сумма прибыли в цене рассчитывается по формуле

| П =Цотп(опт) без кн – С | (4) |

Цена без косвенного налога – НДС (отпускная, оптовая, розничная) определяется на основе расчета:

|

| (5) |

где Ст – ставка налога на добавленную стоимость, %.

Акциз – налог, включаемый в цену подакцизных товаров. Ставка акцизного налога установлена в рублях за каждую единицу произведенной продукции или в процентах. Если ставка акциза установлена в процентах, то сумма налога, включаемого в цену, рассчитывается по формуле

|

| (6) |

где А – сумма акцизного налога, руб.; Са – ставка акцизного налога, %.

Сумма налога на добавленную стоимость в сфере производства рассчитывается по ставкам, установленным в процентах к стоимости изделий по отпускным ценам без НДС.

Если товар подакцизный, то

|

| (7) |

где НДС – сумма налога на добавленную стоимость, включаемую в цену, руб.

По не подакцизным товарам сумма НДС рассчитывается:

|

| (8) |

Оптовая цена промышленности – это цена, по которой реализуют товары предприятия сферы оптовой торговли, к которым относятся снабженческо-сбытовые, заготовительные, оптово-посреднические, торгово-закупочные, оптовые предприятия и организации, осуществляющие закупку, хранение и перепродажу товаров. На практике данные цены называют ценой закупки (Цзак), оптовой ценой (Цопт) или ценой оптового предприятия.

Цена оптового предприятия состоит из следующих элементов:

|

| (9) |

где Цприобр.безНДС – цена, по которой приобретен товар (отпускная или цена закупки другого оптового предприятия) без налога на добавленную стоимость, руб.; Он – сумма оптовой (снабженческо-сбытовой) надбавки, руб.; НДСопта – сумма налога на добавленную стоимость, включаемая в цену в оптовом звене, руб.

Сумма оптовой надбавки рассчитывается по формуле

|

| (10) |

где Уон – уровень оптовой (снабженческо-сбытовой) надбавки, %.

Если оптовое предприятие реализует товары по рыночным ценам, то сумма оптовой надбавки рассчитывается по формуле

|

| (11) |

Цена без налога на добавленную стоимость определяется по формуле (5). В этом случае уровень оптовой надбавки можно рассчитать по формулам

|

| (12) |

Оптовая (снабженческо-сбытовая) надбавка предназначена для покрытия издержек обращения и формирования прибыли предприятия оптовой торговли. Размер уровня оптовой надбавки зависит от уровня рыночных цен, соглашения сторон, и каждое предприятие самостоятельно определяет ее величину. Исключение составляют продукты детского питания, лекарственные средства и изделия медицинского назначения, основные продовольственные товары, реализуемые в районах Крайнего Севера и приравненных к ним местностях с ограниченными сроками завоза грузов, по которым Администрации субъектов РФ устанавливают предельные размеры оптовых (снабженческо-сбытовых) надбавок.

Сумма налога на добавленную стоимость, включаемая в цену в оптовых предприятия, рассчитывается по формуле

|

| (13) |

Розничная цена – это цена, по которой товары реализуются населению через розничную торговую сеть. Формирование и состав розничных цен зависит от двух факторов:

какая система налогообложения действует на предприятии розничной торговли;

через какие каналы товародвижения товар поступает на предприятие розничной торговли – от предприятия-производителя или от предприятия оптовой торговли.

Рассмотрим состоит из элементов:

|

| (14) |

возможные варианты формирования розничной цены.

1. Розничная цена (Црозн.) предприятия, уплачивающего в бюджет налог на добавленную стоимость, где ТН – сумма торговой надбавки, руб.; НДСрозн. – сумма налога на добавленную стоимость, включаемая в цену в предприятии розничной торговли, руб.; Цприобр.безНДС – цена приобретения товара без налога на добавленную стоимость, руб.

Если товар приобретен у предприятия-производителя, то состав розничной цены следующий:

|

| (15) |

|

(по товарам, не облагаемым акцизным налогом) | (16) |

При покупке товара у предприятия оптовой торговли, розничная цена будет состоять из элементов.

|

(по подакцизным товарам) | (17) |

Сумма торговой надбавки может рассчитываться двумя способами:

а) по уровню торговой надбавки (Утн) установленному в процентах к цене приобретения товара без налога на добавленную стоимость;

|

| (18) |

где Утн – уровень торговой надбавки, %;

б) как разница между розничной ценой без НДС и ценой приобретения без НДС.

|

| (19) |

В этом случае уровень торговой надбавки определяется по формуле

|

| (20) |

Цена приобретения товара без налога на добавленную стоимость также может быть определена путем следующего расчета:

в розничной торговле

|

| (21) |

в оптовой торговле

|

| (22) |

Расчет суммы налога на добавленную стоимость, включаемого в цену в розничной торговле, осуществляется по формуле

|

| (23) |

Ставки налога на добавленную стоимость составляют 10 и 18 % в соответствии с законодательством.

Размер уровня торговой надбавки определяется розничными торговыми предприятиями самостоятельно с учетом уровня рыночных цен, спроса, собственных затрат и желаемой прибыли.

В настоящее время государство регулирует размер уровня торговых надбавок на продукты детского питания, лекарственные средства и изделия медицинского назначения, на некоторые продовольственные товары, реализуемые в районах Крайнего Севера и приравненных к ним местностях, с ограниченными сроками завоза грузов.

Уровень торговой надбавки по этим товарам устанавливается в среднем по предприятию и является предельной величиной.

От размера торговой надбавки зависит уровень и размер валовой прибыли. За счет валовой прибыли предприятие покрывает затраты, формирует прибыль от продажи, поэтому существуют объективные причины для определения минимального уровня торговой надбавки. Математически связь между уровнем торговой надбавки и уровнем валовой прибыли может быть представлена формулами:

|

| (24) |

|

| (25) |

где Увп – уровень валовой прибыли, %.

Данная зависимость предполагает безусловную реализацию товара, так как только в этом случае будет получена валовая прибыль. В свою очередь, уровень валовой прибыли можно представить в следующем виде:

|

| (26) |

где Уи – уровень издержек, %; Ур – рентабельность продаж, %.

При обосновании уровня торговой надбавки можно использовать эти планируемые показатели. Рассчитанный по формуле (24) средний уровень торговой надбавки обеспечит предприятию необходимый уровень валовой прибыли при условии продажи товара.

2. Если предприятий розничной торговли уплачивает единый налог на вмененный доход, то есть не платит налог на добавленную стоимость, то розничная цена формируется из элементов:

|

| (27) |

В этом случае сумма торговой надбавки определяется путем следующих расчетов:

|

| (28) |

или

|

| (29) |

Уровень торговой надбавки можно найти по формуле

|

| (30) |

Цену приобретения определяют по формуле

|

| (31) |

Состав розничной цены также будет зависеть от каналов поступления товаров. При приобретении у предприятия-производителя

|

| (32) |

|

| (33) |

При покупке товара у предприятий оптовой торговли

|

| (34) |

По подакцизным товарам в состав цены также будет включена сумма акцизного налога.

Цена на блюда в предприятиях общественного питания (Цоп) является разновидностью розничной цены, но в силу специфики деятельности (реализуются блюда, состоящие из различных ингредиентов) есть общие моменты со сферой производства: на каждое блюдо составляется калькуляционная карточка. В калькуляции учитывается только стоимость сырьевого набора, а все затраты по производству, реализации и организации потребления продукции возмещаются за счет включаемой в цену наценки общественного питания, которая, кроме того, как и в торговле, служит для формирования прибыли от продажи предприятия общественного питания. Если предприятие общественного питания не платит налог на добавленную стоимость, то в калькуляционной карточке указаны: состав сырьевого набора блюда, норма, цена приобретения и рассчитана стоимость сырьевого набора. К полной стоимости сырьевого набора прибавляется сумма наценки, рассчитываемая по формуле

|

| (35) |

где Н – сумма наценки предприятия общественного питания, руб.; Ун – уровень наценки, %; Сс – стоимость сырьевого набора по ценам приобретения, руб.

Цена блюда предприятия общественного питания будет состоять из сумм стоимости сырьевого набора и наценки.

|

| (36) |

Если известна цена блюда и стоимость сырьевого набора, то сумма наценки определяется по формуле

|

| (37) |

а уровень наценки:

|

| (38) |

Предприятия общественного питания, уплачивающие налог на добавленную стоимость, формируют цену в таком же порядке, как и предприятия розничной торговли, а именно: цена блюда предприятия общественного питания складывается из элементов:

|

| (39) |

где Сс(без НДС) – стоимость сырьевого набора по ценам приобретения без НДС, руб.; НДСоп – сумма налога на добавленную стоимость, включаемая в цену блюда в общественном питании, руб.

Сумма наценки определяется:

|

| (40) |

Сумма налога на добавленную стоимость рассчитывается:

|

| (41) |

Расчет всех элементов цены при различных вариантах продажи осуществляется по аналогии с определением составных элементов розничной цены (формулы 11, 12, 19, 20, 21, 22, 24, 25, 26).

Размер наценки каждое предприятие определяет самостоятельно, исключение составляют предприятия питания, расположенные при учебных заведениях, по которым предусмотрено государственное регулирование цен – не более 60 % на продукцию собственного производства, не более 20 % – на хлеб и соль. В практике ценообразования применяются различные признаки дифференциации наценок, но чаще всего они подразделяются по составу товарооборота, видам блюд, по времени и месту реализации, а уровень наценки зависит от типа и класса предприятия, цен конкурентов, уровня издержек производства и обращения, спроса потребителей и других факторов рыночного ценообразования.

Похожие работы

... задача: «Туристы шли с одинаковой скоростью и за 2 дня прошли расстояние 36 км. В первый день они были в пути 4ч, а во второй – 5ч. С какой скоростью шли туристы?» При решении задач на движение в качестве средств наглядности, как правило, используются схематические чертежи. Однако в некоторых задачах на чертеже не всегда удается показать все величины и связи между ними, а также обозначить вопрос. ...

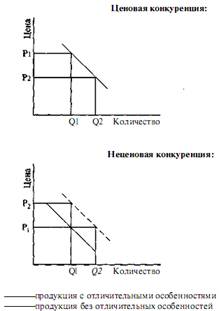

... различия в ценах не связаны с затратами. В условиях современного чрезвычайно насыщенного рынка более предпочтительными следует считать неценовые методы конкуренции [11, стр. 110]. 3. Формирование ценовой политики. Ценообразование Сущность политики цен предприятия заключается в создании и поддержании оптимального уровня и структуры цен, в изменении их во времени по товарам и рынкам с целью ...

... и услуг (работ), а также включаемые в отпускную цену налоги возвращаются организации-производителю в полном объеме при реализации товаров и услуг (работ). Это должно обеспечивать по канонам правил экономики и возмещение затрат на производство и расширенное воспроизводство путем формирования и получения добавленной стоимости. Напомним также, что предельный уровень рентабельности для организаций- ...

... рынке труда, необходимость обеспечения конкурентоспособности продукции на рынке товаров, уровень инфляции и многие другие факторы. 3. Анализ факторов, воздействующих на цену труда 3.1 Факторы формирования цены труда Цена труда в условиях современной экономики формируется на основе многих факторов. К наиболее значимым можно отнести: 1) спрос и предложение на рабочую силу; 2) конкуренцию ...

Цопт(зак) = Цприобрбез НДС + Он + НДСопта,,

Цопт(зак) = Цприобрбез НДС + Он + НДСопта,, .

.

.

.

0 комментариев