Навигация

Створення вертикально інтегрованої нафтової компанії (ВІНК)

5. Створення вертикально інтегрованої нафтової компанії (ВІНК)

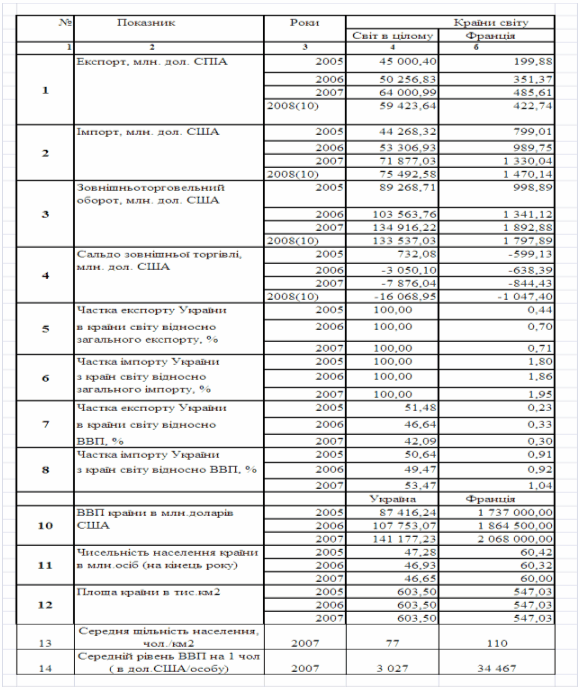

Як показує досвід, катастрофи в паливно-енергетичному комплексі України трапляються із очевидною регулярністю - двічі на рік - у квітні-травні і у вересні-жовтні. І посівна, і збір врожаю чомусь завжди виявляються для української влади великою несподіванкою. Тому зростання попиту майже завжди перетворюється на зростання цін на пальне. І, за сумним економічним „правилом храповика", назад ціна вже не падає.

Двічі на рік держава продовжує використовувати адміністративні важелі: намагається регулювати ціни, забороняє експорт нафтопродуктів, шукає, винних у своїй незграбності, веде виснажливу боротьбу за дешеве пальне для сільськогосподарських робіт. Це не дає знаних результатів, тому що чиновники не розуміють головного: набагато ефективніше для держави не давити на ринок, а мати свого потужного гравця на цьому ринку. Звичайно, таким гравцем міг би бути і Держрезерв України, який би виходив на ринок з інтервенціями пального і збивав би ціну. Як видно, в держбюджеті-2010 на Держрезерв передбачено лише 625 млн. грн., у той час, як, за словами екс-голови Держрезерву Євгена Червоненка, на виконання усіх функцій Держрезерву необхідно не менше 2,7 млрд.

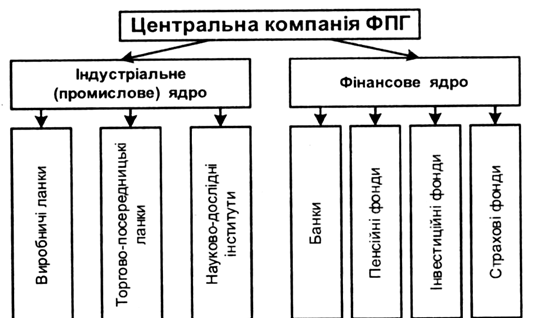

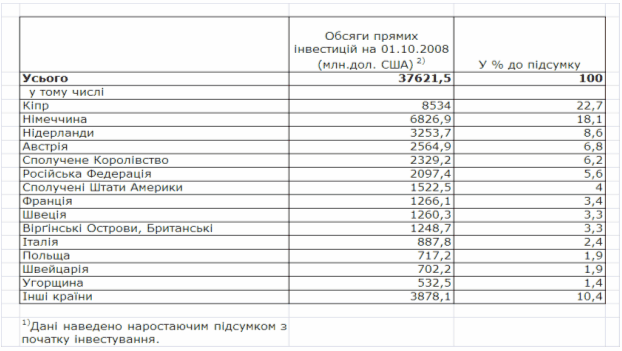

Інша справа - створення вертикально інтегрованої нафтової компанії (ВІНК), контрольний пакет якої належав би державі і яка б мала повністю замкнутий цикл виробництва і розповсюдження своєї продукції: „свердловина - нафтопереробний завод - автозаправна станція". За підрахунками спеціалістів, враховуючи можливі складники такої компанії, ВІНК могла б контролювати близько 30 % ринку продажу пального і суттєво впливати на його роздрібну ціну.

Вигідність цієї моделі вже збагнула не тільки більшість російських нафтових компаній (зокрема, „Лукойл", ТНК), але й російські чиновники. Адже не випадково зараз російський „Газпром", контрольний пакет якого перебуває у державній власності, надзвичайно швидко нарощує м'язи і у видобуванні, і у переробці, і у продажу нафти (зокрема, мова йде про нещодавню купівлю „Газпромом" „Сибнафти").

Для того, щоб розробити ВІНК, не потрібно ні копійки коштів з держбюджету. Все фінансування можна здійснити в межах банківських позик. Зокрема, кредит на формування третьої „ланки" згаданого „ланцюжка" - тобто на купівлю автозаправних станцій - „Укрнафті" надав „Дойче Банк" (240 млн. дол.). Враховуючи відсоток за кредитом, рівень прибутку (в середньому прибуток однієї АЗС в Україні на місяць становить до 15 тис. дол.), кількість запланованих АЗС (947, причому станції купуються з уже сформованою клієнтською базою), обсяг податків т.ін., експерти підрахували, що купівля АЗС окупиться за 4 роки [7].

Згідно з прогнозом відомої брокерської компанії Goldman Sachs Group Inc., середня вартість нафти 2006 p. зросте до 68 дол. за барель. Головні причини - подальше збільшення споживання енергоносіїв у Китаї, Індії, Японії, США і погіршення ситуації в ключових регіонах світового нафтовидобутку: активізація сепаратистських рухів в Іраку, зростання політичної нестабільності в Нігерії і непередбачуваність кроків антиамериканського керівництва Венесуели. Більше того, за прогнозами австралійського Commonwealth Bank, нафта може подорожчати до 75 дол. за барель протягом найближчих років, якщо суперечка навколо ядерної програми багатого на нафту Ірану переросте в новий конфлікт у Перській затоці.

Цією ситуацією може скористатися Росія. І повторити для України сценарій весни 2005 р. По-перше, рівень імпорту нафти з Росії на українські нафтопереробні заводи (НПЗ) залишиться вкрай низьким.

Це підтвердив і міністр промисловості й енергетики Росії Віктор Христенко, пообіцявши, що поставки нафти на українські НПЗ 2006 р. збережуться на рівні цього року. Нагадаємо, що за 11 місяців 2005 року імпорт нафти з Росії на українські НПЗ знизився на 28 % - до 13,68 млн. т.

По-друге, усі НПЗ, де контрольний пакет належить російським нафтовим компаніям, - Лисичанський, Херсонський і Одеський (у сумі вони забезпечують понад 50 % усієї нафтопереробки України) - продовжать працювати при мінімальному завантаженні потужностей (Одеський нафтопереробний завод, що належить російському ,Лукойлу", уже зупинено на тривалу реконструкцію, як і Херсонський НПЗ).

По-третє, Росія використовуватиме навіть незначні коливання світових цін на ринку нафти для серйозного підвищення експортних мит.

Найбільш імовірно, що згадані удари загостряться напередодні посівної. Адже наступного року сезонне зростання цін на паливо збігатиметься з фінальною стадією парламентських виборів. І Москва, безсумнівно, скористається цим козирем, сподіваючись домогтися бажаного для неї результату парламентських виборів.

При цьому і український уряд, і депутати Верховної Ради замість розробки пакета кроків для запобігання цій кризі, навпаки, роблять усе, аби це пройшло найбільш болісно для України. Зокрема, вкотре підвищено ставку рентних платежів із видобутку нафти в Україні.

В 2005 р. ситуацію на ринку нафтопродуктів вдалося стабілізувати насамперед малоефективними спробами „ручного" управління (зокрема, створенням цінової стелі, забороною експорту), а також за рахунок збільшення імпорту готових нафтопродуктів.

Така шокова терапія допомогла тимчасово стабілізувати ринок, однак вона не може бути основою його зростання, довгострокової стабілізації цін і обсягів нафтопродуктів на ринку. Але державі значно вигідніше не тиснути на ринок нафтопродуктів, а мати можливість його регулювати, у тому числі за рахунок свого сильного гравця на цьому ринку. Аби цей гравець міг повноцінно впливати на ринок, він має бути вертикально інтегрованим, тобто володіти „ланцюжком": свердловина - нафтопереробний завод - автозаправна станція.

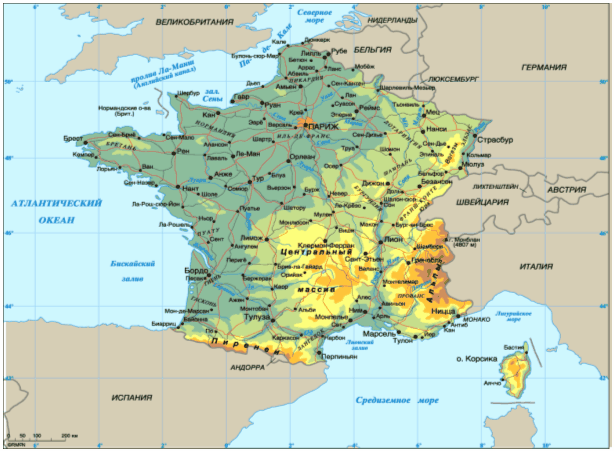

Досвід останніх 50 років розвитку світового нафтового бізнесу свідчить, що найоптимальнішою моделлю розвитку нафтокомпанії є саме вертикальна інтеграція (ВІНК). Так само, як нині небезпека нафтогазової кризи підштовхує Україну до створення ВІНК, у 1970-х роках світова нафтова криза стала стимулом для держпідприємств нафтопереробної та нафтохімічної промисловості Франції та Італії створити повноцінний „нафтовий ланцюжок", включаючи видобуток і роздрібну мережу автозаправок (АЗС). І головна мета була аналогічною: подолати залежність від поставок сировини з-за кордону.

Концентрація капіталу й виробництва, створення єдиної інфраструктури дали французам і італійцям широке поле для маневрів капіталом, потужностями переробки, потоками сировини та продукції. Це призвело до скорочення питомих витрат у виробництві, збільшення збуту нафти і нафтопродуктів, зростання прибутку. У результаті у світі з'явилися такі великі нафтові компанії, як французька Total й італійська ENI, що входять нині в двадцятку лідерів світового нафто-ринку.

При цьому, як свідчить досвід найбільших у світі ВІНК, найефективніше працювали ті компанії, в яких держава володіла контрольним пакетом, але відкривала приватному капіталу доступ до дрібних пакетів вертикально інтегрованої нафтової компанії. Тому ще з кінця 1980-х років у світі спостерігається тенденція до створення відкритих вертикально інтегрованих компаній.

Останнім вдалим прикладом є створення китайських ВІНК -Китайської національної нафтової корпорації (КНПК) і Китайської нафтохімічної корпорації. Ще у 1998 р. керівництво КНР об'єднало в цих двох компаніях розрізнені підприємства з видобутку, переробки нафти та продажу нафтопродуктів. Уже до початку 2000 р. багато підрозділів КНПК змогли залучити мільярди доларів портфельних інвестицій. Зокрема, один із підрозділів - PetroChina - зумів залучити З млрд. дол. через розміщення 15 % акцій на біржах Гонконгу та Нью-Йорка. Причому за пакет змагалися найбільші європейські й американські компанії - BP, Shell, ExxonMobil.

Створення вертикально інтегрованих компаній і залучення за рахунок них інвестицій також дало змогу КНР успішно освоювати багаті нафтові родовища за кордоном і диверсифікувати поставки нафти з різних регіонів світу. За даними департаменту енергетики США, до початку 2005 р. КНПК вдалося знизити частку близькосхідної нафти в імпорті до 50% (раніше цей показник становив 70 %).

Вигідність цієї моделі вже зрозуміли і на пострадянському просторі. За цією моделлю вже працюють більшість приватних російських нафтових компаній (зокрема, „Лукойл", ТНК-BP), також на неї починає переходити російський „Газпром", контрольний пакет якого перебуває в державній власності. „Газпром" швидко нарощує і видобуток, і переробку, і продаж нафти (зокрема, нещодавно купив „Сиб-нафта").

Найперспективнішим для створення вертикально інтегрованої компанії в Україні є ВАТ „Укрнафта", оскільки ця компанія уже володіє двома повноцінними ланками майбутнього ланцюжка. По-перше, на компанію припадає більше- 90 % українського видобутку нафти і 40 % газоконденсату (у 2005 р. „Укрнафта" планувала збільшити видобуток вуглеводнів до 3,07 млн. т). І, по-друге, компанія уже володіє мережею з 591 автозаправної станції, а в найближчі місяці збирається придбати ще 97 АЗС.

Чого бракує компанії, так це середньої ланки, тобто власних потужностей з переробки нафти. Але й тут з'являється реальний шанс: на 25 січня 2011 року заплановано аукціон із продажу 32,86% акцій НПК „Галичина". З огляду на те, що держава вже володіє 25% акцій цього заводу, купивши новий пакет, держава через компанію „Укрнафта" змогла б де-факто розпоряджатися контрольним пакетом підприємства. А отже, і потужніше впливати на процес прийняття менеджментом „Галичини" рішення про переробку на цьому комплексі нафти, видобутої в Україні.

Адже зараз „Укрнафта" не може бути впевнена, що, видобувши нафту, вона зможе її переробити або продати за ринковою ціною. Цього року нафтопереробні заводи нечасто виходили на аукціони з продажу нафти. А виходячи, не поспішали торгуватися. Зокрема, на аукціоні 24 листопада 2005 р. із заявлених 50 тис. тонн нафти компанії „Укрнафта" вдалося реалізувати усього 9 тис. тонн. При цьому ціна реалізації знизилася на 8,7 % порівняно зі стартовою та ціною попереднього аукціону - до 2100 грн. за тонну, що нижче від вартості російської нафти, яка поставляється на українські НПЗ.

Аналогічно і з переробкою: хоча майже всі нафтопереробні заводи, розташовані в Україні, працюють не на повну силу, дуже часто керівництво заводів відмовляється від переробки української нафти. І позиція російських власників НПЗ цілком зрозуміла: їхні підприємства вже є вертикально інтегрованими компаніями й орієнтовані на переробку власної нафти. Навіть коли переробні потужності НПЗ залишаються незавантаженими, їхні власники продовжують отримувати прибуток, перерозподіливши доходи по всьому ланцюжку „від свердловини до автозаправки".

Зрозуміло, що така ситуація, разом із непередбачуваністю ставок ренти (за 2009 р. ставка змінювалася двічі) і надзвичайно тривалим процесом одержання дозволів на розробку нових родовищ, не може стимулювати видобуток нафти в Україні.

Тому не дивно, що зростання видобутку нафти в Україні уповільнюється. У той час як контрактні ціни на російську нафту для Європи за дев'ять місяців 2005 р. зросли на 65 %, видобуток нафти в Україні збільшився лише на 2,6 %, а видобуток супутнього газового конденсату навіть скоротився на 4,4 %, що, природно, не дає змоги говорити про зниження сировинної залежності від Російської Федерації.

І це при тому, що президент України одним із головних елементів енергетичної безпеки України назвав збільшення видобутку і переробки нафти у 2006-2010 роках у 1,5 рази.

За підрахунками фахівців, вертикально інтегрована компанія, створена на основі „Укрнафти", могла б контролювати до 30 % ринку продажу пального й істотно впливати на його роздрібну ціну. Мабуть, тому своїм розпорядженням від 18 травня 2005 р. президент В. Ющенко визнав, що оптимальною є побудова вертикально інтегрованої компанії на базі „Укрнафти".

Позитив полягає також у тому, що для створення ВІНК на основі „Укрнафти" не потрібні кошти з держбюджету. Фінансування можна здійснити в межах банківських кредитів. Зокрема кредит на формування третьої „ланки" у вищезгаданому ланцюжку - тобто на купівлю автозаправних станцій - „Укрнафті" надав „Дойче Банк". З огляду на відсоток за кредитом, рівень прибутку, кількість запланованих АЗС, обсяг податків тощо експерти підрахували, що придбання автозаправних станцій окупиться за чотири роки. Але вже через рік-два держава матиме свого потужного гравця на ринку продажу пального і зможе реально впливати на рівень і стабільність цін на вітчизняному ринку нафтопродуктів.

Однак поява нового серйозного гравця на вітчизняному нафторинку, контрольний пакет акцій якого належить державі, влаштовує далеко не всіх приватних нафтотрейдерів. А тому створення вертикально інтегрованої компанії намагаються стримати в стінах парламенту. Зокрема один із власників НПК „Галичина" депутат Ігор Єремеєв (він контролює 41 % акцій НПК і розгалужену мережу АЗС „Західної нафтової компанії") уже розгорнув політичну атаку на ВІНК.

Депутат стверджує, що „Укрнафта" купує собі АЗС за надто високою ціною. Водночас „Дойче Банк", який надав „Укрнафті" кредит на придбання АЗС, фактично підтвердив справедливість ціни заставною вартістю вже куплених станцій.

Друга лінія наступу на ВІНК пов'язана з продажем 32,86 % акцій НПК „Галичина". Тут ті самі зацікавлені особи також намагаються висунути звинувачення з приводу ціни. Зокрема І. Єремеєв уже заявив, що стартову ціну пакета завищено втричі. А з огляду на те, що нинішнім власником 32,86 % акцій НПК є група „Приват" (вона ж володіє 42 % акцій „Укрнафти"), робиться висновок, що, таким чином, „Приват" займається елементарним вимиванням державних коштів із „Укрнафти".

Водночас у відповідь на ці закиди „Укрнафта" готова запропонувати викупити пакет акцій самого депутата І. Єремеєва за озвученою ним пропозицією. Опосередковано ця інформація підтверджується й тим, що один із високопоставлених акціонерів „Укрнафти" після зборів акціонерів 20 грудня 2005 р. зазначив: Щоб брати участь у господарській діяльності НПК „Галичина", компанії „Укрнафта" було б дуже бажано придбати близько 72 % акцій тієї самої „Галичини".

Третя лінія наступу на ВІНК - натяки згаданого депутата на те, що створення вертикально інтегрованої компанії на базі „Укрнафти" призведе до посилення групи „Приват". Мовляв, зараз „Приват", не маючи контрольного пакета, все ж домінує в „Укрнафті", а, створивши ВІНК, домінуватиме й у новостворюваній структурі. Але це вже проблема не „Укрнафти" і не „Привату".

Крім того, уже проглядаються механізми посилення ролі держави у ВІНК за допомогою розширення повноважень спостережної ради в таких делікатних питаннях захисту державних інтересів, як відчуження майна ВІНК, затвердження контрактів [8].

Одним з основних чинників, що найбільше вплинули на загострення проблеми задоволення потреби України в нафтопродуктах у 2009 p., було скорочення поставок і переробки нафти на НПЗ. Тільки за чотири місяці поточного року поставки нафти зменшилися порівняно з аналогічним періодом минулого року на 1801,7 тис. т, або 21,7 %, і становили 6497,7 тис. т.

У це зниження (або 90,4 %) найбільшим був внесок постачальників нафти з Росії, тоді як поставки нафти, що видобувається на українських родовищах, зросли на 117,07 тис. т, або 16,7%. Водночас цього року припинився імпорт нафти з Казахстану, що за аналізований період часу з урахуванням обсягів поставок у 2004 р. (чотири місяці) збільшило дефіцит на 16,1 %.

У зв'язку з тим, що господарями українських НПЗ (Лисичанського - ТНК-BP, Одеського - „Лукойл", Кременчуцького - „Татнефть") є російські нафтопереробні компанії, у ситуації, що склалася, можна говорити про неефективність проведеної в Україні приватизації нафтопереробної промисловості та вибору потенційних інвесторів. Тому дефіцит, який виник на ринку нафтопродуктів, багато в чому пов'язують із відсутністю в держави можливості впливати на диверсифікацію поставок нафти на НПЗ України і виконання їхніми новими власниками інвестиційних зобов'язань (високий рівень використання виробничих потужностей; модернізація НПЗ за рахунок впровадження поглиблювальних процесів; підвищення якості нафтопродуктів за рахунок впровадження облагороджувальних процесів; перехід на нові специфікаційні вимоги до якості нафтопродуктів, чинні у рамках країн ЄС).

Нині в Україні 87 % обсягу нафти, що переробляється, припадає на поставки з Російської Федерації, тобто російські компанії роботу своїх НПЗ в Україні орієнтують лише на переробку нафти з російських родовищ. Водночас, як показує світова практика, ефективна робота НПЗ країн Заходу базується на принципах диверсифікації поставок нафти. Прикладом цього може слугувати досвід Франції, яка не прив'язується до якогось одного джерела поставок вуглеводневої сировини. У Франції створено сучасну нафтопереробку, й вона може ефективно переробляти й менш якісні нафти з високим вмістом сірки з країн СНД, частка яких у загальних поставках досягла 19,9 %. Таким чином, принцип диверсифікації дає змогу не лише забезпечувати ритмічні поставки нафти на НПЗ, а й вибирати сировину з урахуванням її ціни та прийнятної якості.

Різні підходи в забезпеченні НПЗ нафтою дають різні результати ефективності використання виробничих потужностей в окремих країнах і географічних регіонах. Так, в Україні за січень-квітень 2008 р. використання виробничих потужностей установок первинної переробки нафти в розрізі окремих підприємств становило: Кременчуцький НПЗ- 36,1%, Херсонський - 24,2%, Одеський - 65,9%, Дрогобицький - 57,2 %, Надвірнянський - 64,2 %, Лисичанський НПЗ -34,8 %.

Для порівняння зазначимо, що цей показник у країнах Північної Америки досяг 92 %, Середнього Сходу і Європи - 88 %, тоді як у країнах Центральної та Південної Америки він значно нижчий і становить 73 %, в Африці - 72 %.

У технологічному циклі переробки нафти потужності процесів вторинної переробки прив'язані до потужності установок первинної переробки. Тому у випадку, коли потужності установок первинної переробки використовуються не повністю, у результаті ланцюгової реакції те саме відбувається і з потужностями вторинної переробки. Так, в Україні 2003 р. при використанні на Лисичанському НПЗ потужностей з первинної переробки на 38,8 % цей показник з каталітичного риформінгу становив 34,7, каталітичного крекінгу - 76,4 і гідроочистки - 35,5 %. На Кременчуцькому НПЗ ці показники відповідно були такими: 35,6; 37,0; 75,2 і 52,3 %.

Для порівняння розглянемо аналогічні показники у Франції, де 2003 р. середньорічне використання потужностей з первинної переробки нафти становило 88,1 %, у тому числі з гідрокрекінгу - 93 %, каталітичного крекінгу - 87 %, висбрекінгу - 54 %, алкілування, ізомеризації і МТБЕ - 74 % і гідрознесірчення - 77 %. Можна вважати, що всі ці показники відображали стан ринку нафтопродуктів, а також якість нафти, що перероблялася.

Цікавим є аналіз належності НПЗ у Франції окремим національним нафтовим компаніям. З 13 НПЗ, на яких у 2003 р. було перероблено 81,93 млн. т нафти, шість НПЗ, які переробили 48,14 млн. т, належали національній компанії Total, тоді як на три НПЗ компанії Shell припадало 15,11 млн. т, три НПЗ компанії Exxon Mobil - 15,13 млн. т і один НПЗ компанії BP - 8,11 млн. т. Тому в ситуації, що склалася, французькій державі значно простіше контролювати й впливати на національний ринок нафтопродуктів, ніж Україні. При цьому слід зазначити, що видобуток вуглеводнів компанією Total (Франція, Бельгія) у тому самому 2003 р. становив 72,7 млн. т нафти й 40 млн. т газу [9].

Висока зацікавленість акціонерів і менеджменту „Укрнафти" у додаткових переробних потужностях має пояснення. Взяти хоча б той факт, що „Укрнафта" вже наступного року може збільшити обсяги видобутку за рахунок розробки родовищ у Нігерії, що, до речі, теж було одним із питань порядку денного зборів акціонерів. З нігерійським урядом було проведено ряд переговорів, у результаті яких сторони домовилися про створення спільного підприємства для розробки нафтових родовищ на території Нігерії і видобутку нафти [10].

6. ЗАТ „Західна компанія „ДАКОР"

„ДАКОР", яка нині займає вже до 7 % українського ринку з виробництва і реалізації цукру. ЗАТ планує в майбутньому збільшувати посіви буряку, і в тому числі за рахунок оренди земельних площ. ЗАТ збільшує авансування підприємств, які вирощують буряки (на 16 млн. грн. в 2009 р.) - для закупівлі насіння, мінеральних добрив, засобів захисту. Але ці аванси не завжди повертаються: сільгосппідприємства заборгували товариству значну суму. Тому серйозна ставка зроблена на приєднання нових сільгосппідприємств. Цукрозаводи, які входять в компанію „ДАКОР", почали входити в склад сільгосппідприємств як співзасновники, таким чином, беручи на себе більшу частину затрат на виробництво цукрової сировини.

Тим не менш оптимальним шляхом розвитку є приєднання до ЗАТ „ДАКОР" сільгосппідприємств, вважає його керівництво. В його складі уже 14 власних господарств, на яких працює більше 3 тис. осіб. Тут уже відповідальність за вирощені врожаї ні на кого не перекладеш. Компанія закуповує крупні партії необхідних засобів для обробки землі і, таким чином, може диктувати ціни їх виробникам. В минулому році компанія придбала одних тільки засобів із захисту рослин на 2 млн. дол. За рахунок масштабних закупівель собівартість сільгоспкультур в господарствах ЗАТ „ДАКОР" суттєво знизилася. Керівництво компанії вивчило досвід США і зробило для себе декілька принципових висновків. Для збирання цукрових буряків не обов'язково купувати дорогу техніку, перш за все самохідні комбайни за півмільйона доларів. Вартість прицепних комбайнів і іншої техніки - сіялок, культиваторів, оборотних плугів - в декілька разів нижча. А цих засобів в основному достатньо для оновлення технічного парку вітчизняних бурякосіючих господарств.

Однак землеробство - це справжній виробничий комплекс. І для того, щоб витримувати сівообіг і агрокультуру в цілому, компанія вирощує зернові культури і почала відроджувати тваринництво, яке в масштабах держави практично гине. В компанії розуміють, що тваринництво - це не тільки органічні добрива для вирощування основної культури - цукрових буряків, але ще й живі, щоденні гроші, які дають змогу розвиватися сільгосппідприємствам.

Отримувати гроші в кредит навіть на один рік українські цукрозаводи не можуть. Вони завантажені сировиною, як правило, на 45-60 днів. А, наприклад, в тих же США завдяки накопиченим запасам сировини цукрозаводи працюють дев'ять місяців на рік, і тому щорічна позичка для них - не проблема. До того ж банки видають гроші під 5,5 % річних. Українські цукрозаводи в цьому році зможуть отримувати гривневі кредити під 20—21 % річних (компенсація з боку держави -лише 7 %).

„ДАКОР" - одна з небагатьох компаній, яка серйозно працює на ринку виробництва і реалізації цукру. Вона сама забезпечує себе якісною сировиною, щоб не залежати від політичної кон'юнктури [11].

Висновки

В процесі виконання курсової роботи були

Проаналізовані:

- гірничо-металургійний комплекс;

- целюлозно-паперовий комбінат;

- нафтові компанії;

- компанія по виробництву цукру.

Розглянуті приклади формування кластерів.

Література

1. Фатхутдинов Р.А. Конкурентоспособность: экономика, стратегия, управление. - М.: ИНФРА-М, 2001. - 446 с.

2. Маскалевич І. Фантомний холдінг // Дзеркало тижня №7 (636), 2 березня, 2009 р.

3. Малійський Г. Важке лідерство // Дзеркало тижня. - 2009. -4 червня.

4. Савчук В. Стратегическое управление издержками // //www.logistics.ru.

5.Хомяков B.I., Грамм О.С. Кластерна модель розвитку регіону // Матеріали IV Міжнародної науково-практичної конференції "Теорія і практика сучасної економіки". - Черкаси: ЧДТУ, 2003. - с. 24.

6. Гармаш С. Операция «ширма» или, как Ахметов в Донбасе элите менует // pravda.com.ua

7. Ніколаєв С. Розв'язати пекельний вузол // Дзеркало тижня. -2009.-№51.

8. Землянський В. Вертикальний вихід із замкнутого кола // Дзеркало тижня. - 2009. - № 50.

9. Бурлака Г. Про причини кризових явищ на ринку нафтопродуктів України // Дзеркало тижня. - 2009. - № 24.

10. . Світлична С. Чого стоїмо, на кого чекаємо? // Дзеркало тижня. -2008.-№ 550.

11. Якель Р. Рейтинг „Західної компанії „ДАКОР" зростає, і перш за все кредитний // Дзеркало тижня. - 2008. - 16 квітня.

Похожие работы

... іння правової природи холдингової компанії, а тому відсутня і термінологічна тотожність цього поняття. На виправлення цього недоліку і має бути спрямована подальша законопроектна робота. Холдингові компанії за законодавством ЄС. Адаптація законодавства України до законодавства ЄС є пріоритетною складовою процесу інтеграції України до Європейського Союзу. Тому Закон, і зокрема, його термінологія ...

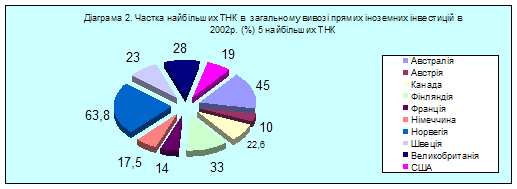

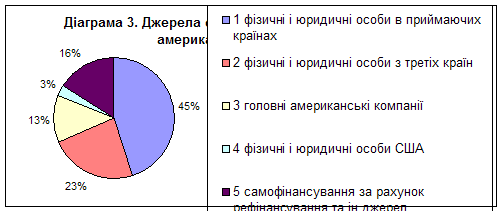

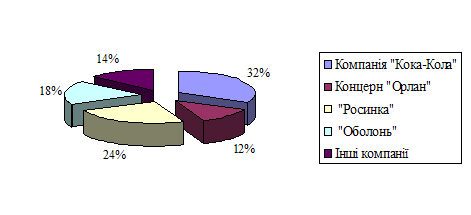

... , можна згадати про такі інвестиції ТНК в економіку України: Київська область - "Кока-Кола Аматіл" Нестле у Львівську кондитерську фабрику “Світоч" (харчова промисловість), Запорізька область - ДЕУ (машинобудування), інвестиції транснаціональної компанії JTI у розвиток тютюнової галузі, Siemens У розвинутих країнах світу вільних інвестиційних ніш практично немає, тоді як у нашій країні вони є, ...

... " та деяких інших. Внаслідок конкурентної боротьби в бізнесовому середовищі відбуваються постійні зміни. Тому наведена далі характеристика фінансово-промислових груп є лише базою для роздумів і подальшого аналізу. 2. Характеристика основних бізнес-груп В 2004 р. три українці увійшли до щорічного списку світових мільярдерів американського ділового журналу „Форбс". „Форбс" пише, що зараз в ...

... взаємних прав та обов'язків у зовнішньоекономічній діяльності. Договір (контракт) укладається відповідно до Закону України "Про зовнішньоекономічну діяльність" [5]та інших законів України з урахуванням міжнародних договорів України. Суб'єкти підприємницької діяльності при складанні тексту договору (контракту) мають право використовувати відомі міжнародні звичаї, рекомендації міжнародних органів ...

0 комментариев