Навигация

Анализ динамики и структуры баланса

5.4 Анализ динамики и структуры баланса

| Н | К | Н | К | ||

| А 1 | 68960604 | 67622243 | П 1 | 17708069 | 19762973 |

| А 2 | 27414560 | 24058087 | П 2 | 21692294 | 19809576 |

| А 3 | 28176942 | 29234897 | П 3 | 118695812 | 127239639 |

| А 4 | 348728671 | 365449045 | П 4 | 310073122 | 311429832 |

А1(н)=23890033+45070571=68960604

А1(к)=21947427+45674816=67622243

А2(н)=25363098+131148+1920314=27414560

А2(к)=21588309+103663+2366115=24058087

А3(н)=22104255+4561978+1510709=28176942

А3(к)=21971272+5043184+2220441=29234897

А4(н)=348025376+703295=348728671

А4(к)=364353311+1095734=365449045

П1(н)=17708069

П1(к)=19762973

П2(н)=17835463+3363+2057818+1795650=21692294

П2(к)=18244469+1347960+217147=19809576

П3(н)=114918099+3777713=118695812

П3(к)=127070391+169248=127239639

П4(н)=310073122

П4(к)=311429832

А1(Н) 68960604>П1(Н) 17708069 А1(К) 67622243>П1(К) 19762973

А2(Н) 27414560>П2(Н) 21692294 А2(К) 24058087>П2(К) 19809576

А3(Н)28176942<П3(Н)118695812 А3(К)29234897<П3(К)127239639

А4(Н) 348728671>П4(Н) 310073122 А4(К)365449045>П4(К)311429832

Для определения ликвидности баланса, сопоставим итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если: выполняется следующее равенство: в нашем случае две группы соответствует требованиям, значит, баланс данного предприятия считается ликвидным.

Актив Сравнение Пассив

А1 >= П1

А2 >= П2

А3 >= П3

А4 =< П4

5.5 Анализ ликвидности предприятия

1. Определяем текущую ликвидность:

(А1+А2)-(П1+П2)>0

Тл(н)=(68960604+27414560)-(17708069+21692294)= 56974801

Тл(к)=(67622243+24058087)-(19762973+19809576)= 52107781

2. Определяем перспективную ликвидность: А3-П3>0

Пл(н)=28176942-118695812=-90518870

Пл(к)=29234897-127239639=-98004742

3. Рассчитываем чистые активы:

(190+290-220-244-252)-(450+590+690-640-650-660)>0

Ча(н)=(348025376+118348271-1920314-27469586)-(114918099+41382426-3363-2057818)= 282744403

Ча(к)=(364353311+113671562-2366115-26163371)-(127070391+39524650-1347960)= 284248306

4. Рассчитываем коэффициент абсолютной ликвидности: А1/П1+П2>0,1

Ал(н)=68960604/17708069+21692294=1,75

Ал(к)=67622243/19762973+19809576=1,71

5. Рассчитываем коэффициент критической ликвидности: А1+А2/П1+П2>1

Кл(н)=68960604+27414560/17708069+21692294=2,45

Кл(к)=67622243+24058087/19762973+19809576=2,32

6. Рассчитываем коэффициент текущей ликвидности:

А1+А2+А3/П1+П2>2

Ктл(н)=68960604+27414560+28176942/17708069+21692294=3,16

Ктл(к)=67622243+24058087+29234897/19762973+19809576=3,06

7. Рассчитываем коэффициент обеспеченности собственными оборотными средствами:

П4-А4/А1+А2+А3>0.1

Коб(н)=310073122-348728671/68960604+27414560+28176942=-0,31

Коб(к)=311429832-365449045/67622243+24058087+29234897=-0,45

При анализе ликвидности предприятия показал :

· Платежеспособность организации в ближайшем периоде хорошая и на начало и на конец периода показатели баланса в норме.

· Платежеспособность предприятия в будущих периодах выглядит нелучшим образом, т. к. нормативные показатели <0.

· Чистые активы ОАО «Северсталь» показали хорошие результаты, а это один из признаков платежеспособности предприятия.

· Коэффициент абсолютной ликвидности тоже в норме. Это свидетельствует о том, что краткосрочная задолженность организации может быть погашена в ближайшее время за счет денежных средств и краткосрочных финансовых вложений.

· Коэффициент критической ликвидности показал, что значения в норме. Он показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время.

· Коэффициент текущей ликвидности так же в норме. Он указывает, какую часть текущих обязательств по кредитам организация может погасить, мобилизовав все оборотные средства.

· Коэффициент обеспеченности собственными оборотными средствами показал отклонение от нормы. Это говорит о нехватке у предприятия собственных оборотных средств.

5.6 Анализ финансовой устойчивости предприятия

Проведем анализ финансового состояния предприятия с использованием простых соотношений: СК>1/2валюты баланса

(н)= 310073122>233186824 (к)= 311429832>239012436,5

Проведем анализ финансового состояния предприятия с использованием абсолютных показателей:

1. СОС(н)= 310073122-348025376= -37952254

СОС(к)= 311429832-364353311= -52923479

2. СД(н)= -37952254+114918099=76965845

СД(к)= -52923479+127070391=74146912

3. ОИ(н)= 76965845+17835463=94801308

ОИ(к)= 74146912+18244469=92391381

4. ΔСОС(н)= -37952254-22104255= -60056509

ДСОС(к)= -52923479-21971272= -74894751

5. ДСД(н)= 76965845-22104255=54861590

ДСД(к)= 74146912-21971272=52175640

6. ΔОИ(н)= 94801308-22104255=72697053

ДОИ(к)= 92391381-21971272=70420109

В нашем случае модель имеет вид (0,1,1), а это значит, что у предприятия нормальное финансовое состояние.

Проведем анализ финансового состояния предприятия с помощью относительных показателей финансовой устойчивости:

1. Коэффициент финансовой независимости: СК/ВБ>0,5

Кфн(н)= 310073122/466373647=0,66

Кфн(к)= 311429832/478024873=0,65

2. Коэффициент самофинансирования: СК/ЗК>1

Ксф(н)= 310073122/114918099+41382426=1,98

Ксф(к)= 311429832/127070391+39524650=1,87

3. Коэффициент финансовой напряженности: ЗК/ВБ<0,5

Кфнпр(н)= 114918099+41382426/46637 647=0,34

Кфнпр(к)= 127070391+39524650/478024873=0,35

При использовании трех способов оценки финансовой устойчивости предприятия и проведя анализ, сделав расчеты коэффициентов можно сказать, что ОАО «Северсталь» финансово устойчиво, т.к. все показатели в норме.

5.7 Анализ деловой активности предприятия

1. Коэффициент оборачиваемости активов:

В/среднегод. стоимость активов

Коа(2009)=143568222/(466373647+478024873)/2=0,3

Коа(2007)=193470255/346027818=0,6

Као(2008)=243634737/411186838=0,59

2. Длительность оборотов активов:

Число календ. дней/Коа

Доа(2009)=360/0,3=1200 дней

Доа(2008)=360/0,59=610 дней

Доа(2007)=360/0,6=600 дней

3. Рентабельность продукции:

(2009)=ВП/С/с=39047672/104520550=0,37

(2008)=86247222/157387515=0,55

(2007)=68503729/124966526=0,55

4. Рентабельность производства:

ВП/сред.вел.осн.средств+сред.вел.обор.средств

(2009)=39047672/(63629095+60154380)/2+(118348271+113671562)/2=0,22

(2008)= 86247222/166801723=0,52

(2007)= 68503729/150704161=0,45

5. Рентабельность продаж:

(2009)=П от продаж/В=25605870/143568222=0,18

(2008)=73886348/243634737=0,3

(2007)=57682215/193470255=0,3

6. Рентабельность активов:

(2009)=БП/сред.вел.активов=87617234/472199260=0,19

(2008)= 115289249/411186838=0,28

(2007)= 90685602/346027818=0,26

7. Рентабельность собственного и заемного капиталов:

(2009)=ЧП/сред.вел. СК и ЗК=1356710/310751477+161447783=0,003

(2008)=38579751/411186838=0,09

(2007)=42101125/346027818=0,12

При анализе деловой активности ОАО «Северсталь» в 2009 году все показатели снизились. В 2007 и 2008 г. расчетные данные деловой активности держатся выше, чем в 2009 году. Коэффициент оборачиваемости активов в 2009 г. снизился с 0,6 до 0,3, а длительность оборотов активов наоборот увеличилась с 600 до 1200 дней. Это говорит о том, что активы на предприятии используются неэффективно, а деловая активность спала. Такая же картина наблюдается и по показателям рентабельности. В 2009 году по сравнению с 2007 и 2008 г. расчетные данные уменьшились. Например, рентабельность продукции в 2009 году снизилась по сравнению с 2007 и 2008 г. с 0,5 до 0,3. Рентабельность продаж упала в 2009 году с 0,3 до 0,18. Это свидетельствует о том, что ресурсы на предприятии используются неэффективно, а значит и деловая активность организации низка в анализируемом периоде.

Похожие работы

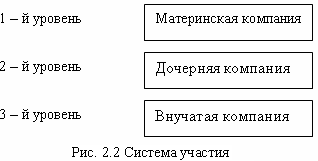

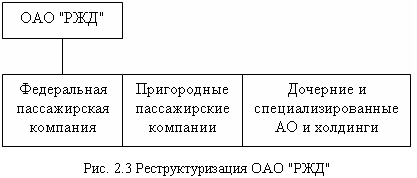

... или каких-то структур[59]. Таким признакам отвечает, на наш взгляд, предпринимательское объединение в форме холдинга, осуществляющее согласованную деятельность участников. Глава 2. Правовое регулирование деятельности холдинговых компаний.2.1. Цели создания холдинговой компании.Целеполагание при создании холдингов напрямую зависит от времени, места, способа и задач, реализуемых при ...

... заключается в том, что преимущества от объединения достигаются не посредством арифметического сложения, а умножением возможностей всех организаций, входящих в структуру холдинга. Холдинговые компании как разновидность предпринимательских объединений в сравнении с не интегрированными коммерческими организациями, обладают следующими преимуществами: - реализацией масштаба используемых ресурсов, в ...

... целом, т. е. задачи, которую ставят основные положения принятые ныне военной доктриной Российской Федерации. В том числе перспективы развития и анализ ситуации в ВПК в первой половине 90х годов. 1. Становление холдинговых компаний. 1.1. Правовое обеспечение. 1.1.1. Зарубежная практика. Наибольшую активность в развитии холдинговых отношений проявляют корпорации США: уже к концу 20-х годов из ...

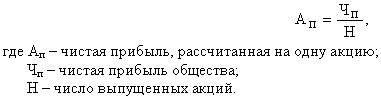

... отношению к нему чистой прибыли: Прибыль коммерческих организаций, занимающихся предпринимательской деятельностью, остающаяся после ее распределения в общем установленном порядке, распределяется между участниками на принципах корпоративности. Глава 2. Разновидности акционерного общества 2.1 Корпорация как основная правовая форма организации бизнеса Корпорация (акционерное общество) ...

0 комментариев