Навигация

Экономико-статистический анализ

Астраханский Государственный Технический Университет

Институт экономики

Кафедра "Бухгалтерский учет, анализ хозяйственной деятельности аудит"

Лабораторный практикум

по статистике

на темы:

1. Определение влияния неформального сектора и теневой экономики на объем ВВП

2. Статистический анализ факторов, влияющих на эффективность инвестиций

3. Анализ рынка страховых услуг по данным СНС

Выполнила: ст-ка гр. ДФБ-32

Оразгалиева М.Ш.

Астрахань - 2004.

Содержание

Глава 1. Определение влияния неформального сектора и теневой экономики на объем ВВП

Глава 2. Статистический анализ факторов, влияющих на эффективность инвестиций

Глава 3. Анализ рынка страховых услуг

Тесты

Список используемой литературы

Глава 1. Определение влияния неформального сектора и теневой экономики на объем ВВП

Внимание российской общественности сегодня во многом приковано к феномену теневой экономики. При этом значительно разнятся как взгляды на сущность этого явления, так и количественные оценки его масштабов. Вообще, теневая экономика - это реакция хозяйствующих субъектов на систему, которая поставила их в положение жертв правового и экономического беспредела. Причем такая составляющая экономики, которая не укладывается в сложившиеся и узаконенные представления о норме, присутствует в той или иной степени в экономике любой страны. В англоязычных странах это явление называется неофициальная, подпольная, скрытая экономика, во французских изданиях - подземная, скрытая экономика, в Германии - теневая.

Теневая экономика - это не просто сложное социально-экономическое явление, охватывающее всю систему общественных экономических структур, экономических отношений общества - это, прежде всего, неконтролируемый обществом сектор общественного воспроизводства в ходе производства, распределения, обмена и потребления экономических благ и предпринимательских способностей, скрываемых от органов государственного управления и контроля экономических отношений между хозяйствующими субъектами по использованию государственной, негосударственной и криминально нажитой собственности в целях извлечения сверхдоходов (сверхприбыли) для удовлетворения личных и групповых потребностей небольшой части населения страны. Она тесно связана, переплетена с легальной экономикой, является ее составной частью. Предприниматели теневой экономики пользуются в своей деятельности "услугами" государства, его материально-вещественными факторами, рабочей силой, не вступая в экономические отношения с государством как субъектом хозяйствования.

Метод расхождений. Метод расхождений основывается на сравнении двух или более источников данных или статистических документов. Предполагается, что и источники данных, и статистические документы представляют информацию об одних и тех же экономических показателях, или используются разные методы для получения информации из одних и тех же данных. Он отражает оборот на неорганизованном рынке - реализацию товаров и услуг не корпоративными предприятиями и частными лицами - и включает в себя как незаконную, скрытую деятельность, так и неофициальную, то есть разрешенную, но недоучитываемую экономическую деятельность мелких производителей.

Теневой оборот может рассчитываться двумя способами:

1) как разница потребительских расходов населения и официально учитываемого оборота товаров и услуг;

2) как разница потребительских расходов населения и оборота товаров и услуг, включая товарооборот через все каналы реализации.

В первом случае в расчет принимается официально учитываемый в ф.1-торг показатель розничного товарооборота, во втором - товарооборот через все каналы реализации; к первому показателю добавляются данные о покупках продукции на рынке и у частных лиц (информация взята по результатам выборочных обследований домашних хозяйств). Если в первом случае оценка теневой экономики завышается на величину оборота на городских рынках, то во втором - несколько занижается: не учитываются факты продаж частными лицами, занимающимися разрешенной, но недоучитываемой предпринимательской деятельностью. В обоих случаях при проведении расчетов данные о товарообороте приводятся к виду, сопоставимому с потребительскими расходами, то есть уменьшаются на величину мелкого опта, реализацию товаров производственно-технического назначения и на товарооборот общепита.

Монетарный метод. Использование авторами монетарного метода основано на следующих предположениях:

А) нелегальные сделки в основном совершаются при помощи наличных денег;

Б) скорость обращения денег приблизительно одинакова в официальной и теневой экономике;

В) удельный вес наличных средств колеблется как в результате изменения доходов, налогов, процентных ставок, так и вследствие функционирования теневой экономики.

Она выступает в качестве неучтенных факторов. Поэтому построение корреляционно-регрессионных моделей доли наличных средств в общей денежной массе позволяет выделить долю теневой экономики в изменении результативного показателя.

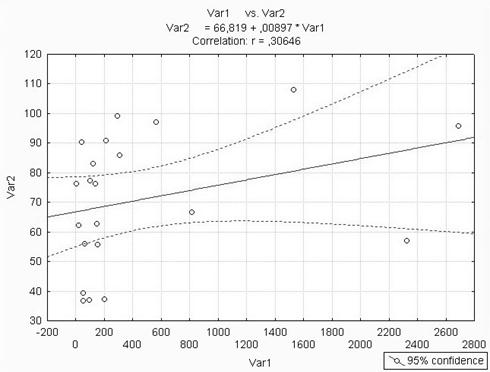

В процессе исследования построен ряд корреляционно-регрессионных моделей (КРМ) доли наличных денег в совокупной денежной массе (зависимая переменная). В качестве факторов (независимых переменных) были использованы:

X1 - налоги в расчете на душу населения, тыс. рублей;

Х2 - денежные доходы на душу населения, тыс. рублей;

Х3 - процентные ставки по инвалютным кредитам;

Х4 - процентные ставки по инвалютным депозитам;

X5 - процентные ставки по всем видам кредитов;

Х6 - процентные ставки по всем видам депозитов;

Х7 - процентные ставки по номинальным рублевым кредитам;

X8 - процентные ставки по номинальным рублевым депозитам.

Так как теневая экономическая деятельность рассматривается как совокупность неучтенных факторов, то ее доля в изменении удельного веса наличных средств определяется по формуле: (1 - R2), где R2 - коэффициент детерминации (см. таблицу 1).

Таблица 1. Размер влияния теневой экономики на динамику доли наличных денег в совокупной денежной массе

| № модели | Множественный коэффициент детерминации R2 | Размер влияния теневой экономики на динамику доли наличных денег в совокупной денежной массе (1-R2) 100% |

| 1 | 0,826 | 17,4 |

| 2 | 0,831 | 16,9 |

| 3 | 0,849 | 15,1 |

| 4 | 0,834 | 16,6 |

| 5 | 0,856 | 14,4 |

| 6 | 1,000 | - |

| 7 | 0,820 | 18,0 |

| 8 | 0,847 | 15,3 |

| 9 | 0,821 | 17,9 |

| 10 | 0,783 | 21,7 |

| 11 | 0,307 | 69,3 |

Из данных таблицы 1 видно, что изменение доли наличных денег в совокупной денежной массе в 1999 г. приблизительно на 69% обусловлено влиянием теневой экономики, в 2000 г. - на 22%, в течение 2000 г. и первого полугодия 2002 г. - на 15-18%. Однако к этим цифрам следует относиться весьма осторожно, так как монетарный метод дает достаточно надежные результаты только при полном развитии кредитно-денежной сферы.

Определение абсолютного размера теневой экономики по монетарному методу осложняется в силу двух причин:

а) затруднительно определить базовый период, в течение которого соотношение наличных денег и вкладов было "нормальным", то есть теневой экономики не существовало;

б) даже при условном определении подобного базового периода информация о состоянии командной экономики и экономики переходного периода несопоставима.

Метод по показателю занятости. При проведении исследований авторами использовано две разновидности данного метода:

1) в основе расчетов лежит расхождение между фактическим и официально зарегистрированным уровнем занятости;

2) исходная база расчетов - расхождение между величиной фактически отработанного за неделю рабочего времени и официально зарегистрированного.

В первом случае реальный уровень занятости с учетом самозанятости и дополнительной занятости (всего и по видам деятельности) оценивается по данным выборочного обследования домашних хозяйств. Распространив выборочные показатели на всю генеральную совокупность, получаем численность реально занятых по республике. Разница между официально определенной величиной занятых, включая совместителей, и показателем, полученным по выборке, с определенной погрешностью покажет число занятых в теневой экономике. Произведение численности занятых в теневой экономике и средней по народному хозяйству производительности труда отразит размер теневой экономической деятельности в части неофициальной экономики.

Результаты экспериментальных расчетов показали, что в теневой экономике создается добавленная стоимость, равная приблизительно 68 трлн. рублей, или свыше 50% от официального ВВП. Наиболее высокий уровень теневой деятельности наблюдался в промышленности, сельском хозяйстве, непроизводственном обслуживании населения, на транспорте, в финансовой сфере, строительстве, образовании, торговле.

Величина фактически отработанного рабочего времени в течение обследуемой недели, включая время на основной и дополнительных работах, а также время, отработанное с целью дополнительного заработка, показывается в данных выборочного обследования домашних хозяйств. Оценка ВВП на основе данных выборки исчисляется как произведение:

ВВПВ = (Тч/Тз) в * Тз * W,

где (Тч / Тз) в - общее число отработанных за год часов в расчете на одного занятого (по выборке);

Тз - официально зарегистрированная численность занятых;

W - производительность труда по народному хозяйству, исчисленная по ВВП.

Расхождение между расчетной и официальной величиной ВВП характеризует размер неофициальной экономики. В последние годы она составила приблизительно около 40% к ВВП.

Очевидно, что два способа оценки объемов теневой экономики (неофициальной) дают близкие результаты: 40 - 50% к ВВП. Это свидетельствует о том, что они достаточно достоверны.

Пример 1.

Имеются следующие данные:

| Показатели | 2002 | 2003 |

| Официально зарегистрированная численность занятых | 250 | 287 |

| Производительность труда по народному хозяйству, исчисленная по ВВП | 75 | 77 |

| Общее число отработанных за год часов в расчете на одного занятого (по выборке) | 3745 | 3851 |

| Официальная величина ВВП | 50045004 | 55240987 |

На основе данных оцените размер теневой экономики и проследите его динамику

Решение

2002

ВВПв = 250 * 75 * 3745 = 70218750

2003

ВВПв = 287*77*3851 = 85103249

Размер теневой экономики в 2002 году = 70218750-50045004 = 20173746, что составляет 28,73%

Размер теневой экономики в 2003 году = 85103249-55240987 = 29862262, что составляет 35%

Размер теневой экономики в 2003 году по сравнению с 2002 увеличился на 6,27%

Глава 2. Статистический анализ факторов, влияющих на эффективность инвестиций

Главной задачей экономического анализа инвестиций является определение их эффективности. Эффективность - экономическая категория, характеризующая соотношение осуществленных в процессе хозяйственной деятельности затрат ресурсов и полученного за счет этого результата.

Эффективность финансовых инвестиций определяется их доходностью. Доходность ценных бумаг за конкретный период исчисляется по формуле

Благосостояние инвестора на конец периода

![]()

![]() Доходность = = - 1

Доходность = = - 1

Благосостояние инвестора на начало периода (1)

В данной формуле под благосостоянием на начало периода понимается цена покупки ценных бумаг в этот момент, а под благосостоянием па конец периода - рыночная цепа ценных бумаг в конце периода с добавлением всех выплат доходов по ним за указанный период.

Если, например, акции какой-либо корпорации продавались по 1100 руб. в начале года н по 1230 руб. в конце года, причем в течение года выплачивались дивиденды в сумме 60 руб., то доходность акций корпорации за год составит:

(1230 + 60 - 1100) 71100 = 0,17, или 17%.

Данная формула применяется для расчета доходности за определенный период как в случае приобретения ценных бумаг в начале периода (при этом благосостояние на начало периода принимается равным цене приобретения ценных бумаг), так и в случае, если ценные бумаги к началу периода уже находились в собственности инвестора (при этом благосостояние на начало периода принимается равным действующим в указанный момент рыночным ценам на данные ценные бумаги).

Доходность ценной бумаги за определенный период может быть представлена в виде суммы двух составляющих, одна из которых обусловлена изменением рыночной цены (курса) данной ценной бумаги за этот период, а другая - выплатой доходов по этой бумаге. При таком подходе формула (1) примет следующий вид:

Рыночная цена Выплаты доходов

ценной бумаги по бумаге

![]()

![]() в конце периода за период .

в конце периода за период .

Доходность = +

-1

Рыночная цена Рыночная цена

ценной бумаги ценной бумаги

в начале периода в начале периода

(2)

Рынок ценных бумаг - часть финансового рынка, на котором обращаются средне-, и долгосрочные бумаги. К ценным бумагам относятся акции, облигации, векселя, казначейские обязательства и др. Рынок ценных бумаг складывается из спроса и предложения и уравнивающих их цен. Существуют различные виды ценных бумаг: с нефиксированным доходом, с фиксированным доходом, смешанные формы.

Акции не имеют установленного срока обращения, их владельцы получают дивиденды в течение всего срока существования акционерного общества (АО).

В зависимости от длительности обращения ценных бумаг на рынке устанавливаются цены на акции: номинальная, эмиссионная, рыночная. На акции указывается номинальная стоимость, которая определяется путем деления величины уставного капитала на количество выпущенных акций:

Рн =УК / N, (3)

где Рн - номинальная стоимость акции;

Ук - величина уставного капитала;

N - количество выпущенных акций.

На основе номинальной стоимости устанавливается эмиссионная цена, по которой осуществляется первичное размещение акций. На рынке ценных бумаг акции реализуются по рыночной цене, зависящей от спроса и предложения.

Активность бирж базируется на биржевых индексах цен, характеризующих динамику цен и средний уровень цены на акции.

![]()

![]() Индекс средних уровней

Индекс средних уровней

Ip = Pk1/Pk0, (4)

![]()

![]() где Pk1, Pk0 - средние курсовые цены отчетного и базисного периодов.

где Pk1, Pk0 - средние курсовые цены отчетного и базисного периодов.

Доходность акции определяется двумя факторами: получением части распределяемой прибыли АО (дивидендом) и дополнительным доходом, который равен разнице между курсовой ценой и ценой приобретения (Δ = Pk - Pпр).

Годовая ставка дивиденда рассчитывается по формуле

IA = Д / Рн *100, (5)

где Д - абсолютный уровень дивиденда.

Сумма годового дохода акции определяется по формуле

Д = iA * Рн /100. (6)

Для оценки дохода по акции, приобретенной по курсу, используют показатель рендит, который характеризует процент прибыли от цены приобретения акции:

R = Д * Рпр /100.(7)

Совокупная доходность исчисляется отношением совокупного дохода

(СД = Д + ΔД)

к цене приобретения:

IСД = СД / Рпр *100.(8)

Доходность облигации определяется двумя факторами: купонными выплатами, которые производятся ежегодно (иногда раз в квартал или полугодие), и разницей между ценой погашения и приобретения бумаги:

ДК = iК * Рн /100, (9)

где ДК - купонный доход;

Рн - номинальная стоимость облигации;

iК - годовая купонная ставка, %.

Разница между ценой погашения и приобретения бумаги определяет величину прироста или убытка капитала за весь срок займа. Если погашение производится по номиналу, а облигация куплена с дисконтом, инвестор имеет прирост капитала. При покупке облигации по цене с премией владелец, погашая бумагу, терпит убыток. Облигация с премией имеет доходность ниже указанной на купоне. Сумма купонных выплат и годового дохода по облигации. Совокупная годовая доходность облигации представляет собой отношение приобретения облигации:

IСД = СД / Рпр *100. (10)

Текущая доходность облигации без выплаты процентов исчисляется по формуле 1

1

![]()

![]() i = -1,

i = -1,

n√ Pk / 100

(11)

где Pk - курс покупки облигации;

n - срок от момента приобретения до выкупа облигации.

При этом, если облигация приобретена с дисконтом, до ее выкупа Pk < 100.

Доходность облигации с выплатой процентов в конце срока рассчитывается по формуле

1+g

![]()

![]() i = -1,

i = -1,

n√ Pk / 100

(12)

где g - объявленная годовая норма доходности по облигации.

Доходность облигации с периодической выплатой процентов, погашаемой в конце срока, определяется по формулам:

А) сложных процентов:

Рн* g g

![]()

![]() i = = *100,

i = = *100,

P Рк

(13)

где g - норма доходности по купонам;

Р - рыночная цена;

Б) простых процентов:

100 – Pk

![]() g +

g +

n

![]() I = *100.

I = *100.

Pk

(14)

Текущая доходность облигаций с учетом налоговых льгот исчисляется по формуле

Рн - Р 1 К

![]()

![]()

![]() i = * * ,

i = * * ,

P 1-t n

(15)

Где t - ставка налоговых льгот;

N - срок от даты приобретения до погашения облигации;

К - количество дней в году.

Стоимость облигации без обязательного погашения с периодической выплатой процентов определяется по формулам:

А) современная стоимость:

Р = g * Рн / i; (16)

Б) курсовая цена:

g*Рн g

![]()

![]() Рк= *100 = *100.

Рк= *100 = *100.

i* Pн i

(17)

Для сравнительной оценки акций используются следующие показатели:

Ценность акции = Рк / Д;

(18)

Коэффициент котировки = Рк / Рн.

(19)

Ожидаемая доходность акций рассчитывается по эффективной ставке процентов:

i = ДК / Рg * 100 = Д / Рn * 100, (20)

где Д - ожидаемый доход;

n - срок операций;

Р - ожидаемая цена акции.

Пример 1.

Акция номиналом 6000 руб. приобретена за 9000 руб. и продана через год за 9500 руб. Ставка дивиденда - 20% годовых.

Определить:

дивиденд;

дополнительный доход;

совокупный доход;

совокупную доходность;

рендит.

Решение.

Размер дивиденда Д = 6000* 0,2 = 1200 руб.

Дополнительный доход ΔД = 9500 - 9000 = 500 руб.

Совокупный доход СД = 1200 + 500 = 1700 руб.

Совокупная доходность iСД = (1700/9000) * 100 = 18,9%

Рендит R = (1200/9000) * 100 = 13,3%

Пример 2.

Инвестор приобрел акцию по номинальной цене 1000 руб. при размере дивиденда 30% годовых. Учетная ставка банковского процента - 25%

Определить курсовую стоимость акции.

Решение.

Курсовая стоимость акции рассчитывается по формуле

Рк = iД * Рн / d = 0,3 * 1000/0,25 = 1200 руб.

Пример 3.

Акция приобретена по номинальной стоимости 1000 руб. Ставка дивиденда - 60% годовых. Через год курс акции снизился на 10%, и владелец ее продал.

Определить:

размер дивиденда;

размер убытка вследствие падения курса;

совокупный доход;

совокупную доходность.

Решение.

Размер дивиденда равен

Д = iД * Рн / 100 = 60 * 1000/100 = 600 руб.

Размер убытка вследствие падения курса исчисляется по формулам

Рк = Iр * Рпр,

ΔД = Рк - Рпр = Iр * Рн - Рн = Рн * (Iр - 1) = 1000 * (0,9 - 1) = - 100 руб.

Совокупный доход

СД = Д + ΔД = 600 - 100 = 500 руб.

Совокупная доходность

iСД = СД / Рпр * 100 = 500/1000 * 100 = 50%.

В развитой рыночной экономике предсказать размеры дивидендов, выплачиваемых по акциям крупных корпораций, как правило, намного проще, чем определить будущую рыночную стоимость этих акций. Поэтому именно изменение рыночной стоимости акций является главным объектом статистического изучения. При анализе эффективности инвестиций в ценные бумаги обычно больше внимания уделяется показателям доходности, обусловленным изменением рыночной стоимости ценных бумаг.

При расчете эффективности реальных инвестиции наиболее важным моментом является выбор показателя, характеризующего результат этих инвестиций. При рассмотрении конкретного инвестиционного проекта, как правило, имеется достаточно полная информация о результате, представляющем собой доходы, полученные за счет осуществления проекта. В таком случае необходимо лишь решить проблему сопоставления доходов и инвестиций, относящихся к различным периодам. Для этого денежные суммы, затраченные или полученные и разные периоды (годы или месяцы), условно приводятся к одному периоду путем дисконтирования.

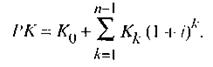

Пусть в качестве периода, к которому осуществляется приведение доходов и инвестиций, выбран год завершения инвестиции по данному проекту. Для упрощения будем считать, что вызванные инвестициями доходы начали поступать на следующий год после завершения инвестиций. В этом случае расчет проводится по следующим формулам:

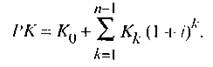

(21)

где РК - суммарные инвестиции, осуществленные за п последовательных лет, приведенные к году, в котором были завершены инвестиции по данному проекту;

Kk - инвестиции по данному проекту, осуществленные в k-м году до даты завершения инвестиций (индексом "0" обозначен год завершения инвестиций);

i - годовая ставка процента (для простоты принято, что она не изменяется по годам);

п - количество лет, в течение которых осуществлялись инвестиции.

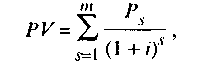

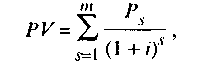

(22)

где РV - суммарные дисконтированные доходы (обычно выручка от реализации товаров и услуг либо прибыль), полученные в результате инвестиций за т последовательных лет, приведенные к периоду, в котором были завершены инвестиции по данному проекту;

Рs - доход, полученный в s-м году после даты завершения инвестиций;

т - количество лет, в течение которых поступали доходы, обусловленные инвестициями.

При анализе эффективности инвестиций в целом по стране, региону или отрасли экономики решение проблемы усложняется, поскольку в этом случае, как правило, отсутствуют сведения о результатах инвестиций и их распределении во времени. Сбор сведений по каждому инвестиционному проекту очень дорог и трудоемок. Поэтому приходится осуществлять приблизительную оценку эффективности реальных инвестиций на основе имеющихся макропоказателей.

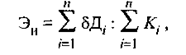

Например, сравнивая эффективность инвестиций в различные отрасли экономики, можно сделать допущение, что в каждой из этих отраслей среднегодовой (за определенное количество лет) прирост произведенной добавленной стоимости порожден среднегодовым значением инвестиций за этот период. При таком допущении эффективность инвестиций в каждую отрасль может быть определена по формуле

(23)

где Эи - эффективность реальных инвестиций в отрасль за п лет;

δД - прирост добавленной стоимости в отрасли в i-м году при условии, что за каждый год добавленная стоимость приведена в сопоставимые цены (например, цены последнего года);

k - инвестиции в i-м году при условии, что за каждый год инвестиции приведены в сопоставимые цены того же года;

п - количество лет, включенных в расчет.

Глава 3. Анализ рынка страховых услугСтрахование - процесс двусторонний. Основные субъекты следующие.

Страхователь (полисодержатель) - дееспособное физическое или юридическое лицо, уплатившее страховой взнос и вступившее в конкретное страховое обязательство со страховщиком. Страхователями могут быть как резиденты и нерезиденты, так и лица без гражданства, представляющие различные типы собственности, различные отрасли (сектора) экономики. Основная обязанность страхователя состоит в осуществлении регулярных страховых взносов (премии, платежи).

Страховщик - юридическое лицо любой организационно-правовой формы, предусмотренной законодательством РФ, созданная для осуществления страховой деятельности и получившее в установленном законом порядке лицензию на эту деятельность на территории России. Страховщиками могут быть государственные, акционерные, частные или совместные страховые организации. Страховщики могут осуществлять страховую деятельность напрямую или через страховых агентов и страховых брокеров.

Страховые посредники являются связующим звеном между страховой компанией и ее клиентами - они выполняют непосредственное страховое обслуживание.

Основные функции страховых посредников можно классифицировать следующим образом:

информирование клиентов о специфике деятельности страховой компании и условиях страхования;

принятие и первичный анализ качества страховых предложений, заключение, возобновление договора страхования и инкассация страховых взносов;

разъяснения клиентам их прав и обязанностей (действий) при наступлении страхового случая.

В зависимости от способа и места приобретения различают следующие виды страховых полисов:

индивидуальный - приобретается исключительно по месту жительства и желанию клиента;

коллективный - страхуются работники коллектива (чаще от несчастного случая и страхование жизни);

смешанный, который основывается на сотрудничестве территориальных посредников со специализированными компаниями, а также на налаживании оптимального компромисса в процессе совместной деятельности субъектов государственного и негосударственного страхования.

Страховые агенты - физические или юридические лица, осуществляющие свою деятельность от имени страховщика и по его поручению в соответствии с предоставленными полномочиями.

Страховые брокеры - юридические или физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, осуществляющие посредническую деятельность по страхованию от своего имени на основании поручений страхователя либо страховщика. Страховые брокеры обязаны направлять в Росстрахнадзор извещение о намерении вести посредническую деятельность по страхованию не позже чем за 10 дней до начала этой деятельности. К извещению должна быть приложена копия свидетельства (разрешения) о регистрации брокера в качестве юридического лица или предпринимателя.

Посредническая деятельность по страхованию, связанная с заключением договора страхования от имени иностранных страховых организаций на территории Российской Федерации, допускается в том случае, если это предусмотрено соответствующим межгосударственным соглашением с участием России.

Страховой брокер:

представляет интересы клиента;

действует как консультант своего клиента и информирует его о диапазоне предоставляемых компанией доступных страховых услуг;

ведет переговоры от имени своего клиента с целью достижения приемлемого компромисса между размером страхового покрытия и стоимостью страхования в пользу клиента, иными словами, обеспечивает полную цепочку услуг - от привлечения клиента и размещения риска до урегулирования рисков в случае возникновения страхового случая;

обеспечивает максимальное (оптимально) высокий стандарт распределения рисков и дает гарантии клиентов, что при наступлении страхового случая он будет достаточно обеспечен. Для этого он должен знать уровень финансовой и социальной устойчивости не только конкретного клиента, но и страховой компании;

умеет создать устойчивую схему превращения значимых потенциальных клиентов в реальных партнеров страховщика.

Страховой взнос - плата за страхование, которую страхователь обязан внести страховщику по договору страхования или по закону. Размер страхового взноса исчисляет в соответствии со страховым тарифом.

Расчет величины ежедневного прироста (снижение) совокупного резерва взносов осуществляется сальдовым методом. Формула имеет следующий вид:

Р=Д-В-У-Н-О-П,

где Р - годовой пророст резерва взноса;

Д - поступление страховых взносов и других доходов;

В - фактические выплаты страховых сумм в соответствии с договорами о наступлении страхового случая;

У - заложенная в тарифах сумма выплат в связи с наступлением страхового случая. Она определяется как произведение установленного среднего тарифного норматива на число сотен страховой суммы в соответствии с заключенным договором;

Н - заложенная в тарифах сумма расходов на содержание страховых органов, которая исчисляется в установленном проценте от поступивших за год взносов по различным видам страхования;

О - остаток резерва взносов, образующаяся при выплатах выкупных сумм, поскольку размер выкупной суммы несколько меньше накопившегося резерва на момент достаточного прекращения договора с правом на выкуп. Он исчисляется в установленном проценте от выплаченных выкупных сумм;

П - прибыль от фактических выплат в связи с наступлением страхового случая и расходов по поведению дела.

Основными источниками финансирования страховых компаний является:

средства федерального и местных бюджетов;

средства государственных и общественных организаций и предприятий, других хозяйствующих субъектов;

безвозмездные (благотворительные) взносы и пожертвования;

доходы от операций с ценными бумагами;

кредиты банков и других финансовых небанковских учреждений;

иные источники, не запрещенные законодательством.

Страховой тариф - это цена страховой услуги, которая исчисляется на основании актуарных расчетов. С помощью методов страховых финансовых вычислений и на базе статистических расчетов частоты наступления страхового случая в связи с основами теории рисков определяется размер страхового тарифа для разных видов страхования, на различных рыночных сегментах, в зависимости от ряда внешних и внутренних факторах.

Страховые тарифы по обязательным видам страхования устанавливаются в законах об обязательном страховании. Страховые тарифы по добровольным видам личного страхования, страхования имущества и ответственности могут устанавливаться страховщиками самостоятельно и индивидуально - в зависимости от конкретного страхователя.

Страхователь вправе уплачивать взносы сам или поручить оплату любому другому физическому или юридическому лицу в рублях или иностранной валюте при согласии страховщика. Платежи можно производить наличными деньгами страховому агенту (инспектору, брокеру), через банк, почтовым переводом, а также с помощью различных форм безналичных расчетов. Просрочка уплаты страховых взносов прекращает или изменяет условия страховых обязательств либо дает право на принудительное взыскание страхового взноса. При заключении договора страхователь обязан определить и сообщить все необходимые сведения об обстоятельствах, составляющих страховой риск, а также оговорить условия, превращающие его в страховой случай.

Страховой риск - вероятность наступления страхового случая. Совокупность рисков, при которой большое количество застрахованных объектов или несколько объектов со значительными страховыми суммами может быть затронута одним и тем же страховым случаем (например, наводнение), в результате чего возникает крупный убыток, называют кумуляцией. Кумуляция может иметь место и по одному объекту (перевозка на одном судне грузов, совокупная страховая сумма которых может иметь значительные размеры). В перестраховании кумуляция возникает в тех случаях, когда страховое (перестраховочное) общество участвует в ряду перестраховочных и ретроцессионных договоров, в который включены одни те же риски.

Страховой рынок подразделяется на отрасли имущественного, личного страхования, страхования ответственности и социального страхования.

Объектами имущественного страхования являются основные и оборотные фонды предприятий, организаций, домашнее имущество граждан. К основным абсолютным показателям этой отрасли относятся: страховое поле (Nmax), число застрахованных объектов (заключенных договоров) (N), число страховых случаев (nc), число пострадавших объектов (nП), страховая сумма застрахованного имущества (S), страховая сумма пострадавших объектов (SП), сумма поступивших платежей (V), сумма выплат страхового возмещения (W). На основе абсолютных показателей определяются различные относительные и средние показатели: частота страховых случаев, доля пострадавших объектов, опустошительность страховых случаев, полнота уничтожения, коэффициент выплат, убыточность страховой суммы, средние страховые суммы пострадавших и застрахованных объектов, средняя сумма страхового возмещения, средний коэффициент тяжести страховых событий и т.д. Особое внимание уделяется расчету страховых тарифов: нетто-ставки и брутто-ставки, динамике показателей работы страховых организаций.

Пример 1. Имеются данные страховых организаций района о добровольном страховании имущества граждан:

Страховое поле (Nmax) 256250

Число заключенных договоров

(число застрахованных объектов) (N)105500

Сумма застрахованного имущества (S), тыс. руб. 198350

Поступило страховых взносов (V), тыс. руб. 2800

Страховые выплаты (W), тыс. руб. 1680

Число пострадавших объектов (nП) 2050

Определить показатели, характеризующие деятельность страховых организаций.

Решение.1. Степень охвата страхового поля

d = N / Nmax = 102500/256250 = 0.4, или 40%.

2. Частота страховых случаев

dc = nП / N = 2050/102500 = 0,02, или 2%

3. Средняя страховая сумма

![]() S = S / N = 198350/102500 = 1.9351 тыс. руб.

S = S / N = 198350/102500 = 1.9351 тыс. руб.

4. Средняя сумма страхового взноса

![]() V = V / N = 2800/102500 = 27,317.

V = V / N = 2800/102500 = 27,317.

5. Средняя сумма страховых выплат

![]() W = W / nП = 1680/2050 = 819,512 руб.

W = W / nП = 1680/2050 = 819,512 руб.

6. Коэффициент выплат

КВ = W / V = 1680/2800 = 0.60, или 60%.

7. Убыточность страховой суммы

q = W / S = 1680/198350 = 0,0084648 = 0,0085.

![]()

![]() 8. Коэффициент тяжести страховых событий

8. Коэффициент тяжести страховых событий

КТ = W / S = 819.512/1935.1 = 0.4235, или 42,35%

9. Коэффициент финансовой устойчивости (с доверительной вероятностью 0,954, при которой t = 2)

![]()

![]() КФ = t*Ö (1-q) / Nq = 2*Ö 0.00113802 = 0.03373

КФ = t*Ö (1-q) / Nq = 2*Ö 0.00113802 = 0.03373

Чем меньше данный коэффициент, тем устойчивее финансовое состояние.

Важнейшей задачей статистики личного страхования является расчет единовременных тарифных ставок на дожитие, на случай смерти с различным сроком договора и выдачи платежей.

Единовременная нетто-ставка на дожитие определяется по формуле

lx+t * Vn

![]() tEX = *S,

tEX = *S,

lx

где tEx - единовременная нетто-ставка на дожитие для лица в возрасте x лет на срок t лет;

lx+t - число лиц, доживших до срока окончания договора;

lx- числолиц, доживших до возраста страхованияи заключивших договоры;

V - дисконтный множитель;

S - страховая сумма.

Единовременная ставка на случай смерти - временная, т.е. на определенный срок. Она равна

dx* V + dx+1*V2+…+ dx+n-1*Vn

![]() nAx = *S,

nAx = *S,

lx

где nAx - единовременная нетто-ставка на случай смерти для лица в возрасте x лет сроком на n лет;

lx - число застрахованных лиц;

dx, dx+1 - число умирающих в течение периода страхования.

Расчет тарифных нетто-ставок производится с использованием таблиц смертности и средне продолжительности жизни.

Для практических расчетов разработаны специальные таблицы коммутационных чисел, в которых содержатся показатели, взятые из таблиц смертности, дисконтирующие множители и расчетные показатели (коммутационные числа). Таблицы составлены в двух видах: на дожитие и на случай смерти. Для удобства вычислений они могут быть объединены в одну (см. табл.1).

Таблица 1

Извлечение из таблиц коммутационных чисел

| Возраст | Число доживших до возраста x лет | Коммутационные числа | |||

| На дожитие | На случай смерти | ||||

| Дx = lx * Vn | Nx = å Дx | Cx = dx * Vn+1 | Mx = å Cx | ||

| 40 41 42 43 44 45 … 50 | 92246 91872 91473 91046 90588 90096 … 87064 | 28283 27341 26436 25538 24676 23825 … 19859 | 589505 561222 533881 507945 481907 433410 … 346215 | 111 115 120 125 130 136 … 163 | 11103 10992 10877 10757 10632 10502 … 9770 |

Пример 2.

Определить для лица в возрасте 42 лет единовременную нетто-ставку (со 100 руб. страховой суммы) на дожитие сроком на 3 года: а) используя дисконтный множитель по ставке 3% (по формуле tEX), б) по данным коммутационных чисел (см. табл.1).

Решение.

а) lx+t * Vn 90096 * 1 / (1+0,03)3

![]()

![]() 3E42 = *S = *100 =90,132 руб.

3E42 = *S = *100 =90,132 руб.

lx 91473

б) 3E42 = Д45/Д42 = 238255/26436 = 0,90123, или90,123 руб. со 100 руб

Незначительные расхождения объясняются округлением коммутационных чисел.

Рассмотрим показатели, с помощью которых анализируется финансовое состояние страховщика, его рейтинг, определяющий социально - экономическую привлекательность той или иной страховой компании.

Маржа платежеспособности страховой компании - рассчитывается как соотношение активов и обязательств в соответствии с методикой, утвержденной Росстрахнадзором (от 28.04.1993 г. №02 - 02-14/).

Надежность размещения активов, покрывающих страховые резервы, - рассчитывается в соответствии с "Правилами размещения страховых резервов", утвержденными Росстрахнадзором 14.03.1995г. №02 - 02/06. Определяется отдельно по страхованию жизни и прочему страхованию.

Уровень выплат страховых сумм - исчисляется как отношение сумм страховых выплат (брутто) за отчетный период к суммам поступивших страховых взносов (брутто). Для формирования оптимального значения этого показателя для конкретной (перестраховочной) компании индивидуальное значение сравнивается со средним значением по конкретному рыночному сегменту, на котором данная компания осуществляет свою деятельность. Показатель рассчитывается также отдельно по страхованию жизни и прочему страхованию.

Обеспеченность страховыми резервами, т.е. отношение суммы страховых резервов к сумме аккумулированных взносов. Показатель не рассчитывается по страхованию жизни. Формирование страховых резервов осуществляется в соответствии с правилами, утвержденными Росстрахнадзором 18.03.1994 г. №02 - 02/04. В состав страховых входят технические резервы, состоящие из резерва неразработанных премий, резерва убытков дополнительного технического резерва, и резерв предупредительных мероприятий. В соответствии с "Правилами размещения страховых резервов" разрешается размещать резервы по следующим направлениям и при соответствующих нормативов оценки активов:

государственные ценные бумаги - 0,875;

ценные бумаги, эмитированные денежными властями

субъектов РФ,- 0,500;

прочие ценные бумаги - 0,600;

права собственности на долю

участия в уставном капитале - 0,125;

недвижимое имущество - 0,500;

в том числе квартиры - 0,660;

валютные ценности - 0,500;

денежная наличность - 0,670.

5. Текущая ликвидность - характеризует общую обеспеченность компании оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Рассчитывается как соотношение фактической стоимости находящихся в наличии оборотных средств (сумма итогов 2 и 3 разделов актива баланса за минусом расходов будущих периодов) к наиболее срочным обязательствам (сумма итогов 2 и 3 разделов пассива баланса за вычетом долгосрочных кредитов банков, долгосрочных займов, доходов будущих периодов, фондов потребления). Для определения оптимального значения индивидуальный показатель страховой компании соотносится со средним показателем по рынку.

Соответствие инвестиционной деятельности страховой компании принципом ликвидности, возвратности и прибыльности активов определяется по формуле

Сп = Кi /Р

где Сп - норматив соответствия инвестиционной деятельности (финансовой устойчивости);

Кi =Дi*Нi,

при этом:

Кi (i=1,2,3,…) - коэффициент, соответствующий направлению вложений по каждому договору страхования;

Дi - фактическая сумма вложений в данном направлении;

Р - общая сумма страховых резервов;

Нi - норматив, соответствующий направлению вложений.

Анализ финансового состояния страхователя осуществляется аналогично анализу уровня кредито- и платежеспособности клиентов банков.

Тесты

Страховой рынок - это

а) место проведения страховых сделок

б) особая сфера денежных отношений, где объектом купли-продажи выступает специфическая услуга - страховая защита, формируется предложение и спрос на нее *

в) совокупность страховщиков и страхователей

г) рынок купли-продажи страховых услуг

д) особый вид рынка, где объектом являются страховые услуги [6]

Теневой оборот может рассчитываться

а) четырьмя способами

б) пятью способами

в) тремя способами

г) двумя способами*

д) только одним способом [1]

Доходность ценной бумаги за определенный период может быть представлена в виде суммы двух составляющих, одна из которых обусловлена

а) изменением рыночной цены (курса) данной ценной бумаги за этот период*

б) влиянием ее стоимости за прошлый период

в) влиянием политики государства на рынок ценных бумаг

г) изменением спроса на нее

д) зависимостью от внешних факторов [6]

Страховщик - это

а) юридическое лицо любой организационно-правовой формы, созданной для осуществления страховой деятельности и получившей в установленном законом порядке лицензию*

б) тот, кто страхуется

в) физическое лицо, занимающееся страховой деятельностью

г) продавец страховых услуг

д) субъект рынка страховых услуг [7]

При расчете эффективности реальных инвестиций наиболее важным моментом является

а) анализ эффективности

б) анализ доходности

в) рентабельность

г) проверка результата

д) выбор показателя * [8]

Так как теневая экономическая деятельность рассматривается как совокупность неучтенных факторов, то ее доля в изменении удельного веса наличных средств определяется по формуле: (1 - R2), где R2 -

а) коэффициент регрессии

б) коэффициент корреляции

в) коэффициент детерминации*

г) коэффициент ликвидности

д) коэффициент автономии [2]

Соответствие инвестиционной деятельности страховой компании принципом ликвидности, возвратности и прибыльности активов определяется по формуле

а) Сп = Кi / Р*

б) Сп = Р / Кi

в) Сп = Кi * Р

г) Сп = Кi - Р

д) Сп = Кi + Р [8]

8. Оценка ВВП на основе данных выборки исчисляется как произведение:

ВВПВ = (Тч/Тз) в * Тз * W, где W -

а) выработка

б) валовый объем

в) производительность*

г) прирост

д) число оборотов [2]

Сколько существует разновидностей метода по показателю занятости

а) 1

б) 2*

в) 3

г) 4

д) 5 [4]

Вероятность наступления страхового случая - это

а) страховой тариф б) страховые потери

в) страховая выплата

г) страховой риск٭

д) страховая премия

Расчет величины ежедневного прироста (снижение) совокупного резерва взносов осуществляется сальдовым методом. Формула имеет следующий вид:

а) Р=Д-В-У-Н-О-П*

б) Р=Д-В-У-Н-О+П

в) Р=Д+В+У+Н+О+П

г) Р=Д-В-У-О-П

д) Р=Д-В [6]

11. Что такое PV?

а) суммарные инвестиции

б) суммарные дисконтированные доходы*

в) показатель эффективности инвестиций

г) годовая ставка процента

д) доходность [9]

В процессе исследования построен ряд корреляционно-регрессионных моделей (КРМ) доли наличных денег в совокупной денежной массе (зависимая переменная). Сколько в ней использовано независимых переменных?

а) 6

б) 7

в) 8*

г) 10

д) 9 [1]

12. Использование какого метода основано на следующих предположениях:

А) нелегальные сделки в основном совершаются при помощи наличных денег;

Б) скорость обращения денег приблизительно одинакова в официальной и теневой экономике;

В) удельный вес наличных средств колеблется как в результате изменения доходов, налогов, процентных ставок, так и вследствие функционирования теневой экономики.

а) метод расхождений

б) метод по показателю занятости

в) монетарный метод*

г) трансакционный метод

д) метод альтернативных расчетов ВВП. [4]

Что характеризует общую обеспеченность компании оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств?

а) обеспеченность страховыми резервами

б) уровень выплат страховых сумм

в) надежность размещения активов, покрывающих страховые резервы

г) текущая ликвидность*

д) маржа платежеспособности страховой компании [8]

Как называют теневую экономику во Франции?

а) скрытая экономика

б) подземная экономика*

в) фиктивная экономика

г) неофициальная экономика

д) незарегистрированная экономика [3]

Какой показатель характеризует отношение суммы страховых резервов к сумме аккумулированных взносов?

а) обеспеченность страховыми резервами*

б) уровень выплат страховых сумм

в) надежность размещения активов, покрывающих страховые резервы

г) текущая ликвидность

д) маржа платежеспособности страховой компании [9]

16. Что такое PK?

а) суммарные инвестиции*

б) суммарные дисконтированные доходы

в) показатель эффективности инвестиций

г) годовая ставка процента

д) доходность [6]

17. Какой тип теневой экономики включает в себя следующие виды преступлений

1) хищения;

2) корыстные должностные и хозяйственные преступления;

3) наркобизнес;

4) азартные игры;

5) проституцию;

6) грабежи, разбои, кражи личного имущества;

7) вымогательство (рэкет)

а) фиктивная экономика

б) неофициальная экономика

в) неформальная экономика

г) неформальные отношения

д)"черная" экономика* [1]

18. Какой показатель исчисляется как отношение сумм страховых выплат (брутто) за отчетный период к суммам поступивших страховых взносов (брутто)?

а) обеспеченность страховыми резервами

б) уровень выплат страховых сумм*

в) надежность размещения активов, покрывающих страховые резервы

г) текущая ликвидность

д) маржа платежеспособности страховой компании [8]

19. Какой фактор используется в КРМ?

а) процентные ставки по всем видам депозитов*

б) процентные ставки по фактическим рублевым депозитам

в) процентные ставки по фактическим рублевым кредитам

г) совокупный денежный доход

д) совокупный налог [4]

20. Какой показатель используется при расчете доходности?

а) годовая ставка процента

б) инвестиции по проекту

в) благосостояние инвестора*

г) эффективность реальных инвестиций

д) прирост добавленной стоимости [6]

21. Какой фактор используется в КРМ?

а) процентные ставки по фактическим рублевым депозитам

б) процентные ставки по фактическим рублевым кредитам

в) совокупный денежный доход

г) процентные ставки по номинальным рублевым кредитам*

д) совокупный налог [4]

22. Неконтролируемый обществом сектор общественного воспроизводства в ходе производства, распределения, обмена и потребления экономических благ и предпринимательских способностей, скрываемых от органов государственного управления и контроля экономических отношений между хозяйствующими субъектами по использованию государственной, негосударственной и криминально нажитой собственности в целях извлечения сверхдоходов (сверхприбыли) для удовлетворения личных и групповых потребностей небольшой части населения страны - это

а) домашнее хозяйство

б) теневая экономика*

в) экономика фермерских хозяйств

г) экономика предприятий

д) макроэкономика [2]

23. Что является главной задачей экономического анализа инвестиций?

а) определение их эффективности*

б) определение их интенсивности

в) выбор показателей

г) расчет формул

д) сбор данных [8]

24. Формирование страховых резервов осуществляется в соответствии с правилами, утвержденными

а) Минфином

б) Министерством экономики

в) Министерством экономического развития и торговли

г) Росстрахнадзором*

д) министерством по налогам и сборам [9]

Похожие работы

... зменшення розміру малих підприємств, а отже і показників їх фінансової стійкості та здатності вижити при економічних труднощах. Також середньомісячна заробітна плата працівників у середньому по області та на малих підприємствах суттєво різняться. З часом різниця збільшується. У 2005 році середньорічна заробітна плата на малих підприємствах області була вже вдвічі меншою за середньорічну заробітну ...

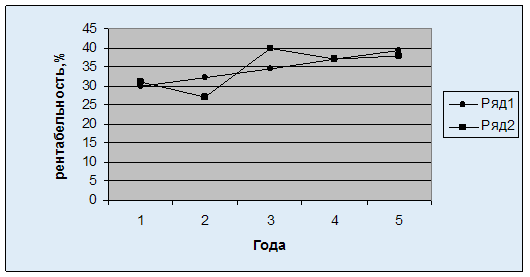

... к среднегодовой стоимости основных и нормируемых оборотных фондов. Различают два вида рентабельности: рассчитанную на основе балансовой (общей) прибыли и на основе чистой прибыли. 2. Организационно-экономическая характеристика КСП имени Дзержинского Новоайдарского района Луганской области Результаты работы сельскохозяйственных предприятий существенно зависят от условий производства. Поэтому ...

... увеличилась на 2,7%., рентабельность реализованной продукции сократилась на 3,1% Таким образом, предприятие достаточно обеспечено основными ресурсами и эффективность их использования высокая. 3 Экономико-статистический анализ эффективности использования трудовых ресурсов в ОАО «Ново-Вятка» 3.1 Анализ динамики численности работников Одной из важнейших задач статистики является ...

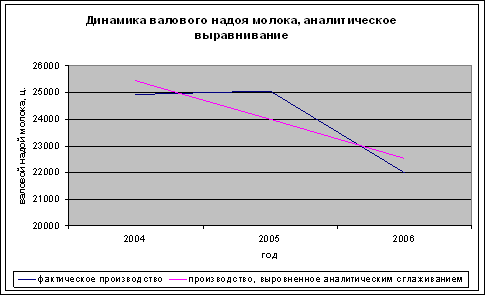

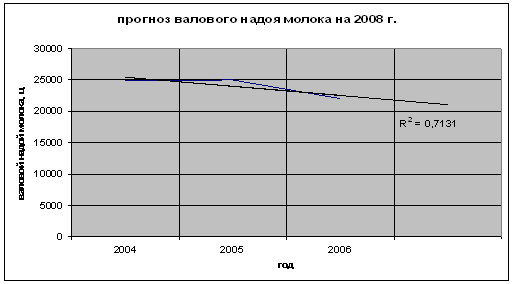

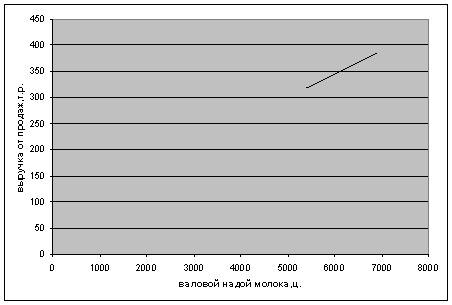

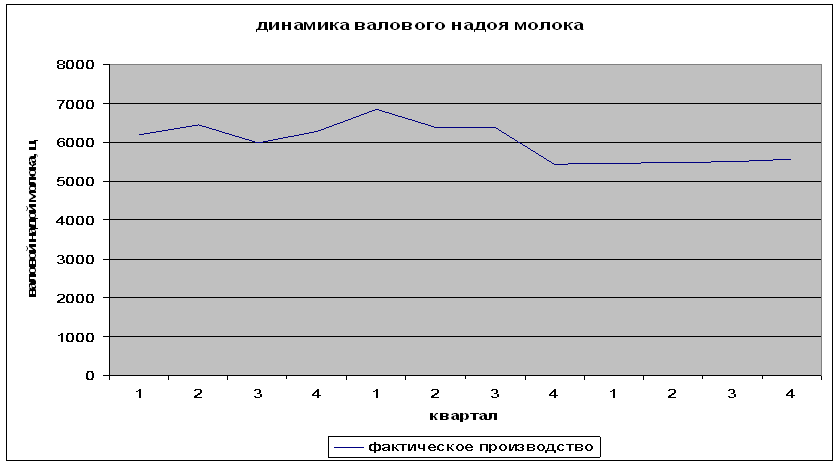

... в 2005году и высокая рентабельность продукции – 42,44% и продаж – 29,79%. В 2006 году отмечается спад прибыли от продаж продукции, а также снижение рентабельности продукции и продаж. 3.Экономико-статистический анализ производства продукции В решении задач, поставленных перед животноводством, большая роль принадлежит статистике. Статистика животноводства прежде всего должна правдиво, глубоко и ...

0 комментариев