Навигация

Понятие, значение и задачи анализа финансового состояния предприятия и его финансовой устойчивости

1.1. Понятие, значение и задачи анализа финансового состояния предприятия и его финансовой устойчивости

Согласно П(С)БУ 4 «Отчет о движении денежных средств», финансовая деятельность – это деятельность, приводящая к изменениям размера и состава собственного и заемного капитала предприятия. Движение денежных средств в результате финансовой деятельности определяется на основании изменений в статьях баланса по разделу «Собственный капитал» и статьям, связанным с финансовой деятельностью, в разделах баланса: «Обеспечение будущих расходов и платежей», «Долгосрочные обязательства» и «Текущие обязательства» («Краткосрочные кредиты банков» и «Текущая задолженность по долгосрочным обязательствам», «Текущие обязательства по расчетам с участниками» и т.п.).

В свою очередь, анализ финансового состояния - это анализ собственных оборотных средства (СОС), краткосрочных кредитов банков и займов (КК); расчетов с кредиторами по товарным операциям (КЗ).

Анализ финансового состояния предприятия охватывает вопросы формирования и использования отдельных видов финансовых ресурсов, их размещение в разных видах материальных ценностей, оценку платёжеспособности и финансовой устойчивости предприятия, скорость оборота средств.

Финансовое состояние предприятия – это сложная экономическая категория, отражающая на определенный момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию.

В процессе операционной, инвестиционной и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие – финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

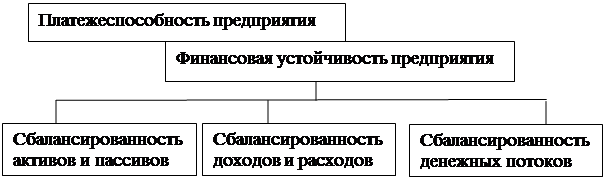

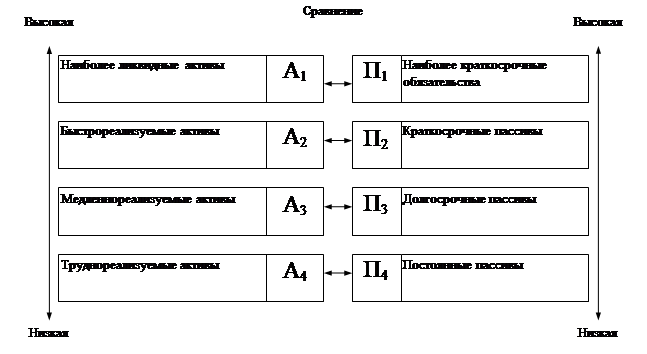

Если текущая платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, обеспечивающая стабильную платежеспособность в длительной перспективе, в основе которой лежит сбалансированность активов и пассивов, доходов и расходов, положительных и отрицательных денежных потоков (рис.1.1).

Рис. 1.1. Взаимосвязь финансовой устойчивости и платежеспособности предприятия

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска [5].

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самофинансирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада объемов производства и продаж происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия [8].

Устойчивое финансовое положение, в свою очередь, оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Анализ финансового состояния производят в основном по данным бухгалтерского баланса, поэтому нередко его называют анализом баланса. В процессе анализа выясняют:

- платёжеспособность предприятия и его покупателей, обеспеченность собственными оборотными средствами в соответствии с плановой потребностью в них, сохранность средств, причины изменения их суммы на протяжении анализируемого периода;

- выполнение плана прибыли и рентабельности;

- состояние запасов товарно-материальных ценностей и источники их образования;

- размещение собственных, заёмных, привлечённых и специальных источников средств в статьях актива;

- обеспеченность кредитов и их эффективность;

- расчётные отношения с дебиторами и кредиторами;

- оборачиваемость оборотных средств;

- образование и использование фондов экономического стимулирования;

- проверяют также сохранность собственных оборотных средств, не отвлечены ли они из оборота в затраты, которые должны производиться из специальных источников финансирования.

Отдельно анализируют привлечение и использование долгосрочного и краткосрочного кредитов, направление их по целевому назначению, обеспеченность и возврат ссуд в установленные сроки. Выясняют влияние кредитования на повышение организационно-технического уровня предприятия, расширение производства, ускорение оборота средств, снижение себестоимости, увеличение прибыли. Анализируют также выполнение плана по накоплению специальных источников средств (например, амортизационного фонда, фонда материального поощрения и других фондов экономического стимулирования), а также их использование по целевому назначению.

При анализе состояния расчётов выясняют причины и сроки образования дебиторской и кредиторской задолженности, приводящей к внеплановому перераспределению оборотных средств между предприятиями. Поскольку главная причина образования кредиторской задолженности — замедление оборачиваемости оборотных средств, детально изучается состояние запасов товарно-материальных ценностей в разрезе отдельных статей баланса и по отдельным видам и разновидностям материальных ресурсов. Определяют причины отклонения фактической оборачиваемости средств от плановой и в предшествующем периоде. Исчисляют сумму высвобожденных из оборота средств вследствие ускорения оборачиваемости или же дополнительно привлечённых в оборот из-за замедления оборачиваемости. Завершают анализ финансового состояния разработкой мероприятий по повышению эффективности использования всех источников средств, ускорению оборачиваемости оборотных средств и обеспечению своевременного выполнения всех финансовых обязательств предприятия перед кредиторами, Госбанком и государственным бюджетом [6].

Основные задачи анализа:

1). Своевременная и объективная диагностика финансового состояния предприятия, установление его «болевых точек» и изучение причин их образования.

2). Поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости.

3). Разработка конкретных рекомендаций, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

4). Прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

― с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

― аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

― аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Похожие работы

... 100%/100%*62=62 ЗКР 97=100%/100%*62=62 ЗКР 98=100%/100%*62=62 Предприятие 2: ЗКР 96=100%/100%*45=45 ЗКР 97=100%/100%*45=45 ЗКР 98=100%/100%*45=45 Находим коэффициент финансовой устойчивости по каждому предприятию. Предприятие 1: КФУ 96=5762,1+62/41007=0,14 КФУ 97=6165,8+62/38976=0,15 КФУ 98=7968,3+62/37561=0,19 Предприятие 2: КФУ 96=5879,3+45/61007=0,09 КФУ 97=6436+45/77568=0,08 КФУ 98=8021,6+45/ ...

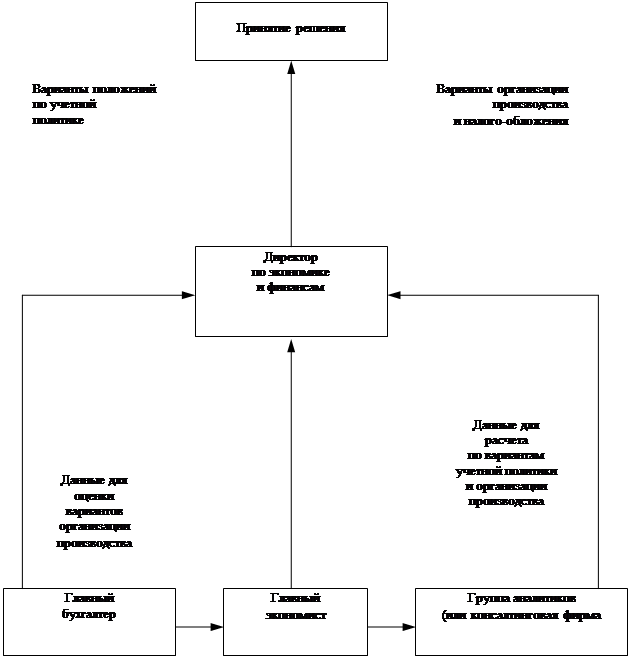

... аудиторской проверке” определены условия, при которых аудиторская проверка является обязательной. Результаты аудиторской проверки следует учитывать при проведении анализа финансово-экономического состояния предприятия. В то же время следует постоянно повышать квалификацию работников, ответственных за принятие управленческих решений как в области финансового планирования и формирования бюджетов ...

... ее достоверности, понимание управленческих решений на уровне всей структуры, эффективное финансовое управление, поскольку функции каждого менеджера представляют элементы единой системы. 6. Экономические службы и финансовое состояние предприятия МУП «Коммунальщик» по размеру собственного капитала является средним предприятием и естественно, что финансами организации управляет так называемая ...

... для экспресс-диагностики отбирают несколько наиболее информативных аналитических показателей и для определения кризисного состояния предприятия проводят сравнение фактических значений с предлагаемыми значениями показателей. Система аналитических показателей для экспресс-анализа представлена в таблице 4. Таблица 4. Система аналитических показателей для экспресс-анализа Показатель Значение ...

0 комментариев