Навигация

Анализ финансового состояния

2. Анализ финансового состояния

2.1 Характеристика предприятия.

Общество с ограниченной ответственностью «Спектр» зарегистрировано администрацией г. Арсеньева 30.03.2000г., регистрационный номер 930, лицензия № 0033763 от 07.08.2000г. ООО «Спектр» является юридическим лицом и действует на основании Устава предприятия и законодательства Российской федерации. Права и обязанности юридического лица ООО “Спектр” приобрело с даты его регистрации. Общество имеет печать со своим наименованием, расчетный счет в рублях в учреждении банка.

Местонахождение: Приморский край, г. Арсеньев, ул. Садовая, 15, 4-63-32.

Учредителями ООО “Спектр” являются: Куркутов А.П., Коробков В.Г., Иванов В.А.

ООО “Спектр” несет ответственность по своим обязательствам только в пределах своего имущества.

Основной целью ООО “Спектр” является получение прибыли от основных видов деятельности.

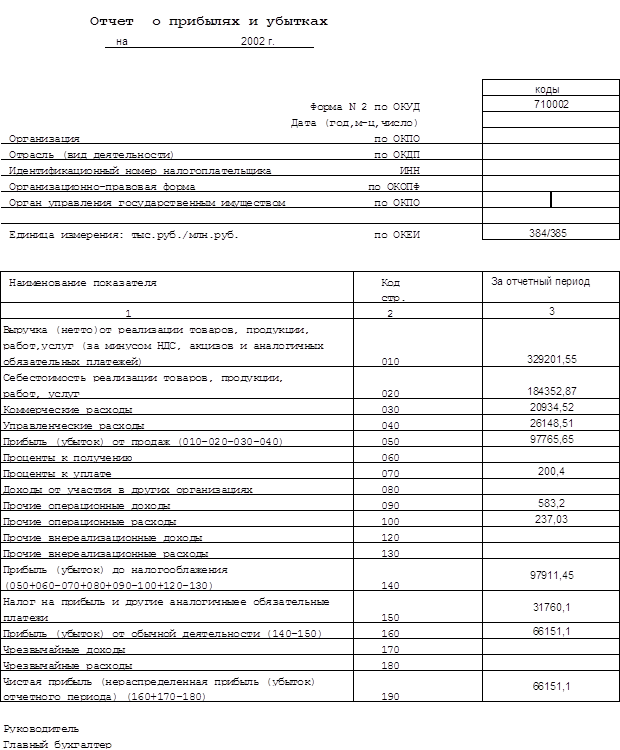

Баланс, отчет о прибылях и убытках ООО “Спектр” осуществляются в рублях. Первый финансовый год ООО “Спектр” начинается с даты его регистрации и завершается 31 декабря текущего года. Последующие финансовые годы соответствуют календарным. Баланс, отчет о прибылях и убытках, а также иные финансовые документы для отчетности составляются в соответствии с действующим законодательством.

По месту нахождения ООО “Спектр” ведется полная документация, в том числе:

- учредительные документы ООО “Спектр”, а также нормативные документы, регулирующие отношения внутри общества, с последующими изменениями и дополнениями;

- все документы бухгалтерского учета, необходимые для проведения собственных ревизий ООО “Спектр”, а также проверок соответствующими государственными органами согласно действующему законодательству;

- реестр акционеров;

- протоколы заседаний, собраний акционеров, Совета директоров и Ревизионной комиссии;

- перечень лиц, имеющих доверенность на представление ООО “Спектр”.

Основной вид деятельности предприятия: выпуск и реализация мебели

2.2 Анализ соотношения собственного и заемного капитала предприятия

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку.

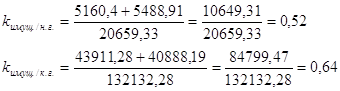

Поэтому вначале необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

коэффициент финансовой автономии (или независимости) - удельный вес собственного капитала в его общей валюте баланса. Рекомендуемое значение выше 0,5.

К автономии = ![]()

На начало отчетного периода = ![]() = 0,72 на начало года

= 0,72 на начало года

На конец отчетного периода = ![]() = 0,65 на конец года

= 0,65 на конец года

Поскольку минимальное значение данного коэффициента принимается на уровне 0,6, то можно сделать вывод о полной финансовой независимости ООО «Спектр», (реализовав часть имущества, сформированного за счет собственных средств, предприятие сможет погасить свои долговые обязательства), но наметившаяся тенденция к его понижению свидетельствует о некотором повышении риска финансовых затруднений.

коэффициент финансовой зависимости — доля заемного капитала в общей валюте баланса.

К фин.независимости = ![]()

На начало отчетного периода = ![]() = 0,28

= 0,28

На конец отчетного периода = ![]() = 0,35

= 0,35

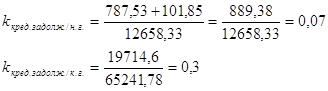

коэффициент текущей задолженности — отношение краткосрочных финансовых обязательств к общей валюте баланса;

К тек. задолженности = ![]()

На начало отчетного периода = ![]() = 0,18

= 0,18

На конец отчетного периода = ![]() = 0,26

= 0,26

Поскольку к концу года данный показатель незначительно увеличился (на 0,08), то можно сказать, что предприятие в данный период времени финансово устойчиво.

коэффициент долгосрочной финансовой независимости (или коэффициент финансовой устойчивости) — отношение собственного и долгосрочного заемного капитала к общей валюте баланса.

![]()

На начало отчетного периода = ![]() = 0,82

= 0,82

На конец отчетного периода = ![]() = 0,74

= 0,74

коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) — отношение собственного капитала к заемному.

![]()

На начало отчетного периода = ![]() = 2,5

= 2,5

На конец отчетного периода = ![]() = 1,9

= 1,9

Нижнее нормальное значение этого коэффициента равно 1. Мы видим, что доля источников собственных средств уменьшилась, а доля заемных, в частности кредиторской задолженности, увеличилась. Динамика этого показателя отрицательна (коэффициент уменьшился к концу анализируемого периода на 0,6), это характеризует недостаточность финансирования в течение года: увеличилась кредиторская задолженность перед поставщиками (на 5400тыс.руб.).

коэффициент финансового левериджа или коэффициент финансового риска — отношение заемного капитала к собственному.

![]()

На начало отчетного периода ![]() = 0,39

= 0,39

На конец отчетного периода ![]() = 0,53

= 0,53

Чем выше уровень первого, четвертого и пятого показателей и ниже второго, третьего и шестого, тем устойчивее финансовое состояние предприятия. В нашем примере доля собственного капитала уменьшилась на 7%, а плечо финансового рычага увеличилось на 14%. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно увеличилась.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиций инвесторов и предприятия. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов более высокая. Это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

1) проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, т.е. о доверии к нему в деловом мире.

Наиболее обобщающим показателем среди выше рассмотренных является коэффициент финансового левериджа. Все остальные показатели в той или иной мере определяют его величину.

Изменение величины коэффициента финансового левериджа (плеча финансового рычага) на уровне предприятия зависит от доли заемного капитала в общей сумме активов, доли основного капитала в общей сумме активов, соотношения оборотного и основного капитала, доли собственного оборотного капитала в формировании текущих активов, а также от доли собственного оборотного капитала в общей сумме собственного капитала (коэффициента маневренности собственного капитала):

![]()

| На начало отчетного периода | На конец отчетного периода | |

| Внеоборотные активы (основной капитал) | 30 000 | 38 000 |

| Оборотные активы | 17 500 | 29 500 |

| Собственный капитал | 34 000 | 44 100 |

| Заемный капитал | 13 500 | 23 400 |

| Собственный оборотный капитал | 4 000 | 6 100 |

Исходные данные для расчета влияния факторов:

| Показатели | На начало года | На конец года |

| Коэффициент финансового левериджа | 0,39 | 0,53 |

| Доля заемного капитала в активах | 0,29 | 0,35 |

| Доля основного капитала в общей сумме активов | 0,63 | 0,56 |

| Приходится оборотного капитала на рубль основного капитала | 0,58 | 0,78 |

| Доля собственного капитала в формировании оборотных активов | 0,23 | 0,21 |

| Коэффициент маневренности собственного капитала | 0,12 | 0,14 |

![]() Расчет влияния данных факторов произведем способом цепной подстановки:

Расчет влияния данных факторов произведем способом цепной подстановки:

Кф.л.0 = 0,29 : 0,63 : 0,58 : 0,23 х 0,12 = 0,41,

Кф.л усл1 = 0,35 : 0,63 : 0,58 : 0,23 х 0,12 = 0,50,

Кф.л.усл2= 0,35: 0,56 : 0,58 : 0,23 х 0,12 = 0,56,

Кф.л.усл3 = 0,35: 0,56 : 0,78 : 0,23 х 0,12 = 0,42,

Кф.л.усл4 = 0,35: 0,56 : 0,78 : 0,21 х 0,12 = 0,46,

Кф.л.1 = 0,35: 0,56 : 0,78 : 0,21 х 0,14 = 0,53.

Общее увеличение коэффициента финансового риска за отчетный период составляет 0,12 (0,53 - 0,41), в том числе за счет изменения:

доли заемного капитала в общей валюте баланса:

0,50 - 0,41=+0,09;

доли основного капитала в общей сумме активов:

0,56 - 0,50 =+0,06;

соотношения оборотных активов с основным капиталом:

0,42 - 0,56 = - 0,14;

доли собственного оборотного капитала в формировании текущих активов:

0,46 - 0,42 = +0,04;

коэффициента маневренности собственного капитала:

0,53 - 0,46 = +0,07.

Как видно из приведенных данных, основную роль в повышении коэффициента финансового левериджа сыграли такие факторы, как изменение доли заемного капитала в общей валюте баланса (на 9%), доли основного капитала в общей сумме активов (на 6%), доли собственного капитала в формировании оборотных активов (на 4%) и коэффициента маневренности собственного капитала (на 7%).

Коэффициент финансового левериджа не только является индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибили и собственного капитала предприятия.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев