Навигация

≤ 34000 – условие ликвидности на начало отчетного периода

6000 ≥ 8400; 5300 ≤ 9000; 18200 ≥ 6000; 38000 ≤ 44100 – условие ликвидности на конец отчетного периода.

Как мы видим, условие ликвидности бухгалтерского баланса ООО «Спектр» на начало и конец отчетного периода не соблюдается, поэтому его нельзя назвать абсолютно ликвидным.

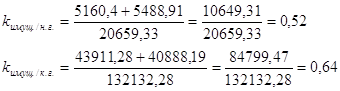

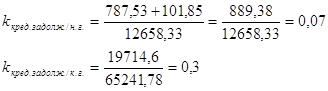

Наряду с абсолютными показателями для оценки ликвидности рассчитываются следующие относительные показатели ликвидности (коэффициент текущей ликвидности, коэффициент промежуточного покрытия и коэффициент абсолютной ликвидности). Коэффициент абсолютной ликвидности – отношение стоимости абсолютно и наиболее ликвидных активов к величине краткосрочных обязательств.

К а.л. = ![]() = 0,5 – на начало отчетного периода

= 0,5 – на начало отчетного периода

К а.л. = ![]() = 0,35 – на конец отчетного периода

= 0,35 – на конец отчетного периода

Коэффициент абсолютной ликвидности на конец отчетного периода значительно снизился, но, несмотря на это, удовлетворяет нормативному значению. Поэтому можно сделать вывод, что предприятие умеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам.

Коэффициент промежуточного покрытия – отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств.

К п.п. = ![]() = 0,99 – на начало отчетного периода

= 0,99 – на начало отчетного периода

К п.п. = ![]() = 0,65 – на конец отчетного периода

= 0,65 – на конец отчетного периода

Данный коэффициент удовлетворяет обычному соотношению от 0,7 до 1, т.е. свидетельствует о сохранении предприятием в условиях своевременного проведения расчетов с дебиторами своих платежных возможностей.

Коэффициент текущей ликвидности (общего покрытия) – рекомендуемое значение от 1 до 2-3.

К т.л. = ![]() = 2,02 – на начало отчетного периода

= 2,02 – на начало отчетного периода

К т.л. = ![]() = 1,66 – на конец отчетного периода

= 1,66 – на конец отчетного периода

Данный коэффициент также удовлетворяет рекомендуемому значению, но наметилась тенденция к его понижению. Данный коэффициент показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков. На данном предприятии величина этого запаса достаточна для покрытия тех убытков, которые может принести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности.

На основе рассчитанных коэффициентов можно сделать вывод, что предприятие обладает достаточной платежеспособностью, т.е. способно наличными денежными ресурсами своевременно погашать свои платежные обязательства. Следовательно, кредиторы и инвесторы могут быть уверены, что кредиты будут возвращены, а проценты по ним уплачены.

Заключение

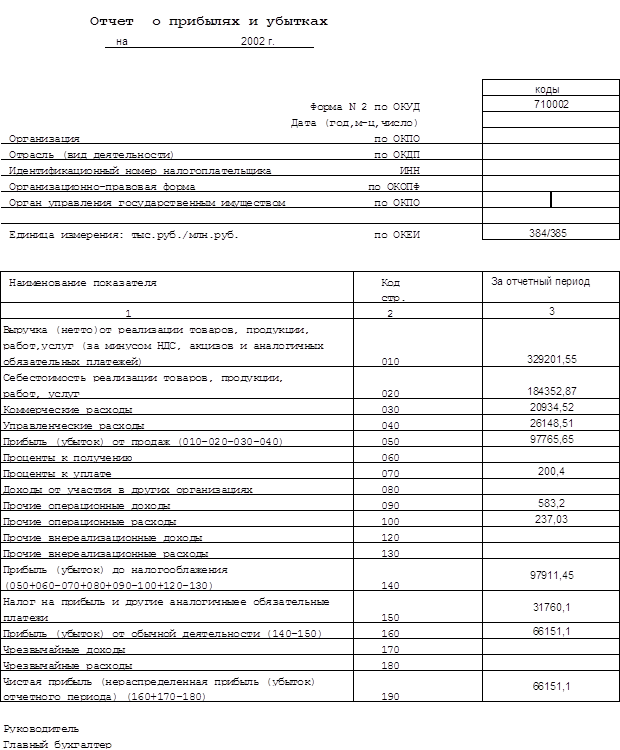

В курсовой работе были рассмотрены вопросы учета и анализа финансовых результатов деятельности предприятия.

В первой главе рассматриваются теоретические аспекты анализа финансового состояния предприятия, а именно классификация методов и приемов финансового анализа, показатели, характеризующие финансовое состояние и роль финансового состояния в развитии предприятия.

Во второй главе приведены анализ соотношения собственных и заемных средств, а также анализ ликвидности баланса предприятия.

Финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Это показатель его финансовой конкурентоспособности, использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

Главная цель финансовой деятельности сводится к одной стратегической задаче – к увеличению активов предприятия. Для этого оно должно постоянно поддерживать платёжеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

В результате проведенного анализа ликвидности баланса и финансовой устойчивости предприятия ООО «Спектр» можно сделать вывод, что у предприятия относительно устойчивое финансовое состояние, при котором гарантируется платежеспособность, но наметилась тенденция к его снижению. На предприятии увеличилась доля собственных оборотных средств, необходимых для его финансовой устойчивости. А также произошло увеличение величины финансового левериджа на 14%, что свидетельствует о повышении финансовой зависимости от внешних инвесторов. Поэтому необходимо повышение этого показателя путем привлечения временно свободных источников средств в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств и др.

В тоже время о нехватке заемного капитала свидетельствует коэффициент самофинансирования (отношение собственного капитала к заемному). На конец отчетного периода произошло его снижение преимущественно за счет увеличения кредиторской задолженности.

Для полноты характеристики финансового положения предприятия необходимо рассчитать коэффициенты ликвидности и произвести анализ ликвидности. Были рассчитаны коэффициенты: текущей, быстрой и абсолютной ликвидности. Коэффициент текущей ликвидности, который снизился на конец отчетного периода, но все-таки свидетельствует о том, что организация в состоянии покрыть свои срочные обязательства.

Коэффициенты абсолютной и быстрой ликвидности удовлетворяют предъявляемым к ним требованиям. Это говорит о том, что предприятие в текущий момент может покрыть имеющимся у него банковским активом большинство наиболее срочных обязательств и краткосрочные пассивы.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Проведенное исследование позволило сделать ряд предложений, направленных на улучшение и восстановление финансового состояния предприятия. Для того чтобы ООО «Спектр» могло в дальнейшем повысить свою платежеспособность, руководству предприятия необходимо принять ряд мер для оздоровления предприятия:

На основании результатов проведенного анализа финансового состояния ООО «Спектр» можно сделать следующие рекомендации по повышению квалификации финансового положения предприятия:

â по возможности сокращать задолженность предприятия, как дебиторскую, так и кредиторскую: несколько ужесточить политику предприятия к крупным дебиторам, высвобождая денежные средства, искать новые источники собственных средств для погашения кредиторской задолженности, не прибегая к заемным средствам и не затягивая предприятие в долговую яму.

â контролировать состояние расчетов по просроченным задолженностям. В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости выполненных работ, поэтому необходимо расширить систему авансовых платежей.

â стремиться к ускорению оборачиваемости капитала, а также к максимальной его отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Повышение доходности капитала может быть достигнуто за счет рационального и экономного использования всех ресурсов, недопущения их перерасхода, потерь. В результате капитал вернется к своему исходному состоянию в большей сумме, т.е. с прибылью.

â наиболее эффективное использование вычислительной техники и внедрение программного обеспечения, наиболее подходящего для данного предприятия.

Таким образом, вышеперечисленные мероприятия будут способствовать установлению устойчивого финансового состояния ООО «Спектр», что представляет несомненный интерес для потенциальных инвесторов; для банков, предоставляющих кредит; для налоговой службы; для руководства и работников предприятия.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ:

1. Федеральный закон «О бухгалтерском учете», № 129-ФЗ от 21.11.96. (в редакции федерального закона от 23.07.98. № 123-ФЗ).

2. ПБУ 1/98 «Учетная политика предприятия». Приказ МФ № 60-н от 09.12.98г. (действ. 01.01.99)

3. ПБУ 4/99 «Бухгалтерская отчетность организаций». Приказ МФ №43-н от 06.07.99г. (действ. 01.01.2000)

4. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации (утверждены Приказом Министерства финансов от 28 июня 2000г. № 60н)

5. Методические рекомендации по составлению и предъявлению сводной бухгалтерской отчетности (утверждены Приказом Министерства финансов РФ от 30 декабря 1996г. №112 с изменениями на 12 мая 1999г.)

6. ПБУ 9/99 (утверждено Приказом Министерства финансов РФ от 6 мая 1999г. №32н в ред. от 30 марта 2001г. № 27н).

7. ПБУ 10/99 (утверждено Приказом Министерства финансов РФ от 6 мая 1999г. № 33н в ред. от 30 марта 2001г. № 27н).

8. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. – 2-е изд., перераб. и доп. – М.: Изд-во «Дело и Сервис»; Новосибирск: Издательский дом «Сибирское соглашение», 1999. – 160с.

9. Астахов В.П. Бухгалтерский (финансовый учет): Учебное пособие. Серия «Экономика и управление». Ростов н\Д: Издательский центр «МарТ», 2002.– 928 с.

10. Бухгалтерская (финансовая) отчетность: Учебное пособие / Под ред. Проф. В.Д. Новодворского. – М.: ИНФРА-М, 2003. – 464с. – (Серия «Высшее образование»).

11. Баканов М. И. Шеремет А. Д. Теория экономического анализа. - М.: Финансы и статистика, 1994.

12. Балабанов И. Т. Финансовый менеджмент. М.: Финансы и статистика, 1994.

13. Ефимова О. В. Финансовый анализ - М.: Бухгалтерский учет, 1996.

14. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 4-е изд., перераб. и доп. – М.: ИНФРА-М, 2001. – 640с. – (Серия «Высшее образование»).

15. Крейнина М. Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. - М.: ДИС, МВ-Центр, 1994.

16. Любушин Н. П., Лещева В. Б., Дьякова В. Г. Анализ финансово-экономической деятельности предприятия: Учеб. пособие для вузов/Под ред. Проф. Н, П. Любушина. – М.: ЮНИТИ-ДАНА, 2003. – 471 с.

17. Макарьева В.И., Андреева Л.В. Анализ финансово-хозяйственной деятельности организации. – М.: Финансы и статистика, 2004. – 264 с.

18. Малявкина А.И. Затраты, незавершенное производство, готовая продукция // Бухгалтерский учет. – 2003. – №24. – С. 4-9.

19. Огиренко Е.А. Учетная политика 2004г. - №2. – С. 23-32.

20. Парушина Н.В. Анализ краткосрочных обязательств // Бухгалтерский учет. – 2004. – №4. – С. 51-57.

21. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. - М: ИНФРА-М, 2002. – 336с.

22. Сотникова Л.В. Заполнение форм отчетности // Бухгалтерский учет. – 2004. – №1. – С. 35-55.

23. Финансовый учет: Учебник / Под ред. Проф. В.Г. Гетьмана. - М.: Финансы и статистика, 2002. – 640 с.: ил.

24. Финансовый менеджмент: теория и практика Учебник/Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 2001. – 656с.

25. Шеремет А.Д. Теория экономического анализа: Учебник. – М.: ИНФРА-М, 2002. – 333с. – (Серия «Высшее образование»).

26. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2001. – 208с.

27. Шеремет А.Д. Анализ активов организации // Бухгалтерский учет. – 2004. – №8. – С. 56-59.

28 Экономический анализ: Учебник для вузов/Под ред. Э40 Л. Т. Гиляровской. – 2-е изд.,доп. – М.: ЮНИТИ-ДАНА, 2004. – 615с

| БУХГАЛТЕРСКИЙ БАЛАНС |

| ||||||||

| на апрель 2004 г. |

| ||||||||

| К О Д Ы | |||||||||

|

| Форма №1 по ОКУД | ||||||||

| Дата (год, месяц, число) | |||||||||

| Организация ООО "Спектр" | по ОКПО | ||||||||

| Идентификационный номер налогоплательщика | ИНН | ||||||||

| Вид деятельности | по ОКВЭД | ||||||||

| Организационно-правовая форма / форма собственности | |||||||||

| Общество с ограниченной ответственностью | по ОКОПФ/ОКФС | ||||||||

| Единица измерения: тыс.руб./млн.руб. (ненужное зачеркнуть) | по ОКЕИ | 384/385 | |||||||

| Местонахождение (адрес) г. Арсеньев ул. Садовая, 15 |

| ||||||||

| |||||||||

| Дата утверждения | . . |

| |||||||

| Дата отправки / принятия | . . |

| |||||||

| |||||||||

| АКТИВ | Код | На начало отчетного года | На конец отчетного периода |

| |||||

| 1 | 2 | 3 | 4 |

| |||||

| I. Внеоборотные активы |

| ||||||||

| Нематериальные активы | 110 | 8000 | 8000 |

| |||||

| Основные средства | 120 | 22000 | 30000 |

| |||||

| Незавершенное строительство | 130 | - | - |

| |||||

| Доходные вложения в материальные ценности | 135 | - | - |

| |||||

| Долгосрочные финансовые вложения | 140 | - | - |

| |||||

| Отложенные налоговые активы | 145 | - | - |

| |||||

| Прочие внеоборотные активы | 150 | - | - |

| |||||

| Итого по разделу I | 190 | 30000 | 38000 |

| |||||

| II. Оборотные активы |

| ||||||||

| Запасы | 210 | 8800 | 17600 |

| |||||

| в том числе: |

| ||||||||

| сырье, материалы и другие аналогичные ценности | 4200 | 8100 |

| ||||||

| животные на выращивании и откорме | - | - |

| ||||||

| затраты в незавершенном производстве | 3000 | 6000 |

| ||||||

| готовая продукция и товары для перепродажи | 1400 | 3200 |

| ||||||

| товары отгруженные | - | - |

| ||||||

| расходы будущих периодов | 200 | 300 |

| ||||||

| прочие запасы и затраты | - | - |

| ||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 250 | 600 |

| |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 |

| |||||||

| в том числе: |

| ||||||||

| покупатели и заказчики |

| ||||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 4150 | 5300 |

| |||||

| в том числе: |

| ||||||||

| покупатели и заказчики | - | - |

| ||||||

| Краткосрочные финансовые вложения | 250 | - | - |

| |||||

| Денежные средства | 260 | 4300 | 6000 |

| |||||

| Прочие оборотные активы | 270 | - | - |

| |||||

| Итого по разделу II | 290 | 17500 | 29500 |

| |||||

| БАЛАНС | 300 | 47500 | 67500 |

| |||||

| ПАССИВ | Код | На начало отчетного года | На конец отчетного периода |

| |||||

| 1 | 2 | 3 | 4 |

| |||||

| III. Капитал и резервы |

| ||||||||

| Уставный капитал | 410 | 27500 | 27500 |

| |||||

| Собственные акции выкупленные у акционеров | ( ) | ( ) |

| ||||||

| Добавочный капитал | 420 | - | 10100 |

| |||||

| Резервный капитал | 430 | - | - |

| |||||

| в том числе: |

| ||||||||

| резервы, образованные в соответствии с законодательством | - | - |

| ||||||

| резервы, образованные в соответствии с учредительными документами | - | - |

| ||||||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 6500 | 6500 |

| |||||

| Итого по разделу III | 490 | 34000 | 44100 |

| |||||

| IV. Долгосрочные обязательства |

| ||||||||

| Займы и кредиты | 510 | 5000 | 6000 |

| |||||

| Отложенные налоговые обязательства | 515 | - | - |

| |||||

| Прочие долгосрочные обязательства | 520 | - | - |

| |||||

| Итого по разделу IV | 590 | 5000 | 6000 |

| |||||

| V. Краткосрочные обязательства |

| ||||||||

| Займы и кредиты | 610 | 5500 | 9000 |

| |||||

| Кредиторская задолженность | 620 | 3000 | 8400 |

| |||||

| в том числе: | - | - |

| ||||||

| поставщики и подрядчики | - | - |

| ||||||

| задолженность перед персоналом организации | - | - |

| ||||||

| задолженность перед государственными внебюджетными фондами | - | - |

| ||||||

| задолженность по налогам и сборам | - | - |

| ||||||

| прочие кредиторы | - | - |

| ||||||

| Задолженность участникам (учредителям) по выплате доходов | 630 | - | - |

| |||||

| Доходы будущих периодов | 640 | - | - |

| |||||

| Резервы предстоящих расходов | 650 | - | - |

| |||||

| Прочие краткосрочные обязательства | 660 | - | - |

| |||||

| Итого по разделу V | 690 | 8500 | 17400 |

| |||||

| БАЛАНС | 700 | 47500 | 67500 |

| |||||

| Справка о наличии ценностей, учитываемых на забалансовых счетах |

|

|

|

| |||||

| Арендованные основные средства | - |

| |||||||

| в том числе по лизингу | - | - |

| ||||||

| Товарно-материальные ценности, принятые на ответственное хранение |

| ||||||||

| Товары, принятые на комиссию | - | - |

| ||||||

| Списанная в убыток задолженность неплатежеспособных дебиторов | - | - |

| ||||||

| Обеспечения обязательств и платежей полученные | - | - |

| ||||||

| Обеспечения обязательств и платежей выданные | - | - |

| ||||||

| Износ жилищного фонда | - | - |

| ||||||

| Износ объектов внешнего благоустройства и других аналогичных объектов | - | - |

| ||||||

| Нематериальные активы, полученные в пользование | - | - |

| ||||||

| |||||||||

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев