Навигация

2. Оценка ликвидности.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы: А1) наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги); А2) быстрореализуемые активы - дебиторская задолженность и прочие активы.А3) медленно реализуемые активы - статьи раздела 2 актива “Запасы и затраты”.

А4) труднореализуемые активы - статьи раздела 1 актива баланса “Основные средства и иные внеоборотные активы”.

Пассивы баланса группируются по степени срочности их оплаты:

П1) наиболее срочные обязательства - кредиторская задолженность, а также ссуды, не погашенные в срок .П2) краткосрочные пассивы - краткосрочные кредиты и заемные средства;

П3) долгосрочные пассивы - долгосрочные кредиты и заемные средства;

П4) постоянные пассивы - статьи раздела 1 пассива баланса “Источники собственных средств”.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Выполнение первых трех неравенств влечет за собой выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит “балансирующий” характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств.

Анализ ликвидности баланса представлен в таблице 1.

На основании данных таблицы 1 можно сделать следующие выводы:

1. Наиболее срочные обязательства предприятия не покрываются наиболее ликвидными активами. Первое условие ликвидности баланса не выполняется ни в одном из анализируемых периодов времени. Более того, положение ухудшается с течением времени. На 1 января 2000 г. предприятие имеет слишком много срочных обязательств и почти в 3 раза меньше ликвидных активов для их покрытия.

2. Второе условие ликвидности баланса не выполняется на начало 1998г., но выполняется на начало 1999 и на начало 2000 г. Причем в 2000 г. положение можно считать благополучным (по данному конкретному условию). В 1999 г. имеется значительный платежный излишек, что объясняется отсутствием краткосрочных пассивов. Значительные колебания в группе статей баланса «Краткосрочные пассивы» свидетельствуют о нестабильности в финансировании предприятия.

3. Третье условие ликвидности баланса выполняется во всех анализируемых периодах. Однако его выполнение объясняется незначительной долей долгосрочных пассивов в структуре баланса предприятия (например, в 1998 г. долгосрочные пассивы вообще отсутствуют). Предприятие имеет слишком много медленно реализуемых активов (особенно на начало 2000 г.), что может затруднять его работу. Целесообразность наличия такого количества медленно реализуемых активов (запасов) может быть оценена при детальном анализе материально-технического обеспечения предприятия, что выходит за рамки данной курсовой работы.

4. Четвертое условие ликвидности баланса не соблюдается во всех исследуемых периодах. Ситуация имеет тенденцию к ухудшению и фактически объясняется невыполнением первого условия ликвидности – избытком наиболее срочных обязательств (кредиторской задолженности) и недостатком наиболее ликвидных активов (денежных средств). Кроме того, возможно, предприятие имеет избыточное количество основных средств (труднореализуемых активов) и недостаточное количество собственного капитала (постоянных пассивов).

Рассмотренный выше общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств - как по ближайшим, так и по отдаленным. Этот показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств. Поэтому для оценки платежеспособности предприятия используются три относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Приводимые ниже рекомендуемые значения показателей ликвидности соответствуют хозяйственной практике зарубежных фирм.

Ликвидность 1-й степени Наиболее ликвидные активы(коэффициент абсолютной ____________________________

ликвидности)

Краткосрочный заемный капитал

Под наиболее ликвидными активами подразумеваются денежные средства предприятия и краткосрочные ценные бумаги.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Он характеризует платежеспособность предприятия на дату составления баланса.

Ликвидность 2-й степени Наиболее ликвидные активы +

Дебиторская задолженность

![]() (коэффициент срочной =

(коэффициент срочной =

ликвидности) Краткосрочный заемный капитал

Коэффициент критической (срочной) ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

Ликвидность 3-й степени Краткосрочный оборотный капитал(коэффициент покрытия ________________________________ баланса) Краткосрочный заемный капитал

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Он характеризует ожидаемую платежеспособность предприятия.

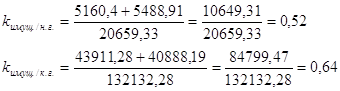

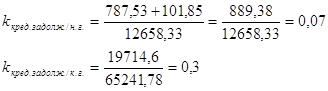

Расчет коэффициентов ликвидности произведен следующим образом:

Кп = оборотные активы / краткосрочные пассивы

На 01.01.98: Кп =56228/56340=0,998

На 01.01.99: Кп =20312/24146=0,841

На 01.01.00: Кп =80657/88291=0,914

Кс = быстроликвидные активы / краткосрочные пассивы

На 01.01.98: Кс =31593/56340=0,561

На 01.01.99: Кс =9752/24146=0,404

На 01.01.00: Кс =38557/88291=0,434

Ка = денежные средства / краткосрочные пассивы

На 01.01.98: Ка =18793/56340=0,334

На 01.01.99: Ка =3952/24146=0,164

На 01.01.00: Ка =17898/88291=0,203

Коэффициент ликвидности при мобилизации средств:

Км = запасы / краткосрочные пассивы

Ка = денежные средства / краткосрочные пассивы

На 01.01.98: Км =24635/56340=0,437

На 01.01.99: Км =10560/24146=0,437

На 01.01.00: Км =42300/88291=0,479

Величина собственных оборотных средств (функционирующий капитал):

ФК = оборотные активы – краткосрочные пассивы

На 01.01.98: ФК=56228-56340=-112 т.р.

На 01.01.99: ФК=20312-24146=-3834 т.р.

На 01.01.00: ФК=80657-88291=-7634 т.р.

Маневренность функционирующего капитала:

МФК = денежные средства / функционирующий капитал

В данном случае расчет не имеет значения, т.к. величина функционирующего капитала отрицательна.

В таблице 2 приведены результаты расчета коэффициентов ликвидности в сравнении с рекомендуемыми значениями.

| Таблица 2. |

| ||||||

| Анализ коэффициентов ликвидности. |

| ||||||

| |||||||

| Коэффициенты ликвидности | Значения | ||||||

|

| На 01 января 1998 г. | На 01 января 1999 г. | На 01 января 2000 г. | рекомендуемые | |||

| Коэффициент абсолютной ликвидности (Ка) | 0,334 | 0,164 | 0,203 | 0,2 < Ка < 0,5 | |||

| Коэффициент срочной ликвидности (Кс) | 0,561 | 0,404 | 0,434 | Кс >1 | |||

| Коэффициент покрытия баланса (Кп) | 0,998 | 0,841 | 0,914 | Кп >2 | |||

| Коэффициент ликвидности при мобилизации средств (Км) | 0,437 | 0,437 | 0,479 | 0,5 < Км < 0,7 | |||

| Величина собственных оборотных средств (функционирующий капитал) | -112 | -3834 | -7634 | ФК > 0 | |||

| Маневренность функционирующего капитала (МФК) | Расчет не имеет смысла, т.к. функционирующий капитал отрицательный | 0 < МФК < 1 | |||||

На основании данных таблицы 2 можно сделать следующие выводы:

1) Коэффициент абсолютной ликвидности находится в пределах нормы на рассматриваемые даты (кроме 01.01.99, однако и на эту дату коэффициент близок к норме). Таким образом, предприятие в состоянии расплатиться по срочным обязательствам. Принимая во внимание противоречащие этому заявлению вышеприведенные выводы по таблице 1 (п.1) можно рекомендовать проанализировать движение денежных потоков, что является более показательным для предприятия. На основании коэффициента абсолютной ликвидности можно утверждать лишь то, что на рассмотренные даты предприятие может быть признано платежеспособным по наиболее срочным обязательствам. Наиболее благополучной можно признать ситуацию на 1.01.98 г.

2) Коэффициент срочной ликвидности более чем в 2 раза ниже нормы. Он также имеет тенденцию к уменьшению в 1998 г. (по данным на 1.01. 99 г.). С учетом сложившейся практики российских фирм этот коэффициент не является безнадежно низким, а лишь указывает на необходимость налаживания работы с дебиторами.

3) Коэффициент покрытия более чем 2 раза ниже нормы на каждую из рассмотренных дат. Изменение коэффициента происходит в соответствии с той же тенденцией, что и изменение рассмотренных выше коэффициентов ликвидности. Таким образом, ликвидность активов предприятия (за исключением наиболее ликвидных) не соответствует банковским критериям. Предприятие не в состоянии в срок погасить свои обязательства.

4) Коэффициент ликвидности при мобилизации средств близок к норме на все рассматриваемые даты. Однако на основании этого коэффициента нельзя делать выводы о благополучном положении предприятия без анализа целесообразности имеющегося количества запасов (материально-технического обеспечения). Возможно, имеется как много запасов, так и много краткосрочных пассивов.

5) Величина собственных оборотных средств предприятия отрицательна. Положение усугубляется с течением времени. С учетом вышесказанного можно заключить, что отрицательная величина функционирующего капитала объясняется существенным превышением кредиторской задолженности над дебиторской, в то время как в норме они должны быть близки по значению. Таким образом, финансовое положение предприятия крайне неустойчиво и требует принятия срочных мер по его исправлению. Особого внимания требует работа с дебиторами и кредиторами.

6) Для того чтобы анализ ликвидности баланса был более обоснованным, можно рекомендовать детальный анализ отдельных статей актива и пассива (запасов, основных средств, дебиторской и кредиторской задолженности и т.д.).

Похожие работы

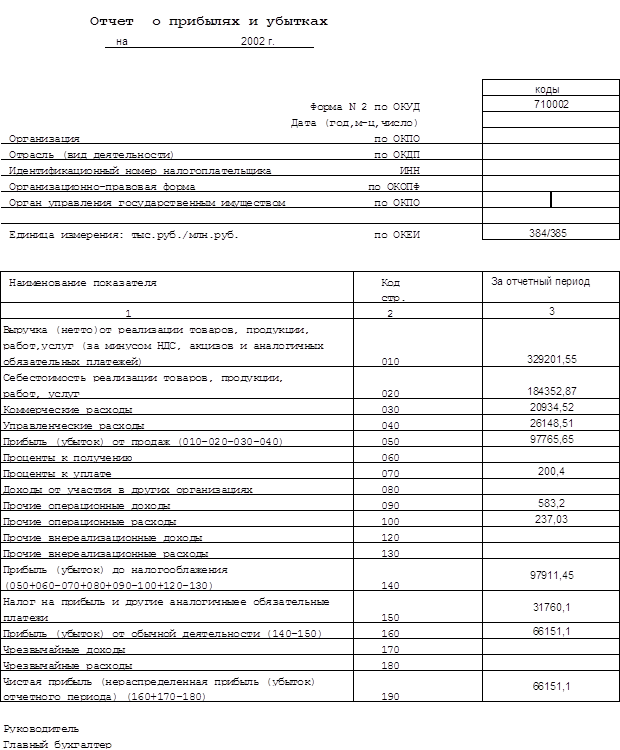

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев