Навигация

2.7 Рейтинг предприятия

На практике часто случаются ситуации, когда возникает необходимость не просто оценить финансовое состояние какого-либо предприятия, но и сравнить несколько предприятий и выбрать из них лучшее.

Для этого применяют методику, основанную на простых математических расчётах – определяется рейтинг предприятия. Для определения рейтинга в начале необходимо определить 4 группы показателей.

1 группа: Показатели оценки прибыльности хозяйственной деятельности.

А) Общая рентабельность предприятия

Робщ.=![]() Робщ=7500:16893,54=0,443

Робщ=7500:16893,54=0,443

Б) Чистая рентабельность предприятия.

Рчист.=![]() Рчист=(6000:16893,54)*100%=0,355

Рчист=(6000:16893,54)*100%=0,355

В) Рентабельность к производственным фондам.

Рс.к.=![]() Рс.к=(6000:6372)*100%=0,941

Рс.к=(6000:6372)*100%=0,941

Г) Общая рентабельность к производственным фондам.

РОПФ=![]() Ропф=7500:((14040+225)+(14265+185,4):2)=0,522

Ропф=7500:((14040+225)+(14265+185,4):2)=0,522

2 группа: Показатели эффективности управления.

А) Чистая прибыль на 1 рубль объёма реализации продукции.

Рпрод.1=![]() Рпрод1=6000:11000=0,545

Рпрод1=6000:11000=0,545

Б) Прибыль от реализации продукции на 1 рубль объёма реализации продукции.

Рпрод.2.=![]() Рпрод2=7500:11000=0,681

Рпрод2=7500:11000=0,681

В) Прибыль от всей реализации на 1 рубль объёма реализации продукции.

Рпрод.3=![]() Рпрод3=7500+0:11000=0,681

Рпрод3=7500+0:11000=0,681

Г) Общая прибыль на 1 рубль объёма реализации продукции.

Рпрод.4=![]() Рпрод4=7500:11000=0,681

Рпрод4=7500:11000=0,681

3 группа: Показатели оценки деловой активности.

А) Отдача всех активов.

Аотд.=![]()

Аотд=11000:(16727,04+16893,54):2)=11000:16810,3=0,654

Б) Отдача основных фондов.

Фотд.=![]()

Фотд=11000:((14040+225)+(14265+185,4)):2)=11000:14357,7=0,766

В) Оборачиваемость оборотных средств.

Кобор.=![]()

Кобор=11000:((14040+14265):2)=11000:14152,5=0,777

Г) Оборачиваемость запасов.

Кобор. зап.=![]()

Кобор.зап=11000:((547,2+513):2)=11000:530,1=20,75

Д) Оборачиваемость дебиторской задолженности.

Кобор.ДЗ=![]()

Кобор.ДЗ=11000:(158,4+318,6)=11000:477=23,06

E) Кобор.соб.кап.=![]()

Кобор.соб.кап=6948,36:11000=0,631

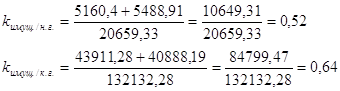

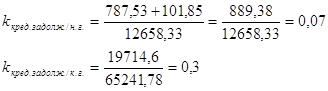

4 группа: Показатели оценки ликвидности.

А) Кабс.=0,069

Б) Клик.=0,101

В) Ктек.лик.=0,238

Г) Кавт.= 0,411

Расчёт рейтинга предприятия заключается в следующем: составляется таблица показателей и формируется эталонное предприятие(таблица №6).

Таблица №6 – Показатели для расчёта рейтинга предприятия

| Показатели | Предприятие/организация | Эталон |

| 1 группа | ||

| Робщ. Рчист. Рсоб.кап. Робщ.ОПФ | 0,443 0,355 0,941 0,522 | 0,8 0,34 0,3 1,02 |

| 2 группа | ||

| Рпрод1 Рпрод2 Рпрод3 Рпрод4 | 0,545 0,681 0,681 0,681 | 0,32 1,47 1,47 0,28 |

| 3 группа | ||

| Аотд. Фотд. Кобор. Кобор.зап. Кобор.ДЗ Кобор.банк.акт. Кобор.собкап. | 0,654 0,766 0,777 20,75 23,06 0,631 | 1,11 1,11 2,02 28,23 5,4 3,26 0,35 |

| 4 группа | ||

| Кабс.лик. Клик. Ктек.лик. Кавт. | 0,069 0,101 0,238 0,411 | 0,94 1,62 2,1 0,92 |

За тем все показатели таблицы стандартизируются по формуле:

Пок.станд.=![]()

И составляется новая таблица показателей для расчёта рейтинга предприятия (таблица №7).

Таблица №7 – Расчёт рейтинга предприятия

| Показатели | Предприятие/организация |

| 1 группа | |

| Робщ. Рчист. Рсоб.кап. Робщ.ОПФ | 0,553 1,044 3,136 0,511 |

| 2 группа | |

| Рпрод1 Рпрод2 Рпрод3 Рпрод4 | 1,703 0,463 0,463 2,432 |

| 3 группа | |

| Аотд. Фотд. Кобор. Кобор.зап. Кобор.ДЗ Кобор.банк.акт. Кобор.кап. | 0,589 0,69 0,384 0,735 4,27 1,802 |

| 4 группа | |

| Кабс.лик. Клик. Ктек.лик. Кавт. | 0,073 0,062 0,113 0,446 |

На основании стандартизированных показателей определяется рейтинг предприятия по формуле:

![]()

Ri=![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Ri=√(1-0,553)2+(1-1,044)2+(1-3,136)2+(1-0,511)2+(1-1,703)2+(1-0,463)2+(1-0,463)2+ (1-2,432)2+(1-0,589)2+(1-0,69)2+(1-0,384)2+(1-0,735)2+(1-4,27)2+(1-1,802)2+(1-0,073)2+ (1-0,062)2+(1-0,113)2+(1-0,446)2=√0,199+0,001+4,562+0,239+0,494+0,288+0,288+2,05+ 0,168+0,096+0,379+0,07+10,69+0,643+0,859+0,879+0,786+0,306=√22,917=4

Ri=√(1-0,553)2+(1-1,044)2+(1-3,136)2+(1-0,511)2+(1-1,703)2+(1-0,463)2+(1-0,463)2+ (1-2,432)2+(1-0,589)2+(1-0,69)2+(1-0,384)2+(1-0,735)2+(1-4,27)2+(1-1,802)2+(1-0,073)2+ (1-0,062)2+(1-0,113)2+(1-0,446)2=√0,199+0,001+4,562+0,239+0,494+0,288+0,288+2,05+ 0,168+0,096+0,379+0,07+10,69+0,643+0,859+0,879+0,786+0,306=√22,917=4

Далее рейтинг предприятия сравнивается с рейтингами предприятий-конкурентов.

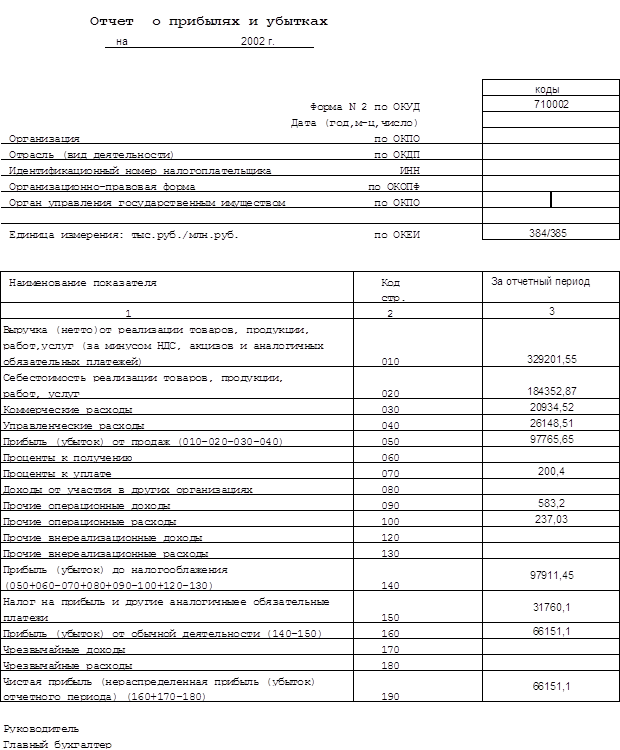

Вывод по финансовому состоянию предприятия

При помощи показателей финансового анализа можно выявить сильные и слабые позиции предприятий, фирм. Менеджеры используют эти данные для контроля деятельности предприятия, чтобы не допустить банкротства. Важным является и то, что анализ коэффициентов дает возможность лучше понять взаимосвязь активов и пассивов баланса.

Кредиторы внимательно следят за этими показателями, чтобы быть уверенными, что предприятие может оплатить свои краткосрочные долговые обязательства и покрыть зафиксированные платежи доходами.

Банки в значительной мере строят свою кредитную политику на основе соответствующих коэффициентов. Финансовые эксперты используют для сравнения относительных преимуществ различных предприятий.

Результаты анализа устойчивости показали разницу между собственными источниками средств и не оборотными активами. Данные свидетельствуют, что СИС не имеют формирование запасов, как СОС не имеют положительных показателей к устойчивости предприятия, к тому же к концу периода неустойчивость увеличивается. Это характеризует ситуацию на предприятии как неустойчивую, и кредиторская задолженность использовалась не по назначению, т.е. не как источник формирования запасов. Анализируя финансовую устойчивость предприятия, можно прийти к выводу, что предприятие практически не в состоянии погасить требуемую норму краткосрочной задолженности. По данным анализа обязательства предприятия превышают текущие активы, что означает риск не платежеспособности.

Исходя из данных анализа ликвидности , определяется не выполнение первых трех неравенств текущего актива, что свидетельствует о не ликвидности предприятия. Предприятию не хватает денежных средств, для погашения краткосрочных обязательств. Оборотный капитал предприятия состоит из основных средств (труднореализуемые активы), а не из денежных, что было бы выгоднее предприятию.

У предприятия определилась финансовая зависимость или не концентрация собственного капитала это объясняет наличие долгосрочных заемных средств. Основываясь на показателях коэффициентов, финансовое состояние предприятия является кризисное практически неплатежеспособное, финансово неустойчивое, убыточное, на грани банкротства. Предприятию рекомендуется повышать собственный капитал, а так же фонд накопления. Решение этой проблемы таково, что с увеличением прибыли, конечно, увеличатся возможности по созданию этих фондов и резервов, но не следует забывать, что полностью направлять заработанные деньги на потребление (оборотный капитал), а не на накопление, может не благоприятно отразиться на предприятии.

Используемая литература:

1. Балабанов И.Т. Финансовый менеджмент. - М.: Финансы и статистика, 2004.

2. Баканов М.И. Шеремет А.Д. Теория экономи- ческого анализа. - М.: Финансы и статистика, 2004.

3. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Мн.: ООО “Новое знание”, 2007.

4. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. М.: ИНФРА-М, 2009.

Таблица сокращений:

ВА - внеоборотные активы

НМА – нематериальные активы

ОС – основные средства

НС - незавершенное строительство

ДФВ - долгосрочные финансовые вложения

ОА – оборотные активы

ЗЗ – запасы и затраты

НДСПР.Ц. – налог на добавленную стоимость

ДЗБ.12 МЕС. – дебиторская задолженность (плат. через 12 мес.)

ДЗДО 12 МЕС. – дебиторская задолженность (плат. до 12 мес.)

КФВ – краткосрочные финансовые вложения

ДС – денежные средства

СИС - структура источников средств

УК, ДК, РК – Уставной капитал, Добавочный капитал, Резервный капитал

ФСС - фонды социальной сферы

ЦФ – целевое финансирование

НППР.Л. - нераспределенная прибыль прошлого периода

НУПР.Л. . – нераспределенный убыток прошлого периода

НПОТЧ.Г. - нераспределенная прибыль отч. года

НУОТЧ.Г. – нераспределенный убыток отч. года

ЗИС – заемные источники средств

ДКЗ – долгосрочная кредиторская задолженность

ККЗ – краткосрочная кредиторская задолженность

КЗ – кредит, займы, ссуды

ДБП – доходы будущих периодов

Приложение 1

Бухгалтерский баланс предприятия

| Имущество предприятия | На начало периода | На конец периода |

| Сумма (т.р.) | Сумма (т.р.) | |

| 1 | 2 | 3 |

| I. ВА - НМА -ОС -НС -ДФВ II. ОА -ЗЗ -НДСПР.Ц. -ДЗБ.12 МЕС. -ДЗДО 12 МЕС. -КФВ -ДС | 15377,4 936 14040 225 176,4 1349,64 547,2 23,04 369 99 266,4 45 | 15535,8 919,8 14265 185,4 165,6 1357,74 513 25,74 318,6 158,4 297 45 |

| Итого: | 16727,04 | 16893,54 |

| Источники имущества предприятия | На начало периода | На конец периода |

| Сумма (т.р.) | Сумма (т.р.) | |

| 1 | 2 | 3 |

| I. СИС -УК,ДК,РК -ФСС -ЦФ -НППР.Л. -НУПР.Л. - НПОТЧ.Г. -НУОТЧ.Г. II. ЗИС -ДКЗ -ККЗ -КЗ -ДБП | 6961,86 6300 262,8 124,2 201,24 - 114,3 (40,68) 9765,18 3119,4 4908,24 - 1737,54 | 6948,36 6372 262,8 124,2 140,58 - 75,06 (26,28) 9945,18 3133,8 4913,64 - 1897,74 |

| Итого: | 16727,04 | 16893,54 |

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев