Навигация

Перевірка постачальників щодо надійності постачання та фінансових відносин з ними

2.2 Перевірка постачальників щодо надійності постачання та фінансових відносин з ними

При виборі постачальника треба враховувати такі критерії:

Þ код підприємства, повна назва;

Þ оціночна таблиця ризику;

Þ реквізити підприємства;

Þ відомості про засновників;

Þ ціни виробника (абсолютні та порівняно до цін на аналоги у конкурентів);

Þ термін виробництва та постачання;

Þ загальний асортимент продукції, що виробляє виробник;

Þ у разі вибору посередника треба вивчити асортимент та кількість торгових марок, які представляє посередник (line-card); являється ексклюзивним чи авторизованим дистриб’ютор, представлений він на сайті виробника в Internet як дистриб’ютор;

Þ репутації серед клієнтів;

Þ охоплення ринку (наприклад деякі постачальники не мають прав на продаж у деяких країнах та не мають навіть рахунків у перевізників);

Þ запаси та складські приміщення (деякі постачальники вимагають великий строк виробництва навіть за невеликого замовлень та ніколи не мають запасів);

Þ фінансову надійність можливо перевірити за допомогою перевірки банківських реквізитів та надійності банку утримувача;

Þ аналіз відносних показників, які дозволяють оцінити фінансову стійкість підприємства;

Þ перелік основних подій, що можуть вплинути на діяльність і стан підприємства;

Þ детальна інформація про всі наявні філії підприємства;

Þ види і характер діяльності підприємства, умови постачання, чисельність працівників, юридична адреса.

Корисну інформацію про зарубіжні підприємства можуть надати на платній основі консалтингові та інші компанії. Інформація про підприємство, одержана з різних джерел, добирається і систематизується в досьє на підприємство.

Фірма „Pfeiffer Vacuum” є надійно зарекомендувавшим себе постачальним, про що навіть свідчить перевірка її фінансової звітності.

2.3 Перевірка фінансової звітності фірми „PFEIFFER VACCUM”

У табл. 2.1. наданий скорочений баланс фірми „PFEIFFER VACCUM” за три роки.

Проаналізуємо зміну величини статей балансу за допомогою горизонтального аналізу балансу.

Як видно з підрахунків відбувався зріст активу на 393,74 тис. євро у 2006 (4,8%) та на 3575,03 тис. євро (41,2%) у 2007 роках. Це відбулося за рахунок приросту оборотних активів на 862,88 тис. грн. або 17,0% у 2005 та на 3703,79 тис. євро (62,4%) у 2006 році і зменшення вартості необоротних активів на 459,14 тис. євро. або на 14,9% у 2005 та на 118,46 тис. євро або на 4,25% у 2006 році.

Збільшення величини оборотних коштів відбулося головним чином за рахунок збільшення всіх статей оборотних коштів в 2006 році.

Внаслідок вдалих продажів у підприємства за період вдвічі звеличилась величина нерозподіленого прибутку й зменшилась величина кредиторської заборгованості. В 2007 році зріст необоротних активів відбувся за рахунок збільшення дебіторської заборгованості.

Величина нарахованих зобов'язань на 01.01.2007 року збільшилася більш ніж у 5 разів (530,53%). Швидше за все, це пов'язано зі зростанням заборгованості у виплаті відсотків і дивідендів, а також зі зростанням заборгованості в заробітній платі, збільшеній за рік чисельності персоналу й розбіжністю границь облікового циклу й календарних дат виплат персоналу. На 01.01.2008 року стан більш-менш стабілізується, хоча спостерігається зріст.

Табл.2.1. Баланс фірми „PFEIFFER VACCUM”

| АКТИВ | 01.01.2006 тис. євро. | 01.01.2007 тис. євро. | 01.01.2008 тис. євро. |

| І. Необоротні активи: | 308120 | 262206 | 250360 |

| Будівля, споруди (початкова вартість) | 430420 | 394920 | 394920 |

| Накопичена амортизація | 145300 | 155714 | 167560 |

| Будівля, споруди (залишкова вартість) | 285120 | 239206 | 227360 |

| Інвестиції | 23000 | 23000 | 23000 |

| ІІ. Оборотні активи: | 507500 | 593788 | 964137 |

| Грошові кошти та їх еквіваленти | 45300 | 71007 | 72893 |

| Ринкові цінні папери | 24200 | 54200 | 14200 |

| Дебіторська заборгованість | 243000 | 291648 | 616504 |

| Товарно-матеріальні засоби | 195000 | 176933 | 260540 |

| ІІІ. Витрати майбутніх періодів | 12000 | 11000 | 10000 |

| Баланс | 827620 | 866994 | 1224497 |

| ПАСИВ | 01.01.2005 тис. євро. | 01.01.2006 тис. євро. | 01.01.2007 тис. євро. |

| І. Власний капітал: | 322000 | 395092 | 420318 |

| Статутний капітал | 240000 | 240000 | 240000 |

| Додатковий вкладений капітал | 12000 | 12000 | 12000 |

| Нерозподілений прибуток | 70000 | 143092 | 168318 |

| ІІ. Довгострокові зобов'язання | 120000 | 115000 | 110000 |

| Довгостроковий банківський кредит | 40000 | 35000 | 30000 |

| Інші довгострокові зобов'язання | 80000 | 80000 | 80000 |

| ІІІ. Короткострокові зобов'язання | 385620 | 356902 | 694179 |

| Кредиторська заборгованість | 324000 | 139019 | 448707 |

| Векселі до видачі | 25600 | 37600 | 32600 |

| Нараховані зобов'язання | 21200 | 133672 | 187632 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 5000 | 5000 | 5000 |

| Податкова заборгованість | 9820 | 41611 | 20240 |

| Баланс | 827620 | 866994 | 1224497 |

Збільшення собівартості відбулося меншими темпами, ніж приріст виручки (10,02% проти 10,29%), що посприяло збільшенню валового доходу на 13,92%. За рік величина операційного прибутку знизилася на 670,88 тис. євро. або 229,01% (структурна зміна –2,96%).

Така зміна в першу чергу зв'язана зі звеличенням адміністративних витрат на 539,60 тис. євро, або на 40,37% (структурна зміна - 1,5%), та маркетингових витрат на 686,12 тис. євро, або 47,05% (структурна зміна – 2,0%), при тому, що валовий прибуток звеличився всього на 554,84 тис. євро, або на 13,92%.

У табл. 2.2 наданий звіт про прибутки фірми „PFEIFFER VACCUM”.

Табл. 2.2. Звіт про фінансові результати фірми „PFEIFFER VACCUM”

| І. ФІНАНСОВІ РЕЗУЛЬТАТИ | 01.01.2007 тис. євро. | 01.01.2008 тис. євро. |

| Виручка | 24304,00 | 26804,50 |

| Собівартість продукції | 19976,01 | 21976,76 |

| Валовий прибуток | 3985,85 | 4540,69 |

| Адміністративні затрати | 1336,72 | 1876,32 |

| Маркетингові затрати | 1458,24 | 2144,36 |

| Операційний прибуток | 1190,89 | 520,01 |

| Прибуток/збиток від продаж активів | 73,00 | 43,60 |

| Дивіденди одержані | 5,00 | 34,00 |

| Прибуток до сплати процентів та податків | 1268,89 | 597,61 |

| Відсотки по довгостроковому кредиті банку | 112,00 | 98,00 |

| Відсотки по іншому довгостроковому боргу | 15,00 | 15,00 |

| Прибуток до податку на прибуток | 1141,89 | 484,61 |

| Податок на прибуток | 285,47 | 121,15 |

| Чистий прибуток | 856,42 | 363,46 |

| Нерозподілений прибуток на початок періоду | 700,00 | 1430,92 |

| Чистий прибуток за період | 856,42 | 363,46 |

| Чистий прибуток у розпорядженні власників | 1556,42 | 1794,38 |

| Грошові дивіденди власникам підприємства | 382,10 | 326,49 |

| Нерозподілений прибуток на кінець періоду | 1174,32 | 1467,89 |

| ІІ. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ | 01.01.2007 тис. євро. | 01.01.2008 тис. євро. |

| Матеріальні затрати | 12818,75 | 13638,36 |

| Оплата прямої праці | 3159,52 | 3752,63 |

| Амортизація | 342,14 | 287,05 |

| Виробничі накладні витрати | 3655,60 | 4298,72 |

| Разом | 19976,01 | 21976,76 |

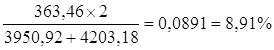

Відбулося зниження чистого прибутку на 492,96 тис. євро або на 235,63% (зміна в структурі -2,17%). Норма розподілу прибутку зменшилася. Якщо на 01.01.2007 вона становила 24,55%, то на 01.01.2008 вона стала становити 18,19%.

Аналізуючи другий розділ звіту можливо бачити, що за 2007 рік відбувся структурний зріст витрат на оплату праці й виробничих накладних витрат та зменшення матеріальних витрат та амортизації. Операційним менеджерам варто приділити особливу увагу на зниження цих двох параметрів.

Звіт про рух грошових коштів містить інформацію про надходження й вибуття коштів у розрізі трьох видів діяльності: операційної, інвестиційної й фінансової. Хоча кожне підприємство має характерні риси, але будь-яка його діяльність може бути віднесена до одного із зазначених видів.

Табл. 2.3. Горизонтальний аналіз звіту про рух грошових коштів фірми „PFEIFFER VACCUM”

| 1. Кошти від основної діяльності: | 01.01.2007 Сума, тис. євро | 01.01.2008 Сума, тис. євро | Абсолютні зміни | Відносні зміни, % |

| Чистий прибуток | 856,42 | 363,46 | -492,96 | -57,56 |

| Амортизація | 104,14 | 118,46 | 14,32 | 13,75 |

| Грошові потоки за рахунок зміни оборотних коштів | ||||

| Ринкові цінні папери | -300,00 | 400,00 | 700,00 | 233,33 |

| Дебіторська заборгованість | -486,48 | -3248,56 | -2762,08 | -567,77 |

| Товарно-матеріальні засоби | 180,67 | -836,07 | -1016,74 | -562,76 |

| Витрати майбутніх періодів | 10,00 | 10,00 | 0,00 | 0,00 |

| Грошові потоки за рахунок зміни короткострокових зобов'язань | ||||

| Кредиторська заборгованість | -1849,81 | 3096,88 | 4946,69 | 267,42 |

| Векселі до видачі | 120,00 | 35,46 | -84,54 | -70,45 |

| Нараховані зобов'язання | 1124,72 | 539,60 | -585,12 | -52,02 |

| Поточна частина довгострокового боргу | - | - | - | - |

| Заборгованість по податках | 317,91 | -213,71 | -531,62 | -167,22 |

| РАЗОМ кошти від основної діяльності: | 77,57 | 265,51 | 187,95 | 242,30 |

| 2. Кошти від інвестиційної діяльності: | ||||

| Придбання/продаж основних коштів | 459,14 | 118,46 | -340,68 | -74,20 |

| РАЗОМ кошти від інвестиційної діяльності: | 459,14 | 118,46 | -340,68 | -74,20 |

| 3. Кошти від фінансової діяльності: | ||||

| Одержання довгострокового кредиту | - | - | - | - |

| Дивіденди одержані | 5,00 | 34,00 | 29,00 | 580,00 |

| Погашення кредитів | -50,00 | -50,00 | 0,00 | 0,00 |

| Дивіденди виплачені | -382,10 | -326,49 | 55,62 | -14,56 |

| РАЗОМ кошти від фінансової діяльності | -427,10 | -342,49 | 84,62 | 19,81 |

| РАЗОМ чиста зміна коштів за період | 109,61 | 41,49 | -68,12 | -62,15 |

Як видно з табл. 2.3, основна частина коштів отримана підприємством за рахунок його основної діяльності: чистого прибутку, амортизації, зменшення величини товарно-матеріальних запасів у 2006 році та ринкових цінних паперів і збільшення величини кредиторської заборгованості у 2007 році, нарахуваннях зобов'язань і заборгованості по податках. Також збільшенню чистого грошового потоку сприяла інвестиційна діяльність.

Результуючий грошовий потік зменшився на 68,12 тис. євро або на 62,15%%. Таке зниження стало головним чином результатом зменшення величини інвестиційної діяльності підприємства на 340,68 тис. євро або на 74,20%.

Положення трохи стабілізувало збільшення коштів від основної діяльності на 187,95 тис. євро або на 240,30% і коштів від фінансової діяльності на 84,62 тис. євро або на 19,81%.

У цілому таку діяльність не можливо назвати позитивною, тому, що значну частину грошового припливу становлять кошти від продажу активів і нарахованих зобов'язань.

Табл. 2.4. Коефіцієнти ліквідності „PFEIFFER VACCUM”

| Показник | на 01.01.2006 | на 01.01.2007 | Зміна показника | на 01.01.2008 | Зміна показника | |

| Коефіцієнт загальної (поточної) ліквідності = (Оборотні кошти (активи) / короткострокові зобов'язання) | 1,32 | 1,66 | 0,35 | 1,39 | -0,27 | |

| Коефіцієнт термінової ліквідності = (Грошові кошти + короткострокові фінансові вкладення + чиста дебіторська заборгованість) / короткострокові зобов'язання | 0,81 | 1,17 | 0,36 | 1,01 | -0,15 | |

| Коефіцієнт абсолютної ліквідності (= Грошові кошти / Короткострокові зобов'язання) | 0,18 | 0,35 | 0,17 | 0,13 | -0,23 | |

| Чистий (функціонуючий) капітал (= Оборотні кошти – короткострокові зобов'язання), тис. грн. | 1 218,80 | 2 368,86 | 1150,06 | 2 699,58 | 330,72 | |

Основні показники, що характеризують фінансовий стан підприємства: коефіцієнти ліквідності (поточної платоспроможності); коефіцієнти платоспроможності (структури капіталу); показники ділової активності (оборотності); показники рентабельності (прибутковості).

Існують також додаткові коефіцієнти в оцінці ліквідності та платоспроможності – це коефіцієнт маневровості власних оборотних коштів та коефіцієнт покриття запасів (табл. 2.5).

Табл. 2.5. Показники маневровості та покриття „PFEIFFER VACCUM”

| Показник | на 01.01.06 | на 01.01.07 | Зміна показника | На 01.01.08 | Зміна показника | |

| Коефіцієнт маневровості власних зворотних коштів (= Грошові кошти / функціонуючий капітал) | 0,37 | 0,30 | -0,07 | 0,27 | -0,03 | |

| Коефіцієнт покриття запасів (= Чистий капітал / Запаси) | 0,63 | 1,34 | 0,71 | 1,04 | -0,30 | |

| Коефіцієнт покриття запасів нормальними джерелами покриття (= Чистий капітал + короткострокові зобов'язання / Запаси)) | 2,60 | 3,36 | 0,75 | 3,13 | -0,22 |

Таким чином ми бачимо, що підприємство досить непогано справляється із короткостроковими зобов'язаннями. Хоча існує занадто мале значення показника абсолютної ліквідності, та керівництво це частково компенсує балансуванням дебіторською та кредиторською заборгованістю.

Коефіцієнт оборотності активів (Assets turnover ratio - ATR) або коефіцієнт трансформації –показує скільки разів за рік відбувається повний цикл виробництва та обороту.

На початок 2006 року маємо такі дані:

ATR = ![]() обороту

обороту

Період обороту = ![]() днів

днів

На початок 2007 року:

ATR = ![]() обороту

обороту

Період обороту = ![]() дні.

дні.

Як бачимо, показник оборотності зменшився, а період обороту звеличився, що негативно характеризує діяльність підприємства у цілому.

Коефіцієнт оборотності дебіторської заборгованості (Receivable turnover ratio - RTR).

На початок 2006 року маємо такі дані:

RTR = ![]() обороту.

обороту.

Період обороту = ![]() день.

день.

На початок 2007 року:

RTR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

Показник оборотності зменшився, а період обороту звеличився, що негативно характеризує діяльність підприємства у відношенні до дебіторів. Але частково звеличившийся обсяг виручки пояснює це – підприємство звеличило обсяг продаж за рахунок продаж у кредит.

Коефіцієнт оборотності кредиторської заборгованості (Payable turnover ratio - PTR) –показує, скільки підприємству треба оборотів для покриття виставлених їй рахунків.

На початок 2006 року маємо такі данні:

PTR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

На початок 2007 року маємо такі данні:

PTR = ![]() обороту

обороту

Період обороту = ![]() днів.

днів.

Відносне зменшення показника дебіторської заборгованості дорівнює 1,54  , а відносне зменшення показника кредиторської заборгованості дорівнює 1,15

, а відносне зменшення показника кредиторської заборгованості дорівнює 1,15  . Порівняння цих двох показників показує, за рахунок чого підприємство частково компенсує звеличившийся показник дебіторської заборгованості.

. Порівняння цих двох показників показує, за рахунок чого підприємство частково компенсує звеличившийся показник дебіторської заборгованості.

Коефіцієнт оборотності товарно-матеріальних запасів (Inventory turnover ratio – ITR).

На початок 2006 року маємо такі дані:

ITR = ![]() обороту.

обороту.

Період обороту = ![]() дні.

дні.

На початок 2007 року маємо:

ITR = ![]() обороту

обороту

Період обороту = ![]() днів.

днів.

Зменшення оборотності запасів негативно позначається на діяльності підприємства і приводить до звеличення нереалізованої продукції та завантаження складів.

Тривалість операційного циклу (Commitment of cash for purchases - CCP) – тривалість часу від закупок та матеріалів, які необхідні підприємству до одержання коштів за вироблений товар:

CCP = ITR + RTR (2.1)

На початок 2006 року:

ITR = 34 + 41 = 75 днів.

На початок 2007 року:

ITR = 37 + 62 = 99 днів.

Тривалість фінансового циклу або обороту грошових коштів (Cash cycle) – тривалість часу між фактичною оплатою закупок сировини та матеріалів та отриманням грошових коштів в оплату за реалізовані товари:

CC = ITR + RTR – PTR (2.2)

Звеличення операційного та фінансового циклу свідчить про той негативний факт, що потреба в поточних активах звеличилась за рахунок зрослих товарно-матеріальних коштів та дебіторської заборгованості.

У таблиці 2.7 надані показники структури капіталу фірми „PFEIFFER VACCUM”

Табл. 2.7. Показники структури капіталу підприємства „PFEIFFER VACCUM”

| Показник | на 01.01.06 | на 01.01.07 | Зміна показника | на 01.01.05 | Зміна показника | |

| 1. Коефіцієнт власності (= власний капітал / підсумок балансу) | 0,47 | 0,54 | 0,06 | 0,40 | -0,14 | |

| 3. Коефіцієнт заборгованості (= заборгованість / підсумок балансу) | 0,53 | 0,46 | -0,06 | 0,60 | 0,14 | |

| 2. Коефіцієнт фінансової залежності (= заборгованість / власний капітал) | 1,11 | 0,86 | -0,25 | 1,50 | 0,63 | |

| 4. Плече фінансового важеля (= загальна заборгованість – кредиторська заборгованість / власний капітал) | 0,28 | 0,57 | 0,28 | 0,58 | 0,02 | |

| 5. Відношення заборгованості до капіталізації (= довгострокова заборгова-ність / довгострокова за-боргованість + власний капітал) | 0,11 | 0,09 | -0,02 | 0,08 | -0,01 |

Рентабельність активів (ROA – Return on Assets) розраховується як відношення чистого прибутку до середньорічної вартості активів.

На початок 2006 року маємо такі дані:

ROA = ![]()

На початок 2007 року:

ROA = ![]()

Отже бачимо, значення цього показника значно знизилося та свідчить про погіршання конкурентоспроможності підприємства. Але для більш повного аналізу треба мати дані інших підприємств у галузі.

Рентабельність реалізації (PRS - Profitability in Relation to Sales) – розраховується як відношення валового доходу до виручки.

На початок 2006 року маємо такі дані:

PRS =![]()

На початок 2007 року маємо:

PRS =![]()

Невелике звеличення цього показника свідчить на стійкість його цінової політики.

Для більш детального аналізу використовують коефіцієнт чистої рентабельності реалізації (NPM - Net Profit Margin), який розраховується як відношення чистого прибутку до виручки.

На початок 2006 року маємо такі дані:

NPM = ![]()

На початок 2007 року:

NPM = ![]()

Погіршення коефіцієнта чистої реалізації відбулось переважно за рахунок зростання адміністративних та маркетингових затрат.

Коефіцієнт рентабельності власного капіталу (Return on Equity - ROE) дозволяє виявити ефективність використання капіталу. Вираховується як відношення чистого прибутку до середньорічної суми власного капіталу.

На початок 2006 року маємо такі дані:

ROE = ![]()

На початок 2007 року:

ROE =

На підстві проведених досліджень ми визначіли, що підприємство „PFEIFFER VACUUM” є надійним постачальником.

Похожие работы

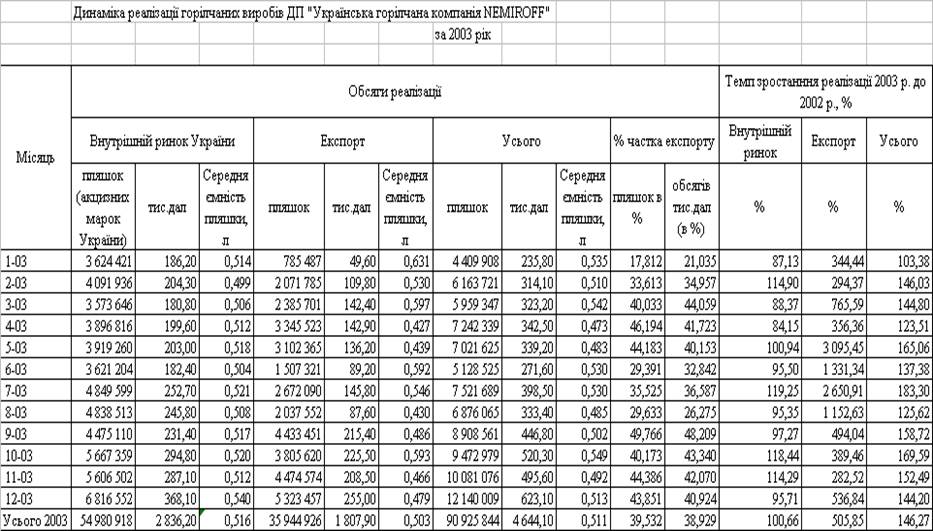

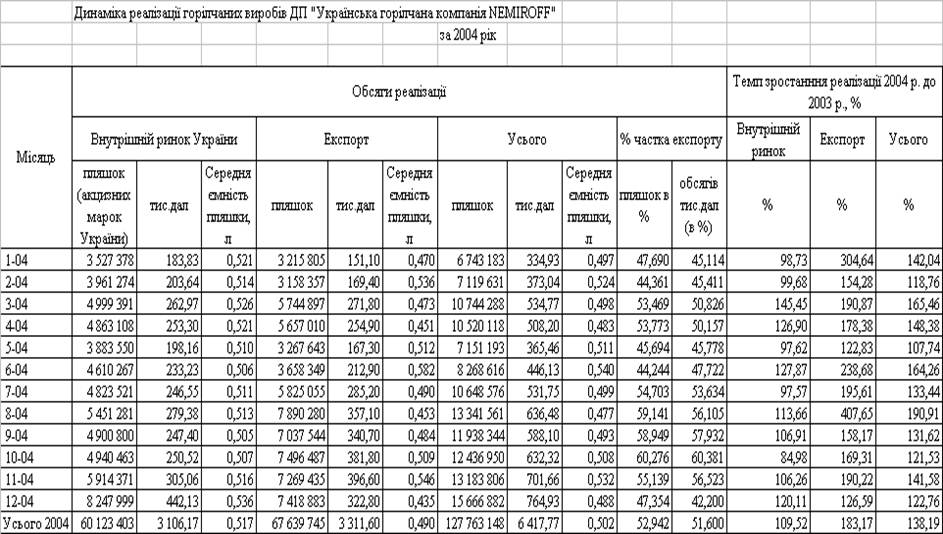

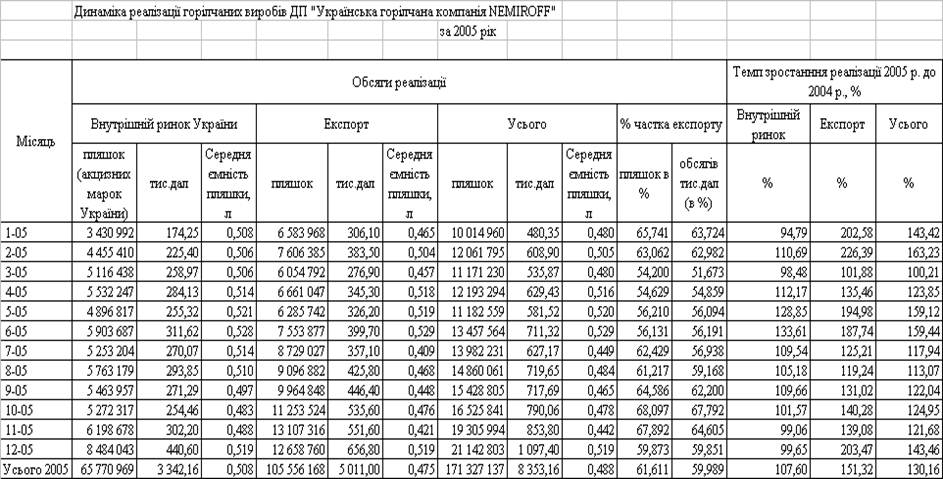

... і алюмінієвих ковпачків для закупорювання пляшок в процесі виробництва. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ БІЗНЕС-ПРОЦЕСІВ ПЛАНУВАННЯ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ ТА ПРОХОДЖЕННЯ МИТНОГО КОНТРОЛЮ ПРИ ЕКСПОРТІ ПРОДУКЦІЇ ЗАТ “УКРАЇНСЬКА ГОРІЛЧАНА КОМПАНІЯ NEMIROFF” 3.1 Впровадження системи “єдине вікно” в технології митного оформлення та контролю ЗАТ “Українська горілчана компанія NEMIROFF” на ...

... законів, їх змін та доповнень. 3. Шляхи вдосконалення управління прибутком на підприємстві при здійсненні зовнішньоекономічної діяльності 3.1 Пропозиції щодо вдосконалення управління прибутком підприємства при здійснення зовнішньоекономічної діяльності Низька результативність зовнішньоекономічної діяльності багато в чому пов'язана з недостатньо компетентними діями підприємств на зовні ...

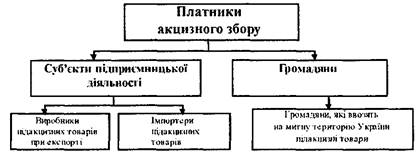

... оформлення. З моменту застосування акцизного збору як заходу регулювання імпорту товарів відбулись значні зміни. Механізм вдосконалювався вдвох напрямах: з одного боку, розширювався або звужувався список товарів, які підпадали під дію даного непрямого податку, з іншого — змінювався порядок нарахування акцизного збору. Доцільно зауважити, що основними цілями застосування акцизного збору є: фі ...

... ії використовується тільки курс гривні на Українській міжбанківській валютній біржі. Валютна ефективність експорту та імпорту. Економічною характеристикою будь-якої експортної чи імпортної операції є показник валютної ефективності (валютний коефіцієнт, купівельна сила валюти, товарний курс). Показник валютної ефективності експорту та імпорту визначається згідно з так званими експортним та і ...

0 комментариев