Навигация

Составление платежного баланса

Введение

1. Платежный баланс страны. Его характеристика

2. Методика составления платежного баланса

3. Принцип построения платежного баланса

4. Ошибки и пропуски

5. Классификация статей платежного баланса

6. Виды платежных балансов

7. Макроэкономические показатели и их воздействие на платежный баланс

Заключение

Тестовая часть

Список использованной литературы

Введение

Платежный баланс представляет собой статистический отчет обо всех международных сделках резидентов той или иной страны с нерезидентами за определенный период времени. Он отражает соотношение между объемом товаров и услуг, полученных данной страной из-за границы и предоставленных загранице, а также изменения в ее финансовой позиции по отношению к загранице. Исследование динамики платежного баланса страны особенно важно для анализа проблем внешне - экономического равновесия.

Отметим, что платежный баланс имеет дело с потоками, а не с запасами, с изменением в реальных и финансовых активах и пассивах, происходящими за базисный период, а не с общими суммами экономических активов и пассивов страны, которые существуют в некий конкретный момент времени.

Составление платежного баланса предназначено для выполнения как учетных, так и аналитических задач, которые тесно взаимосвязаны. Анализ платежного баланса позволяет сделать вывод о том, насколько эффективно страна способна управлять своей внешнеэкономической деятельностью и, соответственно, служить основой для принятия решений в области внешнеэкономической политики.

1. Платежный баланс страны. Его характеристика

Движение товаров и услуг через национальные границы как бы уравновешиваются движением в противоположном направлении финансовых потоков (денежных средств), представляющих собой платежи за товары и услуги. Эти потоки регистрируются и обобщенно отражаются в статьях платежного баланса.

Под платежным балансом понимается статистическая запись всех экономических сделок или обязательств, осуществленных (или срок по которым наступил) в течение определенного отрезка времени (месяц, квартал, год) между резидентами данной страны и резидентами любых других стран мира.

Платежный баланс страны фиксирует состояние платежей и поступлений данной страны. Международный валютный фонд характеризует платежный баланс как «статистическую запись всех экономических сделок в течение данного периода между резидентами отчитывающихся стран».

Такая формулировка требует некоторых разъяснений. Во-первых, рассмотрения понятия «резидент». Дипломаты, военные, туристы, даже если они находятся вне территории своей страны, выступают резидентами того государства, гражданами которого они являются. Это относится и к фирме. Она служит резидентом того государства, где она зарегистрирована (домицилирована), но не того, где она выполняет свои операции. Что касается филиалов и отделений, то они тоже могут быть резидентами и представительствовать от мест их регистрации. Статус «резидента» зависит от факта регистрации его постоянного места нахождения или проживания.

Исключение составляют международные организации (Организация Объединенных Наций, Международный валютный фонд, Генеральное соглашение о тарифах и торговле и т.д.), которые не являются резидентами той страны, где они расположены.

Во-вторых, необходимо уточнить, что баланс отражает не индивидуальные, а совокупные сделки между данной страной и другими государствами. Обычный срок или период, охватываемый платежным балансом – один календарный год.

Под понятием «сделка» подразумевается любой обмен, в котором товар, экономическая услуга или право собственности на активы переходят от резидента одной страны к резиденту другой.

Платежный баланс как средство анализа внешнеэкономического положения страны имеет свою историю. Еще до разработки сложных налоговых систем отдельные государства применяли таможенное налогообложение экспортных и особенно импортных товаров, что требовало их регистрации. «Ростки платежного баланса появились еще во времена пополнения королевской казны, зависевшей от налоговых поступлений.

В эпоху меркантилизма составление платежного баланса было необходимо в связи с экономической политикой, направленной на расширение экспорта, сдерживание импорта и накопление золотого запаса. Для стран, не обладавших собственными месторождениями золота, это был единственный способ накопить достаточные средства.

Таким образом, с начала своего существования платежный баланс сформировался как метод статистического и информационного учета, ставящий скорее фискальные, чем исследовательские задачи и цели.

В настоящее время платежный баланс всесторонне изучается специалистами в области международных экономических отношений как источник важнейшей информации, раскрывающей особенности участия страны в международном обмене товарами, услугами и капиталами.

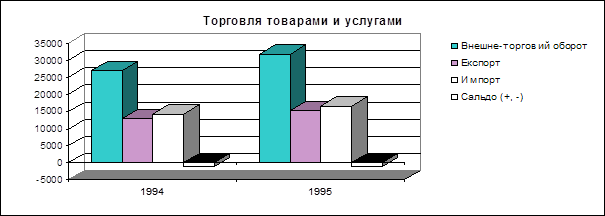

Основа платежного баланса – группировка всех видов сделок, результаты которых связаны с ростом потребностей в товарах и услугах (отток валюты из страны) или поступлением иностранной валюты (приток ее в страну). Попытаемся определить виды внешнеторговых сделок, приводящих к поступлению в Россию иностранной валюты из других стран.

1. Экспорт товаров. В него включаются все товары, пересекающие таможенную границу России.

2. Экспорт услуг. К нему относятся платежи за фрахт отечественных судов, обслуживающие иностранных туристов, дипломатов и бизнесменов, прибывающих в страну.

3. Проценты и дивиденды, выплачиваемые российским владельцам иностранных акций. Это – проценты на закупленные на фондовом рынке акции иностранных компаний, а также доходы, переводимые действующими за границей российскими предприятиями (в форме смешанных обществ).

4. Односторонние переводы и трансферты. Сюда относятся переводы пенсий, помощь иностранным государствам и пересылаемая своим родственникам заработная плата эмигрантов, все программы правительственной или частной гуманитарной помощи, предоставляемой России.

Особенность данного вида сделки состоит в том, что она включает все переводы, которые не предусматривают обратного потока ресурсов в обмен на полученные средства.

5. Долгосрочные займы и инвестиции иностранных резидентов в России. Они охватывают займ, предоставляемые иностранными государствами и фирмами России и российским организациям. В сфере частного предпринимательства ими являются покупка иностранцами российских производственных предприятий, строений, земли и другой недвижимости. Иногда также сделки суммируются в виде экспорта капитала.

Сущность сделок заключается в том, что страна продает свою землю или другую недвижимость и как бы осуществляется тот же экспорт, но только особых товаров, за которые и получает денежные средства в иностранной валюте.

6. Краткосрочные инвестиции и займы иностранных фирм и организаций, предоставляемые России. Эти сделки аналогичны предшествующим (пункт 5) с той лишь разницей, что они краткосрочны (краткосрочные фирменные или банковские кредиты, предоставляемые иностранными банками и фирмами своим филиалам или российским фирмам). Такими же сделки будут и в том случае, если российская фирма примет решение перевести часть своих банковских активов в Россию.

7. Иностранные резервы. К ним относятся суммы валюты или иных резервов, приобретенных или полученных иностранными государствами у Центрального банка России для создания собственных запасов (резервов).

Каждый из перечисленных видов сделок имеет свою противоположную форму, связанную с оттоком иностранной валюты из России, охватывающую импорт иностранных товаров, переводы пенсий и различных денежных средств, кредиты иностранным государствам и частным лицам и т.д.

Объединив экспорт и импорт товаров, услуг, процентов и дивидендов, односторонних переводов и трансфертов, получаемые и предоставляемы краткосрочные и долгосрочные займы, а также приток и отток государственных резервов, получаем документ, называемый в международной экономической литературе «платежным балансом».

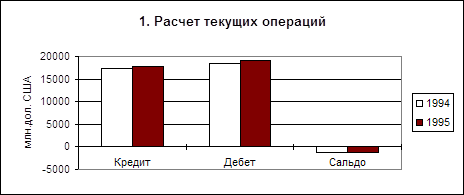

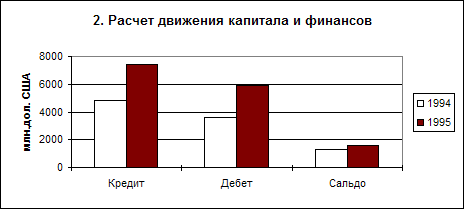

Рассмотренные виды сделок условно можно объединить в три группы: сделки по текущим счетам, к которым относятся прежде всего экспортно-импортные операции (пункты 1,2,3 и 4); сделки, связанные с движением капитала (пункты 5 и 6); счета официальных резервов (пункт 7).

Первая группа сделок регистрирует операции, связанные с передачей права собственности на товары и услуги, вторая группа – с передачей права собственности на капитал, третья группа регистрирует приобретение официальных резервов в центральном государственном банке страны. Для тех государств, чьи валюты сами являются частью государственных резервов других стран, третья группа отражает приобретение их валют (долларов США, фунтов стерлингов, немецких марок и т.д.) другими государствами.

Похожие работы

... устранение нежелательного чрезмерного активного сальдо. Для этого применяют меры, противоположные вышеописанным, в целях расширения импорта и сдерживания экспорта товаров, услуг, капиталов.[11] ГЛАВА 2 Принципы составления платежного баланса и его оценка на примере Российской Федерации 2.1 Методология составления платежного баланса Методологической основой составления платежного баланса ...

... резидентами нерезидентами, касающиеся товаров, услуг и доходов, финансовых обязательств и требований данной страны к остальному миру, а также дары, классифицируемые как трансферты…». При составлении платежного баланса все участники международных сделок делятся на две категории – резидентов и нерезидентов. С позиций конкретной страны все остальные ее партнеры по международным экономическим сделкам ...

... активным и пассивным платежным балансом. VI. Платежный баланс Украины. Платежный баланс СССР являлся секретным документом и не опубликовывался. Делались лишь неофициальные оценки. Платежный баланс Украины впервые был составлен за 1992 г. по методологии МВФ и опубликован. Основным источником валютных поступлений Украины является экспорт товаров. Его состояние влияет на размер импорта ...

... 3. 2. Обязательства Монетизация/демонетизация золота 4. Резервные активы Распределение/аннулирование СПЗ* Изменения, которые произошли в результате переоценки Платежный баланс в России уже несколько лет составляется в соответствии с рекомендациями МВФ. В бывшем СССР его отдельные фрагменты составлялись в ...

0 комментариев