Навигация

Договірно-правові основи факторингового обслуговування

2. Договірно-правові основи факторингового обслуговування

Сутність і принципи факторингу

Світова практика знає сотні банківських операцій. Більшість же банків нашої країни освоїла в кращому разі один-два десятка. З другого боку, практично всі наші банки прагнуть проводити будь-які відомі їм операції, не віддаючи ніяким з них явної переваги. В результаті у нас немає ні дійсно універсальних, ні раціонально спеціалізованих банків і кредитних установ. Недолік спеціалізованих кредитних установ робить неможливим надання на високому рівні багатьох банківських послуг, до числа яких можна віднести і факторинг.

Факторинг – це достатньо новий вид послуг в області фінансування, яким займаються спеціальні факторингові компанії, тісно пов'язані з банками або є їх дочірніми філіалами, або самі банки.

Факторинг (factor – в перекладі з англійського «агент, посередник») є різновидом торгово-комісійної операції, що поєднується з кредитуванням оборотного капіталу клієнта, що пов'язане з переуступкою клієнтом-постачальником факторингової компанії (чинник-фірмі) неоплачених платіжних вимог за поставлену продукцію, виконані роботи, надані послуги і, відповідно, права отримання платежу по них. Він включає інкасування дебіторської заборгованості клієнта, кредитування і гарантію від кредитних і валютних ризиків.

Метою факторингового обслуговування є своєчасне інкасування боргів для скорочення втрат, унаслідок затримки платежу, і запобігання появи сумнівних боргів, підвищення ліквідності і зниження фінансового ризику для клієнтів, які не хочуть брати на себе роботу по перевірці платоспроможності своїх контрагентів, по веденню бухгалтерського обліку відносно своїх вимог і зацікавлені, по можливості, в найшвидшому отриманні грошей по рахівницях.

В основі факторингу лежить покупка банком (факторською компанією) рахунків-фактур клієнта на умовах негайної оплати частини вартості (70–90%) відфактурованих поставок і оплати решти частини (за вирахуванням відсотка за кредит) в строго обумовлені терміни незалежно від надходження виручки від дебіторів. Тому факторингові операції називають також кредитуванням продажів постачальника або наданням факторингового кредиту постачальнику.

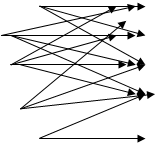

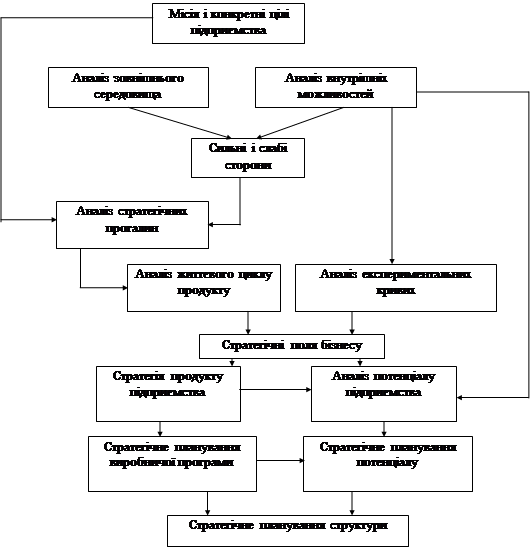

Схема організації факторингу

![]()

![]()

![]()

![]()

![]() ФАКТОР-ФІРМА

ФАКТОР-ФІРМА

|  | |||||

ПОКУПКА ПЛАТІЖНИХ АНАЛІЗ КРЕДІТО-

ВИМОГ І ПЛАТОСПРОМОЖНОСТІ

ОПЛАТА ПРОДУКЦІЇ ОПЛАТА ВИМОГ

![]()

![]() ПОСТАВКА ПРОДУКЦІЇ

ПОСТАВКА ПРОДУКЦІЇ

![]()

![]()

![]() ПОСТАЧАЛЬНИК ПОКУПЕЦЬ

ПОСТАЧАЛЬНИК ПОКУПЕЦЬ

Відповідно до конвенції про міжнародний факторинг, операція вважається факторингом в тому випадку, якщо вона задовольняє якій-небудь з наступних чотирьох ознак:

· Наявність кредитування у формі попередньої оплати боргових вимог.

· Ведення бухгалтерського обліку постачальника, раніше всього обліку реалізації.

· Інкасування його заборгованості.

· Страхування постачальника від кредитного ризику.

Види факторингу

Класичний факторинг в тій формі, в якій він практикується у всьому світі, припускає наявність комерційного кредиту в товарній формі, що надається продавцями покупцям у вигляді відстрочення платежу за продані товари і що оформляється відкритим рахунком. Відкритий рахунок, коли покупець не видає продавцю ніякого боргового зобов'язання, припускає ризик. Страхування і управління ризиками комерційного кредиту здатне здійснити саме факторингові компанії через передбачуваних ними послуги.

В даний час виділяють декілька видів факторингових операцій.

1. Внутрішні (якщо постачальник і його клієнт, тобто сторони за договором купівлі-продажу, а також чинник-фірма знаходяться в одній і тій же країні) або міжнародні.

2. Відкриті (якщо боржник повідомлений про участь в операції чинник-фірми) або закриті (конфіденційні). Повідомлення боржника при відкритому факторингу здійснюється шляхом відповідного запису на рахунку-фактурі, підтверджуючої, що правонаступником по виникаючому боргу є чинник-фірма і що платежі повинні здійснюватися в її користь. При конфіденційному факторингу ніхто з контрагентів клієнта не обізнаний про кредитування його продажів чинник-фірмою.

3. З правом регресу, тобто зворотної вимоги до постачальника відшкодувати сплачену суму, або без права регресу. Дані умови пов'язані з ризиками, які виникають при відмові платника від виконання своїх зобов'язань, тобто кредитними ризиками. При висновку факторингової угоди з правом регресу постачальник продовжує нести певний кредитний ризик по боргових вимогах, проданих їм чинник-фірмі. Остання може скористатися правом регресу і при бажанні продати постачальнику будь-яку неоплачену боргову вимогу у разі відмови клієнта від платежу (його неплатоспроможності). Дана умова передбачається у випадку, якщо постачальники упевнені, що у них не можуть з'явитися сумнівні боргові зобов'язання, або що вони достатньо ретельно оцінюють кредитоспроможність своїх клієнтів, розробивши власну достатньо ефективну систему захисту від кредитних ризиків, або через специфіку своїх клієнтів. І в тому, і в іншому випадку постачальник не вважає потрібним оплачувати послуги із страхування кредитних ризиків. Проте гарантований для постачальника своєчасна притока грошових коштів може забезпечуватися тільки при висновку угоди без права регресу. Необхідно відзначити, що якщо боргова вимога визнана недійсною, чинник-фірма у будь-якому випадку має право регресу до постачальника.

4. З умовою про кредитування постачальника у формі попередньої оплати (до 80% переуступаємих ним боргових вимог), або оплати вимог до певної дати. Основною перевагою попередньої оплати є те, що її розмір є фіксованим відсотком від суми боргових вимог. Таки чином, постачальник автоматично одержує більше коштів при збільшенні об'ємів своїх продажів. У відсутність попередньої оплати сума перезданих боргових вимог (за мінусом витрат) перераховується постачальнику на певну дату або після закінчення певного терміну.

В сучасних умовах самою універсальною системою фінансового обслуговування клієнтів є конвенційний (відкритий) факторинг. За клієнтом практично зберігаються тільки виробничі функції. Оскільки в цьому випадку клієнти чинник-фірм можуть відмовитися від збереження власного штату службовців, що виконують ті функції, які приймає на себе чинник-фірма, то виникає достатньо істотна економія засобів. Ця економія в поєднанні з вигодами від «дисконтування фактур» компенсує високу вартість обслуговування (0,75–3% річні обороти залежно від розміру капіталу, фінансове положення і кредитоспроможність клієнта).

Сфера функціонування факторингу

Застосування факторингового обслуговування найбільш ефективно для малих і середніх підприємств, що мають перспективи збільшення об'ємів виробництва і що стикаються з проблемою тимчасового браку грошових коштів через невчасне погашення боргів дебіторами і труднощів, пов'язаних з виробничим процесом.

Постачальник повинен проводити товари або надавати послуги високого якість, мати перспективи швидкого розширення виробництва і збільшення прибутку, і суто тимчасові причини браку грошових коштів через невчасне погашення боргів дебіторами, а також недостатнього рівня прибутку, надмірних товарних запасів і труднощів, пов'язаних з виробничим процесом, значною мірою ускладнюють його господарську діяльність.

Факторинговому обслуговуванню не підлягають:

· підприємства з великою кількістю дебіторів, заборгованість кожного з яких виражається невеликою сумою;

· підприємства, що займаються виробництвом нестандартної або вузькоспеціалізованої продукції;

· будівельні або інші фірми, що працюють з субпідрядниками;

· підприємства, що реалізовують свою продукцію на умовах післяпродажного обслуговування, практикуючі компенсаційні операції;

· підприємства, що уклали з своїми клієнтами довгострокові контракти і виставляючі рахунки після закінчення певних етапів робіт або до здійснення поставок (авансові платежі).

Факторингові операції також не проводяться за борговими зобов'язаннями фізичних осіб, філіалів або відділень підприємств.

Сума виплат. Комісійна винагорода

При укладенні факторингового договору між факторинговою фірмою і постачальником визначаються терміни і обставини, при настанні яких факторинговий відділ повинен здійснити платіж на користь постачальника, але не більше граничної суми.

В світовій практиці звичайно використовуються три методи встановлення граничних сум.

1. Визначення загального ліміту. Платнику встановлюється періодично відновлюваний ліміт, в межах якого чинник-фірма автоматично оплачує переуступаємі платіжні вимоги. У разі перевищення суми заборгованості над сумою ліміту всі платежі в рахунок погашення боргу поступатимуть факторинговому відділу до тих пір, поки він не компенсує суму платежів, здійснених на користь постачальника, і тільки потім – постачальнику.

2. Встановлюється сума, на яку протягом якого-небудь терміну може бути проведено відвантаження товарів одному платнику. Якщо постачальник не перевищує ліміт, то він застрахований від появи сумнівних боргів.

3. Страхування по окремих операціях використовується у разі, коли специфіка виробничої діяльності постачальника припускає ряд окремих операцій на крупні суми, а не серію поставок товарів одним і тим же покупцям. Гранична сума в цьому випадку є всією сумою кожного замовлення, з поставкою товару протягом певного періоду часу.

Основною метою багатьох підприємств, що вдаються до послуг факторингової компанії, є отримання додаткових засобів, оскільки за факторинговим договором постачальнику негайно оплачується частина (70–90%) суми що акцептуються покупцем платіжних вимог. Сплата решти частини (10–30%) за вирахуванням комісійної винагороди, здійснюється окремим платіжним дорученням після надходження засобів від платника або на обумовлену в договорі дату.

Комісійна винагорода факторингової компанії складається з двох елементів: платня за обслуговування, платня за надані в кредит засоби.

Факторинг – вельми ефективна форма кредитування оборотних коштів постачальників, оскільки по своїй суті він включає інкасування дебіторської заборгованості постачальника, гарантію від кредитних ризиків, від появи сумнівних боргів.

Світова практика в області проведення факторингу виробила безліч варіантів факторингових угод, використовування якої залежить від специфіки факторингових компаній і їх клієнтів.

Успіх розповсюдження цієї форми торговельно-фінансової діяльності залежатиме не тільки від загальної економічної ситуації в країні, але і від інтенсивності дослідницького пошуку в області методології банківської справи, від того, наскільки активно відбуватимуться популяризація і засвоєння необхідних знань.

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... ї валюти та додаткові витрати на конвертації виручки в національній валюті на погашення банківського кредиту в іноземній валюті. РОЗДІЛ 3 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ОРГАНІЗАЦІЇ ЗОВНІШНЬОТОРГОВЕЛЬНОЇ ПОСЕРЕДНИЦЬКОЇ ДІЯЛЬНОСТІ ТОВ “L’OREAL UKRAINE” 3.1 Обґрунтування рішення щодо оптимізації схем розрахунків по зовнішньоекономічним торгово-посередницьким операціям ТОВ “Ukraine Ukraine” ...

... і є борговим зобов’язанням держави, а чекові та інші види вкладів - борговим зобов’язанням банків і ощадних закладів. Номінальна вартість сучасних грошей не відповідає їхній реальній вартості. В країнах з розвинутою фінансово-кредитною системою зникла відповідність між національною грошовою одиницею та її золотим вмістом, тобто, золотий запас країни не є безпосереднім забезпеченням національного ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

0 комментариев