Навигация

Фінансуванні інноваційного проекту

4 Фінансуванні інноваційного проекту

Одним із найважливіших аспектів розробки інноваційного проекту є визначення обсягу коштів для його реалізації і оптимізація джерел і термінів їх надходження, від чого значною мірою залежить швидкість виведення нового товару на ринок, а отже — його комерційний успіх. Однак не кожна підприємницька структура має достатньо власних коштів для цього, що зумовлює пошук інших джерел надходження інвестицій — довготермінових вкладень капіталу з метою отримання прибутку.

Джерелами інвестування інноваційних проектів можуть бути: власні фінансові кошти організації та її внутрішньогосподарські резерви; позикові фінансові кошти; залучені фінансові кошти від продажу акцій або одержані у вигляді пайових та інших внесків членів трудових колективів, громадян, юридичних осіб; кошти, що перебувають у централізованому володінні об'єднань підприємств; кошти позабюджетних фондів; кошти Державного бюджету; кошти іноземних інвесторів [8, с. 68-70].

Власні фінансові кошти організації. Їх використовують найчастіше для фінансування невеликих за обсягами робіт інноваційних проектів.

Прибуток і амортизаційні відрахування. Як правило, статутом кожної організації передбачено відрахування у фонд розвитку виробництва частини прибутку, що залишається в її розпорядженні після сплати податків, інших обов'язкових платежів і формування резервного фонду. Кошти фонду розвитку можна використовувати на оновлення і розширення виробництва, здійснення науково-дослідних, дослідно-конструкторських і технологічних проектів освоєння нових видів конкурентоспроможної продукції, збільшення власних оборотних коштів, а також на інші цілі, що сприяють зміцненню матеріально-технічної бази організації.

Розмір накопичень, отриманих внаслідок господарської діяльності, насамперед залежить від того, наскільки ефективним є управління організацією. Однак на нього істотно впливають і чинники зовнішнього оточення — економічного, політичного, інституційного тощо. У багатьох підприємств не вистачає фінансових ресурсів навіть на підтримку наявних обсягів виробництва. Крім того, спад виробництва призвів до зменшення прибутку, необхідного для нагромадження інвестиційних ресурсів. Отже, ці джерела фінансування є недостатніми для реалізації дорогих інноваційних проектів.

Мобілізація внутрішніх активів. Це джерело з'являється у процесі підготовки проекту (будівництва чи реконструкції, встановлення обладнання). Величину внутрішніх активів (М] оцінюють за формулою (1):

М=А-Н±К (1)

де А — очікувана наявність оборотних активів на початок планового періоду; Н — планова потреба в оборотних активах за період; К — зміна кредиторської заборгованості протягом року [12, с. 13-14].

Фінансовий механізм мобілізації полягає в тому, що частина оборотних активів підприємства вилучається з основної діяльності і витрачається на фінансування цього капітального будівництва.

Грошова частина внесків власників організації. Це додаткові внески у статутні фонди власників організації, які можуть використовуватися для реалізації проекту розвитку тих із них, чия організаційно-правова форма дозволяє їх залучати (пайові внески членів господарського товариства у статутний фонд).

Залучені фінансові кошти. Формами залучення коштів є емісія акцій, доброчинні внески спонсорів.

Емісія акцій. Вона полягає у залученні інвестицій через додатковий випуск акцій організації. Доступна лише тим підприємствам, які мають організаційно-правову форму закритих чи відкритих акціонерних товариств. Поширена емісія акцій в економічно розвинутих країнах; в Україні не популярна, зокрема через недостатній розвиток вторинного фондового ринку. На відміну від інших джерел власних коштів це джерело є платним, оскільки акціонери купують акції, розраховуючи на дивіденди. Недостатній розмір дивідендів може призвести до того, що додатковий випуск акцій для фінансування інноваційного проекту не буде розміщений. Отже, всі обставини, пов'язані з додатковою емісією акцій, повинні бути ретельно проаналізовані і виважені.

Доброчинні внески сторонніх осіб (спонсорів). Вдаються до них у тому разі, коли інноваційний проект має суттєву соціальну спрямованість і викликає інтерес у суспільства, що дає змогу консолідувати частину коштів для його реалізації у вигляді доброчинних внесків юридичних і фізичних осіб [10, с. 32-37].

Позикові фінансові кошти. Передбачають повернення їх зі сплатою відсотків за користування або без сплати. Їх джерелами є кошти бюджетів, позабюджетних фондів, комерційні та інші кредити, іноземні інвестиції.

1. Кошти бюджетів. До них належать кошти Державного бюджету України, кошти місцевих бюджетів, власні кошти спеціалізованих державних і комунальних інноваційних фінансово-кредитних установ. За їх рахунок фінансуються цільові комплексні програми, фундаментальні та окремі прикладні дослідження, що мають велике значення для країни і здійснюються переважно спеціалізованими науково-дослідними організаціями. Бюджетне фінансування інноваційних проектів здійснюється у формі безвідсоткових чи пільгових позик і передбачає належне обґрунтування бізнес-ідеї та її високу оцінку конкурсною комісією.

2. Позабюджетні фонди фінансування НДДКР і підтримки інновацій. Їх використовують з метою забезпечення фінансування загальногалузевих, міжгалузевих і регіональних інноваційних проектів. Такі фонди можуть бути створені в міністерствах, у великих містах і регіонах, а також у межах концернів, холдингів.

3. Довгострокові кредити. Це найпоширеніші джерела фінансування інноваційних проектів. Серед них виокремлюють традиційні (комерційні) кредити і нетрадиційні (лізинг, форфейтинг та франчайзинг), які надаються вітчизняними та іноземними юридичними особами під боргові зобов'язання.

Довгостроковий комерційний кредит. Надається на термін реалізації інноваційного проекту. Умови кредитування узгоджуються безпосередньо між банком і підприємством-позичальником, на що значною мірою впливають перспективність і комерційна привабливість проекту, яку банк аналізує у процесі ознайомлення із бізнес-планом його реалізації, а також фінансовий стан і ділова репутація позичальника.

Лізинг. Це один із способів інвестування інноваційних проектів, коли компанія, що має вільні фінансові кошти, може брати участь у фінансуванні підприємницьких проектів інших фірм, коштів яких для їх повного фінансування недостатньо. Застосовують тоді, коли йдеться про освоєння великих технічних новацій, що вимагає придбання дорогого обладнання.

Використання лізингу для інвестування інноваційних проектів є вигідним для всіх учасників лізингової угоди. Для лізингодавця це один із способів ефективного вкладення капіталу, ризик втрати якого невисокий, оскільки обладнання перебуває на балансі лізингодавця протягом усього терміну дії договору оренди. Лізингоотримувач має змогу одержати устаткування і почати нове виробництво без великих одноразових витрат, які на першому етапі покриває лізингова компанія, а також зменшити базу оподаткування і податкові платежі, оскільки лізингові платежі відносять на собівартість продукції (послуг) [10, с. 37-42].

Форфейтинг. Це фінансова операція, що перетворює комерційний кредит на банківський. До нього вдаються з метою акумулювання фінансових коштів при реалізації інноваційного проекту, якщо інвестору для цього бракує коштів. Терміни погашення векселів, які при цьому підписує інвестор, рівномірно розподілені у часі, що дає змогу отримати відстрочку по платежах і гарантії банку щодо їх забезпечення.

Форфейтинг як банківська технологія використовується для фінансування спільних інноваційних проектів. Механізм форфейтингу використовують у фінансових операціях із метою швидкої реалізації довгострокових фінансових зобов'язань і в експортних операціях для сприяння надходженню наявних грошей експортеру, що надав кредит іноземному покупцеві.

Франчайзинг. Він є найповнішою фінансовою схемою залучення інвестиційних ресурсів у процес тиражування інноваційних проектів, що пройшли апробацію ринком. Власник запатентованої інноваційної ідеї, що є основою його бізнесу, за договором франшизи передає право на її використання іншій організації, водночас беручи на себе фінансові витрати на становлення бізнесу на новому ринку, його консалтинговий і маркетинговий супровід. Франчайзинг поєднує переваги кредиту і лізингу, мінімізуючи стратегічний ризик для франчайзі і прискорюючи торговельну експансію (розширення) франчайзера [11, с. 3-17].

Іноземні прямі інвестиції. Їх залучають для реалізації масштабних проектів, пов'язаних з технологічним оновленням виробництва, реорганізацією та диверсифікацією діяльності тощо. Завдяки впровадженню сучасних технологій, в ефективному використанні яких зацікавлені іноземні партнери, останні можуть радикально поліпшити конкурентні позиції підприємства. В Україні ці інвестиції залучають у приватизаційні процеси. Поширенішим є спільне інвестування інноваційних проектів вітчизняними та іноземними інвесторами на правах дольової участі (спільне підприємство). Однак обсяги залучення іноземних інвестицій в Україні нині недостатні, що зумовлено несприятливим інвестиційним кліматом і невисокою привабливістю для іноземних інвесторів більшості вітчизняних підприємств.

Випуск облігацій. Це спосіб залучення інвестицій на платній основі. За облігаціями, на відміну від акцій, провадиться фіксована виплата відсотків протягом встановленого терміну дії, по завершенні якого облігації погашаються. У розвинутих країнах облігації є поширеним джерелом залучення капіталу, яке передбачає відносно низькі відсоткові ставки, оскільки ризик втрати капіталу невисокий. В Україні випуск облігацій — явище рідкісне і дуже дороге, оскільки необхідно виплачувати інвесторам (покупцям облігацій) високі відсотки для покриття їх ризиків.

Особливості податкового законодавства можуть створювати додаткові вигоди підприємствам, що використовують кредитування для інвестиційних цілей. Вибір джерел інвестування інноваційних проектів і програм значною мірою залежить від умов надання кредитів. Наприклад, вітчизняні підприємства можуть скористатися послугами вітчизняних та іноземних банків; портфельних інвесторів — приватних фондів; портфельних інвесторів — фондів допомоги; стратегічних інвесторів. Кожен із них здійснює власну політику щодо умов надання кредитів.

Вітчизняні банки. Вони обізнані із специфікою та умовами ведення бізнесу у країні найкраще, розуміють вітчизняну фінансову звітність і систему бухгалтерського обліку, можуть запропонувати консультації щодо зниження витрат фінансування, посилаючись на власний досвід. Водночас ці банки остерігаються ризику і вимагатимуть істотного забезпечення кредитних угод.

Іноземні банки. Фінансування за рахунок їх позичкових коштів можливе на триваліший період і за нижчою вартістю, ніж вітчизняних. Крім того, іноземні банки мають доступ до більших обсягів капіталу. Однак вони надто розбірливі у виборі підприємств, яким можуть надати кредит, і воліють кредитувати виробничі, комунальні, телеко-мунікаційні підприємства, а також експортні галузі. Збільшення кількості іноземних банків в Україні (через їх філії) останнім часом розширило коло підприємств, які можуть скористатися їх послугами.

Портфельні інвестори. Це інвестиційні фонди (приватні фонди і фонди допомоги), фонди венчурного капіталу, пенсійні, страхові фонди тощо. Вони намагаються об'єднати доходи від виплати дивідендів і від підвищення вартості основних засобів (підвищення вартості акцій). Зазвичай не претендують на контрольний пакет акцій, але хочуть мати право голосу в управлінні підприємством, у яке інвестують кошти (голосування на зборах акціонерів, представництво в раді директорів).

Фонди допомоги. Ці інвестиційні інститути підтримують іноземні уряди. Зазвичай вони інвестують кошти у розмірі від 50 тис. до 3 млн. дол. США, тобто займаються інвестуванням малих і середніх, а також дочірніх підприємств. Вони працюють безпосередньо із суб'єктами підприємництва.

Як свідчить практика, фонди допомоги більше інвестують у період політичної та економічної нестабільності. На прийняття ними рішень про інвестування впливають політичні фактори.[11, с. 9-16]

Стратегічні інвестори. Серед них виокремлюють: компанії, які працюють у тій самій галузі, що й підприємство, у яке вони інвестують; їх мета — розширити існуючі напрями своєї діяльності; компанії, що працюють в іншій галузі промисловості, але намагаються краще використовувати свої активи; фінансово-промислові групи, що прагнуть розвивати стратегічні зв'язки.

Стратегічні інвестори здебільшого оцінюють вартість акцій підприємства вище, ніж портфельний інвестор. Вони налаштовані на довгострокове співробітництво і прагнуть мати значні повноваження при прийнятті стратегічних і оперативних рішень; можуть вдаватися до непопулярних заходів, пов'язаних з реорганізацією, зміною стратегії підприємства.

Іноземні стратегічні інвестори намагаються створити канали збуту на закордонних ринках і шукають підприємства, що утримують значну частку ринку або мають конкретні права на її частку. Крім того, вони мають на меті організувати виробництво з низькою собівартістю, знайти висококваліфіковану й відносно недорогу робочу силу. Іноді стратегічний інвестор може знайти нову технологію, одержати вигоду від взаємодії з підприємствами в інших країнах, зокрема можливість продажу продукції (якщо це постачальник) чи готове джерело сировини і матеріалів (якщо це покупець).

Найкращим напрямом інвестиційної діяльності для стратегічних інвесторів є підприємства середнього розміру, особливо коли сума інвестицій забезпечує одержання права голосу при прийнятті найважливіших оперативних рішень.

Публічна емісія акцій і облігацій. До неї вдаються відомі великі підприємства, акції яких мають попит. Додатковий їх випуск і реалізація на фондовому ринку дає змогу підприємству диверсифікувати склад акціонерів (при тому, що жоден інвестор не має контрольного пакета акцій), збільшує ліквідність проданих акцій і є відмінною рекламою для підприємства у разі успіху. Однак публічна емісія акцій потребує додаткових витрат, пов'язаних з високою вартістю підготовки і витратами на емісію, рекламу тощо. Крім того, заздалегідь невідомо, скільки грошей буде отримано, якщо тільки акції не розміщені попередньо в одного чи декількох покупців. В Україні такий спосіб залучення фінансових коштів поки що застосовують рідко.

Підприємницьким суб'єктам слід вдумливо ставитися до вибору інвестора, оскільки від цього залежить не лише можливість реалізації інноваційного проекту із бажаними результатами, а й перспективи розвитку підприємств.

Отже, для реалізації інноваційних проектів можна використовувати різні джерела фінансування. Кожне з них має свої переваги і недоліки, тому прийняття рішення щодо їх вибору слід ретельно обґрунтовувати. [7, с. 116-120]

5 Ризики інноваційних проектів та їх особливості

В економічній літературі проблеми ризику займають одне з центральних місць. Великий внесок у розробку теорії ризику внесли американські економісти Г. Маркович, У. Шарп, Ф. Найт, Г. Бірман, С. Шмідт.

Ризик можливий при прийнятті рішень про фінансування наукових робіт, пов'язаних з розробкою принципово нової продукції. В умовах ринку посилюється залежність між величиною ризику і фінансовими можливостями інвестора.

Інноваційні проекти відносяться до категорії найбільш високого ризику для інвестицій, тому при пошуку інвестицій з комерційних джерел ініціатору інноваційного проекту потрібно реально оцінити свої шанси. [9, с. 340-341]

Залежно від ступеня завершеності досліджень і характеру результатів НДДКР інноваційні проекти поділяються на такі категорії.

1. Інноваційні проекти, пов'язані виключно з просуванням готового інноваційного продукту.

2. Інноваційні проекти з незавершеною стадією впровадження.

3. Інноваційні проекти з незавершеною стадією ДКР.

4. Інноваційні проекти з незавершеною стадією НДР.

5. Інноваційні проекти з незавершеною стадією пошукових досліджень.

Як правило, залучення коштів в інноваційні проекти з комерційних джерел можливо при наявності реального результату НДДКР. Проекти, пов'язані з просуванням готового інноваційного продукту, - найбільш привабливі для інвестицій. Більш ризикованими проектами є проекти, орієнтовані на просування нової технології. Для таких проектів складніше розробити маркетингову концепцію. Найбільші проблеми з фінансуванням виникають за проектами з незавершеною стадією НДР і незавершеною стадією пошукових досліджень. При проведенні пошукових досліджень можливі негативний результат, що може бути наслідком неправильного напряму досліджень, помилкової постановки завдання, помилок у розрахунках, а також ситуація, коли дослідження не завершено у встановлені терміни. При проведенні НДДКР іноді спостерігаються помилки в оцінці термінів їх завершення; порушення стандартів і вимог сертифікації; отриманні непатентоспособного результату.

Ризик інноваційних проектів враховує імовірнісний характер очікуваного результату в умовах невизначеності.

Іншими словами, ризик інноваційних проектів – невизначеність, що залежить від прийнятих рішень, реалізація яких відбувається тільки з плином часу.

Оцінка ризику є частиною будь-яких підприємницьких рішень, у тому числі і пов'язаних з інноваційними проектами. Інноваційні проекти залежать від капіталовкладень в окремі галузі, підприємства, виробництва.

До зовнішніх ризиків відносять загальноекономічний, ринковий, соціально-демографічний, природно-кліматичний, інформаційний, науково-технічний і нормативно-правової види ризику. При цьому причини, що зумовлюють зовнішньоекономічний, ринковий, природно-кліматичний, інформаційний, науково-технічний і нормативно-правові види ризику, полягають у діях суб'єктів зовнішнього середовища, а також внутрішнього, тому вони відносяться до категорії змішаних.

Змішані ризики пов'язані з діяльністю розробників інноваційних проектів.

Підстави класифікації економічних внутрішніх ризиків підприємства бувають наступними. за можливістю передбачення, умисне створення ситуації ризику, з причин виникнення, за місцем виявлення, за часом виявлення, за винуватцями виникнення, за тривалістю дії, за методам виявлення, за способами мінімізації наслідків, по етапах виробничого циклу, за виробничими умовами, за місцем знаходження продукції, за типом організації виробництва, за рівнем цін на вироблену продукцію, за типом продукції.

Перераховані підстави можна використовувати при побудові як суцільної, наскрізної, так і блочної класифікації внутрішніх економічних ризиків підприємства. При оцінці ризику інноваційних проектів мається на увазі: ступінь відповідності проекту ринкової та інноваційної стратегії підприємства; рівень науково-дослідних робіт, їх рівень виробництва; інноваційний маркетинг. [8, с. 76-79]

Для управління інноваційними ризиками доцільно їх систематизувати.

У інноваційних проектах важливо враховувати ризик незатребуваності нової продукції, нового проектного рішення і т.д.

Ризик незатребуваності продукції – це ймовірність втрат для підприємства-виробника внаслідок можливої відмови споживача від його продукції. Він характеризується величиною можливої економічної та моральної шкоди, завданої фірм з даної причини внаслідок падіння попиту на її продукцію.

Ризик незатребуваності продукції належить до категорії змішаного і пов'язаний як з невизначеністю зовнішніх обставин, так і з діяльністю самого підприємства, що виробляє і реалізовує продукцію.

Найкраще, якщо виробник виявить ризик в періоді попереднього виробництва, коли підприємство ще не зазнало виробничих витрат.

Економічний ризик – це можливість (імовірність) втрат, що виникають при прийнятті та реалізації економічних рішень. Економічні ризики пов'язані перш за все з фінансуванням і калькуляцією проекту. Вони можуть виникнути внаслідок помилкового планування, калькуляції і оцінок. Головним наслідком таких ризиків є зміна загальнопроектних витрат. Причини виникнення бувають різними, наприклад зовнішні впливи (політичні потрясіння, місцеве законодавство і т.д., а також внутрішні фактори; помилки менеджменту).

Подальше розмежування ризиків інноваційних проектів здійснюється за такими принципами:

- ризик оригінальності, зумовлений тим, що оригінальні технології можуть бути незатребувані виробництвом та ринком;

- ризик технологічної "неадекватності (нова продукція стає інвестиційно-привабливою, якщо може технологічно застосовуватися у виробництві);

- ризик фінансової неадекватності (невідповідність значення інноваційному проекту та послуги, що фінансових коштів на його реалізацію);

- ризик некерованості проектом (успішна реалізація проекту передбачає поєднання оригінальності і опрацьованості проекту і згуртованості й професіоналізму управлінської команди);

- технічні ризики можливі в ході виготовлення і пізніше під час монтажу та комерційної експлуатації придбаного обладнання. Внаслідок їх появи знижується якість роботи обладнання та виробленої на ньому продукції. Причиною виникнення технічних ризиків є складність обладнання, а також недосвідченість персоналу в застосуванні нових систем та технологій;

- ризики термінів виникають, якщо неправильно враховано час на виконання певних робіт, а також на проведення різного роду допоміжних заходів (збір інформації, складання документації, ділові поїздки і т.д.)

- соціокультурні ризики, пов'язані з соціальними, політичними чинниками, культурними нормами, цінностями та іншими відносинами в суспільстві;

- політичні ризики виникають в результаті особливостей і відмінностей в політичних і економічних системах окремих держав, наприклад, податкове законодавство, експортно-імпортні обмеження, небезпеки військових дій і політичних переворотів. Політичні ризики мають високу питому вагу в країнах третього світу і в державах з нестабільною політичною та економічною ситуацією;

- юридичні ризики включають в себе всі можливі ризики, що виникають внаслідок законів, нормативних актів, контрактів і договорів.

Наведений перелік охоплює не всі види проектних ризиків, а лише найбільш характерні для будь-якого проекту. [10, с. 401-406]

Ризики навколишнього середовища проекту є основною причиною виникнення інших ризиків і безпосередньо впливають на успіх реалізації проекту, тому вони стоять на чолі причинно-наслідкового схеми учасників проекту. Внутрішні ризики, з одного боку, виникають з ризиків навколишнього середовища (зовнішніх), а з іншого – самі можуть бути причиною виникнення проблем. Ці дві групи відносяться до первинних проектних ризиків. Всі інші ризики є наслідком первинних ризиків (ризики якості, потужностей, виконання термінів, витрат і т.д.).

Ця група ризиків міжнародних інноваційних проектів обумовлена загальним положенням країни, в якій реалізується проект, тому їх часто називають ризиками замовника. Ретельний аналіз таких ризиків дозволить уникнути нових проблем, у зв'язку з чим аналіз зовнішніх умов проекту є основоположним для всього процесу ідентифікації потенційних ризиків.

Учасники реалізації інноваційного проекту стикаються з проблемами прийняття підприємницького рішення в умовах ризикової ситуації.

Управління ризиками інноваційних проектів припускає рішення наступних завдань: виявлення ризиків; оцінку ризиків (частоту виникнення, масштаби і наслідки ризиків); вплив на потенційні ризики; контроль ризиків (збір та аналіз інформації про що виникають у процесі реалізації проекту ризики, дії та ін.)

Варіанти прийняття рішень в умовах ризикової ситуації:

- ухилення від ризику - суб'єкт, який приймає рішення, прагне максимально уникнути можливих ризиків, тому він готовий нести великі витрати на різні заходи з контролю і страховки ризиків;

- переваги ризику – суб'єкт охоче йде назустріч ризику, він приймає лише мінімальні заходи по його страхуванню і готовий сам нести відповідальність за його наслідки. Ця стратегія характерна для тих індивідуумів, які очікують у результаті спекулятивних ризиків вигідні доходи;

- байдужість до ризику – суб'єкт, який приймає рішення, прагне до оптимізації витрат на ризик і намагається зважено застосовувати різні інструменти і методи страхування та ліквідації ризику.

Розподіл ризиків між учасниками проектів, як правило, закріплюється в проектному контракті.

Важливо мати на увазі, що поведінка в ризикової ситуації залежить в основному від рівня інформованості того чи іншого учасника проекту щодо різних сторін і аспектів реалізації проектів. [1, с. 54-61]

Для того щоб управляти ризиками, необхідно їх оцінювати.

У разі виявлення ризику перш за все слід визначити існування зон ризику для роботи, що проводиться, а при їх наявності хоча б якісно оцінити важливість цих ризиків.

Алгоритм методу експертної оцінки економічних ризиків включає в себе:

- розробку переліку можливих ризиків по всіх етапах і ключовим подіям реалізованого рішення;

- визначення небезпеки кожного ризику для можливості реалізації прийнятого управлінського рішення і досягнення поставленої мети;

- знаходження ймовірності ризику.

Небезпеку ризику доцільніше визначати у відсотках або частках одиниці таким чином, щоб сума показників по етапам і подіям реалізованого проекту чи іншого рішення становила 100% або одиницю. Це дозволить провести попередній аналіз структури можливих небезпек ризику, виділивши найбільш важливі з даної точки зору етапи для подальшого контролю за їхнім походженням. Небезпека можна також трактувати як суттєвість наслідків настання ризику на якомусь етапі, пов'язану з можливістю виправлення помилки.

Допустима і бальна оцінка небезпеки ризиків. Проте її застосування не дозволяє провести структурний аналіз.

Попередній аналіз є найбільш відповідальним. Виявлені і виправлені на даному етапі помилки не завдадуть істотної шкоди підприємству, так як фінансовий збиток буде обмежений сумою коштів, витрачених, наприклад, на розробку вироби, технології, дослідження ринку збуту.

Поточний аналіз здійснюється вже в процесі виготовлення нової продукції. До цього етапу підприємство витрачає на новий проект значно більше коштів, ніж до його запуску у виробництво. Вони включають в себе крім перерахованих витрати на оснащення, закупівлю необхідних основних фондів (обладнання, інвентарю, інструментів і т.д.), матеріальних ресурсів (основних і допоміжних матеріалів, комплектуючих виробів тощо), витрати на оплату праці (заробітна плата з нарахуваннями) та ін..

Якщо вироблений інноваційний продукт не відповідає вимогам, що пред'являються до його якості, то виникають такі ситуації:

1) товар залишився у виробника, але є можливість його реалізації іншому покупцеві: за тією ж ціною; за зниженою ціною; по заплановій чи заниженою ціною, але з додатковими витратами на виправлення шлюбу або доведення вироби до проектного рівня якості. Розмір прибутку знаходиться в залежності від величини додаткових витрат;

2) товар у виробника, але внаслідок його низької якості можливість реалізації відсутній. У цьому випадку є два виходи: продаж за ціною можливого використання; реалізація утилізованих матеріалів.

Звідси очевидно велике значення безперервного поточного аналізу та контролю нової продукції та її реалізації на споживчому ринку.

Останній етап аналізу пов'язаний з виявленням причин та факторів, як негативних (низької якості), так і позитивних (відповідність стандартам, ТУ, світовому рівню), оцінкою їх впливу на якість продукції та витрати.

Виявлена на даному етапі неякісна продукція виробникові завдає найбільшої шкоди. Він складається з величини виробничої собівартості, комерційних витрат, витрат на гарантійний ремонт або заміну неякісної продукції, оплату штрафів і 'неустойок (якщо вони передбачені договором поставки). Реальний збиток більше матеріального внаслідок дії морального чинника, що завдає великої шкоди виробнику. У перспективі ж тривалий виробництво низькоякісного вироби призведе до падіння попиту на продукцію фірми.

Комплексний підсумковий проектний аналіз необхідно розділити на етапи – контрольні точки. Це дозволить своєчасно виявити негативні ситуації і тенденції і уникнути підвищення витрат фірми і ризику банкрутства. [10, с. 407-410]

З точки зору об'єкта аналіз може характеризувати різні його сторони. Тоді склад аналізу буде, наприклад, таким: комерційний; технічний; організаційний; соціальний; екологічний; економічний.

Ці види мають обов'язково бути присутнім при аналізі нової продукції. Вони дозволяють побачити її з різних сторін і позицій:

- з боку можливості збуту і потреби в ній ринку;

- з позиції її технічних переваг або технічної новизни і вигоди в порівнянні з аналогами;

- з точки зору можливості організаційного здійснення виробництва;

- з позиції соціальної значимості для даного підприємства, споживача, регіону, галузі та держави в цілому;

- з боку екологічних наслідків здійснення даного проекту для регіону, в якому розташоване підприємство-виробник, або споживачів нової продукції;

- з точки зору економічної вигоди для виробника і споживача.

Подібний аналіз проводиться за допомогою кількісних і якісних, формальних і неформальних методів і прийомів, властивих кожному конкретному його виду.

В організаційному, соціальному і екологічному напрямах широко використовуються якісний підхід і неформальні методи. Це не виключає застосування розрахункових прийомів для обчислення необхідних показників і графічного методу.

Комерційний і технічний види аналізу базуються на поєднанні якісного і кількісного підходів із застосуванням неформальних і формальних методів, а також графічного.

В економічному аналізі, що ґрунтується переважно на методах кількісного аналізу, широко використовується якісний підхід, тобто в ньому поєднуються як формальні, так і неформальні методи з перевагою першого. Для ілюстрації результатів і як засіб порівняльного аналізу широко застосовується графічний метод.

Наявність і поєднання підходів та методів залежать від ряду причин. Основними з них є: цілі і завдання аналізу; наявність і особливості інформаційної бази аналізу.

Ступінь ризику залежить від тяжкості впливу того чи іншого ризику на результат проекту. Крім того, враховуються ймовірності настання можливих ризиків. Області (зони ризику) групуються в залежності від величини втрат.

Інакше кажучи, зона критичного ризику характеризується небезпекою втрат, які явно перевищують величину очікуваного прибутку і навіть можуть призвести до втрати всіх коштів, вкладених у проект.

Кількісним показником ступеня ризику доцільно вибрати математично виражену ймовірність його виникнення. Графічно це можна представити у вигляді кривої частот втрат, тобто залежності частоти виникнення втрат від їх розміру, що показує, наскільки ймовірно виникнення певного рівня втрат в межах від і до (граничний інтервал). [9, с. 343-350]

Зона критичного ризику характеризується небезпекою втрат, які перевищують величину очікуваного прибутку і можуть призвести до втрати вкладених у проект або операцію коштів. При прийнятті управлінського рішення про допустимість і доцільності ризику важливо визначити ймовірність того, що втрати не перевищать прийнятного рівня. Як правило, ступінь ризику з урахуванням ймовірності його настання виражають у якісних показниках. Таким чином, розробка і реалізація інноваційних проектів схильна до впливу різних факторів.

Для зниження ризику інноваційних проектів важливо провести маркетингові дослідження, що дозволить визначити попит на інноваційну продукцію.

При обґрунтуванні рішення про впровадження інноваційного проекту (виборі одного з проектів, заміни старого, вже реалізується, новим) може бути застосований показник дисперсії або середнє квадратичне відхилення прибутку. Чим менше її розкид, тобто відхилення по кожному проекту від середньої величини, тим більш передбачуваний результат. Передбачуваність результату знижує ступінь ризику. При нульовій дисперсії ризик повністю відсутня. Прийняття управлінського рішення залежить від поведінки індивідуумів і груп, зайнятих комерційною діяльністю. Тому розробники інноваційних проектів повинні добре знати потенційних замовників, їх плани, поведінку і вибирати відповідну маркетингову стратегію. Важливо забезпечити інформованість учасників проекту щодо аспектів його розробки та реалізації. Ризик може бути знижений шляхом проведення проектного аналізу нової продукції (комерційного, технічного, організаційного, соціального, екологічного, економічного), що має значення для розробки інноваційного проекту.

У великих інноваційних проектах особливе значення мають ризики термінів. Вони можуть призвести до такої ситуації, коли терміни здачі проекту не будуть дотримані, що призведе до додаткових витрат (затримка платежів, втрата відсотків тощо; підвищення проектних витрат).

Таким чином, всі інноваційні проекти (дослідні та венчурні) піддаються

експертизі, результати якої враховуються при ухваленні рішення про фінансування

проектів. [10, с. 411-412]

Похожие работы

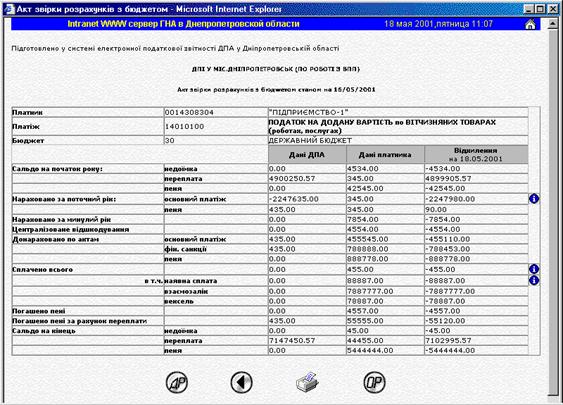

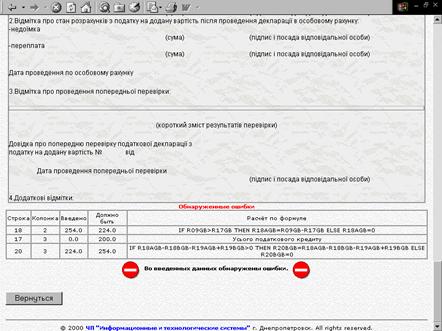

... є організація захисту комерційної таємниці в організації. 2. Дослідження інноваційного процесу в ЗАТ «Інформаційні та технологічні системи» за даними дослідницького етапу впровадження інноваційного проекту «WEB – технологія подання звітності платниками податків в податкові інспекції» 2.1 Загальна характеристика ЗАТ «Інформаційні та технологічні системи» (ЗАТ «ІТС») та його продукції ...

... введення нового чи удосконаленого методу виробництва; - створення нового ринку; - освоєння нового джерела постачання сировини чи напівфабрикатів; - реорганізація структури управління. Приналежність інноваційного проекту до того чи іншого виду визначає його специфічний зміст і використання особливих методів формування й управління проектом. Разом з тим єдність проектних принципів дозволяє ...

... поняття та економічне технологічних парків, деякі організаційно-економічні аспекти формування та діяльності технопарків в Україні, зокрема порядок розгляду реєстрації інвестиційних та інноваційних проектів, що реалізуються за пріоритетними напрямами діяльності технологічних парків. 1. Поява та розвиток технологічних парків в Україні На початку 90-х років інноваційна діяльність в ...

... до нього поставиться, зате є шанси на досягнення великого комерційного успіху. У цьому розділі обговорюється стратегія керування інноваційним проектом, заснованим на створенні нового наукомісткого продукту, який пов'язаний з використанням прав інтелектуальної власності. Для прогнозування успіху інноваційного проекту необхідний Прогноз розвитку конкретного товару на конкретному ринку. Витрати на ...

0 комментариев