Навигация

Три фазы планирования проекта

2.3 Три фазы планирования проекта

В самом общем смысле инвестиционным проектом называется план, или программа, вложений капитала с целью последующего получения прибыли. Форма и содержание инвестиционных проектов могут быть самыми разнообразными – от плана строительства нового предприятия до оценки целесообразности приобретения имущества. Но во всех случаях присутствует временный лаг между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль. Временный фактор играет ключевую роль в оценке инвестиционных проектов. В условиях рынка период от разработки до реализации проекта принято рассматривать как цикл инвестиционного проекта, охватывающий три фазы: прединвестиционную, инвестиционную, эксплуатационную. Суммарная продолжительность этих фаз составляет срок жизни проекта.

Прединвестиционная фаза непосредственно предшествует основному объему инвестиций, во многих случаях не может быть определена достаточно точно. На этом этапе проект разрабатывается, готовится его технико-экономическое обоснование, проводятся маркетинговые исследования, осуществляется выбор поставщиков сырья и оборудования, ведутся переговоры с потенциальными инвесторами и участниками проекта. Также здесь может осуществляться юридическое оформление проекта (регистрация предприятия, оформление контрактов и т.д.) и проводится эмиссия акций и других ценных бумаг. Как правило, в конце этой фазы должен быть получен развернутый бизнес-план инвестиционного проекта. Все перечисленные действия требуют не только времени, но и затрат. В случае положительного результата и перехода непосредственно к осуществлению проекта понесенные затраты капитализируются и входят в состав предпроизводственных затрат с последующим отнесением на себестоимость продукции через механизм амортизационных отчислений.

Следующий отрезок времени отводится под стадию инвестирования, или фазу осуществления. Принципиальное отличие этой фазы от предыдущей и последующих фаз состоит, с одной стороны, в том, что начинают предприниматься действия, требующие гораздо больших затрат и носящие уже необратимый характер (закупка оборудования, сырья), а с другой – проект еще не в состоянии обеспечить свое развитие за счет собственных средств. На данной стадии формируются постоянные активы предприятия. Некоторые виды сопутствующих затрат (например, расходы на обучение персонала, проведение рекламных мероприятий, пусконаладку и др.) частично могут быть отнесены на себестоимость продукции, как расходы будущих периодов, а частично капитализированы, как предпроизводственные затраты.

С момента ввода в действие основного оборудования или приобретения недвижимости, или иного актива начинается третья стадия развития инвестиционного проекта – эксплуатационная. Этот период характеризуется началом производства продукции или оказания услуг и соответствующими текущими издержками.

Значительное влияние на общую характеристику проекта будет оказывать продолжительность эксплуатационной фазы. Очевидно, чем дальше будет отнесена во времени ее граница, тем большей будет совокупная величина дохода.

Важно определить тот момент, по достижении которого денежные поступления проекта уже не могут быть непосредственно связаны с первоначальными инвестициями, так называемый «инвестиционный предел». Например, при установке нового оборудования инвестиционным пределом является срок полного морального и физического износа. Общим критерием продолжительности срока жизни проекта является существенность вызываемых им денежных доходов с точки зрения инвестора.

Основная классификация инвестиционных проектов сочетает разбивку капитальных вложений на классы с принципом дифференцирования нормы прибыли внутри каждого класса:

1. Вынужденные капитальные вложения, осуществляемые с целью повышения надежности производства и техники безопасности, направленные на выполнение требований охраны окружающей среды в соответствии с новыми законодательными актами в этой сфере и учитывающие прочие методы государственного регулирования. При таком типе капитальных вложений требования к норме прибыли отсутствуют.

2. Вложения с целью сохранения позиций на рынке (поддержание стабильного уровня производства). Минимальная (пороговая) норма прибыли равна 6%.

3. Вложения в обновление основных производственных фондов (поддержание непрерывной деятельности). Минимальная норма прибыли – 12%.

4. Вложения с целью экономии текущих затрат (сокращение издержек). Минимальная норма прибыли – 15%.

5. Вложения с целью увеличения доходов (расширение деятельности – увеличение производственной мощности). Минимальная норма прибыли – 20%.

6. Рисковые капитальные вложения (новое строительство, внедрение новых технологий). Норма прибыли – 25%.

Эта классификация является основным элементом управления инвестиционным процессом корпорации. Важную роль в ее инвестиционной политике играет временное распределение прибыли, когда в зависимости от финансового положения корпорации в разные периоды руководство задает разные нормы прибыли, управляя инвестиционным процессом во времени. В этих целях составляются долгосрочные планы капиталовложений для использования накопленной в благоприятные периоды прибыли в менее благоприятных условиях (для компенсации капитальных вложений с низкой прибылью).

Норма прибыли от инвестиций разных классов может колебаться в значительной степени с учетом возможности доступа корпораций к выгодным объектам в течение различных периодов. Поэтому устанавливаются границы колебания нормы прибыли. Нижняя граница – это тот минимальный уровень, ниже которого норма прибыли не должна падать независимо от того, каков ожидаемый объем прибыли от проекта и каковы финансовые ресурсы корпорации. Помимо минимальной нормы прибыли обычно устанавливается на достаточно длительный период (5–10 лет) также стандартная (нормальная) норма прибыли, приемлемая для корпораций.

Минимальная норма прибыли рассчитана из уровня доходности ценных бумаг, ставок по долгосрочному кредиту и т.п., так как вложения инвестиций в ценные бумаги, банковские операции и пр. являются альтернативой инвестиционных проектов производственного характера.

Необходимо отметить, что минимальная норма прибыли возрастает с увеличением степени инвестиционного риска и может достигнуть очень высокого уровня для венчурных проектов (25% и более).

2.4 Содержание прединвестиционных исследований

В прединвестиционной фазе закладывается основа оптимизации стоимостных и качественных параметров, которая позволяет добиваться разумного соотношения между издержками и рисками при принятии решений и реализации проектов. Поэтому требуется особенно тщательное проведение прединвестиционных исследований. Прединвестиционная фаза включает три стадии:

– идентификацию инвестиционных возможностей (анализ возможностей);

– подготовку обоснований (предварительное и технико-экономическое обоснование);

– оценку проекта и принятие решения об инвестициях (оценочный отчет).

Стадия «АНАЛИЗ ВОЗМОЖНОСТЕЙ» состоит из трех этапов:

1. Определение инвестиционных возможностей.

2. Анализ общих возможностей.

3. Анализ возможностей инвестиционного проекта.

Подготовка информации, включаемой в анализ возможностей проекта, не требует существенных затрат, так как этот анализ нацелен прежде всего на выделение принципиальных инвестиционных аспектов возможного промышленного предложения.

Стадия «ПОДГОТОВКА ОБОСНОВАНИЯ» также включает три этапа:

1. Предварительное обоснование.

2. Вспомогательные исследования.

3. Технико-экономическое обоснование.

Проведение технико-экономического обоснования (ТЭО), позволяющего принять определенное решение по поводу проекта, – задача дорогостоящая и требующая длительного времени. Поэтому перед выделением средств на такое исследование должна быть сделана дополнительная оценка идеи проекта с помощью предварительного обоснования.

Предварительное обоснование следует рассматривать как промежуточную стадию между изучением проектных возможностей и подробным ТЭО; разница между ними – в детальности добываемой информации и обсуждении проектных альтернатив. Обычно предварительное обоснование имеет следующие разделы:

· сведения о предпосылках и история вопроса;

· возможные стратегии осуществления проекта или деятельности корпорации, границы проекта в связи с анализом рынка и концепцией маркетинга;

· сырье и вспомогательные материалы;

· месторасположение, размещение и оборудование;

· проектная документация и технология, производственная программа и производственная мощность, выбор производственного процесса и проектно-конструкторского решения;

· структура управления и накладные расходы: общие заводские, управленческие и маркетинговые;

· трудовые ресурсы, управленческий персонал, затраты на рабочую силу, потребность в обучении и связанные с ним затраты;

· график реализации проекта;

· финансовый анализ: инвестиционные, производственные и маркетинговые затраты (достоверность данных и предположений, структура затрат), расчет движения денежной наличности и анализ коммерческой рентабельности, финансирование проекта, оценка рисков (определение критических значений параметров, анализ вероятностей);

· экономический анализ: определение экономических последствий (в соответствии с границами – рамками проекта).

Структура предварительного обоснования должна совпадать со структурой подробного ТЭО.

Основные разделы ТЭО инвестиционного проекта

Раздел 1. Основная идея проекта

1. Идея проекта.

1.1. Соответствие идеи проекта существующей системе экономических взаимоотношений в стране. Соответствие идеи уровню экономического развития страны.

1.2. Перечень спонсоров. Причины заинтересованности спонсоров в реализации проекта.

1.3. Сведения о проекте:

– основные характеристики проекта.

– цели проекта и предварительная основная стратегия проекта.

– географический ареал и доля на рынке (внутреннем, внешнем), рыночная ниша.

– тип размещения (рыночная или ресурсная ориентация).

– экономическая политика поддержки проекта.

– продукция и ее структура, мощности предприятия.

– контуры экономической, промышленной, финансовой, социальной политики.

– национальные, отраслевые и подготовительные факторы, благоприятные для проекта.

– наименование, адрес, финансовые возможности, роль в проекте организатора проекта.

Раздел 2. Анализ рынка и стратегия маркетинга

2.1. Обще экономический анализ:

– общие экономические показатели, имеющие отношение к спросу на продукцию, предусмотренную проектом (население и темпы роста населения, подушевой доход и потребление и др.)

– государственная политика, практика и законодательство в сфере, связанной с потреблением, производством, импортом и экспортом продукции, предусмотренной проектом, ограничения по стандартам, обязательства, налоги, субсидии, кредитный контроль и регулирование зарубежных связей.

– существующий уровень национального производства проектируемой продукции, включая производство для внутреннего потребления.

– существующий уровень импорта.

– производство и импорт замещающей продукции.

– данные о предельных затратах и дополняющих продуктах.

– цели производства, поставленные в национальных экономических планах и имеющие отношение к проектируемой продукции.

– существующий уровень экспорта.

– данные о поведении, привычках и реакции индивидуальных и групповых потребителей, а также о торговой практике.

2.2. Исследование рынка.

– детальная оценка существующей емкости рынка.

– прогнозирование изменения емкости отечественного рынка в будущем.

– возможность выхода на рынки других стран.

– импорт конкурирующей продукции.

2.3. Основы проектной стратегии.

– цели проекта (замещение импорта, использование имеющихся ресурсов, проникновение на международный рынок и др.)

– стратегия проекта (лидерство в издержках; ориентация на ограниченную группу покупателей; занятие рыночной ниши).

2.4. Основная концепция маркетинга:

– стратегия маркетинга (проникновение на рынок; развитие рынка; развитие продукта; диверсификация);

– оперативные мероприятия – сбор, обработка и систематическая оценка информации о рынке и рыночной среде (спрос и конкуренция, поведение клиентов и нужды потребителей, изучение конкурирующих продуктов, анализ инструментов маркетинга и прочих факторов, связанных с рынком) для использования отдельных инструментов маркетинга в краткосрочной перспективе;

– цели в области сбыта (оборот; доля рынка; репутация фирмы; прибыль).

2.5. Издержки маркетинга:

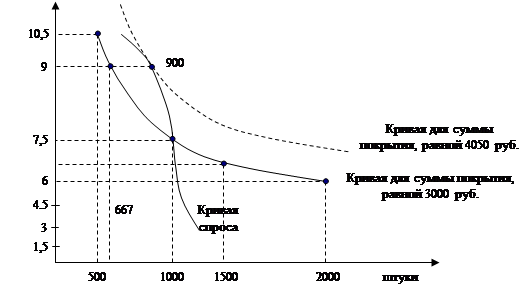

– определения цен реализации продукции (внутренние издержки производства и сбыта; ценовая эластичность; ценовая политика конкурентов);

– продвижение продукции (реклама, связи с общественностью, индивидуальная продажа, стимулирование сбыта, политика в отношении торговой марки);

– послепродажное обслуживание продукции.

2.6. Доходы маркетинга:

– оптимальная производственная мощность;

– подходящая технология;

– технически целесообразная производственная программа;

– альтернативные стратегии маркетинга с прогнозируемым периодом продаж с учетом характера и типа продукции.

Раздел 3. Сырье и комплектующие материалы

3.1. Классификация сырьевых ресурсов и комплектующих материалов:

– минеральные ресурсы (детальная информация о запасах и физико-химических свойствах ресурсов);

– сельскохозяйственные материалы (информация о качестве, методах сбора и вывозки и т.д.);

– морские продукты (оценка запасов, объемов и издержек производства, особенности национальной политики и экологические ограничения);

– обработанные промышленные материалы (возможность взаимозаменяемости полуфабрикатов, возможность использования полуфабрикатов с различной степенью обработки в зависимости от характера технологического цикла будущего проекта);

– вспомогательные материалы (потребность в электроэнергии, топливе, водо- и пароснабжении, упаковочные материалы);

– общая оценка потребностей с учетом выбора месторасположения, технологии и производственной мощности проекта, источников снабжения на охрану окружающей среды;

– запасные части;

– поставки для социальных и иных нужд (особенно при строительстве в отдаленных и малообжитых регионах) – продукты питания, медицинские и образовательные услуги, строительство дорог.

3.2. Спецификация потребностей в материалах:

– создание специальных диаграмм технологических потоков, показывающих, каким образом и на какой стадии производственного процесса происходит потребление тех или иных материалов;

– детальный анализ на отдельной диаграмме каждой стадии технологического потока (с учетом особенностей применяемых машин, оборудования, стандартов и т.д.).

3.3. Доступность ресурсов:

– общая потребность в комплектующих изделиях;

– источники снабжения (внешние, внутренние, их месторасположение);

– транспортировка материалов и возможные транспортные издержки;

– оценка альтернативных вариантов конечного использования поставляемых материалов и возможное влияние такого использования на степень их доступности.

3.4. Стратегия поставок, издержки на сырье и комплектующие изделия:

– цели стратегии (минимизация издержек, минимизация риска и оптимизация деловых отношений с поставщиками);

– определение источников снабжения и поставщиков;

– соглашения и договоры;

– средства транспортировки;

– хранение;

– оценка риска срыва поставок.

Раздел 4. Месторасположение и окружающая среда

4.1. Анализ месторасположения и окружающей среды:

– разработка нескольких альтернативных вариантов с учетом экологической обстановки, географических условий; экологического воздействия проекта и оценки экологического воздействия; государственной социально-экономической политики, стимулов и ограничений; инфраструктуры района реализации проекта.

4.2. Окончательный выбор расположения, выбор строительной площадки, оценка издержек:

– выбор производственной площадки из нескольких вариантов с учетом: природных условий; экологического воздействия (ограничения, стандарты); социально-экономических условий (ограничения, льготы, требования); местной инфраструктуры в районе производственной площадки; стратегических аспектов; стоимости земли; стоимости подготовки производственной площадки.

Раздел 5. Инженерная часть проекта и технология

5.1. Производственная программа и производственная мощность:

– разработка предварительной производственной программы с учетом рыночных и ресурсных ограничений для различных уровней производства при минимальном уровне цен;

– определение потребности в материалах и рабочей силе для различных стадий производства и различного уровня загрузки производственной мощности;

– производственная мощность: номинальная максимальная (ориентир для определения реальной степени загрузки производственной мощности); вероятная нормальная (оптимальный уровень производства с учетом взаимодействия технологии, доступности ресурсов, инвестиций и производственных издержек).

5.2. Выбор технологии, приобретение и передача технологии, детальный план и инженерные основы проекта:

– тщательная проработка альтернативных вариантов технологий «ноу-хау» с учетом характера и потребностей рынка, наличия ресурсов, экологических факторов, стратегии реализации проекта;

– технологии на основе оценки возможного влияния на окружающую среду, экономику и социальную среду. Оценка по этапам: формулировка проблемы, описание технологии, прогноз развития технологии, описание социальной сферы, идентификация технологического воздействия, анализ технологической политики, оценка результатов;

– источники получения технологии;

– разработка предварительного и детального плана реализации проекта.

5.3. Выбор оборудования, строительные работы, потребности в ремонте и замене. Оценка инвестиционных издержек:

– составление списка необходимого оборудования с разбивкой по группам (технологическое, механическое, электромеханическое, инструмент и контрольно-измерительное, транспортное и т.д.);

– составление списка запасных частей, научного оборудования и приборов;

– разработка предварительного плана строительно-монтажных работ;

– определение потребностей в ремонтных работах с учетом имеющихся возможностей;

– первоначальный расчет стоимости строительства на основе удельных издержек (на 1 кв. м площади).

Раздел 6. Организационные и накладные расходы

6.1. Организация и управление предприятием:

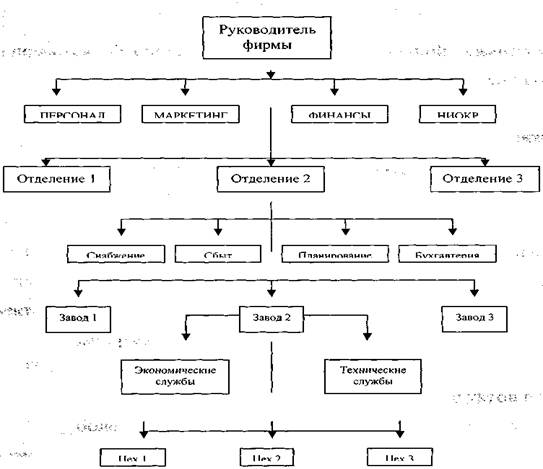

– этапы разработки организационной структуры: определение коммерческих целей и задач;

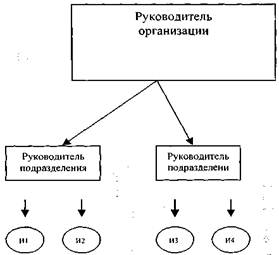

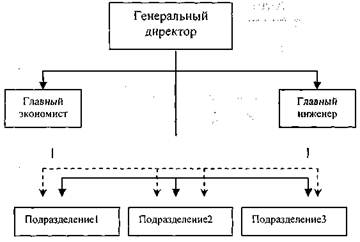

– разработка организационной структуры: верхний уровень управления (долгосрочное стратегическое, экономическое и бюджетное планирование, контроль и координация деятельности); средний уровень управления (планирование и контроль над различными проектными функциями); нижний уровень управления (еженедельный контроль над текущими операциями).

6.2. Организационное проектирование – создание административных подразделений (общего управления; финансов и финансового контроля; управления персоналом; маркетинга и сбыта; снабжения, транспортировки и хранения; производственного и экономического расчетов и т.д.).

6.3. Накладные расходы – калькуляция издержек.

Раздел 7. Трудовые ресурсы

7.1. определение потребностей в трудовых ресурсах.

7.2. Определение издержек – оценка издержек по найму, подготовке и переподготовке кадров.

Раздел 8. Планирование процесса осуществления проекта

8.1. Цели процесса реализации проекта, этапы процесса реализации проекта:

– этапы процесса реализации: формирование группы по осуществлению проекта; образование компании; финансовое планирование; создание организационных структур; приобретение и передача технологии; набор трудовых ресурсов; технологическое проектирование; предварительная оценка контрактов; подготовка тендерных документов; тендер, открытие торгов, оценка торгов; переговоры и заключение контрактов; детальное технологическое проектирование; приобретение земельного участка; строительные работы; монтаж оборудования; приобретение материалов; предварительный маркетинг; сдача объекта в эксплуатацию; начало производства продукции.

8.2. Разработка графика реализации: от создания специальной группы по осуществлению проекта до проведения предэксплуатационных испытаний оборудования и всего производства.

8.3. Расчет издержек – постоянный мониторинг издержек на всех этапах.

Раздел 9. Финансовый анализ и оценка инвестиций

9.1. Цели и задачи финансового анализа:

– цель – анализ и оценка затрат, результатов и будущего чистого дохода, выраженных в финансовых категориях;

– методические принципы (анализ надежности проектной информации; анализ структуры и значимости издержек и проектируемого дохода для определения важнейших факторов, оказавших решающее влияние на осуществимость инвестиций; учет фактора времени в ценах, стоимости капитала; определение и оценка ежегодных и кумулятивных финансовых чистых доходов, выраженных в категориях прибыльности, эффективности и объемов инвестиций; процесс принятия инвестиционных решений в условиях неопределенности (учет предпринимательского риска);

– объекты финансового анализа (определение наиболее привлекательного альтернативного проекта в условиях сложившегося уровня неопределенности; выявление важнейших факторов и возможных стратегий для управления и контроля за соответствующими рисками; определение структуры и объема необходимых финансовых ресурсов для реализации проекта, вариантов их приобретения по наиболее низкой цене и наиболее эффективных вариантов их использования);

9.2. Анализ издержек.

9.3. Методы экономической оценки инвестиционных проектов:

– традиционные (метод определения срока окупаемости, метод определения простой нормы прибыли);

– дисконтные (метод чистого дисконтированного дохода, метод внутренней нормы дохода, метод дисконтированного периода окупаемости);

– оценка инвестиционного проекта по нескольким методам и выбор наиболее оптимального метода.

9.4. Финансирование проекта:

– оценка потребностей в финансировании;

– акционерный капитал;

– заемный капитал: краткосрочные и долгосрочные займы под оборотный капитал; долгосрочные займы (национальные, государственные и международные финансовые институты); под финансирование новых проектов; лизинговое финансирование под оборудование.

9.5. Финансовые и экономические показатели деятельности производства:

– финансовые показатели: коэффициент задолженности, показательности текущей задолженности, показатель покрытия долгосрочного долга, показатель отношения дебиторской задолженности к кредиторской;

– экономические показатели: маржинальный коэффициент, показатель чистого дисконтированного дохода, показатель текущей прибыльности проекта.

Вследствие огромного диапазона производственной деятельности никакой единообразный подход не может быть выбран для всех инвестиций, различающихся по типу или величине капитальных вложений. рассматриваемые и выделяемые компоненты ТЭО варьируются от проекта к проекту. Тем не менее, для большинства проектов может быть предложен общий подход, в рамках которого следует готовить ТЭО, учитывая, что чем крупнее проект, тем более детальной и всеобъемлющей должна быть требуемая информация.

К основным вопросам прединвестиционных исследований относятся:

1. Рамки проекта. К этому термину относят:

все виды деятельности, которые должны быть представлены на производстве;

дополнительные операции, связанные с производством, извлечением природных ресурсов, очисткой сточных вод и выбросов;

внешний транспорт и склады для сырья и материалов, внешний транспорт и склады для результатов производства;

внешние дополняющие виды деятельности (жилищные программы; общеобразовательные, профессионально подготавливающие, рекреационные объекты – в масштабах, необходимых для осуществления проекта).

Для лучшего понимания структуры проекта и облегчения калькуляции капитальных, производственных и снабженческо-сбытовых (маркетинговых) затрат необходимо разделить весь проект на группы – статьи затрат (производственные помещения, складские строения, административные знания, вспомогательные объекты).

Оценки инвестиционных затрат, которые можно классифицировать в соответствии с их точностью, стоимостью и временем, делают различными методами:

объявления тендеров для поставщиков сырья, комплектующих и оборудования (это более точный, но более дорогой метод);

использования цен из аналогичных проектов для подсчета затрат, базирующихся на спецификациях и номенклатуре сырья, комплектующих и оборудования (метод использования базы сметных данных по объектам-аналогам);

использования удельных стоимостных показателей (метод применения единичных расценок на общестроительные и специальные работы, включенные в справочник);

суммарного оценивания по группам оборудования или функциональным частям проекта, основанного на сравнении стоимости реализованных проектов аналогов.

2. Непредвиденные расходы и инфляция.

Встречаются два типа непредвиденных расходов:

материальные – связаны с точностью прогнозирования;

финансовые – влияют на величину основных инвестиций, оборотный капитал, производственные издержки и объем продаж.

Структура совокупных (общих) издержек

инвестиционного проекта.

Группа 1. Первоначальные инвестиционные издержки.

1.1. Расходы на основной капитал – сумма основных средств.

1.2. Расходы на оборотный капитал – чистый оборотный капитал.

Группа 2. Производственные издержки.

2.1. Заводские издержки (материальные, трудовые, накладные).

2.2. Административные и накладные расходы.

2.3. Амортизационные издержки.

2.4. Издержки финансирования (рентные платежи, штрафы и др.).

Группа 3. Сбытовые издержки (издержки маркетинга).

3.1. Прямые издержки.

3.2. Косвенные издержки.

Особенно трудно оценить различия в темпах роста цен по четырем статьям затрат: стоимость сырья и материалов, заработная плата, стоимость оборудования и услуг. Очень велико влияние инфляции на инвестиционные затраты для проектов, реализуемых в течение нескольких лет. Для адаптации финансового плана к ожидаемой инфляции оцениваемые затраты должны кумулятивно нарастать в соответствии с оценкой темпа инфляции.

3. Стоимость и финансирование прединвестиционных исследований.

Затраты на прединвестиционные исследования, выраженные в процентах к затратам инвестиций, приблизительно составляют:

1% – для анализа инвестиционных возможностей;

1,5% – для предварительного обоснования;

3% для ТЭО небольших промышленных объектов;

10% для ТЭО в сфере крупной промышленности или для проектов с опытными технологиями или сложными рынками.

Стадия «ОЦЕНКА ПРОЕКТА И РЕШЕНИЕ ОБ ИНВЕСТИЦИЯХ» – заключительная стадия прединвестиционной фазы – состоит из двух этапов:

Похожие работы

... обеспечения ресурсами для заключения контрактов по закупкам ресурсов, планирования поставок ресурсов, а также основой распределения уже закупленных ресурсов по работам проекта. Как основная составляющая управления проектами ресурсное планирование включает ряд составляющих, в том числе: · разработку и сбалансированный анализ комплексов работ и ресурсов, направленных на достижение целей ...

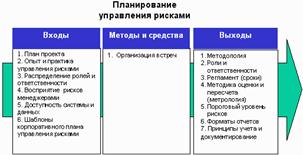

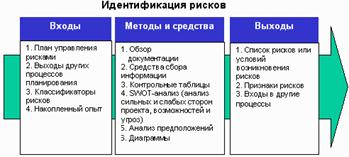

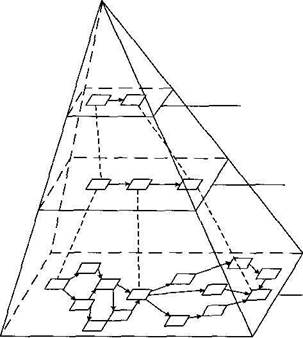

... по проекту, их содержательные и временные взаимосвязи. Планы (графики, сети) как выражение результатов процессов, планирования должны образовывать в совокупности некоторую пирамидальную структуру, обладающую свойствами агрегирования информации, дифференцированной по уровням управления информированностью, эшелонироваться по срокам разработки (краткосрочные, среднесрочные и долгосрочные). Уровни ...

... 3. Разделы контроллинга 1. Установление целей 2. Планирование 3. Управленческий учет 8. Выработка рекомендаций для принятия управленческих решений ¬ Контроллинг ® 4. Информационные потоки ¯ 7. Анализ планов, результатов и отклонений 6. Контроль 5. Мониторинг 1. Установление целей - определение ...

... -то момент масштабы бизнеса возрастают, и требуется введение новых форм производства и управления. В этот момент осуществляются новые структурные преобразования. Глава 2 Процесс создания проекта управленческой структуры на предприятии 2.1 Роль и сущность планирования В рыночной экономике любое предприятие в своей деятельности неизбежно сталкивается с неопределенностью. Предприятие не ...

0 комментариев