Навигация

Рекомендация по формированию взаимодействия с поставщиками и подрядчиками

3.2 Рекомендация по формированию взаимодействия с поставщиками и подрядчиками

Прогнозирование долговых обязательств, т.е. расчет ожидаемых сумм дебиторской и кредиторской задолженности по месяцам в течение года, в условиях российской экономики может оказаться весьма ориентировочным, но необходимым, так как без него невозможно управлять финансовой деятельностью предприятия и избежать неожиданной нехватки денежных средств в самое неподходящее время.

Расчеты по формированию взаимодействия с поставщиками и подрядчиками на перспективу ведутся на основе бюджета денежных поступлений, связанных с основной производственно-сбытовой деятельностью, и данных финансовой отчетности о движении денежных средств.

Ключевым моментом в расчете ожидаемых денежных поступлений является прогноз продаж, и оценка влияющих на его объем факторов. Для прогнозирования используют прагматические и экстраполяционные методы.

Среди прагматических методов наиболее известны метод Делфи, анализ мнения специалистов и опрос покупателей. Метод Делфи основан на изучении мнения экспертов в индивидуальном порядке для предотвращения склонности к единодушному и однозначному решению. Прогноз на основе усредненного мнения специалистов из разных отделов позволяет произвести простую и достаточно качественную оценку планируемых продаж и соответственно долговых требований без расчета статистических показателей. Его недостаток состоит в изоляции от внешних мнений и возможности группового прессинга. В качестве источника прогнозов может использоваться опрос покупателей и клиентов при помощи контактов по телефону, персонального интервьюирования и анкетирования. В дальнейшем с использованием статистического анализа эти результаты обобщаются в виде гипотез.

Предпосылкой перспективной оценки объема продаж и соответственно величины долговых требований и обязательств на основе методов экстраполяции является наличие достаточно длинного временного ряда препятствующих значений этих величин, стабильность условий работы предприятия, устойчивость тенденций его развития. Важное значение имеют и сроки прогнозирования: чем они короче, тем надежнее результаты экстраполяции.

Надежность прогнозов при использовании экстраполяционного метода зависит в первую очередь от формулировки функции, выражающей прошлые тенденции, от ее стабильности и эластичности. С целью установления параметров этой функции используют специфические экономико-статистические методы, подробно описанные в специальной литературе.

При прогнозировании долговых обязательств и составлении бюджета денежных средств на определенную дату необходимо определить срок коммерческого кредита, предоставляемого покупателями, и срок отсрочки по оплате счетов за покупки, полученной предприятием от поставщиков. В первом случае срок кредита рассчитывают путем деления суммы краткосрочной дебиторской задолженности покупателей и заказчиков за год на годовой объем продаж, во втором случае сумма кредиторской задолженности делится на величину, равную стоимости закупок материальных ресурсов.

Аналитику, привлеченному со стороны, необходимо детально вникнуть в торговую и кредитную политику руководства предприятия. Ее эффективность обычно определяют путем сопоставления условий товарного кредита с фактическими сроками взыскания дебиторской задолженности. Кроме объема продаж динамика дебиторской задолженности во многом зависит от торговой политики, в частности от принятых решений об увеличении сроков коммерческого кредитования, снижении цен или распространении кредита на товары, которые раньше продавались на условиях предоплаты или немедленной оплаты счетов.

Для анализа и прогноза следует использовать данные о структуре кредиторской задолженности на несколько последних отчетных или промежуточных дат. Она характеризует сроки задолженности по каждому кредитору, а не средний период возврата соответствующих сумм. Сопоставив данные за несколько месяцев, аналитик может выявить новые счета с нормальной и просроченной задолженностью и предсказать по ним время погашения платежа.

При прогнозировании долговых требований и обязательств следует придерживаться определенной осмотрительности и профессионального скептицизма. Нельзя стремиться к завышению активов за счет дебиторской задолженности, сомнительной к взысканию. В то же время неразумно занижать обязательства кредиторам, что в условиях неопределенности рынка чревато негативными последствиями.

Стоимость дебиторской задолженности в соответствии с договором важна для бухгалтерии организации-кредитора (для последующего взыскания и отражения в балансе и других формах финансовой отчетности). Величина реальных к возврату долгов дебиторов интересует собственников предприятия, оценщиков его активов, аудиторов, финансовых аналитиков, специалистов инвестиционных и иных организаций.

Поскольку денежные средства за время просрочки платежа дебиторами обесцениваются, более правильно для исчисления реальной суммы долгов и потерь от их невзыскания или позднего взыскания использовать формулу наращенной суммы долга (13, С. 14):

S = Р (1 + ih), (3.2.1)

где S - наращенная сумма дебиторской задолженности;

Р - величина первоначальной суммы долга;

i - годовая ставка рефинансирования;

h - отношение срока продолжительности задержки платежа к числу дней в году.

Например, покупатель задержал оплату счета в сумме 500 000 руб. на 3 месяца против обусловленного договором срока платежа. Годовая ставка рефинансирования -20 %. Наращенная сумма долга составит:

S = 500 000 (1+ 3*0,2/12) = 525 000 (руб.).

Обесценение дебиторской задолженности происходит и за счет инфляции. Сумму долга с учетом инфляции можно определить исходя из индекса изменения покупательной способности денег, представляющего собой отношение стоимости 1 руб. на начало и окончание срока просрочки платежа.

Например, покупатель имеет просроченный платеж в сумме 600 000 руб. Индекс инфляции за это время составил 12 %. Индекс изменения покупательной способности денег:

1: (1 + 12 %) = 1 : 1,12 = 0,893.

Наращенная сумма дебиторской задолженности:

600000: 0,893 = 671892 (руб.).

Если нужно определить текущую или будущую стоимость дебиторской задолженности более чем за один год, необходимо применить формулу сложных процентов.

Формула наращенной суммы долга в этом случае принимает вид:

где n - число лет или количество периодов времени для расчета.

Существуют специальные расчетные таблицы накопленной стоимости одной денежной единицы за n лет или другие периоды времени, которые существенно облегчают расчеты наращенной суммы долговых обязательств. При оценке кредиторской задолженности используют в основном те же методы, что и при исчислении дебиторской. В действующей практике бухгалтерского учета исходят из номинальной договорной стоимости товаров (услуг), отпущенных покупателям и потребителям без предварительной или немедленной оплаты, сумм, признанных плательщиками, или присужденных судом претензий, расчетов по депонированным суммам, причитающимся дивидендам, предстоящим платежам и др.

Текущая оценка кредиторской задолженности используется в аналитических целях. Она представляет собой дисконтированную величину будущего платежа поставщикам и подрядчикам. Если задолженность кредиторам может быть погашена разными способами или при различных условиях платежа, дисконтируется минимальная из возможных оценок. Например, при покупке сырья и материалов в качестве условий платежа предусматривается 3 %-ная скидка от суммы сделки при оплате счета в течение 20 дней и пеня 5 % , если срок оплаты превысит 2 месяца. Минимальной оценкой кредиторской задолженности в этом случае будет сумма по счету-фактуре за минусом 2 %. Такой вариант оценки соответствует бухгалтерскому принципу осмотрительности, согласно которому сумма ожидаемых поступлений не должна быть завышена. Рыночная, экспертная и юридическая (правовая) оценка кредиторской задолженности аналогична оценке долгов дебиторов с позиций кредитора.

Выводы и предложения

В курсовой работе были рассмотрены вопросы, касающиеся анализа системы взаимодействия с поставщиками и подрядчиками. В ходе раскрытия данной проблемы были даны основные понятия и сущность системы взаимодействия с деловыми партнерами, подробно описаны цели и задачи делового партнерства.

Анализ системы взаимодействия с поставщиками и подрядчиками необходим не только руководству и главному бухгалтеру организации, но и работникам ее финансовой и юридической служб, руководителям отделов маркетинга и продаж, аудиторам для того, чтобы дать объективную оценку финансового состояния организации, реальности погашения и обеспечения ею обязательств.

Для этого в бухгалтерском учете создана целостная система регистров, счетов и субсчетов, методов учета и контроля долговых обязательств, которая постоянно совершенствуется. Значительный импульс этому дал переход российской экономики на рыночные условия. Появились новые виды дебиторской и кредиторской задолженности, возросла роль долговых обязательств в экономике организаций. В условиях рынка ни одна из них не может обходиться без долговых обязательств, одновременно являясь и дебитором, и кредитором.

Несомненно, полезен такой анализ поставщикам и подрядчикам, работникам налоговых органов, финансовых служб - всем, кто имеет или намерен иметь хозяйственные отношения с организацией, чтобы убедиться в ее способности платить по обязательствам.

Особое значение анализ дебиторской и кредиторской задолженности организаций имеет для банков и других кредитных учреждений, для инвестиционных фондов и компаний, которые, прежде чем предоставить кредит или осуществить финансовые вложения, с особой тщательностью анализируют бухгалтерскую отчетность клиентов, в том числе и их долговые обязательства. Многие банки и инвестиционные компании имеют в своем штате финансовых и кредитных аналитиков или пользуются услугами сторонних специалистов.

Наиболее обстоятельно свои долговые обязательства должны анализировать сами экономические субъекты для нужд управления финансовой деятельностью и информирования акционеров и других собственников. Вот почему данные о дебиторской и кредиторской задолженности раскрываются в годовой бухгалтерской отчетности.

По результатам исследования можно сделать следующие выводы:

Как недостаток в организации бухгалтерского учёта кредиторской задолженности на предприятии можно отметить то, что в учётной политике не предусмотрено создание резерва по сомнительным долгам.

ООО ТД «ДУСЛЫК» рекомендуется создавать резерв по сомнительным долгам. Учитывая, что отражение резерва в бухгалтерском учёте законодательно не прописано, считаем целесообразным ООО ТД «ДУСЛЫК» предусмотреть в учётной политике формирование резерва по сомнительным долгам в бухгалтерском учёте по тем же правилам, что и в налоговом учёте.

Преимущество будет заключаться в том, что:

1. Для начисления налога на прибыль можно использовать данные бухгалтерского учёта, не корректируя их;

2. Не нужно исчислять и отражать в бухгалтерском учёте разницы, прописанные в ПБУ 18/02 – их просто не будет.

Результаты анализа позволяют сделать следующие выводы.

По результатам анализа состава и структуры дебиторской задолженности, можно сделать вывод, что на начало 2007 года наибольший удельный вес в структуре.

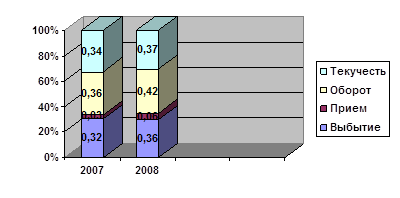

По результатам анализа кредиторской задолженности на начало 2007 года наибольший удельный вес в структуре кредиторской задолженности: занимает задолженность перед поставщиками и подрядчиками – 34,2%, задолженность перед государственными внебюджетными фондами – 33,6%; задолженность по налогам и сборам – 15,6%.

Анализ изменения структуры кредиторской задолженности показал, что существенных изменений в ней не произошло. Значительнее всего увеличилась доля задолженности прочим кредиторам на 1,00%.

Возросла оборачиваемость дебиторской задолженности с 2,64 раза до 2,96 раз. Это говорит о том, что дебиторская задолженность предприятия быстрее.

ООО ТД «ДУСЛЫК» можно предложить следующие рекомендации по совершенствованию системы взаимодействия с поставщиками и подрядчиками:

1) ужесточить механизм истребования долга. Для этого предприятию рекомендуется применять систему штрафов, что должно быть предусмотрено в условиях договора с контрагентами. Кроме того, в условиях договора необходимо предусматривать сроки расчётов за отпускаемую предприятием продукцию;

2) ежемесячно сверять расчёты с покупателями. Ежемесячная проверка дебиторской позволит высвободить из оборота средства в сумме 61,7 тыс. руб. Они могут быть направлены на погашение задолженности кредитора.

Список использованной литературы

I. Нормативно-правовые акты:

1. Трудовой кодекс РФ / Федеральный закон от 30 декабря 2001 г. // Собрание законодательства Российской Федерации. – 2001 г. - №197.

2. Гражданский кодекс РФ / Федеральный закон от 2 декабря 2004 г. // Собрание законодательства Российской Федерации. – 2004 г. - №156.

3. Федеральный закон РФ от 8 февраля 1998 г. №14-ФЗ «Об обществах с ограниченной ответственности» в ред. ФЗ РФ от 29.12.2004 г. №192-ФЗ//СЗ РФ. – 1998. - № 7. – Ст. 785; СЗ РФ. – 2005. – № 1 (1). – Ст. 18.

II. Специальная литература:

4. Государев, М.А. Анализ развития форм межфирменных отношений / М.А. Государев // Экономический анализ: теория и практика. - 2006.- №2. – С. 38-48.

5. Гранкина, Н. Стратегия выбора партнеров по каналу сбыта / Н. Гранкина // Маркетинг. – 2007. - №5. – С. 29-32.

6. Толоконникова, Т.А. Выбирая партнера… / Т.А. Толоконникова // Российское предпринимательство. – 2006. - №11. – С.3-5.

7. Агеев, А. И. Предпринимательство: проблемы собственности и культуры / А.И. Агеев. - М.: Искра, 2001. – 245 с.

8. Бусыгин, А. Предпринимательство: Основной курс / А. Бусыгин. - М.: ЮНИТИ-ДАНА, 2003. – 141 с.

9. Баканов, М.И., Шеремет, А.Д. Теория экономического анализа: учебник / М.И. Баканов, А.Д. Шеремет. - М.: Финансы и статистика, 2002. – 423 с.

10. Грачев, И. Развитие малого предпринимательства / И. Грачев // Деньги и кредит. - 2001. -№1. – С. 3-4.

11. Грузинов, В., Грибов, В. Экономика предприятия / В. Грузинов, В. Грибов. - М.: Юниор, -2002. – 82 с.

12. Камаев, В. Д. Экономика и бизнес / В.Д. Камаев. – М.: Право, 2003. – 167 с.

13. Карлоф, Б. Деловая стратегия / Б. Карлоф - М.: Искра, 2001. – 214 с.

14. Котлер, Ф. Основы маркетинга / Ф. Котлер. – М.: Искра, 2000. – 183 с.

15. Кузлов, М. Курс экономики: Учебник. Основы предпринимательства / М. Кузлов. - М.: Искра, 2004. – 139 с.

16. Лытнева, Н. А., Кыштымова, Е. А. Учет и налогообложение задолженности при расчетах с покупателями / Н.А. Лытнева, Е.А. Кыштымова // Бухгалтерский учёт. - 2002. - №13. – С.13-16.

17. Маркарьян, Э.А., Герасименко, Г.П. Финансовый анализ / Э.А. Макарьян, Г.П. Герасименко. - Ростов-на-Дону: Право, 2001. – 189 с.

18. Парушина, Н.В. Анализ дебиторской и кредиторской задолженности / Н.В. Парушина // Бухгалтерский учёт, - 2002. - № 4. – С. 18-21.

19. Сысоева, И.А., Дебиторская и кредиторская задолженность / И.А. Сысоева // Бухгалтерский учёт, - 2004. - № 1. – С.

20. Шеремет, А.Д., Сайфуллин, Р.С. Методика финансового анализа / А.Д. Шеремет, Р.С. Сайфуллин. - М.: ИНФРА-М, 2002. – 216 с.

Похожие работы

... стратегии. Особое внимание следует уделить составлению договора, чтобы избежать недопонимания между партнерами в будущем. 4. Особенности организации и оперативного управления совместным предприятием 4.1 Особенности организации совместного предприятия Совместные предприятия создаются и действуют на территории принимающей страны на условиях и в юридической форме, определяемых ...

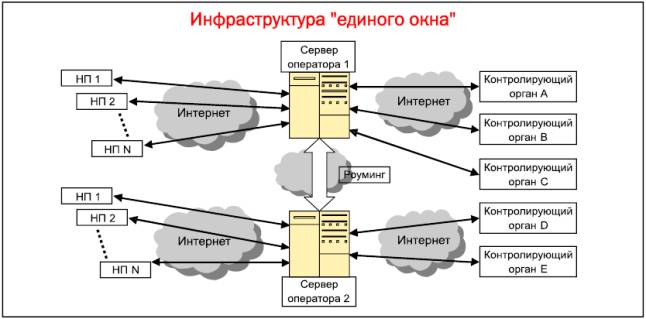

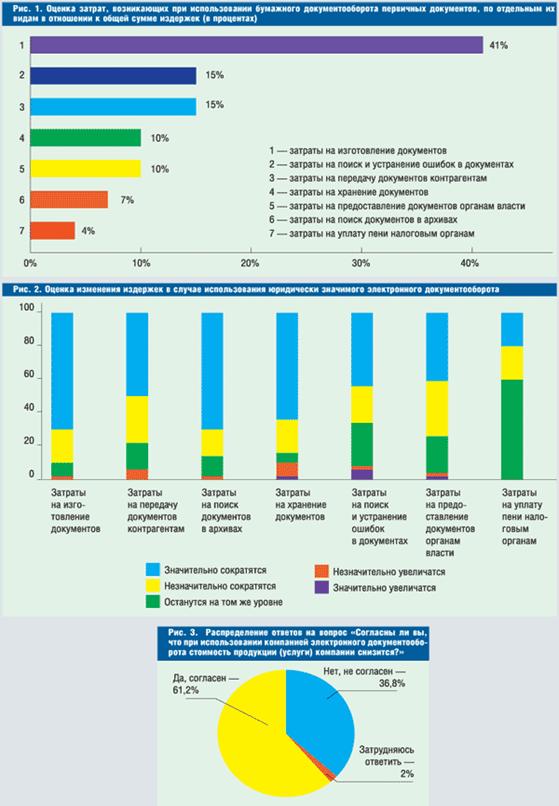

... , то подсистема CRM обеспечивает удобное взаимодействие с представителями контрагентов, решение стратегических задач эффективного выживания предприятия на конкурентном рынке. 2 Анализ технологий взаимодействия предприятия с государственными органами и контрагентами по электронным каналам связи 2.1 Краткая экономическая характеристика ООО «Торговый дом «Сервис» Общество с ограниченной ...

... деятельности предприятия, к которым можно отнести следующие : $ Анализ должен базироваться на использовании системы конкретных показателей, характеризующих финансово - хозяйственную деятельность предприятия в целом и ее отдельные стороны. $ Анализ может осуществляться двумя путями : - от общего к частному - дедуктивный ( финансово - экономический ), - от частного к общему - ...

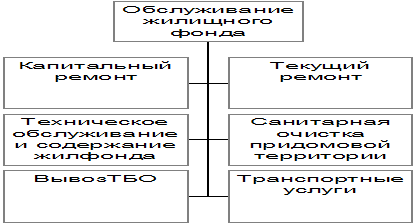

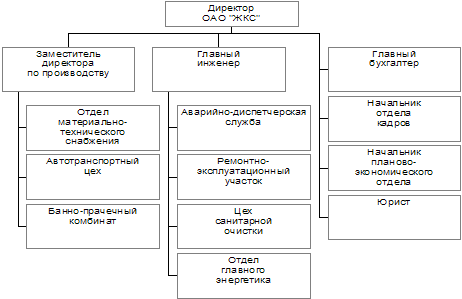

... не позволяет сделать вывод об относительной независимости предприятия от внешних источников финансирования. Недостаточность собственных оборотных средств предприятия также отрицательно характеризует степень финансовой устойчивости ОАО «Жилкомсервис». Анализ финансовой устойчивости по методике оценки изменения или недостатка источников средств для формирования запасов и затрат (материальных ...

0 комментариев