Навигация

Аналіз грошових потоків на ДП ХМЗ «ФЕД»

2. Аналіз грошових потоків на ДП ХМЗ «ФЕД»

2.1 Характеристика головних показників діяльності підприємства ДП ХМЗ «ФЕД»

Державне підприємство «Харківський машинобудівний завод «ФЕД» засноване на державній власності і підпорядковане Державному комітету промислової політики України.

Найменування Підприємства: повне – державне підприємство «Харківський машинобудівний завод «ФЕД»;

скорочене – ДП «ХМЗ «ФЕД»

Місцезнаходження Підприємства: Україна, 61023 м. Харків, вул. Сумська 132.

Статутний фонд підприємства становить 64180 тис. грн. і включає основні фонди та оборотні кошти, а також цінності, вартість яких відображується у самостійному балансі Підприємства.

Чисельність підприємства на кінець 2005 р. становила 6200 чол.

Зміни статутного фонду відображаються в балансі підприємства.

Майно Підприємства є державною власністю і закріплюється за ним на праві повного господарського відання. Підприємство володіє, користується та розпоряджається зазначеним майном на свій розсуд, у відповідності до законодавства України, вчиняючи до нього будь-які дії, які не суперечать чинному законодавству та цьому Статуту.

Державне підприємство Харківський машинобудівний завод «ФЕД» заснований в 1927 г. Основні види діяльності: виробництво промислових і споживчих товарів. Спеціалізується на розробці і виробництві складних і високоточних виробів для потреб авіаційної промисловості, автомобілебудування, сільськогосподарського машинобудування, транспорту, а також товарів народного споживання.

Основними напрямками ефективності фінансового господарювання підприємства за всіма напрямками його діяльності: виробничої збутової постачальницької, фінансової та інвестиційної є отримання прибутку. Він становить основу економічного розвитку підприємства і зміцнення його фінансових відносин з партнерами.

Доход і прибуток є найефективнішим джерелом:

1. поповнення державного бюджету;

2. оновлення і придбання засобів виробництва;

3. виплати заробітної плати;

4. погашення кредиторської заборгованості;

5. здійснення операційних витрат.

Головний прибуток формується за рахунок випуску складних і високоточних інтегральних гідроприводів, топливо-регулюючої апаратури, насосів і насосних станцій, електромеханізмів і ін. виробів, що використовуються в авіаційній і ракетній техніці виробництва СНД і бивш. СРСР, тобто що експлуатується у всіх країнах СНД, в більшості країн світу, що розвиваються, країнах Близького Сходу. Прибуток у 2005 році від усіх видів діяльності становив 2650000 грн.

Основні групи споживачів, їх характеристики. Основні споживачі пропонованих до освоєння агрегатів – літакобудівні підприємства країн СНД, що освоюють випуск літаків АН-140, АН-38–100, АН-148, АН-74ТК-300, Бе-200, СУ-ЗОМК, Мул-96–300, Мул-76 ТФ, Як-130. Програма випуску вказаних літаків складена на підставі маркетингових досліджень і підписаних договорів, контрактів і протоколів про наміри із ЗАТ «Корпорація ФЕД», із ЗМКБ «Прогрес», з ВАТ «Мотор Сич».

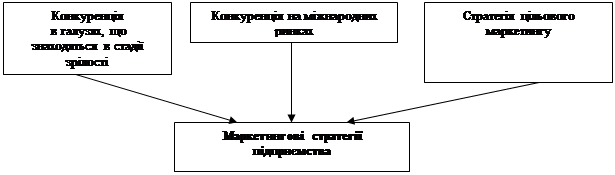

Конкуренція. На момент складання бізнес-плану вказані в плані агрегати серійно не випускалися. Дослідні зразки для випробувань виготовлялися на допоміжних виробництвах конструкторських бюро, які серійним виробництвом не займаються.

Тенденції розвитку ринків збуту. Після тривалої кризи в авіакосмічній промисловості країн СНД намітився прогрес, викликаний загальною Економічною стабілізацією, пожвавленням авіаперевезень на тлі старіючого парку літаків, що знаходяться в Експлуатації, Ту-134, Ан-24, Ан-26, Ан-12, Як-40. Вартість літаків фірм «Боїнг» і «Ербас Індастрі» обмежує їх інтенсивне впровадження на ринку СНД і низки країн, що розвиваються, що дає хороші шанси для продажів освоюваної продукції.

2.2 Факторний аналіз та оцінка грошових потоків в стратегічному аналізі

Як було зазначено вище аналіз грошових коштів та грошових потоків є необхідною умовою ефективного управління підприємством в цілому. Проте для здійснення стратегічного аналізу даного напрямку слід володіти певно інформаційною базою щодо аналізу грошового потоку. Таку базу знань зазвичай у вигляді економічних показників забезпечує фінансовий аналіз грошових потоків підприємства. Методичні прийоми, що їх використовує фінансовий аналіз, дозволяють здійснити загальний аналіз грошових потоків, аналіз руху грошових коштів, ліквідність грошового потоку, та його ефективність, а отже, здійснити подальші висновки та врахувати отримані результати при розробці тактики та стратегії діяльності підприємства.

Аналіз джерел утворення і напрямів витрачання грошових коштів здійснюється на основі балансу підприємства, динаміка статей якого інтерпретується як формування джерел або як витрата коштів [18].

Зменшення активів та зростання власного та позикового капіталу призводить до формування джерел коштів. Використання коштів оцінюється за його наслідками – збільшенням активів та зменшенням заборгованості підприємства.

За даними балансу досліджуваного підприємства (див. Додаток А) державної власності ДП ХМЗ «ФЕД» здійснено оцінку утворених у звітному періоді джерел коштів і обсягів їх витрачання за напрямами використання (Табл. 2.1).

Таблиця 2.1. Визначення і оцінка джерел утворення та напрямів витрачання коштів ДП ХМЗ «ФЕД»

| Найменування показника | На початок 2006 р., тис. грн. | На кінець 2006 р., тис. грн. | Інтерпретоване відхилення, тис. грн. | |

| як джерело коштів | як витрата коштів | |||

| Актив | ||||

| 1. Необоротні активи | 62 396,0 | 61 204,0 | – 1 192,0 | - |

| 1.1. Нематеріальні активи | 189,0 | 187,0 | – 2,0 | - |

| 1.2. Незавершене будівництво | 1 960,0 | 1 242,0 | -718,0 | - |

| 1.3. Основні засоби | 60 117,0 | 59 645,0 | – 472,0 | - |

| 2. Оборотні активи | 37 405,0 | 41 443,0 | - | 4 038,0 |

| 2.1. Запаси, в т. ч. | 28 790,0 | 34 285,0 | - | 5 495,0 |

| – виробничі запаси | 6 767,0 | 7 676,0 | - | 909,0 |

| – незавершене виробництво | 13 960,0 | 14 512,0 | - | 552,0 |

| – готова продукція | 7 244,0 | 11 151,0 | - | 3 907,0 |

| – товари | 819,0 | 946,0 | - | 127,0 |

| 2.2. Дебіторська заборгованість за товари, роботи, послуги | 4 402,0 | 5 205,0 | - | 803,0 |

| 2.3. Дебіторська заборгованість за розрахунками | 35,0 | 375,0 | - | 340,0 |

| 2.4. Інша поточна дебіторська заборгованість | 2 245,0 | 569,0 | – 1676,0 | - |

| 2.5. Грошові кошти та їх еквіваленти: | ||||

| в національній валюті | 884,0 | 329,0 | – 555,0 | - |

| в іноземній валюті | 555,0 | 65,0 | -490,0 | - |

| 2.6. Інші оборотні активи | 494,0 | 615,0 | - | 121,0 |

| 3. Витрати майбутніх періодів | 10,0 | 67,0 | - | 57,0 |

| Підсумок | 99 811,0 | 102 714,0 | - | 2 903,0 |

| Пасив | ||||

| 1. Власний капітал | 90 947,0 | 93 472,0 | 2 525,0 | - |

| 1.1. Статутний капітал | 63 996,0 | 63 996,0 | - | - |

| 1.2. Інший додатковий капітал | 14 328,0 | 14 239,0 | - | – 89,0 |

| 1.3. Нерозподілений прибуток | 12 623,0 | 15 237,0 | 2 614,0 | - |

| 2. Забезпечення майбутніх витрат і платежів | - | 3,0 | 3,0 | - |

| 3. Довгострокові зобов’язання | 2 146,0 | 1 440,0 | - | – 706,0 |

| 4. Поточні зобов’язання | 6 718,0 | 7 799,0 | 1 081,0 | - |

| 4.1. Короткострокові кредити банків | 1480,0 | 3445,0 | 1965,0 | - |

| 4.2. Векселі видані | 262,0 | 109,0 | - | – 153,0 |

| 4.3. Кредиторська заборгованість за товари, роботи, послуги | 2417,0 | 3253,0 | 836,0 | - |

| 4.3. Поточні зобов’язання за розрахунками, в т. ч. | 2 421,0 | 868,0 | - | – 1 553,0 |

| – з одержаних авансів | 206,0 | 199,0 | - | -7,0 |

| – з бюджетом | 1392,0 | 125,0 | - | – 1267,0 |

| – з позабюджетних платежів | 57,0 | 12,0 | - | – 45,0 |

| – зі страхування | 301,0 | 131,0 | - | – 170,0 |

| – з оплати праці | 447,0 | 388,0 | - | – 59,0 |

| – із внутрішніх розрахунків | 18,0 | 13,0 | - | – 5,0 |

| 4.3. Інші поточні зобов’язання | 138,0 | 124,0 | - | – 14,0 |

| 5. Доходи майбутніх періодів | - | - | - | - |

| Підсумок | 99 811,0 | 102 714,0 | 2 903,0 | - |

Аналіз даних наведених у таблиці свідчить про загалом позитивні зрушення в активах та пасивах підприємства, що призвели до збільшення джерел утворення та обсягів витрачання коштів ДП ХМЗ «ФЕД». У звітному періоді підприємство здійснювало розвиток власних активів переважно за рахунок утворення додаткових джерел позикового капіталу у вигляді короткострокових кредитів банків.

Більш наглядно оцінити та проаналізувати грошові кошти ДП ХМЗ «ФЕД» можливо за допомогою факторного аналізу. Факторний аналіз грошових коштів здійснюється на основі балансової факторної моделі, у якій результативний показник (залишки грошових коштів) визначається як алгебраїчна сума чинників (інших елементів балансу) [18].

Факторна модель грошових коштів будується відповідно до балансового рівняння, яке характеризує взаємозв'язок між активами (А), власним капіталом (К) і зобов'язаннями (3) [18]:

А = К + 3 (2.1)

Конкретизація складових наведеного рівняння дозволяє визначити місце грошових коштів у балансовому рівнянні [18]:

НА + (ОА – ГК) + ГК + В = (К – РП) + РП + ЗМВП + ДЗ + ПЗ + Д (2.2)

Шляхом перетворення даного балансового рівняння можна побудувати адитивну факторну модель грошових коштів [18]:

ГК = РП + (К – РП) + ЗМВП + ДЗ + ПЗ + Д – НА – (ОА – ГК) – В, (2.3)

де НА – необоротні активи;

ОА – оборотні активи;

ГК – грошові кошти;

В-витрати майбутніх періодів;

К – власний капітал;

РП – реінвестований прибуток;

ЗМВП – забезпечення майбутніх витрат і платежів;

ДЗ – довгострокові зобов'язання;

ПЗ – поточні зобов'язання;

Д – доходи майбутніх періодів

Оцінка впливу чинників на зміну залишків грошових коштів за наведеною факторною моделлю здійснюється методом прямого рахунку на основі рівняння [18]:

![]() , (2.4)

, (2.4)

де ![]() – абсолютна зміна відповідного показника у звітному періоді.

– абсолютна зміна відповідного показника у звітному періоді.

Скориставшись даними таблиці 2.1, можна оцінити вплив чинників на зміну залишків грошових коштів досліджуваного підприємства у звітному періоді:

![]() ГК = 1699,0+826,0+3,0–706,0+1081,0+1192,0–2993,0–57,0= 1045,0 (тис. грн.)

ГК = 1699,0+826,0+3,0–706,0+1081,0+1192,0–2993,0–57,0= 1045,0 (тис. грн.)

Отже, за методом прямого рахунку визначено, що сукупний вплив чинників, які призвели до збільшення залишків грошових коштів, склав 2 903,0 тис. грн., у тому числі, внаслідок реінвестування прибутку залишки грошових коштів зросли на 1 699,0 тис. грн., внаслідок інших змін у залишках власного капіталу – на 826 тис. грн., внаслідок змін залишків забезпечень майбутніх витрат і платежів та поточних зобов'язань – відповідно на 3,0 тис. грн., 1 081,0 тис. грн., та внаслідок зменшення вартості необоротних активів на 1 192,0 тис. грн. Негативно вплинуло на залишки грошових коштів зростання витрат майбутніх періодів на 57 тис. грн., та зменшення грошових коштів в національній та іноземній валюті в цілому на суму 1 045,0 тис. грн.

Похожие работы

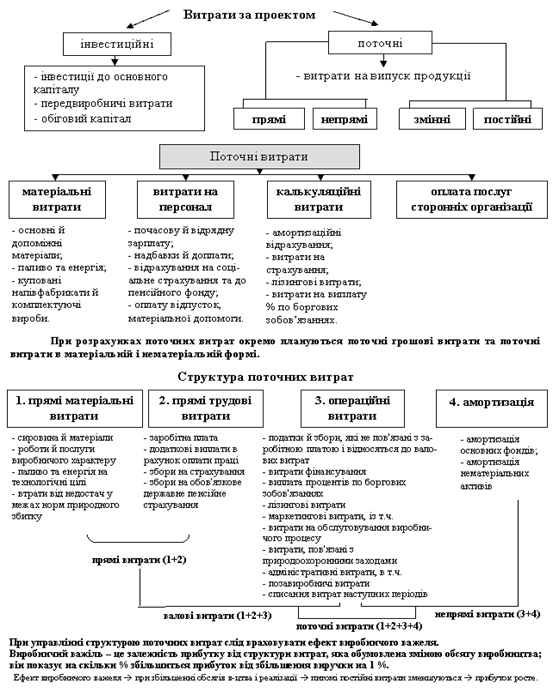

... втрачена вигода від використання обмежених ресурсів для досягнення однієї мети замість іншого, найкращого з тих, що лишилися, варіанта їх застосування. Концепція альтернативної вартості є ключовою в проектному аналізі. Класифікаційні ознаки витрат: - можливість відображення у бухгалтерській звітності (бухгалтерські та економічні); - ступінь динамічності витрат залежно від ...

... і апарати або товарно-касові книги; приміщення обладнане відповідним торговельно-технологічним устаткуванням, охороною і протипожежною сигналізацією, має достатнє освітлення, опалення і вентиляцію. Докладніше про особливості підприємницької діяльності в Україні дивіться Господарський кодекс України, який почав діяти з 01.01.2004 року. Відповідно втратили чинність такі Закони України, як "Про пі ...

... діяльності можна поділити на матеріальні, соціальні та мотиви примусового характеру. Відповідно до цього розрізняють економічні, соціально-психологічні та організаційні методи стратегічного управління діяльністю підприємств. Усі названі методи органічно взаємозв'язані й використовуються не ізольовано, а комплексно. Проте провідними треба вважати саме економічні методи. Організаційні методи ...

... й розподілу прибутку некомерційні організації змушені підбудовуватися під інтереси спонсорів, програми благодійних фондів, політикові піклувальників і т.д. 1.3 Аналіз соціальних аспектів розробки інвестиційних проектів Ефективність - співвідношення отриманого ефекту й зроблених витрат: , де Е − ефективність; Э − отриманий ефект або результат (грн.); З − витрати, пов' ...

0 комментариев