Навигация

1. Поступление средств.

Реализация. (Плановая реализация):

12007,8; 12841,93; 14126,12.

Поступления в текущем месяце. (Процентное отношение оплаты в текущем месяце (исх.л.) от Плановой реализации):

12001,80 * 0,9 = 10801,62

12841,93 * 0,9 = 11557,74

14126,12 * 0,9 = 12713,51

Оплата дебиторской задолженности. (Первый месяц – исх. данные Дебиторы, второй = разность между Реализацией и Поступлениями в текущем месяце первого месяца, третий – разность между Реализацией и Поступлениями в текущем месяце второго месяца):

8193,97 – базовый месяц

12001,80 – 10801,62 = 1200,18 – первый месяц

12841,93 – 11557,74 = 1284,19 – второй месяц

14126,12 – 12713,51 = 1412,61 – третий месяц

Итого поступлений. (Поступления в текущем месяце плюс Оплата дебиторской задолженности):

10801,62 + 8193,97 = 18995,59

11557,74 + 1200,18 = 12757,92

12713,51 + 1284,19 = 13997,70

2. Расходы.

Закупка материала:

6299,93; 6876,36; 7766,45.

Оплата в текущем месяце. (Процентное отношение Закупки в текущем месяце из исх. данных от Закупки материалов):

6299,93 * 0,4 = 2519,97

6876,36 * 0,4 = 2750,54

7766,45 * 0,4 = 3106,58

Оплата кредиторской задолженности. (Первый месяц из исх. данных Кредиторы, второй – разность между Закупкой материалов и Оплатой в текущем месяце первого месяца и т.д.):

9697,27 – первый месяц

6299,93 – 2519,97 = 3779,96 – второй месяц

6876,36 – 2750,54 = 4125,82 – третий месяц

7766,45 – 3106,58 = 4659,87 – квартал месяца

Зарплата ПП:

2447,31; 2640,96; 2938,51.

Косвенные расходы: - прочерк –

Другие расходы: - прочерк –

Инвестиции: 9136,75

Налог на прибыль: (Из раздела Определение размера прибыли от реализации):

416,59; 250,06; 339,33

Процент за долгосрочный кредит: 1245,82

Процент за краткосрочный кредит. (Первый месяц – прочерк, второй – процентное отношение от Потребности в кредитах):

4492,6 * 0,25 = 1123,15

Дивиденды: - прочерк –

Итого расходов. (Оплата в текущем месяце + Оплата кредиторской задолженности + Зарплата ПП + Косвенные расходы + Инвестиции + Налог на прибыль + Проценты за долгосрочный кредит + Проценты за краткосрочный кредит):

2519,97 + 9697,27 + 2447,31 + 9136,75 + 416,59 + 1245,82 = 25463,71

2750,54 + 3779,96 + 2640,96 + 250,06 + 1245,82 + 1123,15 = 11790,49

3106,58 + 4125,82 + 2938,51 + 339,33 + 1245,82 + 1123,15 = 12879,21

3. Итоги.

Поступления:

18995,59; 12757,92; 13997,7.

Расходы:

25463,71; 11790,49; 12879,21.

Денежные средства нетто. (Поступления – Расходы):

18995,59 – 25463,71 = - 6468,12

12757,92 – 11790,49 = 967,43

13997,70 – 12879,21 = 1118,49

Начальный остаток денежных средств. (Данные из исх. данных на первый месяц, на второй – Денежные средства нетто положительное значение первого месяца, на третий – денежные средства нетто второго месяца):

1975,52; 0; 967.43

Конечный остаток денежных средств. (Денежные средства нетто + Начальный остаток денежных средств):

6468,12 - 1975,52 = - 4492,60

967.43 + 0 = 967.43

1118.49 + 967.43 = 2085.92

Потребность в кредитах – это и есть конечный остаток денежных средств.

До этого пункта мы проводили проектирование инвестиционно-финансового плана предприятия для привлечения денежных средств за счет заемных денежных средств. Назовем это Вариант А. В таблице 6 мы представим сквозные расчеты для сравнения, где денежные средства привлекаются за счет эмиссии обыкновенных акций, назовем это вариант В.

Представим расчетные данные в таблице 6.Таб. 6 Денежный план

| Наименование показателя | Месяцы | Показатели за квартал | |||||

| 1 | 2 | 3 | |||||

| 1. Поступление средств | Вар.А | Вар.Б | Вар.А | Вар.Б | Вар.А | Вар.Б | Вар. В |

| Реализация | 12001,8 | 12001,8 | 12841,9 | 12841,9 | 14126,1 | 14126,1 | 38969,8 |

| Поступление в текущем месяце | 10801,6 | 10801,6 | 11557,7 | 11557,7 | 12713,5 | 12713,5 | 35072,87 |

| Оплата дебиторской задолженности | 8193,97 | 8193,97 | 1200,18 | 1200,18 | 1284,19 | 1284,19 | 10678,34 |

| ИТОГО поступлений | 18995,6 | 18995,6 | 12757,9 | 12757,9 | 13997,7 | 13997,7 | 45751,21 |

| 2. Расходы | |||||||

| Закупки материалов | 6299,93 | 6299,93 | 6876,36 | 6876,36 | 7766,45 | 7766,45 | 20942,74 |

| Оплата в текущем месяце | 2519,97 | 2519,97 | 2750,54 | 2750,54 | 3106,58 | 3106,58 | 8377,09 |

| Оплата кредиторской задолженности | 9697,27 | 9697,27 | 3779,96 | 3779,96 | 4125,82 | 4125,82 | 4659,87 |

| Зарплата ПП | 2447,31 | 2447,31 | 2640,96 | 2640,96 | 2938,51 | 2938,51 | 8026,78 |

| Косвенные расходы | 0 | 0 | 0 | ||||

| Инвестиции | 9136,75 | 9136,75 | 0 | 0 | 0 | 0 | 9136,75 |

| Налог на прибыль | 416,59 | 416,59 | 250,06 | 474,69 | 339,33 | 563,96 | 1455,24 |

| Проценты за долгосрочный кредит | 1245,82 | 1245,82 | 1245,82 | 1245,82 | 1245,82 | 1245,82 | 3737,46 |

| Проценты за краткосрочный кредит | 0 | 0 | 1123,15 | 0 | 1123,15 | 0 | 0 |

| Дивиденды | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| ИТОГО расходов | 25463,7 | 25463,7 | 11790,5 | 10892 | 12879,2 | 11980,7 | 48336,37 |

| 3. Итоги | |||||||

| Поступления | 18995,6 | 18995,6 | 12757,9 | 12757,9 | 13997,7 | 13997,7 | 45751,21 |

| Расходы | 25463,7 | 25463,7 | 11790,5 | 10892 | 12879,2 | 11980,7 | 48336,37 |

| Денежные средства нетто | -6468,12 | -6468,12 | 967,43 | 1865,95 | 1118,49 | 2017,01 | -2585,16 |

| Начальный остаток ден. средств | 1975,52 | 1975,52 | 0 | 0 | 967,43 | 1865,95 | 1975,52 |

| Конечный остаток ден. Средств | -4492,6 | -4492,6 | 967,43 | 1865,95 | 2085,92 | 3882,96 | 3882,96 |

| Потребность в кредитах | 4492,6 | 4492,6 | 0 | 0 | 4492,6 | ||

Выводы: Из таблицы видим, что при рассмотрении двух вариантов налог на прибыль на предприятии В увеличился, но уменьшились расходы. Конечный остаток денежных средств на предприятии В увеличился, но потребность в кредитовании такая же, что и у предприятия А. Из этого следует, что предприятия нуждаются в кредитовании.

Расчет чистых оборотных активовНетто оборотных активов на начало периода. (первый – Запасы + Денежные средства + Дебиторы - Кредиторы из исх. данных, второй – из Нетто оборотных активов на конец периода первого месяца, третий - из Нетто оборотных активов на конец периода второго месяца):

9048,25 + 1975,52 + 8193,97 - 9697,27 = 9520,47

6884,87; 8227,29

Запасы: 9464,65; 10101,49; 11088,1

Денежные средства. (Конечный остаток денежных средств):

-4492,6; 967,43; 2085,92

Дебиторская задолженность. (Данные из Оплаты дебиторской задолженности, данные второго месяца переносятся на первый, третий на второй, квартал – на третий):

1200,18; 1284,19; 1412,61; 1412,61 – квартал.

Кредиторская задолженность. (Данные из Оплаты кредиторской задолженности, данные второго месяца переносятся на первый, третий на второй, квартал – на третий):

3779,96; 4125,82; 4659,87; 4659,87 – квартал.

Нетто оборотных активов на конец периода. (Запасы + Денежные средства + Дебиторская задолженность - кредиторская задолженность):

9464,65 + 1200,18 – 3779,96 = 6884,87

10101,49 + 967,43 + 1284,19 – 4125,82 = 8227,29

11088,1 + 2085,92 + 1412,61 – 4659,87 = 9926,76

Прирост нетто оборотных активов. (Нетто оборотные активы на конец периода – Нетто оборотные активы на начало периода):

6884,87 – 9520,47 = - 2635,6

8227,29 – 6884,87 = 1342,42

9926,76 – 8227,29 = 1699,47

Представим данные расчеты в таблице 7

Табл.7 Расчет чистых оборотных активов

| Наименование показателя | Месяцы | |||||

| 1 | 2 | 3 | ||||

| Вар.А | Вар.Б | Вар.А | Вар.Б | Вар.А | Вар.Б | |

| Нетто оборотных активов не начало периода | 9520,47 | 9520,47 | 6884,87 | 6884,87 | 8227,29 | 9125,81 |

| Запасы | 9464,65 | 9464,65 | 10101,5 | 10101,5 | 11088,1 | 11088,1 |

| Денежные средства | -4492,6 | -4492,6 | 967,43 | 1865,95 | 2085,92 | 3882,96 |

| Дебитроская задолженность | 1200,18 | 1200,18 | 1284,19 | 1284,19 | 1412,61 | 1412,61 |

| Кредиторская задолженность | 3779,96 | 3779,96 | 4125,82 | 4125,82 | 4659,87 | 4659,87 |

| Нетто оборотных активов не конец периода | 6884,87 | 6884,87 | 8227,29 | 9125,81 | 9926,76 | 11723,8 |

| Прирост нетто оборотных активов | -2635,6 | -2635,6 | 1342,42 | 2240,94 | 1699,47 | 2597,99 |

Выводы: из данных таб.7 видим, что чистый оборот активов за квартал на предприятии А составил 406,29 у.е., а на предприятии В, за счет эмиссии обыкновенных акций, чистый оборот активов увеличился на 18%.

Инвестиционно-финансовый план:Источники: Прибыль нетто: 1666,38; 1000,25; 1357,3.

Амортизация: 342,17

Заемные средства: 4492,6

Баланс: (Прибыль нетто + Амортизация + заемные средства):

1666,38 + 342,17 + 4492,6 = 6501,15

1000,25 + 342,17 = 1342,42

1357,30 + 342,17 = 1699,47

Направление затрат: Прирост чистых оборотных активов: -2635,60; 1342,42; 1699,47.

Инвестиции: 9136,75

Дивиденды: - прочерк –

Баланс: (прирост чистых оборотных активов + Инвестиции + Дивиденды):

-2635,60 + 9136,75 = 6501,15

1342,42 + 0 + 0 = 1342,42

1699,47 + 0 + 0 = 1699,47

Инвестиционно-финансовый план представим в виде таблицы 8

Табл. 8

| Наименование показателя | Месяцы | Показатели за квартал | Показатели за квартал | |||||

| 1 | 2 | 3 | ||||||

| Источники | Вар.А | Вар.Б | Вар.А | Вар.Б | Вар.А | Вар.Б | Вар.А | Вар.Б |

| Прибыль нетто | 1666,38 | 1666,38 | 1000,25 | 1898,77 | 1357,3 | 2255,82 | 4023,9 | 5821 |

| Амортизация | 342,17 | 342,17 | 342,17 | 342,17 | 342,17 | 342,17 | 1026,5 | 1026,5 |

| Заемные средства | 4492,6 | 4492,6 | 0 | 0 | 0 | 0 | 4492,6 | 4492,6 |

| Баланс | 6501,15 | 6501,15 | 1342,42 | 2240,94 | 1699,47 | 2597,99 | 9543 | 11340 |

| Направление затрат | ||||||||

| Прирост чистых оборотных активов | -2635,6 | -2635,6 | 1342,42 | 2240,94 | 1699,47 | 2597,99 | 406,29 | 2203,3 |

| Инвестиции | 9136,75 | 9136,75 | 0 | 0 | 0 | 0 | 9136,8 | 9136,8 |

| Дивиденды | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| баланс | 6501,15 | 6501,15 | 1342,42 | 2240,94 | 1699,47 | 2597,99 | 9543 | 11340 |

Выводы: По таблице видим, что на обоих предприятиях источники и использование денежных средств равны, При сравнении видим, что на предприятии В увеличилась прибыль нетто примерно на 30%.

Плановый балансАктивы:

1. Основные средства. (Основные средства из исходных данных + Инвестиции из исходных данных.):

74259,47 + 9136,75 = 83396,22

Износ. (Износ + Амортизация)?

32266,87 + 342,17 = 32609,04

32609,04 + 342,17 = 32951,21

32951,21 + 342,17 = 33293,38

Остаточная стоимость. (Основные средства – Износ):

83396,22 – 32609,04 = 50787,18

83396,22 – 32951,21 = 50445,01

83396,22 – 33293,38 =50102,84

2. Запасы. (Конечный запас из таб.4):

9464,65; 10101,49; 11088,1.

Материалы. (Материалы из таб.3):

3974,9; 4248,86; 4669,04

НЗП. (НЗП из таб.3):

4698,46; 5018,79; 5511,25

Готовая продукция:

791,29; 833,84; 907,81

3. Денежные средства. (Данные из таб.6):

0; 967,43; 2085,92

Дебиторы.(Дебиторская задолженность из таб.7):

1200,18; 1284,19; 1412,61

Баланс: (Остаточная стоимость + Запасы + Денежные средства + Дебиторы):

50787,18 + 9464,65 + 1200,18 = 61452,01

50455,01 + 10101,49 + 967,43 + 1284,19 = 62798,12

50102,84 + 11088,1 + 1085,92 + 1412,61 = 64689,47

Пассив:

1. Уставный капитал. (Из исходных данных):

41527,5

Прибыль. (Прибыль из исходных данных + Прибыль нетто из таб.8):

6426,08 + 1666,38 = 8092,46

8092,46 + 1000,25 = 9092,71

9092,71 + 1357,3 = 10450,01

2. Расчеты и прочие пассивы:

Кредиторы. (Кредиторская задолженность из таб.7):

3779,96; 4125,82; 4659,87

Долгосрочный кредит:

3559,5

Краткосрочный кредит. (Потребность в кредитах из таб. 6):

4492,6

Баланс:

41527,5 + 8092,46 + 3559,5 + 3779,96 + 4492,6 = 61452,02

41527,5 + 9092,71 + 3559,5 + 4125,82 + 4492,6 = 62798,12

41527,5 + 10450,01 + 3559,5 + 4659,87 + 4492,6 = 64689,48

Представим расчетные данные в таблице 9 для двух предприятий

Таб.9. Показатели инвестиционной деятельности

| Наименование показателя | Месяцы | |||||

| 1 | 2 | 3 | ||||

| Вар.А | Вар.Б | Вар.А | Вар.Б | Вар.А | Вар.Б | |

| 1. Основные средства | 83396,2 | 83396,2 | 83396,2 | 83396,2 | 83396,2 | 83396,2 |

| Износ | 32609 | 32609 | 32951,2 | 32951,2 | 33293,4 | 33293,4 |

| Остаточная стоимость | 50787,2 | 50787,2 | 50445 | 50445 | 50102,8 | 50102,8 |

| 2. Запасы | 9464,65 | 9464,65 | 10101,5 | 10101,5 | 11088,1 | 11088,1 |

| Материалы | 3974,9 | 3974,9 | 4248,86 | 4248,86 | 4669,04 | 4669,04 |

| НЗП | 4698,46 | 4698,46 | 5018,79 | 5018,79 | 5511,25 | 5511,25 |

| Готовая продукция | 791,29 | 791,29 | 833,84 | 833,84 | 907,81 | 907,81 |

| 3. Денежные средства | 0 | 0 | 967,43 | 1865,95 | 2085,92 | 3882,96 |

| Дебиторы | 1200,18 | 1200,18 | 1284,19 | 1284,19 | 1412,61 | 1412,61 |

| Баланс | 61452 | 61452 | 62798,1 | 63696,6 | 64689,5 | 66486,5 |

| Пассив | ||||||

| 1. Уставный капитал | 41527,5 | 46020,1 | 41527,5 | 46020,1 | 41527,5 | 46020,1 |

| Прибыль | 8092,46 | 8092,46 | 9092,71 | 9991,23 | 10450 | 12247,1 |

| 2. Расчеты и прочие пассивы | ||||||

| Долгосрочный кредит | 3559,5 | 3559,5 | 3559,5 | 3559,5 | 3559,5 | 3559,5 |

| Краткосрочный кредит | 4492,6 | 0 | 4492,6 | 0 | 4492,6 | 0 |

| Кредиторы | 3779,96 | 3779,96 | 4125,82 | 4125,82 | 4659,87 | 4659,87 |

| Баланс | 61452 | 61452 | 62798,1 | 63969,6 | 64689,5 | 66486,5 |

Вывод: По данным таб.9 видим, что Денежные средства у предприятия В выросли на 52%. Уставный капитал вырос на сумму краткосрочного кредита у предприятия А. Мы предположили, что вместо заемных денежных средств на предприятии В будут использоваться эмиссия обыкновенных акций, за счет этого на предприятии В возросла прибыль на 15%. Балансы активов и пассивов равны. Следовательно, предприятие не нуждается в дополнительном финансировании.

Анализ способов привлечения денежных средств (Расчеты)В таблице 10 и 10а приведены основные характеристики деятельности предприятий А и В, и показатели оценки рентабельности, оборачиваемости и ликвидности. Произведем расчеты для двух предприятий и результаты сведем в таблицы.

1. Группа показателей рентабельности. Рентабельность общих активов по балансовой стоимости:

Ра = ЧП/ОА, где ОА – общие активы.

Для предприятия А: 6426,08 / 61210,35 = 0,10

1666,38 / 61452,02 = 0,03

1000,25 / 62798,10 = 0,01

1357,30 / 64689,50 = 0,02

4023,93 / 64689,50 = 0,06

Для предприятия В: 6426,08 / 61210,35 = 0,10

1666,38 / 61452,02 = 0,03

1000,25 / 63969,60 = 0,01

1357,30 / 66486,50 = 0,02

4023,93 / 66486,50 = 0,06

Рентабельность инвестиционного капитала:

Ри = ЧП/И

Для предприятия А и В эта рентабельность составляет одинаковый результат:

1666,38 / 9136,75 = 0,18 – первый месяц

4023,93 / 9136,75 = 0,44 – за квартал

Рентабельность акционерного капитала6

Рак = ЧП/АК

Для предприятия А: 64260,8 / 41527,5 = 0,15

1666,38 / 41527,5 = 0,04

1000,25 / 41527,5 = 0,02

1357,30 / 41527,5 = 0,03

4023,93 / 41527,5 = 0,09

Для предприятия В: 6426,08 / 46020,1 = 0,15

1666,38 / 46020,1 = 0,04

1000,25 / 46020,1 = 0,02

1357,30 / 46020,1 = 0,03

4023,93 / 46020,1 = 0,09

Рентабельность продаж:

Рп = ЧП/Вр

Рентабельность продаж также составит одинаковые показатели для двух предприятий:

6426,08 / 11430,29 = 0,56

1666,38 / 12001,80 = 0,14

1000,25 / 12841,90 = 0,08

1357,30 / 14126,10 = 0,09

2. Группа показателей оборачиваемости. Оборачиваемость общих активов оценивается:

Оа = Вр/ОА

Для предприятий А и В показатели одинаковые:

11430,29 / 61210,38 = 019

12001,80 / 61452,02 = 0,19

12841,90 / 62798,10 = 0,20

14126,10 / 64689,50 = 0,22

Оборачиваемость акционерного капитала:

Для предприятия А: 11430,29 / 41527,50 = 0,27

12001,80 / 41527,50 = 0,29

12841,90 / 41527,50 = 0,31

14126,10 / 41527,50 = 0,34

Для предприятия В: 11430,29 / 460220,10 = 0,25

12001,80 / 46020,10 = 0,26

12841,90 / 46020,10 = 0,28

14126,10 / 46020,10 = 0,31

Оборачиваемость оборотного капитала:

Оок = Вр/ОК

Для предприятия А: 11430,29 / 9520,47 = 1,2

12001,80 / 6884,87 = 1,7

12841,90 / 8227,29 = 1,6

14126,10 / 9926,76 = 1,4

Для предприятия В: 11430,29 / 9520,47 = 1,2

12001,80 / 6884,87 = 1,7

12841,90 / 9125,81 = 1,4

14126,10 / 11723,8 = 1,2

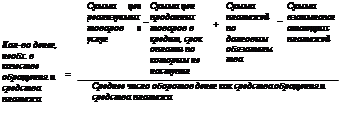

3. Группа показателей ликвидности. Коэффициент общей платежеспособности:

Коп = ОК/ТП

Для предприятия А: 9520,47 / 13256,77 = 0,72

6884,87 / 18258,14 = 0,38

8227,29 / 20270,38 = 0,40

9926,76 / 21804,68 = 0,45

Для предприятия В: 9520,47 / 13256,77 = 0,72

6884,87 / 13765,54 = 0,50

9125,81 / 15777,78 = 0,58

11723,8 / 17312,08 = 0,68

Коэффициент немедленной ликвидности:

Кнл = ВА/КЗ

Для предприятия А: 0 / 11832,06 = 0

2251,02 / 12177,92 = 0,18

3498,53 / 12711,97 = 0,27

Для предприятия В: 0 / 7339,46 = 0

3150,14 / 7685,32 = 0,41

5295,58 / 8219,37 = 0,64

Представим данные расчеты по двум предприятиям в таблицах 10 и 10а

Таблица 10

| Наименование показателя | Отчетный период | Месяцы | Итого за квартал | ||

| 1 | 2 | 3 | |||

| Инвестиции | 0 | 9136,75 | 0 | 0 | 9136,75 |

| Выручка от реализации | 11430,29 | 12001,8 | 12841,9 | 14126,1 | 38969,8 |

| Себестоимость продукции | 8673,01 | 9222,65 | 10060,5 | 27956,16 | |

| Акционерный капитал | 41527,5 | 41527,5 | 41527,5 | 41527,5 | 41527,5 |

| Оборотный капитал | 9520,47 | 6884,87 | 8227,29 | 9926,76 | 9926,76 |

| Чистая прибыль | 6426,08 | 1666,38 | 1000,25 | 1357,3 | 4023,93 |

| Проценты за кредит | 0 | 1245,82 | 2368,97 | 2368,97 | 5983,76 |

| Ставка налога на прибыль | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 |

| Текущие активы | 9520,47 | 6884,87 | 8227,29 | 9926,76 | 9926,76 |

| Общие активы | 61210,35 | 61452 | 62798,1 | 64689,5 | 64689,5 |

| Высоколиквидные активы | 10169,49 | 0 | 2251,62 | 3498,53 | 3498,52 |

| Текущие пассивы | 13256,77 | 18258,1 | 20270,4 | 21804,68 | 21804,68 |

| Общие пассивы | 61210,35 | 61452 | 62798,1 | 64689,5 | 64689,5 |

| 1. Оценка рентабельности | |||||

| Рентабельность общих активов | 0,1 | 0,03 | 0,01 | 0,02 | |

| Рентабельность инвестиционного капитала | 0 | 0,18 | 0 | 0 | |

| Рентабельность продаж | 0,56 | 0,14 | 0,08 | 0,09 | |

| Рентабельность собственных средств | 0,15 | 0,04 | 0,02 | 0,03 | |

| 2. Оценки использования активов | |||||

| Оборачиваемость общих активов | 0,19 | 0,19 | 0,2 | 0,22 | |

| Оборачиваемость акционерного капитала | 0,27 | 0,29 | 0,31 | 0,34 | |

| Оборачиваемость оборотного капитала | 1,2 | 1,7 | 1,6 | 1,4 | |

| 3. Оценки финансового состояния | |||||

| Коэффициент общей ликвидности | 0 | 0,58 | 0,67 | 0,78 | |

| Коэффициент немедленной ликвидности | 0 | 0 | 0,18 | 0,24 | |

| Коэффициент общей платежеспособности | 0,72 | 0,38 | 0,4 | 0,45 | |

Таблица 10а

| Наименование показателя | Отчетный период | Месяцы | Итого за квартал | ||

| 1 | 2 | 3 | |||

| Инвестиции | 0 | 9136,75 | 0 | 0 | 9136,75 |

| Выручка от реализации | 11430,29 | 12001,8 | 12841,9 | 14126,1 | 38969,8 |

| Себестоимость продукции | 8673,01 | 9222,65 | 10060,5 | 27956,16 | |

| Акционерный капитал | 46020,1 | 46020,1 | 46020,1 | 46020,1 | 46020,1 |

| Оборотный капитал | 9520,47 | 6884,87 | 9125,81 | 11723,8 | 11723,8 |

| Чистая прибыль | 6426,08 | 1666,38 | 1000,25 | 1357,3 | 4023,93 |

| Проценты за кредит | 0 | 1245,82 | 1245,82 | 1245,82 | 3737,46 |

| Ставка налога на прибыль | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 |

| Текущие активы | 9520,47 | 6884,87 | 9125,81 | 11723,8 | 11723,8 |

| Общие активы | 61210,35 | 61452 | 63969,6 | 66486,5 | 66486,5 |

| Высоколиквидные активы | 10169,49 | 0 | 3150,14 | 5295,57 | 5295,57 |

| Текущие пассивы | 13256,77 | 13765,5 | 15777,8 | 17312,08 | 17312,08 |

| Общие пассивы | 61210,35 | 61452 | 62798,1 | 64689,5 | 64689,5 |

| 1. Оценка рентабельности | |||||

| Рентабельность общих активов | 0,1 | 0,03 | 0,01 | 0,02 | |

| Рентабельность инвестиционного капитала | 0 | 0,18 | 0 | 0 | |

| Рентабельность продаж | 0,56 | 0,14 | 0,08 | 0,09 | |

| Рентабельность собственных средств | 0,15 | 0,04 | 0,02 | 0,03 | |

| 2. Оценки использования активов | |||||

| Оборачиваемость общих активов | 0,19 | 0,19 | 0,2 | 0,22 | |

| Оборачиваемость акционерного капитала | 0,25 | 0,26 | 0,28 | 0,31 | |

| Оборачиваемость оборотного капитала | 1,2 | 1,7 | 1,4 | 1,2 | |

| 3. Оценки финансового состояния | |||||

| Коэффициент общей ликвидности | 0 | 0,94 | 1,19 | 1,42 | |

| Коэффициент немедленной ликвидности | 0 | 0 | 0,41 | 0,64 | |

| Коэффициент общей платежеспособности | 0,72 | 0,5 | 0,58 | 0,68 | |

Выводы:

В разделе прямых затрат мы произвели расчет по предприятию за квартал с разбивкой по месяцам. По данным таблицы 3 видим, что прирост запасов за квартал составил 2039,85 у.е. Плановая реализация (выручка от реализации) – 38969,85 у.е., т.е. выросла по заданию на 12% по отношению к предыдущему месяцу, а прямые затраты предприятия за квартал составили 28969,52 у.е.

Из раздела сметы затрат, по таб. 4 видим, что затраты на производство составили 28969,52, как и в таб. 3, но эти затраты не включают в себя амортизацию. Статья ИТОГО затрат включила в себя расходы на амортизацию и составила за квартал – 29996,03 у.е. Себестоимость продукции за квартал составила 27956,18 у.е.

По данным таб. 5, валовая прибыль за квартал (которая состоит из реализации и себестоимости продукции) составила – 11013,67 у.е. После уплаты процентов по долгосрочным и краткосрочным кредитам, выплаты налогов, прибыль предприятия составила – 4023,93 у.е. Все выплаты по отношению к валовой прибыли составили 63,5%.

Мы провели проектирование инвестиционно-финансового плана предприятия для привлечения денежных средств за счет заемных денежных средств. Назовем это Вариант А. В таблице 6 мы представили сквозные расчеты для сравнения, где денежные средства привлекаются за счет эмиссии обыкновенных акций, назовем это вариант В.

Из таблицы 6 видим, что при рассмотрении двух вариантов налог на прибыль на предприятии В увеличился, но уменьшились расходы. Конечный остаток денежных средств на предприятии В увеличился, но потребность в кредитовании такая же, что и у предприятия А. Из этого следует, что предприятия нуждаются в кредитовании.

При расчете чистых оборотных активов данные таб.7 показали, что чистый оборот активов за квартал на предприятии А составил 406,29 у.е., а на предприятии В, за счет эмиссии обыкновенных акций, чистый оборот активов увеличился на 18%.

Инвестиционно-финансовый план в таблице 8 отразил, что на обоих предприятиях источники и использование денежных средств равны, При сравнении видим, что на предприятии В увеличилась прибыль нетто примерно на 30%..

При составлении планового баланса для двух вариантов из таб.9 видим следующие показатели, что Денежные средства у предприятия В выросли на 52%. Уставный капитал вырос на сумму краткосрочного кредита у предприятия А. Мы предположили, что вместо заемных денежных средств на предприятии В будут использоваться эмиссия обыкновенных акций, за счет этого на предприятии В возросла прибыль на 15%. Балансы активов и пассивов равны. Следовательно, предприятие не нуждается в дополнительном финансировании.

В таблицах 10 и 10а представлены показатели инвестиционной деятельности по двум предприятиям, в которых финансирование проводилось по двум способам. В первом варианте А финансирование проводилось за счет долгосрочных и краткосрочных кредитов. Во втором варианте В – за счет долгосрочного кредитования и эмиссии обыкновенных акций.

Из таблиц мы видим, что на предприятии А акционерный капитал составляет 41527,5 у.е., а на предприятии В 46020,1 у.е. и проценты за кредит уменьшились примерно на 60%.

Текущие активы за квартал в первом варианте составили 9926,76 у.е., а во в втором – 11723,8 у.е.. Текущие пассивы в первом варианте за квартал составили 21804,68 у.е, во втором – 17312,08, т.е. текущие пассивы сократились на 25%.

Положительное значение оборотного капитала говорит о потенциальной возможности фирмы погасить кредиторские задолженности.

Оценка ликвидности фирмы с помощью коэффициентов предполагает, что все ликвидные активы будут использованы для погашения задолженности.

Коэффициент немедленной ликвидности показывает, что в случае кризиса, товарно-материальные запасы не будут иметь стоимости

Коэффициент общей платежеспособности говорит о том, что чем выше этот коэффициент, тем надежнее положение кредиторов (рекомендуемое значение 0,5). По данным таблиц видим, что в первом варианте этот коэффициент в 3 месяце составил 0,45, а во втором варианте – 0,68, следовательно, второй вариант более выгоден для инвесторов.

Библиографический список

1. Сироткин В.Б., Голенищева Н.В. Планирование финансов компании: Учебное пособие СПб 1999.

2. Сироткин В.Б. Финансовый менеджмент компаний: Учебное пособие СПБ 2001

3. Сироткин В.Б. Практикум по дисциплине «Финансовый менеджмент» СПБ 2001

4. Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий. М. 1998

5. Четыркин Е.М. Методы финансовых и коммерческих расчетов. М. 1992

Похожие работы

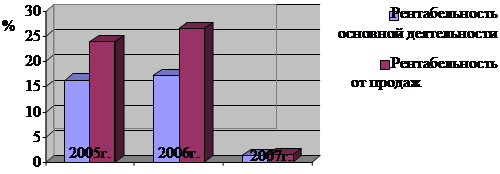

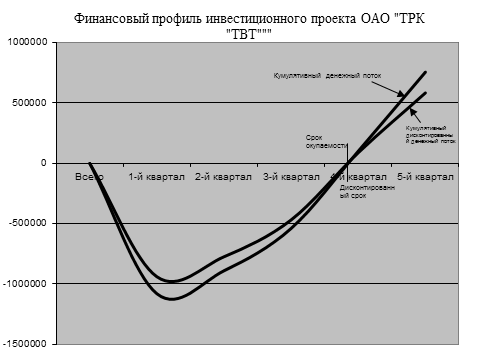

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

... и т.д. Финансовая система России Она включает следующие звенья финансовых отношений: 1.Государственную бюджетную систему 2.Внебюджетные специальные фонды 3.Государственный кредит. 4.Фонды имущественного и личного страхования. 5.Финансы предприятий всех форм собственности. Первые четыре блока финансовых отношений относятся к централизованным финансам и используются для регулирования ...

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

... отсутствуют обязательства работодателя по уплате вносов на социальное страхование. Лекция 5. Тема: Финансовые отношения: принципы организаций и роль в деятельности фирмы 1. Сущность финансов предприятия и их функции Финансы (франц. finances – денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономических отношений, возникающих в процессе создания и использования ...

0 комментариев