Навигация

Коефіцієнти ділової активності

2. Коефіцієнти ділової активності

Коефіцієнти ділової активності дозволяють проаналізувати, наскільки ефективне підприємство використовує свої кошти. Як правило, до цієї групи відносяться різні показники оборотності.

Показники оборотності мають велике значення для оцінки фінансового стану компанії, оскільки швидкість обороту коштів, тобто швидкість перетворення їхній у грошову форму, безпосередньо впливає на платоспроможність підприємства. Крім того, збільшення швидкості обороту коштів за інших рівних умов відображає підвищення виробничо-технічного потенціалу фірми.

У фінансовому менеджменті найбільше часто використовуються наступні показники оборотності:

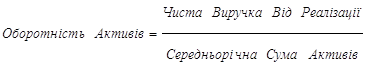

Коефіцієнт оборотності активів (або коефіцієнт трансформації) — відношення виручки від реалізації продукції до всього підсумку активу балансу — характеризує ефективність використання фірмою всіх наявних ресурсів, незалежно від джерел їхнього залучення, тобто показує, скільки разів за рік (чи інший звітний період) відбувається повний цикл виробництва і обігу, що приносить відповідний ефект у виді прибутку. Цей коефіцієнт варіюється в залежності від галузі, відображаючи особливості виробничого процесу.

При зіставленні даного коефіцієнта для різних компаній чи для однієї компанії за різні роки необхідно перевірити, чи забезпечена однаковість в оцінці середньорічної вартості активів. Наприклад, якщо на одному підприємстві основні засоби оцінені з урахуванням амортизації, нарахованої по методу прямолінійного рівномірного списання, а на іншому використовувався метод прискореної амортизації, то в другому випадку оборотність буде вище, однак лише в силу розходжень у методах бухгалтерського обліку.

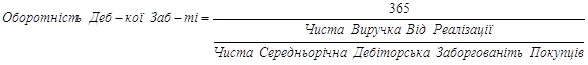

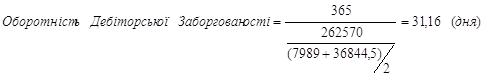

За коефіцієнтом оборотності дебіторської заборгованості судять, скільки разів у середньому дебіторська заборгованість (чи тільки рахунка покупців) перетворювалася в кошти протягом звітного періоду. Коефіцієнт розраховується за допомогою розподілу виручки від реалізації продукції на середньорічну вартість чистої дебіторської заборгованості. Незважаючи на те, що для аналізу даного коефіцієнта не існує іншої бази порівняння, крім середньогалузевих коефіцієнтів, цей показник корисно порівнювати з коефіцієнтом оборотності кредиторської заборгованості. Такий підхід дозволяє зіставити умови комерційного кредитування, який підприємство користається в інших компаній, з тими умовами кредитування, що підприємство надає іншим підприємствам.

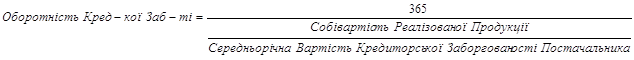

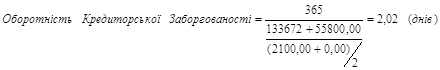

Коефіцієнт оборотності кредиторської заборгованості розраховується як частка від ділення собівартості реалізованої продукції на середньорічну вартість кредиторської заборгованості, і показує, скільки компанії потрібно оборотів для оплати виставлених їй рахунків.

Коефіцієнти оборотності дебіторської і кредиторської заборгованості можна також розрахувати в днях. Для цього необхідно кількість днів у році (360 чи 365) розділити на розглянуті нами показники. Тоді ми довідаємося, скільки в середньому днів потрібно для оплати відповідно дебіторській або кредиторській заборгованості.

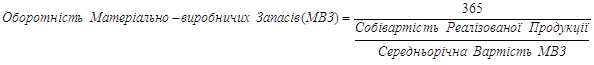

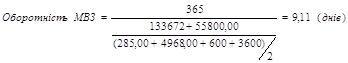

Коефіцієнт оборотності матеріально-виробничих запасів відображає швидкість реалізації цих запасів. Він розраховується як частка від ділення собівартості реалізованої продукції на середньорічну вартість матеріально-виробничих запасів. Для розрахунку коефіцієнта в днях необхідно 360 чи 365 днів розділити на частку від ділення собівартості реалізованої продукції на середньорічну вартість матеріально-виробничих запасів.

Слід зазначити, що в деяких випадках збільшення оборотності запасів відображає негативні явища в діяльності компанії, наприклад, у випадку підвищення обсягу реалізації за рахунок реалізації товарів з мінімальним прибутком чи узагалі без прибутку.

Нарешті, тривалість операційного циклу. По цьому показнику визначають, скільки днів у середньому потрібно для виробництва, продажі й оплати продукції підприємства; інакше кажучи, протягом якого періоду кошти зв'язані в матеріально-виробничих запасах.

![]()

![]()

![]()

Результати розрахунків зводимо у таблицю 3.2.

Таблиця 3.2 Розрахунок коефіцієнтів ділової активності

| № п.п. | Показники | На кінець звітного періоду |

| 1 | Оборотність активів | 2,06 |

| 2 | Оборотність дебіторської заборгованості | 30,97 |

| 3 | Оборотність кредиторської заборгованості | 2,00 |

| 4 | Оборотність матеріально- виробничих запасів | 8,99 |

| 5 | Тривалість операційного циклу | 39,95 |

Коефіцієнт оборотності активів показує, що кожна грошова одиниця активів принесла 2,04 грошових одиниць реалізованої продукції. Більш того, вважається, що показник оборотності активів за інших рівних умов буде тим вище, чим більш зношені основні засоби підприємства. А оскільки підприємство придбало нове обладнання, тому цей коефіцієнт не є великим.

Порівняння оборотності дебіторської і кредиторської заборгованості негативно характеризує фінансове керування компанією, оскільки приплив коштів від дебіторів менш інтенсивний, чим їхній відтік кредиторам.

Коефіцієнт оборотності матеріально-виробничих запасів показує скільки днів потрібно для продажу (без оплати) матеріально-виробничих запасів, а саме 9,11 днів. У цілому, чим вище показник оборотності запасів, тим менше коштів зв'язано в цій найменш ліквідній статті оборотних коштів, тим більше ліквідну структуру мають оборотні кошти і тим стійкіший фінансовий стан підприємства.

Похожие работы

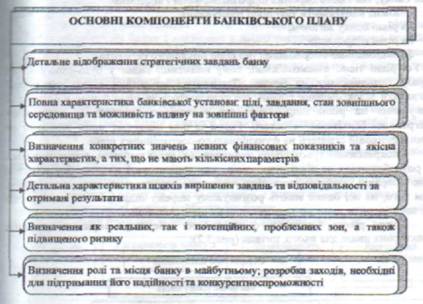

... меж для розробки кількісних та якісних завдань банку загалом та кожного його підрозділу зокрема (табл.1.1) [2, с. 32]. Таблиця 1.1 Завдання і елементи системи планування банківської діяльності Основні завдання планування Елементи планування Визначення перспектив та майбутнього профілю банку Інформаційна система Визначення та характеристика сегментів ринку, що їх має намір ...

... дешеві і низької якості товари"). Найбільш чіткі розбіжності між ціноутворенням "по волі випадку і ринку" і стратегічним ціноутворенням проявляються в конфліктах між керівниками фінансових і маркетингових служб фірми "Габен". В ідеалі вони повинні досягнути балансу своїх інтересів. Але на практиці часто зустрічаємось з тим , що маркетологи намагаються відстояти інтереси покупців , які бажають ...

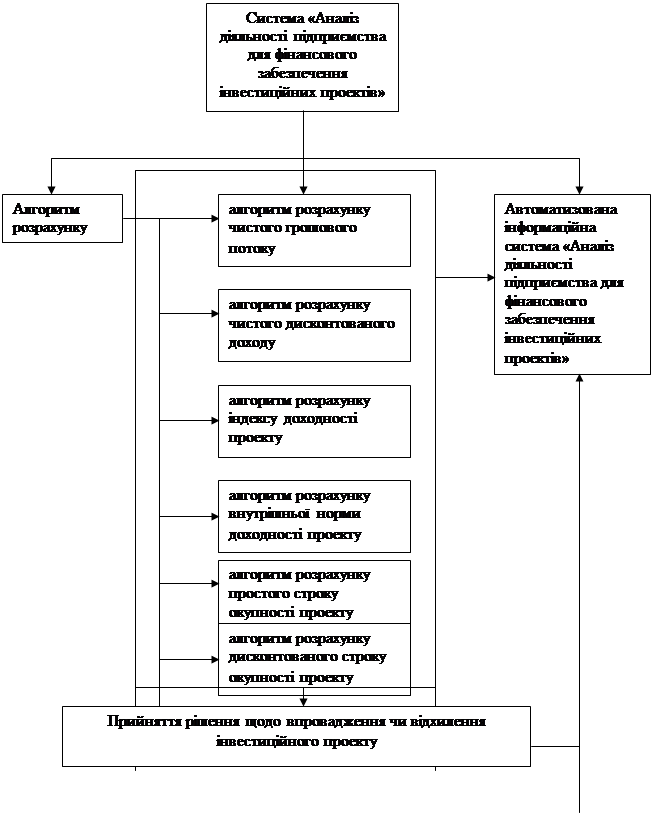

... »; 5) підсистема «Розрахунок чистого дисконтованого доходу»; 6) підсистема «Розрахунок індексу доходності проекту». Рис. 3.2. Структура інформаційної системи «Аналіз діяльності підприємства для фінансового забезпечення інвестиційних проектів» Далі приймається рішення щодо впровадження чи відхилення інвестиційного проекту. Усі ...

... розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функці ...

0 комментариев