Навигация

Чистый оборотный капитал и текущие финансовые потребности предприятия

2.1 Чистый оборотный капитал и текущие финансовые потребности предприятия

Активы предприятия делятся на основные (фиксированные, постоянные земля, здания, сооружения, оборудование, нематериальные активы, др. основные средства и вложения) и оборотные (текущие, т.е. все остальные активы баланса). Основные активы труднореализуемы в том смысле, что может понадобиться значительное время, немалые хлопоты и даже дополнительные затраты для реализации этих активов в случае необходимости. В свою очередь, оборотные активы делятся, в зависимости от способности более или менее легко обращаться в деньги, на медленно реализуемые (запасы готовой продукции, сырья и материалов), быстрореализуемые (дебиторская задолженность, средства на депозитах) и наиболее ликвидные (денежные средства и краткосрочные рыночные ценные бумаги). Далее, основные активы и та часть оборотных активов, которая находится на протяжении достаточно представительного периода (года) на неизменном уровне, не завися от сезонных и иных колебаний, в сумме составляют стабильные активы. Остальные же активы могут быть названы нестабильными.

Пассивы подразделяются на собственные и заемные. Собственные средства и долгосрочные кредиты и займы объединяются в постоянные пассивы; краткосрочные кредиты и займы, кредиторская задолженность и та часть долгосрочных кредитов и займов, срок погашения которой наступает в данном периоде, составляют в сумме краткосрочные (текущие) пассивы.

Тесно взаимосвязанные и взаимообусловленные задачи комплексного оперативного управления текущими активами и текущими пассивами предприятия сводятся:

1) к превращению текущих финансовых потребностей (ТФП) предприятия в отрицательную величину;

2) к ускорению оборачиваемости оборотных средств предприятия;

3) к выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами;

и текущими пассивами, или, выражаясь языком «импортной» терминологии, управления «работающим капиталом».

В процессе эксплуатации инвестиций, т.е. в текущей хозяйственной деятельности предприятие испытывает краткосрочные потребности в денежных средствах: необходимо закупать сырье, оплачивать топливо, формировать запасы, предоставлять отсрочки платежа покупателям и т. д.

Разница между текущими активами и текущими пассивами представляет собой ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ ПРЕДПРИЯТИЯ. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии собственными оборотными средствами (СОС). Заметим, что чистый оборотный капитал можно с одинаковым успехом подсчитывать по балансу двумя способами: «снизу» и «сверху». Чистый оборотный капитал - это не что иное, как собственные оборотные средства предприятия.

Оставшуюся же часть оборотных активов, если она не покрыта денежными средствами, надо финансировать в долг - кредиторской задолженностью. Не хватает кредиторской задолженности - приходится брать краткосрочный кредит.

2.2. Выбор политики комплексного оперативного управления текущими активами

Суть этой политики состоит, с одной стороны, в определении достаточного уровня и рациональной структуры текущих активов, учитывая, что предприятия различных сфер и масштабов деятельности испытывают неодинаковые потребности в текущих активах для поддержания заданного объема реализации, а с другой стороны - в определении величины и структуры источников финансирования текущих активов.

Если предприятие не ставит никаких ограничений в наращивании текущих активов, держит значительные денежные средства, имеет значительные запасы сырья и готовой продукции и, стимулируя покупателей, раздувает дебиторскую задолженность - удельный вес текущих активов в общей сумме всех активов высок, а период оборачиваемости оборотных средств длителен - это признаки агрессивной политики управления текущими активами. Агрессивная политика способна снять с повестки дня вопрос возрастания риска технической неплатежеспособности, но не может обеспечить повышенную экономическую рентабельность активов.

Таблица 2.1 Признаки и результаты агрессивной и консервативной политики управления текущими активами

| Показатель | Агрессивная политика | Консервативная политика |

| Выручка от реализации, руб. | 1 000 000 | 1 000 000 |

| Чистая прибыль, руб. | 200 000 | 200 000 |

| Текущие активы, руб. | 600 000 | 400 000 |

| Основные активы, руб. | 500 000 | 500 000 |

| Общая сумма активов, руб. | 1100000 | 900 000 |

| Удельный вес текущих активов в общей сумме всех активов, % | 54,55 | 44,44 |

| Экономическая рентабельность активов, % | 200000: 1100 000= 18,18 | 200 000 : 900 000=22,22 |

Если предприятие всячески сдерживает рост текущих активов, стараясь минимизировать их — удельный вес текущих активов в общей сумме всех активов низок, а период оборачиваемости оборотных средств краток — это признаки консервативной политики управления текущими активами. Такую политику предприятия ведут либо в условиях достаточной определенности ситуации, когда объем продаж, сроки поступлений и платежей, необходимый объем запасов и точное время их потребления и т. д. известны заранее, либо при необходимости строжайшей экономии буквально на всем. Консервативная политика управления текущими активами обеспечивает высокую экономическую рентабельность активов но несет в себе чрезмерный риск возникновения технической неплатежеспособности из-за малейшей заминки или ошибки в расчетах, ведущей к десинхронизации сроков поступлений и выплат предприятия.

Если предприятие придерживается «центристской позиции» - это умеренная политика управления текущими активами. И экономическая рентабельность активов, и риск технической неплатежеспособности, и период оборачиваемости оборотных средств находятся на средних уровнях.

Каждому из перечисленных типов политики управления текущими активами должна быть под стать соответствующая политика финансирования, т. е. политика управления текущими пассивами.

Признаком агрессивной политики управления текущими пассивами служит абсолютное преобладание краткосрочного кредита в общей сумме всех пассивов. При такой политике у предприятия повышается уровень эффекта финансового рычага. Постоянные затраты отягощаются процентами за кредит, увеличивается сила воздействия операционного рычага, но все же в меньшей степени, чем при преимущественном использовании более дорогого долгосрочного кредита, как это обычно бывает в случае выбора консервативной политики управления текущими пассивами.

Признаком консервативной политики управления текущими пассивами служит отсутствие или очень низкий удельный вес краткосрочного кредита в общей сумме всех пассивов предприятия. И стабильные, и нестабильные активы при этом финансируются, в основном, за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов).

Признаком умеренной политики управления текущими пассивами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия.

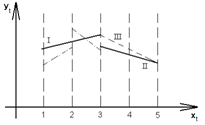

Сочетаемость различных типов политики управления текущими активами и политики управления текущими пассивами показывает нам:

• что консервативной политике управления текущими активами может соответствовать умеренный или консервативный тип политики управления текущими пассивами, но не агрессивный;

• что умеренной политике управления текущими активами может соответствовать любой тип политики управления текущими пассивами;

• что агрессивной политике управления текущими активами может соответствовать агрессивный или умеренный тип политики управления текущими пассивами, но не консервативный.

На изменение размера чистого рабочего капитала соотношение источников финансирования оборотных активов оказывает решающее влияние. Если при неизменном объеме краткосрочных финансовых обязательств будет расти доля оборотных активов, финансируемых за счет собственных источников и долгосрочного заемного капитала, то размер чистого рабочего капитала будет увеличиваться. Естественно, в этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового рычага и расти средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным займам в силу большего их риска выше, чем по краткосрочным займам). Соответственно, если при неизменном участии собственного капитала и долгосрочных займов в формировании оборотных активов будет расти сумма краткосрочных финансовых обязательств, то размер чистого рабочего капитала будет сокращаться. В этом случае может быть снижена общая средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового рычага), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение платежеспособности будет происходить за счет роста объема текущих обязательств и увеличения частоты выплат долга).

Таким образом, выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия. С учетом этих факторов и строится политика управления финансированием оборотных активов.

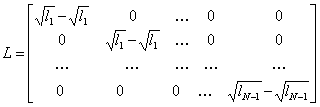

Размер средств, могущих быть помещенными на депозит или в рыночные ценные бумаги без повышения риска разрыва ликвидности и, разумеется, не бесприбыльно? Этот вопрос решается через расчет той части выручки от реализации, которая, по всей вероятности, не понадобится на протяжении срока депозита или иного вложения, если тенденции прошлого периода жизни предприятия в основном сохранятся:СУММА ОЖИДАЕМАЯ

ВОЗМОЖНОГО = ВЫРУЧКА ОТ х

СРОЧНОГО РЕАЛИЗАЦИИ

СРЕДНИЙ ОСТАТОК СРЕДСТВ НА

РАСЧЕТНОМ СЧЕТЕ ЗА СООТВЕТСТВУЮЩИЙ

ПЕРИОД ПРОШЛОГО ГОДА .

х ФАКТИЧЕСКАЯ ВЫРУЧКА ОТ РЕАЛИЗАЦИИ х 100.

ЗА СООТВЕТСТВУЮЩИЙ ПЕРИОД

ПРОШЛОГО ГОДА

Сопоставление среднего остатка средств на расчетном счете за соответствующий (равный сроку депозита) период прошлого года с фактической выручкой от реализации за тот же самый период дает долю (в процентах) выручки от реализации, которая могла быть безболезненно отвлечена от хозяйственного оборота. Пред полагается, что примерно такая же доля новой выручки может быть и в нынешнем году положена на депозит или использована каким-либо сходным образом.

Похожие работы

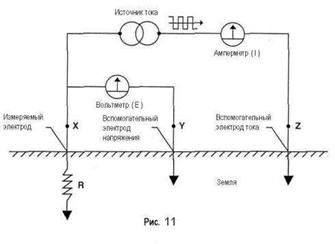

... нормы, а также чтобы в электрических сетях не происходило коротких замыканий из-за электрических пробоев изоляции, все ее виды проверяют и испытывают в определенные сроки в соответствии с "Правилами технической эксплуатации электрических станций и сетей". Эти испытания проводятся, как правило, при текущих и капитальных ремонтах электрооборудования. Кроме того, проводятся межремонтные, т, е. ...

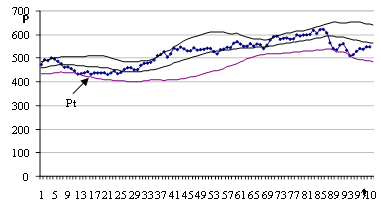

... 30 декабря 1997 года составляет 100 индексных пунктов) представляет собой ценовой, не взвешенный индекс, рассчитываемый как среднее арифметическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению в Секции фондового рынка (вне зависимости от их принадлежности к котировальным листам ММВБ). Индекс отражает в режиме реального времени (с 10:59 до 18:00) прирост стоимости портфеля, ...

... o установить системы кондиционирования воздуха; установить вентиляционные фильтрующие системы.Заключение. Целью данной дипломной работы было совершенствование управлением системой продаж в страховании физических лиц. Этого можно добиться путем расширения штата квалифицированных сотрудников. Экономическая деятельность в условиях рыночных отношений, ужесточение конкурентной борьбы и ...

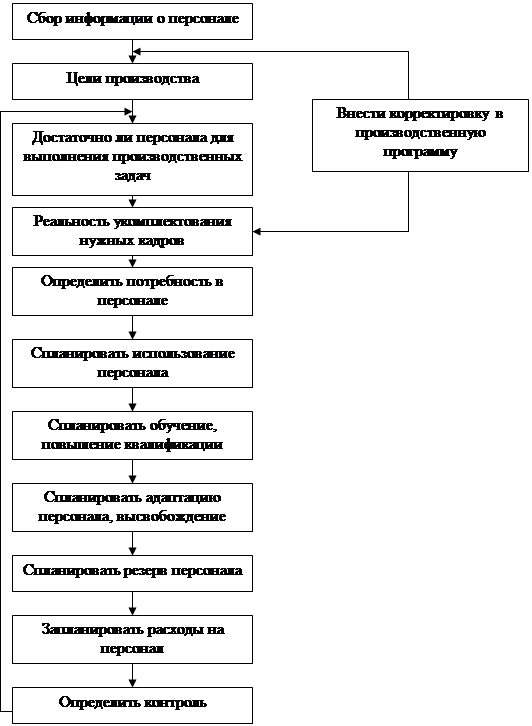

... газете «Южно-Сахалинск» и за 2 года число их превысило цифру 350. В итоге можно констатировать, что «человеческий фактор» играет решающую роль в любом производственном процессе. Технология процесса управления персоналом в ОАО СМУ «Дальэлектромонтаж» в принципе на современном уровне, оказывает решающее значение на результаты работы предприятия в целом (в том числе финансовые), хотя и есть много ...

0 комментариев