Навигация

Обеспечение в рамках вертикально-интегрированных структур контролируемых источников сырьевого обеспечения

4. Обеспечение в рамках вертикально-интегрированных структур контролируемых источников сырьевого обеспечения.

5. Международный характер нефтяного бизнеса и его тесная связь с мировой и национальной политикой.

В целом, как показывает практика, вертикальная интеграция компаний, занятых в нефтяном бизнесе, при удачном использовании предпосылок своего формирования имеет существенные конкурентные преимущества перед фирмами специализированного типа. Однако, основные предпосылки интеграционного процесса нельзя считать факторами "абсолютного действия". Они достаточно противоречивы и проявляются лишь в тенденции. Планомерность, концентрация производства и капитала, установление контроля над рынками сырья и продукции в сочетании с монополизмом отнюдь не исключают конкуренции. Крупнейшие нефтяные корпорации соперничают между собой и с независимыми компаниями-аутсайдерами. Роль конкуренции особенно возросла в 80-е годы, когда вследствие успеха энергосберегающей политики вновь стали возможны резкие изменения цен на нефть, значительно ужесточились налоговые и концессионные (лицензионные) условия в сфере нефтедобычи, повсеместно были ограничены возможности применения механизма внутрикорпоративных трансфертных цен. [[11]]

Говоря об относительном характере предпосылок вертикальной интеграции в нефтяном бизнесе, нельзя не отметить того обстоятельства, что стремление компаний к контролю и участию во всех стадиях нефтяного бизнеса приводит к не всегда оправданному дублированию производственных и сбытовых структур.

Из американских источников известно, что уровень использования производственных мощностей в нефтеперерабатывающей промышленности США, как правило, не превышает 60-70 %, и лишь частично это можно объяснить необходимостью резервирования мощностей в условиях рынка. Иными словами, экономия в издержках, достигаемая внутри вертикально-интегрированных компаний, имеет своей оборотной стороной расточительное расходование ресурсов. [[12]]

Интеграция и комбинирование в нефтяном бизнесе отнюдь не исключают и специализации, поэтому наряду с небольшими существуют и крупные специализированные компании. И те, и другие, будучи самостоятельными хозяйственно-правовыми структурами, могут, тем не менее, входить в сферу влияния интегрированных компаний, например, через систему финансового участия. В нефтяном бизнесе в условиях рыночной экономики широко распространено частичное (фрагментарное) комбинирование различных сфер деятельности. Типичным примером такого рода являются связки: разведка запасов - добыча нефти, транспорт - оптовая торговля нефтью, нефте-газо-переработка - нефтехимия, оптовая - розничная торговля нефтепродуктами.

Специализация и частичное комбинирование, по-видимому, наиболее удобны при переработке нефти вследствие большого разнообразия процессов и технологий, необходимости производства продукции с заданными свойствами (смазочных масел, различных присадок и т.д.).

Развитие нефтяной компании по пути полной интеграции и комбинирования, масштабы производственной и сбытовой деятельности изначально обусловили исключительную важность проблемы финансирования. Уже первые нефтяные компании своим становлением обязаны мощным финансовым структурам: Standard Oil - финансовой империи Рокфеллеров, Gulf – Меллонам и т.д. Развитие интеграционного процесса в нефтяной промышленности при наличии необходимой мощной финансовой базы происходило и происходит в различных формах: [[13]]

· прямых инвестиций с созданием новых объектов в сферах производства и сбыта;

· приобретения материальных и финансовых активов существующих компаний (слияние, поглощение и т.д.);

· реализация совместных проектов и образование совместных компаний.

Так возникли многие ныне национализированные нефтяные компании в странах Ближнего и Среднего Востока.

В результате этого процесса сложились интегрированные компании принципиально различных типов. К первому относятся компании, интегрированные по финансовому признаку, - холдинги. Классическим примером такого рода была Standard Oil of New Jersey, ныне Exxon, не занимающаяся производственными операциями, но осуществляющая контроль над более чем 300 компаниями и филиалами. Многие, из которых - Esso, Imperial Oil, Aramco и другие - сами были крупнейшими компаниями. Таким образом, Standard Oil of New Jersey не просто выступала в роли холдинг компании, но и взяла на себя функции "мыслить и проектировать".

Интегрированные компании второго типа являются производственными - осуществляющими разведку, добычу, транспортировку и переработку нефти, а также сбыт готовой продукции через свои филиалы и специализированные подразделения. Таких компаний в современном нефтяном бизнесе подавляющее большинство. Однако, при этом чисто производственных компаний в настоящее время практически не существует, поскольку все они в той или иной степени являются финансовыми компаниями.

В целом, в нефтяном бизнесе во многом вследствие процессов вертикальной интеграции имеет место чрезвычайно сложное переплетение экономических и политических интересов. Сама вертикальная интеграция, в том числе опирающаяся на систему финансового участия и совместного владения, приобрела многоступенчатый характер, адекватный условиям современной рыночной экономики.

В тоже время, практически все крупнейшие нефтяные компании мира включают в себя звенья технологической цепочки - от скважины до бензоколонки. Как правило, в их состав входят дочерние компании, имеющие статус национальных, если они находятся в других странах. Сама вертикально-интегрированная компания выступает по отношению к ним как материнская и имеет совместные с другими фирмами предприятия. Все компании по форме собственности являются акционерными обществами.

Дочерние фирмы практически независимы, и как правило имеют собственное управление и Совет директоров. Головной офис материнской компании дает дочерним конкретные задания в соответствии с принятой стратегией достижения финансовых результатов.

Финансовая служба сосредоточена в материнской штаб-квартире и является главным связующим звеном для предприятий компании, действующих в различных отраслях и странах. Именно строгий финансовый контроль интегрирует пользующиеся значительной хозяйственной свободой подразделения фирмы и дочерних компаний.

Финансовая служба корпорации, представляющая собой разветвленную организационную структуру с многочисленными подразделениями, направляет отчетность председателю Совета директоров и главному исполнительному директору компании. Отделение финансов от производства обеспечивает их независимость и объективность. В то же время во многих компаниях финансовые службы работают совместно с производственными подразделениями.

Внутрикорпоративные финансово-контрольные системы базируются на 5-летнем стратегическом, 2-летнем оперативном и ежеквартальном планах. В центре внимания находятся собираемые на всех организационных уровнях сведения о прибылях и убытках. Основной рабочий план корпорации - 2-летний, отличительной чертой которого является скользящий характер, причем детально расписывается только первый год планируемого периода, а последующий год рассматривается укрупнено с последующей детализацией, что позволяет придать внутрифирменному планированию непрерывный характер и обеспечить оперативный контроль. [[14]]

Если говорить о финансовой стратегии, то совершенно естественно, что все частные нефтяные компании США преследуют главную цель - максимизацию капитала, принадлежащего компании. В основном, нефтяные компании пользуются следующими источниками средств для финансирования своей деятельности:

· привлечение заемных средств, т.е. кредитов банков и других финансовых институтов;

· собственный акционерный капитал, т.е. средства, получаемые от акционеров компании.

Каждая компания в своей практической деятельности определяет оптимальное с точки зрения решаемых ею задач соотношение внутренних и внешних источников финансирования своей деятельности.

Анализ финансовой ситуации вертикально-интегрированной нефтяной компании базируется на сопоставлении отдельных показателей движения наличных средств, расчете рентабельности используемого капитала и т.д. с одновременным отслеживанием положения на рынках и определении направлений и факторов успеха в работе компании. Как правило, выделяются 2 группы факторов успеха:

· Внешние (экзогенные) факторы, каковыми являются мировые цены на нефть и нефтепродукты и определяемый ими уровень рентабельности.

· Факторы, которые контролируются компанией (эндогенные). К ним можно отнести вопросы репутации торговой марки, занятие места на перспективных рынках, программы в области подготовки кадров, безопасности труда, охраны здоровья людей и окружающей среды, поддержание сбалансированной структуры деятельности компании (в первую очередь соотношения между добычей и переработкой нефти), снижение издержек производства, мотивация сотрудников к производительной работе, улучшение организации и системы управления.

Небольшие компании, входившие в состав ВИНК, как правило, затем объединяются в новые организационные структуры, формируя более крупные отделения. По такому пути пошли практически все нефтяные компании в Соединенных Штатах.

Одной из главных идей в проведении реорганизации было стремление избавиться от бюрократических излишеств в аппарате управления. Для этого была проведена большая работа по изменению потока циркуляции информации внутри компании с тем, чтобы информацию получали те, кому она необходима. Были разработаны соответствующие процедуры работ и определена степень ответственности каждого работника аппарата управления.

Главный смысл разделения роли штаб-квартиры (материнской компании) и входящих в ее состав компаний и отделений состоит в том, что первая определяет стратегию, а текущая работа сконцентрирована в низовых звеньях. Управляющие из штаб-квартиры не имеют права, за редким исключением, требовать от нижестоящего подразделения информацию, которая не подпадает под категорию "стратегия". Входящие в компанию международные и национальные подразделения действуют в значительной степени автономно, но придерживаются общей стратегии.

Таким образом, анализ процессов управления показывает, что интеграция отдельных производств позволяет повысить их жизнеспособность за счет широких возможностей перелива капитала, а также увеличивает эффективность доведения до государственного уровня интересов производителей. Таким образом, становится очевидной эффективность организации производства в крупной нефтяной компании в форме акционерного общества с вертикально интегрированной структурой управления.

3. Организация внутренней структуры управления

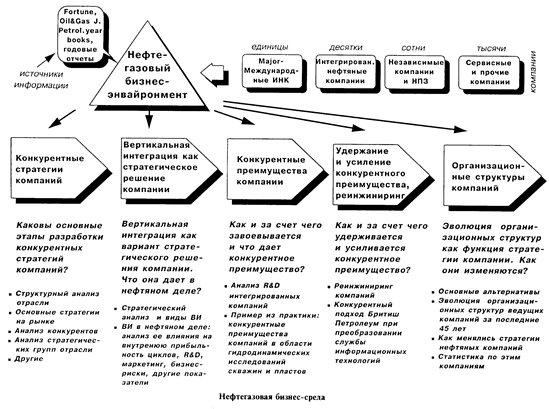

Важнейшим фактором развития вертикально интегрированных компаний является рациональная организационная структура. На Рис. 1-4 показаны основные виды организационных структур промышленных (нефтяных) фирм: [[15]]

· Иерархическая,

· Функциональная,

· Матричная,

· Дивизиональная.

Практически эти структуры являются вариантами известной модели «рациональной бюрократии», разработанной в начале ХХ в. Причина такого длительного и широкомасштабного использования «бюрократической» структуры состоит в том, что ее свойства вполне соответствуют требованиям промышленных фирм, компаний сферы услуг и всех видов государственных учреждений.

Можно выделить несколько стадий в развитии систем организации и управления нефтяными компаниями (кстати, в общем случае характерных и для других отраслей промышленности). На первой (начальной) стадии небольшая компания с простой неформальной структурой находится под прямым руководством бизнесмена-основателя. Вторая стадия – крупная корпорация.

Рис.1 Иерархическая организационная структура

| Высшая цель организации | |||||||||||||||||||||||||

| Цель 1 | Цель 2 | Цель 3 | |||||||||||||||||||||||

| Под | цели | Под | цели | Под | цели | ||||||||||||||||||||

| 1.1 | 1.2 | 1.3 | 2.1 | 2.2 | 2.3 | 3.1 | 3.2 | 3.3 | |||||||||||||||||

Рис. 2 Функциональная организационная структура

| Высший руководящий орган компании | |||||||

| Исследования | Производство | Маркетинг | |||||

Рис.3 Матричная организационная структура

| Высший руководящий орган компании | |||||||

| Исследования и разработки | Производство | Маркетинг | |||||

| Управление нововведениями в рамках продуктовой группы А | |||||||

| Инвестиционный проект А1 | |||||||

| Инвестиционный проект А2 | |||||||

| Управление нововведениями в рамках продуктовой группы Б | |||||||

| Инвестиционный проект Б1 | |||||||

| Инвестиционный проект Б2 | |||||||

| Управление нововведениями в рамках продуктовой группы В | |||||||

Рис. 4 Дивизиональная организационная структура

| Высший руководящий орган компании | ||||||||||||||

| Группа А | Группа Б | Группа В | ||||||||||||

| Отделение 1 | Отделение 2 | |||||||||||||

| Исследования и разработки | Исследования и разработки | |||||||||||||

| Производство | Производство | |||||||||||||

| Маркетинг | Маркетинг | |||||||||||||

Следующая стратегии роста в своей отрасли, переходит на функциональную организационную структуру управления. До конца 50-х гг. большинство крупных американских нефтяных компаний развивались в рамках функциональной структуры управления. Третья стадия – крупная диверсифицированная корпорация, ведущая разведку и добычу углеводородного сырья в различных регионах мира и выпускающая широкую номенклатуру нефтепродуктов для различных отраслевых и географических рынков, как правило, работает в рамках дивизиональной структуры управления.

Анализ форм внутренней организационной структуры управления крупными нефтяными компаниями и современных тенденций управления показывает, что в последние два десятилетия произошел переход от линейно-функциональных типов структур управления к дивизиональным. Основными причинами массового перехода крупных компаний к дивизиональной структуре управления является растущая диверсификация бизнеса и трудности в управлении из одного центра технологически (функционально) различными или географически удаленными предприятиями.

По мере промышленного развития в 60-х годах появилась потребность в новых более гибких типах организационных структур, которые по сравнению с «бюрократическими» моделями лучше приспособлены к быстрой смене внешних условий и широкому внедрению прогрессивных технологий. Такие структуры называют адаптивными или органическими, т.к. они дают возможность быстрой модификации в соответствии с внешними условиями. Основные типы органических структур – проектные, матричные и конгломеративные. [[16]]

Проектная организация, получившая распространение с начала 70-х гг., – это временная структура, создаваемая для решения конкретной задачи. Такая организация собирает в одну команду наиболее квалифицированных сотрудников компании для реализации сложного проекта в установленные сроки с заданным уровнем качества. [[17]]

В матричной организации члены рабочей группы подчиняются как руководителю проекта, так и руководителям тех функциональных отделов, в которых они работают постоянно. Руководитель проекта наделен так называемыми проектными полномочиями, которые могут покрывать всю линейную власть над всеми частями проекта или же ограничиваются штабными и диспетчерскими функциями. Главный недостаток матричной структуры – ее сложность из-за наложения вертикальных и горизонтальных полномочий, что плохо согласуется с принципом единоначалия.

Организация конгломератного типа не является жесткой и упорядоченной системой, скорее вся организация приобретает форму и структуру, которые наилучшим образом соответствуют требованиям ситуации или конкретного проекта. Так, в одном отделении компании может применяться дивизиональная структура, в другом отделении – функциональная, а в третьем отделении – проектная или матричная организация. Руководство высшего звена компании отвечает за долгосрочное планирование, разработку политики, за координацию и контроль действий в рамках всей компании. Эту центральную группу окружает ряд фирм, которые, как правило, являются либо независимыми экономическими единицами, либо фактически самостоятельными фирмами. Эти фирмы почти полностью автономны в оперативных решениях и подчинены головной компании в основном в вопросах финансов. Планирование подразумевает, что они достигнут намеченных показателей прибыльности и удержат затраты на уровне, установленном для всего конгломерата высшим руководством. Выполнение этих обязанностей целиком возлагается на руководство соответствующей экономической единицы. Одной из важных причин, по которой компании, входящие в состав конгломерата, сохраняют свои собственные организационные структуры, является то, что они имеют возможность быстро свертывать и развертывать деловую активность в различных областях с минимальным нарушением сложившихся связей. [[18]]

Разумеется, не существует единой, оптимальной для всех случаев структуры организации, и на практике нефтедобытчикам или транспортникам, или операторам заправочных станций приходится выбирать организационную структуру адекватную стратегическим планам компании и обеспечивающую эффективное взаимодействие с окружающей средой и достижение поставленных целей. Поскольку в секторах нефтяного бизнеса на протяжении всего технологического цикла (от разведки до сбыта нефтепродуктов) существуют серьезные различия, компании, работающие по всему циклу, либо же выбравшие отдельные его сектора (например, связки: разведка запасов - добыча нефти, транспорт - оптовая торговля нефтью, нефтегазопереработка - нефтехимия, оптовая - розничная торговля нефтепродуктами), применяют сложную организационную структуру, комбинирующую необходимые качества моделей различных типов.

Важным фактором при выборе той или иной организационной структуры является ее соответствие стратегии деятельности и развития компании. Анализ деятельности американских нефтяных корпораций показывает, что эволюции организационных структур и стратегий переплетаются в тесной зависимости. При этом стратегия компании является основным фактором, определяющим ее структуру, и поэтому естественно, что многоцелевая стратегия усложняет организационную структуру компании.

Как правило, стратегия американских нефтяных компаний направлена на расширение масштабов операций, рост продаж и прибыли. Однако, в реальных условиях следование такой стратегии может быть ограничено многочисленными факторами, основными из которых являются: насыщенность рынка, конкуренция с производителями аналогичных нефтепродуктов, возможность попадания под действие антимонопольного законодательства при попытках вытеснения с рынка конкурентов, нанесение ущерба окружающей среде и др.

Ослабить действие подобных ограничивающих факторов можно с помощью следующих статегических подходов: [[19]]

· проникновение на новые географические рынки;

· разработка и предложение на существующий или новый рынки новых типов и сортов нефтепродуктов;

· приобретение у другой компании технологии производства перспективной продукции или слияние с фирмой-изготовителем в целях расширения номенклатуры выпускаемой продукции (этот путь является более быстрым по сравнению с разработкой новой продукции собственными силами, однако требует привлечения значительных финансовых ресурсов).

Как показывает практика, на выбор стратегии оказывают влияние не только изменения внешней экономической среды, но и размеры компании, объемы продаж и прибыли, что в свою очередь влияет и на организационную структуру, совершенствование которой повышает эффективность выполнения стратегических задач.

При создании новой компании ее задачи, как правило, достаточно скромны: добыча углеводородного сырья и его реализация на местном или региональном рынке (могут быть вариации, связанные с нефтепереработкой, сервисными операциями и т.д.). По мере расширения масштабов добычи углеводородного сырья, его переработки и сбыта, одному руководителю становится не по силам выполнение управляющих функций, и тогда у него появляются заместители. Как правило, первоначально эти заместители не имеют строго очерченной функциональной специализации.

На втором этапе, при завоевании фирмой национального рынка, усложняются функции и работа ее менеджеров: контроль и организация различных направлений деятельности (нефтедобыча, эксплуатация оборудования, маркетинг, научно-технические исследования, финансы, кадровая работа и т.д.) требуют квалифицированного подхода и постоянного внимания. Заместители директора компании принимают на себя руководство функциональными подразделениями, а основной задачей директора становится координация их деятельности. Как правило, в американских нефтяных компаниях «старшего» директора называют президентом, его заместителей вице-президентами с указанием функции возглавляемого подразделения. На пути дальнейшего роста корпорации, перед ее руководством неизбежно встает необходимость выбрать один из двух возможных путей:

· выход со своей обычной продукцией на мировой рынок, либо

· расширение номенклатуры выпускаемой продукции в рамках национального рынка.

Одновременное следование этим двум стратегиям является тяжелой нагрузкой для компании.

Третий этап развития компании связан с ее выходом на международный рынок. На этом этапе президент компании организует международное отделение, во главе которого становится вице-президент, равный по своему положению в корпоративном «Табеле о рангах» вице-президентам функциональных подразделений. С развитием международного отделения, его вице-президенту необходимы помощники, владеющие информацией по специфике операций компании в различных регионах мира. Таким образом, в компании появляются подразделения, созданные по географическому принципу и отвечающие за отдельные регионы (Северное море, Юго-Восточная Азия и т.д.), а позднее и за отдельные страны. По мере расширения международных операций, международное отделение приобретает все больший вес и значение для компании, а организационная структура с наличием международного отделения становится неэффективной, т.к. координируя работу вице-президентов, сам президент не может уделять этому отделению достаточно внимания. Тогда происходит реорганизация верхних уровней управления компании по географическому принципу, причем решение финансовых вопросов остается централизованным. В ведение заместителей региональных вице-президентов по финансам передается лишь определение типа источника финансирования операций.

Четвертый этап развития компании связан с диверсификацией ее деятельности на национальном рынке. На данном этапе, в дополнение к существующим функциональным подразделениям создаются подразделения, отвечающие за выпуск новой продукции. Возглавляющие эти отделения вице-президенты находятся на том же управленческом уровне, что и вице-президенты функциональных подразделений. По мере успешного роста продуктовых отделений, в компании снова назревает необходимость реорганизации. При этом финансовые вопросы, как правило, решаются централизованно. [[20]]

Пятый этап развития компании связан с реализацией стратегической задачи выхода на международный рынок с несколькими видами продукции (или сервисных операций) и требует более сложной организационной структуры. В конце 80-х гг. большинство американских нефтяных компаний были организованы по продуктовому принципу, причем в каждом продуктовом отделении было подразделение, отвечающее за добычу (переработку) и реализацию нефти (нефтепродуктов) на международном рынке. В конце 80-х – начале 90-х гг. широко проявилась тенденция создания отделений по географическому принципу. Сторонники такой системы организации отмечают, что комплексный подход к производству и реализации нескольких видов продукции в одном регионе более экономичен. Однако, не существует жестких правил выбора конкретного типа организационной структуры компании, решающей сложные стратегические задачи на международном рынке. Поэтому наиболее целесообразным представляется комбинация продуктового и географического принципов в зависимости от стратегических интересов и реальных возможностей каждой конкретной компании.

В этой связи заслуживает внимания опыт корпораций, которые создают одновременно две управленческие иерархии, при этом наделяя соответствующих руководителей равными полномочиями. В такой ситуации региональный руководитель, например, решает конкретные проблемы, связанные с продукцией «А», только совместно с менеджером, отвечающим за продукцию «А» в масштабах всей фирмы. При этом менеджеры одного уровня, как правило, образуют координационные советы, на которых регулярно обсуждаются общие для них проблемы в рамках своей компетенции.

На шестом этапе развития компании после выхода на международный рынок и при наличии успеха обычно имеет место постепенный рост количества заграничных филиалов. Под влиянием этого фактора происходят изменения в организационной структуре компании, проявляющиеся в реализации различных механизмов интеграции новых заграничных подразделений в систему общефирменного управления.

4. Стратегия крупных нефтяных компаний США в период кризиса

Будет справедливым сказать, что в 90-х годах крупные нефтяные компании придерживались так называемой универсальной стратегии, которая заключается в следующем: [[21]]

· быть глобальными, географически диверсифицированными, функционально организованными, базирующими свою деятельность на высокотехнологичных производствах и финансовой устойчивости;

· агрессивно управлять финансовым портфелем, реструктурировать активы;

· расширять основные производственные циклы с высокой отдачей капитала, обеспечивать в этих производствах сокращение затрат;

· совершенствовать систему управления путем изучения и применения лучшего опыта и достижений практической деятельности, реинжиниринга и реструктуризации компаний.

В сложных условиях действующих в мире, как общего экономического кризиса, так и более узкого кризиса нефтяных цен, все нефтяные компании США адаптируют свою стратегию и организационные структуры, минимизируя потери и, стремясь сохранить свои позиции на международном рынке. Учитывая вышесказанное, можно ожидать, что в таких специфических условиях крупные нефтяные компании США:

1. Примут меры для регулирования объёмов добычи нефти, позволяющие уменьшить «переполнение» рынка. При этом деятельность компаний будет по возможности переноситься в те регионы, где издержки минимальны.

2. Усилят внимание к добыче и переработке попутного нефтяного и природного газа, производству и сбыту сжиженного природного газа (LPG), строительству трубопроводов, переработке природного газа в жидкость. В связи с падением цен на нефть и газ, компании увеличивают затраты в производство нефтепродуктов повышенного качества и с улучшенными экологическими характеристиками, а также дорогостоящих топлив и масел специального назначения.

3. Укрепят свои нефтегазовые отделения, поскольку в периоды падения цен на нефть и газ напротив цены на нефтехимические и химические продукты, производимые из нефтяного и газового сырья, не снижаются или снижаются существенно меньше, чем цены на «сырые» нефть и газ.

4. Будут стремиться максимально использовать эффект от комбинирования нефте- и газопереработки, нефтехимии, поскольку важным направлением, где можно ожидать синергетического эффекта, является производство электроэнергии на установках комбинированного энергетического цикла, сооружаемых нефтегазовыми компаниями.

5. В области сбыта нефтепродуктов будут стремиться сохранить лидерство на завоёванных рынках и благодаря конкурентным преимуществам своей продукции укрепиться на новых рынках.

6. Придавая важнейшее значение эффективности организации и управления бизнесом, будут искать возможности для перспективной реструктуризации, слияний, поглощений, приобретений, образования альянсов и стратегических союзов. В области диверсификации компании будут избавляться от непрофильных, а также малорентабельных направлений деятельности, при этом, стараясь сохранить и усилить ядро компании и те направления бизнеса, где они имеют преимущества над конкурентами, а также развивая новые направления (электроэнергетика, газ, химия).

Заключение

В современных экономических условиях основной задачей стратегического управления является разработка стратегического плана действий и поиск наиболее выгодных и рентабельных вариантов его реализации.

Разработка стратегического плана, окончательный вариант которого должен обосновываться обширными исследованиями и фактическими данными, является сложнейшей проблемой. Чтобы эффективно функционировать в условиях жесткой конкуренции, ВИНК должна постоянно заниматься сбором и анализом огромного количества информации об отрасли, рынке, конкурентах и других факторах.

Стратегические планы должны быть разработаны так, чтобы не только оставаться целостными в течение длительных периодов времени, но и быть достаточно гибкими, чтобы при необходимости можно было осуществить их модификацию и переориентацию. Общий стратегический план следует рассматривать как программу, в рамках которой осуществляется деятельность ВИНК в течение заранее определенного периода времени. При этом необходимо отдавать себе отчет в том, что конфликтная и постоянно меняющаяся деловая и социальная обстановка делает постоянные корректировки стратегического плана неизбежными.

Современный темп увеличения знаний является настолько высоким, что стратегическое планирование представляется единственным способом формального прогнозирования будущих проблем и возможностей, и, следовательно, дает основу для принятия соответствующих управленческих решений. Кроме того, формальное планирование способствует снижению рисков при принятии управленческих решений, в том числе из-за рассмотрения ошибочной или недостоверной информации о возможностях корпорации или о внешней ситуации. Планирование, поскольку оно служит для формулирования целей, помогает участникам всех бизнес-процессов создать единство общей цели внутри нефтяной компании.

Широко распространенной методологической ошибкой, возникающей при стратегическом управлении развитием ВИНК, является то, что рассматриваются отдельные аспекты развития и обособленно решаются частные задачи (развитие производственной технологической базы, формирование инвестиционной программы, интенсификация производства), что приводит к несогласованности, а часто и к нереализуемости принимаемых управленческих решений. Учитывая это, с целью повышения эффективности и скоординированности управленческих решений, развитие ВИНК должно рассматриваться как единый кросс-функциональный бизнес-процесс. Указанный процесс охватывает анализ рыночного окружения системы, формирование, согласование и оптимизацию вариантов "технологического" развития и финансово-экономических схем их реализации. При этом учитываются результаты операционной и финансовой деятельности компании, действующей на основе единой методологии и современных информационных технологий управления.

Как правило, стратегия нефтяных компаний направлена на расширение масштабов операций, рост продаж и прибыли. Однако в реальных условиях следование такой стратегии может быть ограничено многочисленными факторами, основными из которых являются: насыщенность рынка, конкуренция с производителями аналогичных нефтепродуктов, возможность попадания под действие антимонопольного законодательства при попытках вытеснения с рынка конкурентов, нанесение ущерба окружающей среде и др.

Ослабить действие подобных ограничивающих факторов можно с помощью следующих стратегических подходов:

· Проникновение на новые географические рынки.

· Разработка и предложение на существующий или новый рынок новых типов и сортов нефтепродуктов.

· Приобретение у другой компании технологии производства перспективной продукции или слияние с фирмой-изготовителем в целях расширения номенклатуры выпускаемой продукции (этот путь является более быстрым по сравнению с разработкой новой продукции собственными силами, однако требует привлечения значительных финансовых ресурсов).

Список литературы

1. Бандурин А. В. Деятельность корпораций. - М.: 1999 г.

2. Басалай С. И. Механизмы управления финансовыми ресурсами корпорации. - М.: 2001 г.

3. Буш Дж., Джонстон Д. Управление финансами в международной нефтяной компании: Коллективная монография «Политика США в меняющемся мире» под редакцией к.и.н. Подлесного П.Т. Москва, «Наука», 2004 г., 333 стр.

4. Перевод с английского. "Олимп-Бизнес", 2003. 432с.

5. Учебник «Экономика США» под ред. Супяна В.Б. С.-Петербург, «Питер», 2003 г., 650 с.

6. Хелферт Э. Техника финансового анализа. - М.: Аудит, ЮНИТИ, 1996.

7. Шестаков Н. В. Современные достижения в разработке и внедрении информационных технологий управления в нефтегазовом комплексе. Interface. 2000.

8. http://www.iskran.ru/

[1] Бандурин А. В. Деятельность корпораций. - М.: 1999 г.

[2] Там же

[3] http://www.iskran.ru/

[4] Там же

[5] Там же

[6] Буш Дж., Джонстон Д. Управление финансами в международной нефтяной компании: Перевод с английского. "Олимп-Бизнес", 2003. 432с.

[7] Коллективная монография «Политика США в меняющемся мире» под редакцией к.и.н. Подлесного П.Т. Москва, «Наука», 2004 г., 333 стр.

[8] http://www.iskran.ru/

[9] Учебник «Экономика США» под ред. Супяна В.Б. С.-Петербург, «Питер», 2003 г., 650 с.

[10] Буш Дж., Джонстон Д. Управление финансами в международной нефтяной компании: Перевод с английского. "Олимп-Бизнес", 2003. 432с.

[11] Учебник «Экономика США» под ред. Супяна В.Б. С.-Петербург, «Питер», 2003 г., 650 с.

[12] Учебник «Экономика США» под ред. Супяна В.Б. С.-Петербург, «Питер», 2003 г., 650 с.

[13] Буш Дж., Джонстон Д. Управление финансами в международной нефтяной компании: Перевод с английского. "Олимп-Бизнес", 2003. 432с.

[14] Бандурин А. В. Деятельность корпораций. - М.: 1999 г.

[15] http://www.iskran.ru/

[16] http://www.iskran.ru/

[17] Там же

[18] http://www.iskran.ru/

[19] http://www.iskran.ru/

[20] http://www.iskran.ru/

[21] Учебник «Экономика США» под ред. Супяна В.Б. С.-Петербург, «Питер», 2003 г., 650 с.

Похожие работы

... шинство. Однако в настоящее время «чисто» производственных компаний уже практически не существует. Все они в той или иной степени являются финансовыми компаниями. В целом в нефтяном бизнесе, во многом вследствие процессов вертикальной интеграции, имеет место чрезвычайно сложное переплетение экономических и политических интересов. Сама вертикальная интеграция, в том числе опирающаяся на систему ...

... Компания располагает сетью АЗС в республиках Прибалтики, странах Восточной и Центральной Европы (Чехия, Болгария, Румыния и др.). Принципы управления ОАО «Нефтяная компания «ЛУКойл» Наделение предприятий Компании необходимыми средствами. Управляющая компания вкладывает средства в дочерние предприятия - наделяет дочерние предприятия необходимыми основными и оборотными средствами для эффективного ...

... организационных структур управления реорганизуемых нефтяных фирм в зависимости от диверсификации их деятельности; разработать методические основы оптимального взаимодействия организационной и финансовой структур управления; обосновать критерии и показатели оценки эффективности реорганизации системы управления нефтяных компаний на основе построения системы сбалансированных показателей. Объект ...

... ). Пропускная способность нефтепровода диаметром 1200 мм составляет 80-90 млн. т в год при скорости движения потока нефти 10-12 км/ч. Трубопроводный транспорт является важной подотраслью нефтяной промышленности. На сегодняшний день сформировалась развитая сеть магистральных нефтепроводов, которая обеспечивает поставку более 95% всей добываемой нефти при средней дальности перекачки 2300 км. В ...

0 комментариев