Навигация

Теория полезности и принятие решений в условиях риска

Содержание

1. Снижение риска с помощью статистической теории принятия решений

2. Максимизация ожидаемой полезности. Аксиомы Неймана - Моргенштерна

3. Алгоритм построения функции полезности

4. Ожидаемая стоимость совершенной информации: априорная и апостериорная

1. Снижение риска с помощью статистической теории принятия решений

Лица, принимающие решения (ЛПР), зачастую должны принимать решения в условиях неопределенности. С целью снижения неопределенности при принятии решений используется статистическая теория принятия решения, которая предполагает:

- построение дерева решений задачи и использование его для выбора оптимального решения;

- знание принципов построения функции полезности и ее использование в задачах выбора оптимального решения;

- умение использовать априорный и апостериорный анализ, а также вычислять ожидаемую ценность совершенной информации.

Полезность означает степень удовлетворения, которую получает субъект от потребления товара или выполнения какого-либо действия. С точки зрения лица, принимающего решения, полезность управленческого решения заключается в выборе наиболее адекватного внешним и внутренним условиям развития предприятия решения.

Статистическая теория принятия решений предлагает способы анализа таких проблем и помогает ЛПР сделать рациональный выбор. Любая проблема принятия решений в условиях неопределенности имеет следующие две характеристики:

- ЛПР должен делать выбор или, возможно, последовательность выборов из нескольких альтернативных вариантов действия;

- выбор ведет к определенному исходу, но ЛПР не в состоянии с точностью предсказать этот исход, поскольку он зависит от непредсказуемого события или последовательности событий, а также и от самого выбора.

Дерево решений представляет задачу рационального решения как последовательность альтернатив, каждая из которых отображается разветвлением дерева.

Выделяют два типа разветвлений дерева решений.

Вилка решения — это разветвление, отображающее альтернативу, где решение принимает ЛПР.

Вилка шанса — это разветвление, соответствующее альтернативе, где шанс выбирает исход. Обычно вилку решения графически изображают в виде небольшого квадрата, а вилку шанса -

в виде точки.

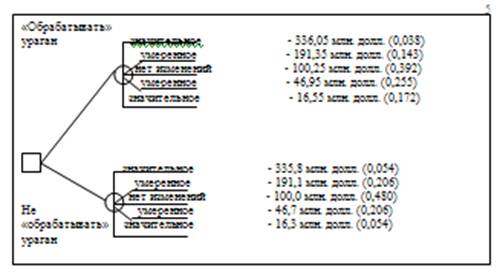

Практической иллюстрацией применения статистической теории принятия решений в условиях неопределенности и риска является задача "обработки" ураганов. В начале 70-х годов Стэнфордский исследовательский институт в США анализировал эту проблему по заказу министерства торговли США и для определения наиболее целесообразного решения использовал деревья решений.

Министерство торговли (ЛПР) должно сделать выбор между двумя возможными курсами действий — "засевать" ураган (т. е. обработать ураган с помощью специальных химических веществ, сбрасываемых с самолета) или его не "засевать". На рис. 3.1. дерево решений представляет собой вилку решений с двумя ветками, одна из которых соответствует решению "засевать" ураган, а вторая — решению не "засевать" ураган. Если правительство выбирает ветку, соответствующую "засеванию", то далее исход определяет вилка шанса с пятью ветками, соответствующими значительному увеличению, умеренному увеличению, неизменному, умеренному уменьшению или значительному уменьшению скорости ветра в эпицентре урагана. Имущественный Ущерб, соответствующий каждому из этих исходов, показан на правом конце каждой из этих веток. То, какой именно из этих исходов реализуется на практике, определяется "шансом".

Вероятности каждого из этих исходов проставлены в скобках возле стоимости ущерба. Если же правительственное ведомство выбирает нижнюю ветку дерева решений, соответствующую решению не "засевать" ураган, то далее возможны те же пять исходов. Имущественный ущерб, соответствующий каждому из этих исходов, а также их вероятности проставлены на правом конце из веток.

Для определения оптимального решения в случае "засевать" или не "засевать" ураган статистики Стэнфордского института вычислили ожидаемую стоимость ущерба в вершине вилки шанса, соответствующей "засеванию" и не "засеванию" урагана.

По данным первого варианта, ущерб составил

0,038 (336.05)+0,143 (191,35)+0,392 (100,25)+0,255 (46,95)+

+0,172(16,55)= 94,31 млн долл.

По данным второго варианта —0,054 (335,8) +0,206 (191,0)+0,480 (100,0) + 0,206 (46,7) +

+0,54 (16,3) = 116,0 млн долл.

Анализ полученных результатов позволил сделать однозначный вывод — целесообразнее проводить "засевание" ураганов с целью снижения ущерба от проводимых ими разрушений.

1. Дерево решений для примера "обработки" ураганов

2. Максимизация ожидаемой полезности

Аксиомы Неймана - МоргенштернаВ большинстве случаев предполагается, что ЛПР желает максимизировать ожидаемый денежный выигрыш или минимизировать ожидаемый денежный проигрыш. Однако иногда этот критерий не будет верным и нам понадобится сформулировать более подходящий критерий. Для того, чтобы проиллюстрировать, почему для ЛПР не всегда приемлем критерий максимизации ожидаемого денежного выигрыша, рассмотрим следующую ситуацию.

Предположим, что ЛПР должен сделать выбор из следующих двух альтернатив:

• получить 1 000 000 грн наверняка;

• игра, в которой с вероятностью 0,5 ЛПР выигрывает 2 100 000 грн, либо же вероятностью 0,5 проигрывает 50 000 грн.

Для того, чтобы сделать рациональный выбор из двух предложенных альтернатив, необходимо рассчитать ожидаемый денежный выигрыш для игры и сравнить полученные результаты.

Ожидаемый доход от второй альтернативы составит:

0,5 (2 100 000) + 0,5 (-50 000) = 1 025 000 грн.

Если использовать критерий максимизации ожидаемого денежного выигрыша, ЛПР должен предпочесть игру, а не получение суммы 1 млн. грн наверняка. Однако большинство людей в этой ситуации, видимо, предпочтут гарантированность выигрыша первой альтернативы, даже несмотря на то, что больший ожидаемый выигрыш соответствует игре, представленной второй альтернативой. Напротив, в этой ситуации вполне вероятно, что президент крупной фирмы может предпочесть альтернативу 2. Следовательно, на выбор предпочтительного управленческого решения влияет не только размер ожидаемого дохода от операции, но и отношение субъекта к риску.

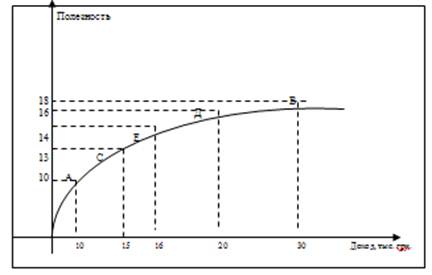

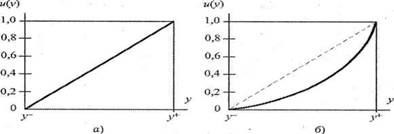

Рассмотрим следующий пример. Предположим, что доход брокера может быть получен двумя способами: 15 000 грн в виде фиксированного заработка либо получение дохода от пакета акций с разбросом величины дохода от 10 000 грн до 30 000 грн. Вероятность альтернатив получения дохода от пакета акций составляет 0,5. Функция полезности, отражающая соотношение уровня полезности и уровня дохода для рассматриваемых вариантов, представлена на рис. 3.2.

Приведенный рисунок показывает, что уровень полезности растет с 10 до 18 единиц по мере роста дохода с 10 000 грн. до 30 000 грн. При этом предельная полезность постепенно уменьшается.

Чтобы оценить новый пакет акций, брокер может подсчитать ожидаемую величину конечного дохода. Ожидаемая полезность является суммой полезностей, связанных со всеми возможными результатами, взвешенных на вероятность каждого из результатов. В данном случае для пакета акций она составит:

Е(и) = 0,5-10 000 + 0,5-30 000 = 0,5-10 + 0,5-18 = 14.

Рис. 2. Соотношение дохода и полезности

Новый пакет акций, связанный с риском, является, таким образом, более предпочтительным, чем стабильный заработок, так как ожидаемая полезность 14 больше полезности 13 единиц, соответствующей доходу в 15 000 грн.

Люди различаются по своей готовности пойти на риск. Некоторые не хотят рисковать, некоторым это нравится, а иные к риску безразличны.

Человек, который предпочитает стабильный доход акциям, связанным с риском, является не расположенным к риску. Для него характерна низкая предельная полезность дохода. Не расположенность к риску — наиболее распространенный случай. Доказательство тому — огромное число ситуаций, при которых люди страхуются. Множество людей не только заключают договоры по страхованию жизни, здоровья, автомобиля, но также ищут работу с относительно стабильной заработной платой, вкладывают деньги в наиболее стабильные ценные бумаги.

Рис. 3.2 иллюстрирует не расположенность человека к риску. Предположим, что он может выбирать ценные бумаги со стабильным доходом 20 000 грн или пакет, состоящий из акций с доходом 30 000 грн и вероятностью 0,5, акции с доходом в 10 000 грн и вероятностью 0,5. В этом случае средний ожидаемый доход от владения пакетом рисковых акций составляет 20 000 грн Ожидаемая полезность пакета акций равна 14 (расчет приведен выше) и обозначена на рис. 3.2. точкой Е. Затем сравнивается ожидаемая полезность акций, связанных с риском, с полезностью стабильного дохода в 20 000 грн. Уровень полезности стабильного дохода составляет 16 и на рис. 3.2. обозначен точкой Д. Очевидно, что ожидаемая полезность стабильного дохода на 2 единицы больше, чем полезность от пакета акций, связанных с риском. Следовательно, такой вид функции полезности характеризует негативное отношение человека к риску.

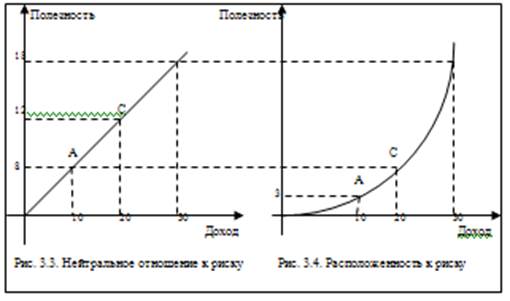

Человеку, нейтрально относящемуся к риску, безразлично, получать ли стабильный доход или купить акций с неопределенным доходом. В этом случае ожидаемая полезность от этих двух вариантов должна быть одинакова.

На рис. 3.3 ожидаемая полезность, связанная с акциями, дающими доход 10 000 или 30 000 грн с одинаковой вероятностью 0,5, составляет 12, тогда как и ожидаемая полезность при получении стабильного дохода в 20 000 грн равна тоже 12.

Е(и) = 0,5 -10 000 + 0,5 -30 000 = 0,5- (8) + 0,5 -(18) =12;

Е(20 000) = 12; 12 = 12.

Свидетельством расположенности к риску является, прежде всего, то, что многим-людям нравится предпринимательство. Некоторые криминалисты могут также характеризовать ряд уголовников как любителей риска, особенно когда грабеж сулит относительно высокую добычу, а угроза наказания невелика. Оставив эти особые случаи в стороне, можно утверждать, что очень немногие люди расположены к риску, в особенности в отношении крупных покупок или больших размеров дохода или ущерба.

Рис. 3.4 отражает расположенность к риску. В данном случае ожидаемая полезность дохода от владения пакетом акций выше, чем полезность стабильного дохода. В числовом выражении это выглядит следующим образом:

Е(и) = 0,5-10 000 + 0,5-30 000 = 0,5 -(3) + 0,5-(18) = 0,5;

Е(20000) = 8,8 < 10,5.

Рисунки, иллюстрирующие вид функции полезности для различных по отношению к риску категорий людей, построены с использованием аксиом Неймана — Моргенштерна. Данные аксиомы были сформулированы Джоном фон Нейманом и Оскаром Моргенштерном более 50 лет тому назад и характеризуют элементы рационального поведения субъекта. Рассмотрим содержание наиболее широко используемых аксиом.

Аксиома транзитивности Неймана — Моргенштерна предполагает, что предпочтения ЛПР являются транзитивными.

Например, если Вы предпочитаете исход А исходу В, а исход В исходу С, то можно сделать вывод, что вы предпочитаете исход А исходу С. Аксиома транзитивности играет важную роль в теории потребительского поведения.

Аксиома безразличия утверждает, что если имеется три возможных исхода — А, В и С и если ЛПР предпочитает исход А исходу В, а исход В — исходу С, то должна существовать такая вероятность Р, что для ЛПР следующие две альтернативы будут иметь одинаковую ценность:

1) получить В наверняка;

2) игра, в которой ЛПР выигрывает А с вероятностью Р, либо выигрываете с вероятностью (1 — Р).

Значение вероятности может быть больше или меньше, однако это не имеет принципиального значения. Важно то, что существует определенное значение Р, при котором для ЛПР будет безразлично: либо принять участие в игре, в которой можно выиграть А или С, либо получить выигрыш В.

Аксиома независимости утверждает, что если выигрыши А и В имеют для ЛПР одинаковую ценность, то одинаковую же ценность будут иметь для ЛПР два идентичных лотерейных билета, отличающихся лишь тем, что первый предлагает в качестве выигрыша А, а второй — В.

Аксиома рациональности предполагает, что ЛПР, которому предложено два лотерейных билета с идентичными призами, выберет билет с большей вероятностью выигрыша.

Хотя кое-кто из статистиков и экономистов оспаривает некоторые из этих аксиом, большинство специалистов рассматривают их как достаточно разумные допущения, позволяющие строить теорию выбора решения в условиях неопределенности. Важно отметить, однако, что не предполагается, что действия всех индивидуумов при выборе решения соответствуют всем этим аксиомам. Даже если человек согласен со всеми этими аксиомами, он может ошибаться либо совершать нерациональные поступки. Данная теория показывает, как люди должны принимать решения, чтобы эти решения согласовывались с их предпочтениями, однако это не всегда соответствует тому, что менеджеры принимают на практике.

Похожие работы

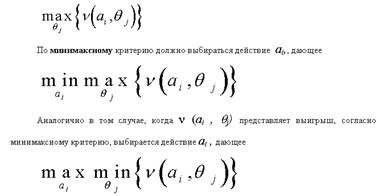

... Ходжа-Лемана желательно, чтобы ситуация в которой принимается решение, удовлетворяла свойствам: вероятности появления состояния Fj неизвестны, но некоторые предположения о распределении вероятностей возможны; принятое решение теоретически допускает бесконечно много реализаций; при малых числах реализации допускается некоторый риск. 3о. Критерий Гермейера. Этот критерий ориентирован на ...

... î 3+2= 27 Найдем x1 = 8 1/3 x2= 1 Таким образом решение многокритериальной задачи при уступке по максимуму выручки 90% - точка К(8 1/3; 1). Задача 3 (Принятие решений в условиях неопределенности) Магазин лродает скоропортящуюся продукцию по А рублей за ящик, закупая ее у поставщиков по В рублей за ящик. Непроданная в течение дня продукция реализуется в конце дня по С рублей за ящик. ...

... построения функций полезности и другие способы моделирования. Глава 2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УЧЕТА РИСКА В ИНВЕСТИЦИОННОМ ПРОЕКТЕ 2.1 Необходимость управления риском в инвестиционном проекте Управление рисками предприятия представляет собой систему принципов и методов разработки и реализации рисковых решений, обеспечивающих всестороннюю оценку различных видов рисков и нейтрализацию их ...

... достижения цели, предоставлять необходимую свободу принятия локальных решений. Необходимо постоянно координировать работу исполнителей и стимулировать их выполнять ее более эффективно и качественно. 4. Технологии принятия решений в условиях стохастического риска В случае стохастической неопределенности у ЛПР имеется полная информация о степени возможности тех или иных (Исходов операции для ...

0 комментариев