Навигация

Формирование финансовой стратегии предприятия малого бизнеса (на примере ООО "Синтез")

Дипломная работа

Тема:

«Формирование финансовой стратегии предприятия малого бизнеса (на примере

ООО «Синтез»)»

СОДЕРЖАНИЕ

Введение.. 3

Глава 1. 4

Финансовая деятельность отечественных предприятий в переходной экономике.. 4

1.1. Основные показатели финансовой среды деятельности предприятий. 4

1.2. Место финансовой стратегии в общей стратегии предприятия. 18

1.3. Стратегия управления финансами предприятия. 23

Глава 2. 32

Инструменты разработки финансовой стратегии предприятия.. 32

2.1. Инвестиционный портфель предприятия. 33

2.2. Разработка плана финансирования инвестиционного портфеля. 48

2.3. Инвестиционная привлекательность предприятия. 58

Глава 3. 69

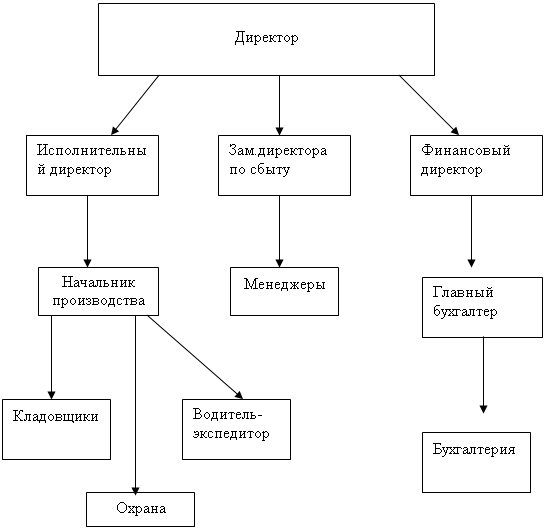

Разработка финансовой стратегии ООО «Синтез». 69

3.1. Оценка инвестиционной привлекательности и инвестиционных потребностей ООО «Синтез». 69

3.2. Разработка финансовой стратегии ООО «Синтез». 75

Заключение.. 79

Список ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 82

Введение

В современной экономике предпринимательские структуры зачастую осуществляют необдуманные действия. Это обусловлено не только меняющимися условиями внешней среды, но и отсутствием цельных планов деятельности, сопоставляющих расходы предприятий с их доходами. На основе подобных сопоставлений возможен не только анализ текущего финансового состояния, но и разработка комплексных финансовых планов.

Долгосрочное планирование деятельности вообще и финансовой деятельности в частности является одним из краеугольных камней современного менеджмента. Использование современного инструментария позволяет достаточно достоверно предсказать основные источники финансовых опасностей и разработать возможные мероприятия по локализации нежелательных последствий и недопущению убытков или наступления кризиса.

Таким образом, актуальность рассматриваемой темы обусловлена не только практическими, но и теоретическими аргументами.

В соответствии с вышесказанным целью дипломной работы является обобщение основных инструментов разработки финансовой стратегии предприятия.

В рамках поставленной цели в работе решаются следующие задачи:

1. Анализируются основные показатели финансовой среды, в которой действуют отечественные предприятия в настоящее время.

2. Определяется место финансовой стратегии предприятия в его общей стратегии.

3. Рассматриваются основные составляющие финансовой стратегии предприятия.

4. Обобщается инструментарий формирования финансовой стратегии.

5. На основе фактических и гипотетических данных разрабатываются основные аспекты финансовой стратегии конкретного предприятия.

Теоретической базой дипломной работы стали труды

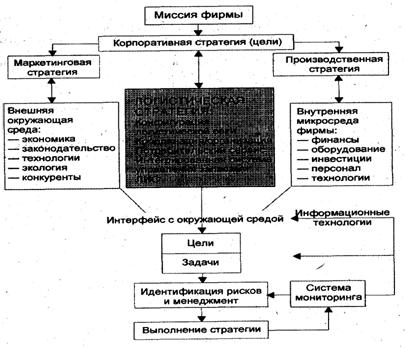

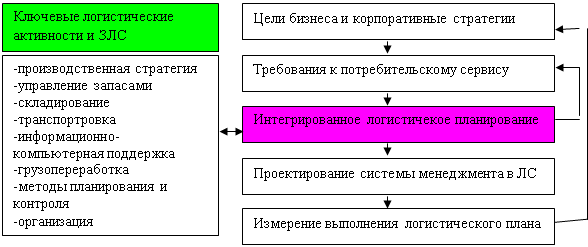

Глава 1. Финансовая деятельность отечественных предприятий в переходной экономикеДля каждого предприятия разработка финансовой стратегии вообще и финансовой стратегии в частности заключается, как правило, в поиске наилучшего способа адаптации к условиям внешней среды. В этой связи целесообразно рассмотреть основные показатели экономики России, которые определяют основные аспекты финансовой стратегии предприятия.

1.1. Основные показатели финансовой среды деятельности предприятийФинансовая среда деятельности предприятий в отечественной экономике имеет свои особенности и отличия от других стран. Это связано как со спецификой отечественного законодательства, так и с относительно короткой новейшей историей предпринимательства в России. В ходе трансформации экономической среды происходит адаптация к ней предприятий. В частности, ожидание налоговых льгот явилось одной из важнейших причин регистрации большого количества финансово-промышленных групп в 1996 г., которые затем либо прекратили свое существование, либо были поглощены более эффективными структурами.

На основании вышесказанного можно заключить, что при осуществлении стратегического планирования и в своей текущей деятельности менеджмент предприятия должен учитывать не только внутренние резервы и возможности, но и условия экономической среды, которая является многофакторным индикатором макроэкономической ситуации в стране и мире. Общее состояние макросреды оценивается на основе макроэкономических показателей. Набор этих показателей довольно обширен, но на наш взгляд наибольшее влияние на деятельность отечественных предприятий оказывают следующие из них:

· динамика валового внутреннего продукта (ВВП) страны;

· динамика валютного курса;

· уровень спроса на производимую продукцию;

· динамика фондовых индексов;

· уровень ставок банковского кредитования;

· налоговое окружение;

· динамика и структура зарубежных инвестиций в экономику страны.

Данные агрегированные показатели измеряются как по всей экономике в целом, так и по отдельным отраслям, поэтому их можно считать достаточно объективными и использовать для детального анализа складывающейся экономической ситуации и условий предпринимательской деятельности. Для целей настоящего исследования рассмотрим их более подробно.

Динамика валового внутреннего продуктаВаловый внутренний продукт страны позволяет системно оценить эффективность макроэкономической политики, проводимой в стране, а также сформулировать основные направления деятельности хозяйствующего субъекта. Руководству предприятия динамика ВВП дает информацию о структурных сдвигах в экономике и позволяет определить возможности для расширения деятельности, сформулировать стратегию деятельности. Транснациональные корпорации, проводя сравнительный анализ ВВП разных стран, получают возможность оценить наиболее привлекательные регионы для инвестирования и сформулировать приоритеты экспансии. Рассмотрим динамику ВВП России за последние годы (табл. 1).

Таблица 1

Динамика валового внутреннего продукта России

| 1997 г. | 1998 г. | 1999 г. | |

| Валовой внутренний продукт, млрд. руб. | 3 177,98 | 3 073,10 | 3 119,20 |

| В % к предыдущему году | 96,70 | 101,50 |

Отметим, что рост валового внутреннего продукта в 1999 г. обусловлен, прежде всего, ростом промышленного производства, а по данным Госкомстата РФ доля крупных предприятий в общем объеме промышленного производства составляет более 60%[1].

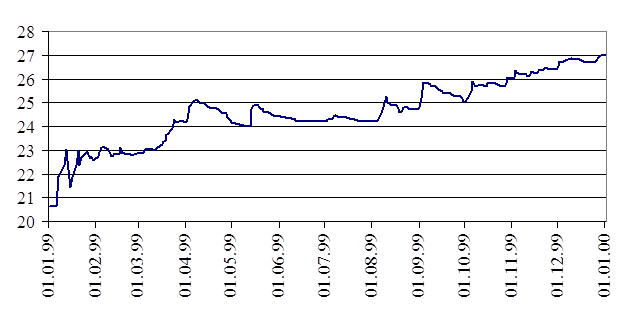

Динамика валютного курсаРоссийская экономика, как известно, имеет одну очень важную особенность – многие предприятия и организации при осуществлении ценовой, затратной или сбытовой политики в качестве одного из главных ориентиров и индикаторов используют текущий курс доллара (рис. 1). Особо это касается экспортно-ориентированных предприятий, например, РАО "Газпром", ОАО "НК "Лукойл" и др. В этой связи, исследование динамики валютного курса является одним из главных инструментов оценки инфляции и уровня цен. В России существует несколько курсов, причем в стабильных условиях они сближаются, а в условиях дестабилизации начинают различаться:

· курс ЦБ РФ;

· курс ММВБ СЭЛТ.

Рис. 1. Динамика курса доллара США в 1999 г.[2]

Однако просто знать текущий курс бывает недостаточно. Зачастую для руководства хозяйствующих субъектов очень важно знать значение курса на ближайшие несколько месяцев. Прогнозирование курса доллара в последние годы затруднялось влиянием различных факторов, корректирующих реальный курс. Основными факторами, оказывающими дестабилизирующее воздействие на курс, были политическая ситуация в стране и ситуация на внешних рынках энергоносителей. С того момента, когда мировые цены на нефть возросли, а политика государства во всех ветвях власти стала более предсказуемой, курс доллара стабилизировался, золотовалютные резервы России на конец августа 2000 г. составили около 24 млрд. долл., то есть, за последние полгода выросли практически в 2 раза.

Таким образом можно заключить, что при соблюдении условия предсказуемости в политике, а также при сохранении благоприятных цен на энергоносители, ситуация с курсом останется предсказуемой и достаточно стабильной.

Уровень спроса на производимую продукциюДля оценки динамики уровня спроса на производимую продукцию можно использовать различные показатели: индекс выручки от реализации, сводный индекс цен, отраслевые индексы цен, индексы цен конкурентов и другие показатели [6]. Использование соотношения этих индексов позволяет сформировать индекс реального спроса на продукцию конкретного предприятия (IC), который даст возможность провести анализ чистой динамики платежей. В результате можно получить ответ на вопрос: экстенсивными или интенсивными причинами вызван рост объема продаж предприятия в денежном выражении и др. На наш взгляд, формула индекса может быть следующей:

,

,

где

IВP – индекс выручки от реализации продукции;

IЦ – выбранный индекс цен.

Критерий оценки экстенсивности или интенсивности может быть следующим:

В частности, для анализа реального спроса корпораций ОАО "НК "Лукойл" и ОАО "НК "ЮКОС" рассмотрим следующие данные за несколько лет (табл. 2), в качестве индекса цен будем использовать значение отраслевого индекса цен на нефть и нефтепродукты (табл. 3).

Таблица 2[3]

Индекс спроса на нефтепродукты российских компаний

| 1997 г. | 1998 г. | Индекс | Индекс реального спроса | |

| Лукойл | 53,6 | 81,7 | 1,52 | 0,94 |

| ЮКОС | 20,4 | 39,3 | 1,93 | 1,19 |

| Цена руб. / т | 689,3 | 1112,4 | 1,61 |

По данным табл. 2 можно сделать вывод, что корпорация "ЮКОС" в 1998 г. провела более эффективную маркетинговую компанию, т. к. ее выручка выросла в реальном исчислении примерно на 20%. Таким образом, измерение индекса реального спроса позволяет оценивать результаты конкурентной борьбы предприятия на рынке производимой им продукции.

Таблица 3[4]

Внутренние цены на нефть и нефтепродукты в долларовом выражении

(средние оптовые цены предприятий, долл./т)

| 1997 г. декабрь | 1998 г. июнь | 1998 г. сентябрь | 1998 г. декабрь | Среднее за 1998 г. | |

| Нефть | 63,1 | 46,1 | 17 | 17 | 48,55 |

| Автомобильный бензин | 169,6 | 162,6 | 69,7 | 63,4 | 182,7 |

| Дизельное топливо | 170 | 147,3 | 58,1 | 52,9 | 158,2 |

| Топочный мазут | 73,8 | 68,3 | 25,7 | 22 | 70,85 |

| Средняя цена на нефть и нефтепродукты | 119,125 | 115,075 |

Динамика фондовых индексов

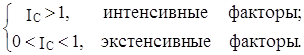

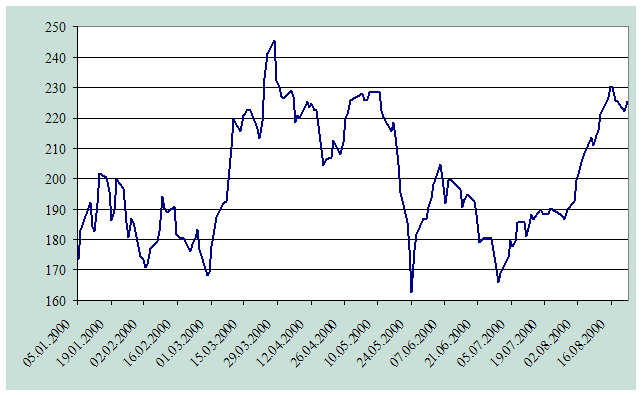

Индекс фондового рынка (фондовый индекс) является одним из основных показателей фондовой активности, которая, в свою очередь, является индикатором развития экономики в целом. На основе анализа динамики фондовых индексов можно судить о возможностях привлечения предприятиями ресурсов для осуществления своей деятельности. Например, в случае роста индекса можно осуществлять эмиссию, так как на рынок приходят новые ресурсы, владельцы которых заинтересованы в их размещении.

В России наиболее популярными являются следующие индексы:

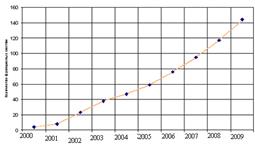

· Российской торговой системы РТС (www.rtsnet.ru) (индекс РТС1-Интерфакс в период с 05.01.2000 г. до 16.08.2000 г. приведен на рис. 2);

· информационного агентства AK&M (www.akm.ru) (сводный индекс за период с 05.01.2000 г. до 16.08.2000 г. приведен на рис. 3).

Рис. 2. Динамика индекса РТС1-Интерфакс за январь-август 2000 г.

Рис. 2. Динамика индекса РТС1-Интерфакс за январь-август 2000 г.

Рис. 3. Динамика сводного индекса АК&M за январь-август 2000 г.

Как показал мониторинг средств массовой информации, остальные информационные агентства публикуют у себя значения поименованных выше индексов. Таким образом, первоисточниками являются только индексы РТС и АК&М.

По рисункам видно, что наибольший спад котировок наблюдался в конце мая, затем последовал некоторый подъем, и новый спад в конце июня 2000 г., однако, в июле-августе наметился устойчивый рост индекса, что свидетельствует о снижении инфляционных ожиданий на фондовом рынке. Необходимо отметить, что в развитых странах фондовые индексы являются одним из самых объективных индикаторов деловой и финансовой активности в стране, однако в настоящее время в России фондовый рынок не в полной мере отражает реальное положение дел в национальной экономике.

Уровень ставок банковского кредитованияДля осуществления своей деятельности, предприятие привлекает ресурсы, как правило, не только за счет эмиссий, но и за счет получения кредитов. В этой связи, очень важным показателем, характеризующим состояние экономической среды, является уровень ставок банковского кредитования. Как известно, чем выше ставки, тем менее привлекательными являются долгосрочные инвестиции и более привлекательны краткосрочные операции. Таким образом, анализируя динамику и состояние ставок банковского кредитования можно прогнозировать стратегические направления деятельности предприятия.

Как известно, любой банк имеет несколько основных источников привлечения средств, плата за которые в конечном итоге определяет его кредитную политику. В этой связи хочется отметить следующее.

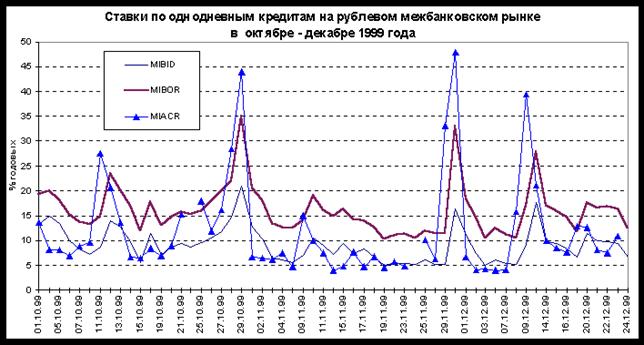

В ноябре-декабре 1999 г. на рынке рублевых межбанковских кредитов наблюдались значительные колебания ставок (см. рис. 4). Резкие повышения стоимости межбанковских кредитных ресурсов в конце ноября-начале декабря и 9-14 декабря были вызваны календарными эффектами (конец месяца) и аккумуляцией коммерческими банками денежных ресурсов накануне первичных аукционов по размещению облигаций Банка России и ГКО.

Рис. 4. Динамика ставок межбанковских кредитов[5]

К концу декабря 1999 г. объем остатков на корреспондентских счетах коммерческих банков в Центральном банке РФ достиг максимальных значений за весь период наблюдения – 70-73,5 млрд. руб., что позволило ставкам по МБК вновь опуститься до уровня 7-12% годовых.

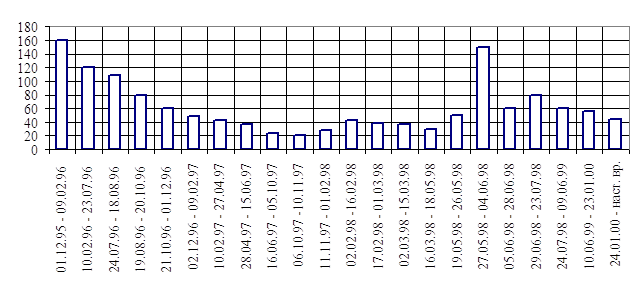

Динамика учетной ставки ЦБ была более сглаженной, даже несмотря на скачок учетной ставки в мае 1998 г. до 150% годовых, что соответствовало его денежно-кредитной политике (см. рис. 5).

Рис. 5. Динамика ставки рефинансирования Банка России[6]

Рис. 5. Динамика ставки рефинансирования Банка России[6]

Привлечение средств населения остается достаточно проблематичным. Это связано, в первую очередь, с кризисом августа 1998 г., в ходе которого многие банки прекратили выплаты по депозитным договорам, что послужило причиной снижения доверия к частным финансовым институтам России.

Тем не менее, работа банков по привлечению средств населения проводится и в настоящее время. Однако, с точки зрения потенциальных вкладчиков отрицательным моментом является то, что, начиная с 24 января 2000 г., установлена ставка рефинансирования (учетная ставка) Банка России в размере 45% годовых.

Налоговое окружение[7]Система налогообложения в Российской Федерации в связи с принятием второй части Налогового Кодекса должна претерпеть существенные изменения, которые коснутся, прежде всего, самой сути налоговой системы. В целом принятые Государственной Думой законопроекты соответствуют основным направлениям налоговой реформы, сформулированным в "Концепции стратегии развития РФ до 2010 г.".

Главные цели налоговой реформы, заключающиеся в снижении уровня налогового бремени, упрощении налоговой системы и придании ей более справедливого характера, в значительной степени достигнуты. В результате законопроекты закрепляют серьезнейшие изменения в российской налоговой системе. Рассмотрим некоторые основные изменения, касающиеся налогообложения предприятий.

Похожие работы

... споров. [35] На наш взгляд, франчайзинг так же имеет ряд положительных особенностей и для экономики нашей страны в целом. Ведь сама суть франчайзинга предусматривает мощную систему обучения малому бизнесу, ни в одном университете предприниматель не получит такого качественного практического обучения со стороны опытных, заинтересованных в успехе своих «учеников» преподавателей, как в учебных ...

... своих податных обязанностей перед государством, т. е. определенная социальная зрелость общества, в том числе и достаточный уровень его образованности 2.3 Налогообложение предприятий малого бизнеса 2.3.1 Характеристика общеустановленной системы налогообложения Налоговая система Российской Федерации строится по территориальному принципу и имеет три уровня зависимости от уровня установления и ...

... и наоборот). К такому товару относятся бензины марок АИ-92 и АИ-95, удельный вес которых в товарообороте рос наиболее высокими темпами. 3. Разработка предложений по совершенствованию логистической системы в целях повышения финансовых результатов ЗАО «Рос&Нефть» 3.1 Основные пути улучшения финансовых результатов и финансового состояния фирмы Имущественное положение организации в целом ...

... Коэффициент покрытия активов собственными оборотными средствами Собственный – Внеоборотные капитал__________активы Баланс 0,4 0,4+0,3 Около 0,06 В работе рассмотрены основные действующие методики анализа финансового состояния предприятия, выявлены их положительные и отрицательные стороны. Необходимо отметить, что с точки зрения информационного обеспечения все они ориентированы ...

0 комментариев