Навигация

2.2.1 Страховые случаи

Страховым случаем является совершившееся событие, предусмотренное в договоре страхования, в результате которого возникает обязанность страховщика произвести выплату страхового обеспечения.

Страховыми случаями признаются: внезапное заболевание, несчастный случай, а также смерть застрахованного при условии, что указанные события произошли во время пребывания застрахованного на территории страны, указанной в договоре страхования, в период его действия.

Внезапным заболеванием считается болезнь, возникшая неожиданно и требующая неотложного медицинского вмешательства.

Под несчастным случаем подразумевается внезапное кратковременное внешнее событие, повлекшее за собой травму, или иное расстройство здоровья, или смерть застрахованного.

Выше названные события не являются страховыми случаями, если они произошли в связи с:

1.Алкогольным, наркотическим или токсическим опьянением застрахованного;

2.Самоубийством (покушением на самоубийство) застрахованного;

3.Воздействием ядерного взрыва, радиации, радиоактивного или иного вида заражения;

4.Стихийными бедствиями и их последствиями, эпидемиями, карантином, метеоусловиями;

5.Умышленными действиями застрахованного и/или заинтересованных третьих лиц, направленными на наступление страхового случая;

6.Совершившим застрахованным противоправного деяния, находящегося в прямой причинно-следственной связи с наступлением страхового случая;

7.Полетом застрахованного на летательном аппарате, управлением им, кроме случаев полета в качестве пассажира на самолете гражданской авиации, управляемом профессиональным пилотом;

8.Полетом застрахованного на безмоторных летательных аппаратах, моторных планерах, суперлегких летательных аппаратах, а также прыжками с парашютом;

9.Военными действиями и их последствиями, народными волнениями, забастовками, восстаниями, мятежами, массовыми беспорядками, актами терроризма и их последствиями;

10.Службой застрахованного в любых вооруженных силах и формированиях;

11.Занятием застрахованного любыми видами спорта, связанными с тренировками и участием в соревнованиях спортсменов;

12.Занятием застрахованного опасными видами деятельности (в том числе в качестве профессионального водителя автотранспорта, горняка, строителя, электромонтажника);

13.Поездкой застрахованного, предпринятой с намерением получить лечение.

По дополнительному соглашению сторон, оговоренному в договоре страхования, страховыми случаями могут признаваться события, указанные в пп. 7 - 13 с применением установленных страховщиком повышающих коэффициентов. При этом страховщик не возмещает расходы на лечение, которое является целью поездки, а также расходы, вызванные ухудшением состояния здоровья или смертью застрахованного в связи с этим лечением.

Покупая страховой полис, потенциальный турист должен обратить внимание и на сумму страхового покрытия. Минимальная сумма для большинства стран мира 15 тыс. долл.; для Западной Европы (стран Шенгенского соглашения) и ЮАР – не менее 30 тыс. долл.; США, Канады, Японии и Австралии – не менее 50 тыс. долл.

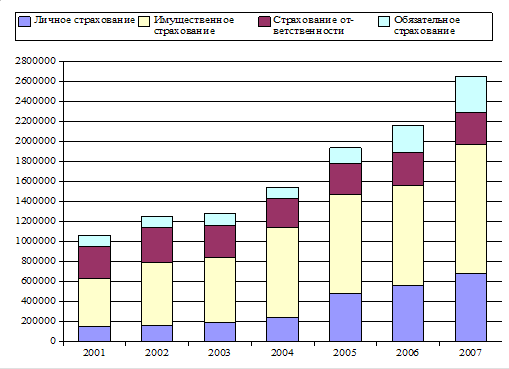

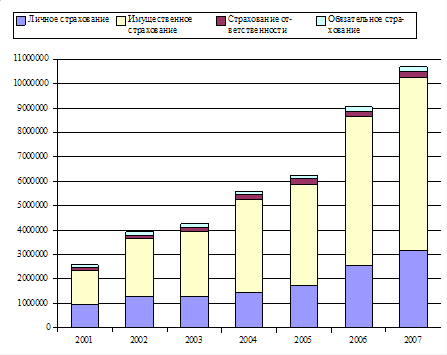

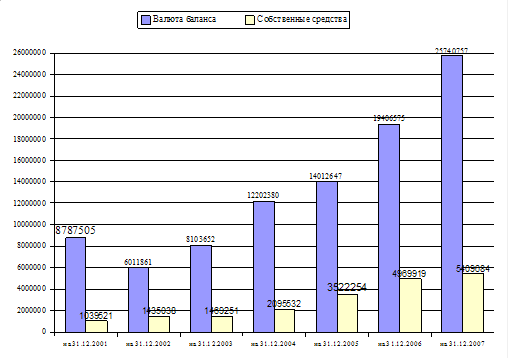

При выборе полиса надо учитывать также состояние своего здоровья. Если вы молоды, относительно здоровы и не собираетесь заниматься опасными видами спорта (альпинизмом, горными лыжами и т. д.), то можно обойтись минимальной страховкой. В противном случае лучше заплатить побольше и получить полис с большим страховым покрытием. Страховая разница в цене не так уж велика. За 30 дней при сумме страхового покрытия 15 тыс. долл. полис будет стоить примерно 15 долл., а при сумме покрытия 75 тыс. долл. – около 40 долл. При этом размеры выплат варьируют в зависимости от повреждения организма, количества дней нетрудоспособности, а также от страховой компании, так как процентные ставки страховых выплат у разных компаний разные – от 10 до 16 долл. за 14 дней; от 20 до 34 долл. за 31 день; от 38 до 86 долл. за 59 дней. В случае гибели или смерти туриста выплачивается полная страховая сумма. В рис.4 и рис.5 можно посмотреть объем и количество страховых случаев за 2004год.

2.2.2 Расходы, покрываемые страховщиком

При наступлении страхового случая страховщик или сервисный Центр (специализированная организация, указанная в договоре страхования, которая по поручению страховщика круглосуточно обеспечивает организацию услуг) организуют предоставление медицинской помощи, контролируют ход лечения.

Страховщик оплачивает следующие расходы:

Медицинские:

1.По пребыванию и лечению в стационаре (в палате стандартного типа), включая расходы по проведению операций, диагностических исследований, а также по оплате назначенных врачом медикаментов, перевязочных средств и средств фиксации (гипс, бандаж);

2.По амбулаторному лечению, включая расходы на врачебные услуги, диагностические исследования, назначенные врачом медикаменты, перевязочные средства и средства фиксации (гипс, бандаж).

Транспортные:

3.По эвакуации (транспортировке автомашиной "скорой помощи" или иным транспортным средством) с места происшествия в ближайшее медицинское учреждение или к находящемуся в непосредственной близости врачу в стране временного пребывания;

4.По экстренной медицинской репатриации адекватным транспортным средством, включая расходы на сопровождающее лицо (если такое сопровождение предписано врачом) из-за границы до места жительства застрахованного или до ближайшего медицинского учреждения по месту жительства при условии отсутствия в стране временного пребывания возможностей для предоставления требуемой медицинской помощи. Экстренная медицинская репатриация осуществляется исключительно в случаях, когда ее необходимость подтверждается заключением врача страховщика на основании документов от местного лечащего врача и при условии отсутствия медицинских противопоказаний. Расходы по экстренной медицинской репатриации покрываются в пределах оговоренной в договоре страхования суммы;

5.По медицинской репатриации застрахованного из-за границы до места жительства застрахованного или до ближайшего медицинского учреждения по месту жительства в случае, когда расходы по пребыванию в стационаре могут превысить установленный в договоре страхования лимит. Медицинская репатриация проводится только при отсутствии медицинских противопоказаний. Расходы по медицинской репатриации покрываются в пределах оговоренной в договоре страхования суммы.

6.Расходы застрахованного на проезд в страну постоянного проживания в один конец экономическим классом, расходы на проезд до аэропорта, с которым есть прямое международное сообщение, в случае, если отъезд застрахованного не состоялся вовремя, т.е. в день, указанный в проездных документах, находящихся на руках у застрахованного, по причине наступления страхового случая, повлекшего необходимость пребывания застрахованного на стационарном лечении. застрахованный обязан сделать все от него зависящее, чтобы вернуть (сдать) неиспользованные проездные документы и возместить их стоимость страховщику, который вправе вычесть из суммы возмещения расходов застрахованного стоимость неиспользованных проездных документов за несоблюдении данного условия;

7.Расходы по проезду в один конец экономическим классом детей, находящихся при застрахованном во время пребывания за границей, в страну их постоянного проживания в случае, если дети остались без присмотра в результате произошедшего с ним страхового случая. При необходимости страховщик организует и оплачивает сопровождение детей. Скажем, российская туристка выезжает отдохнуть с детьми в Испанию. Внезапно она заболевает и попадает в больницу. Дети остаются одни. Их отцу приходится срочно за свой счет вылететь в Испанию, чтобы привезти детей домой. А при наличии данной страховой услуги в полисе жены расходы на дополнительный авиаперелет оплатила бы страховая компания.

8.Расходы, санкционированные сервисным Центром, по посмертной репатриации тела до места, где постоянно проживал застрахованный, если его смерть наступила в результате страхового случая. Расходы по посмертной репатриации покрываются в пределах оговоренной в договоре страхования суммы. При этом страховщик не оплачивает расходы на ритуальные услуги на территории страны постоянного проживания застрахованного.

9.Расходы сервисного Центра по организации помощи, способы транспортировки застрахованного определяются страховщиком/сервисным Центром с учетом медицинских показаний. При этом страховщик не несет ответственности в случае несоблюдения перевозчиком расписания движения.

Похожие работы

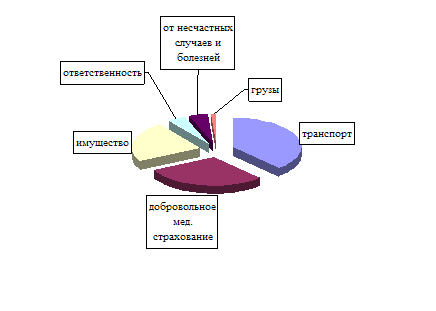

... в зависимость от случая. Тогда как осознанное отношение к страхованию и выбору страховщи- ка, безусловно, прибавит баллы туристской фирме и сохранит денежные средства в ее бюджете. 2.2. Виды страхования в туризме Туристские фирмы как юридические лица пользуются рядом услуг страховых компаний. Однако в турист- ском бизнесе существуют дополнительные виды добровольного и обязательного ...

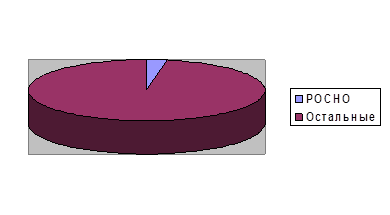

... 26,0811 428,861 624,62 54 168,364 28,1419 426,021 622,527 55 166,89 30,465 422,812 620,167 2.2 Анализ объема страхования рисков в туризме и его структуры в 2006 - 2008 гг. на примере страховой компании "РОСНО" Анализировать объем страхования рисков в туризме на примере российских страховых компаний очень ...

... по предупреждению несчастных случаев на авиатранспорте. Порядок взаиморасчетов по обязательному личному страхованию авиапассажиров определяется страховщиками совместно с Министерством транспорта РФ и другими заинтересованными ведомствами и юридическими лицами. Во всем цивилизованном мире практика имущественного страхования туристских фирм, туристов и путешественников принята уже давно. Стало ...

... договором, с наступлением которого возникает обязанность страховщика произвести выплату страхового обеспечения. 2 Страхование профессиональной ответственности туроператора На международном и отечественном туристском рынке возрастают требования к ответственности туроператоров перед туристами. Эксперты Европейского союза настаивают на неукоснительном соблюдении мер безопасности, прописанных в ...

0 комментариев