Навигация

Основні методи нейтралізації ризиків операцій на фінансових ринках

1.3 Основні методи нейтралізації ризиків операцій на фінансових ринках

Нейтралізація ризиків це завершуючий етап у структурі моделі управління фінансовими ризиками операцій на фінансових ринках.

Методологічні та практичні основи управління фінансовими ризиками на стадії їх нейтралізації передбачає опрацювання сукупності проблемних питань, які можна об'єднати в наступні узагальнюючі групи, зокрема [27]:

1) визначення поняття нейтралізації ризику та аналіз явища толерантності;

2) обґрунтування базових цілей нейтралізації ризику, а також встановлення фінансове правових наслідків такої нейтралізації; обґрунтування якісних та кількісних параметрів реалізації стратегії уникнення ризику; використання страхування для нейтралізації фінансових ризиків операцій; аналіз критеріїв диверсифікації операцій та її вплив на величину фінансових ризиків, що утримуються суб'єктом операцій;

3) особливості обґрунтування та реалізації стратегій хеджування фінансових ризиків на основі похідних цінних паперів.

Нейтралізація фінансових ризиків як функціонально-організаційний елемент моделі управління фінансовими ризиками суб'єкта операцій на фінансовому ринку представляє собою фінансово-математичну технологію обґрунтування, прийняття, виконання та контролю здійснення управлінських фінансових рішень щодо реалізації превентивних заходів фінансового, організаційного або правового характеру з метою забезпечення співставності результативності фінансової операції суб'єкта ринку із відповідним рівнем фінансового ризику. Нейтралізація фінансових ризиків здійснюється на основі відповідної стратегії суб'єкта ринку, що представляє собою функціонально-організаційну форму реалізації превентивних заходів по відношенню до фінансових ризиків операцій фінансових ринків.

Рис.1.4. Система внутрішніх механізмів нейтралізації фінансових ризиків при операціях на фінансових ринках

Загалом, у сукупності основних стратегій нейтралізації фінансових ризиків, що найбільш часто використовуються у сучасній практиці корпоративних фінансів, прийнято виділити дві альтернативні її форми:

1) стратегія уникнення ризику;

2) стратегія утримання ризику.

Загалом, у сукупності таких методів нейтралізації фінансових ризиків можна виділити кілька основних, у тому числі:

страхування фінансових ризиків;

диверсифікація фінансових ризиків;

хеджування фінансових ризиків на основі похідних цінних паперів.

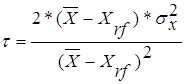

Визначаючи особливості стратегії утримання фінансових ризиків, постає питання щодо рівня фінансового ризику, який приймається на утримання суб'єктом фінансового ринку, а також доцільність такого утримання. Для дослідження даної проблеми у сучасній теорії корпоративних фінансів використовуються поняття толерантності ризику як форми виміру (якісного або кількісного) співвідношення між рівнем цільового показника (як правило, величини прибутку) та рівнем фінансового ризику, що пов'язаний із його досягненням. Для кількісної оцінки толерантності ризику суб'єкта фінансового ринку може використовуватися наступна модель [27]:

(1.10)

(1.10)

де t кількісна оцінка толерантності ризику суб'єкта ринку;

![]() очікувана величина цільового показника X (розраховується як

очікувана величина цільового показника X (розраховується як

математичне очікування абсолютних значень цільових

показників за n попередніх періодів ;

Xrf безризикове абсолютне значення цільового показника Х;

![]() дисперсія цільового показника X.

дисперсія цільового показника X.

Нейтралізація ризиків має здійснюватися із дотриманням сукупності певних критеріїв та принципів, серед яких необхідно виділити такі як:

1) інформаційна достовірність, яка передбачає своєчасне та повне представлення фінансової інформації, необхідної для адекватної нейтралізації фінансового ризику;

2) адекватність як форма обґрунтованого використання методу нейтралізації фінансового ризику відповідно до його базових характеристик;

3) ефективність нейтралізації ризику шляхом максимального попередження (мінімізації) потенційних негативних наслідків, ймовірність настання яких визначається фінансовим ризиком, у просторі та часі (наприклад, попередження збитків або збільшення затрат суб'єкта ринку);

4) інші принципи, які визначаються специфікою моделі управління фінансовими ризиками та основними цілями фінансового менеджменту.

Таким чином, на основі визначених вище принципів та критеріїв нейтралізації фінансових ризиків можна обґрунтувати основі цілі та завдання такої нейтралізації, що є типовими для моделі управління фінансовими ризиками суб'єктів фінансових ринків в умовах невизначеності ринкового середовища.

Такі цілі і завдання можуть передбачати досягнення наступних ефектів, у тому числі:

розробка та обґрунтування загальної стратегії нейтралізації фінансових ризиків, а також стратегії нейтралізації конкретного виду ризику, у тому числі:

1) стратегія уникнення ризику;

2) стратегія утримання ризику (страхування фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків);

інформаційне та методологічне забезпечення прийняття управлінських фінансових рішень в рамках інших функціонально організаційних блоків, у тому числі шляхом розробки альтернативних сценаріїв розвитку ринкових тенденцій та оцінки ймовірності їх виконання;

Методологічним забезпеченням виконання визначених вище завдань нейтралізації фінансових ризиків на рівні фінансово математичних моделей виступає сукупність специфічних методів та систем.

Забезпечення нейтралізації фінансових ризиків суб'єкта фінансового ринку на основі стратегії уникнення ризику передбачає прийняття управлінських фінансових рішень на основі порівняльного аналізу фінансово-математичних моделей альтернативних сценаріїв (наприклад, різних варіантів здійснення окремої фінансової операції) з метою визначення безризикового сценарію із наступним прийняттям його у якості основного. Однак слід відмітити, що існування безризикового сценарію здійснення тієї чи іншої операції в умовах невизначеності ринкового середовища виглядає досить проблематичним, у зв'язку з чим прийнято говорити про відносну безризиковість. Так, наприклад, у якості безризикових активів на ринку цінних паперів прийнято вважати державні цінні папери, хоча “дефолт” ринку ДЦП у 1998 році доводить велику умовність їх безризиковості.

Зважаючи на вищевикладене, для суб'єктів ринку управління фінансовими ризиками на основі стратегії уникнення пропонується здійснювати за наступною схемою, що являє собою сукупність послідовно здійснюваних ітерацій:

1. Визначення, обґрунтування та затвердження максимально прийнятного рівня фінансового ризику суб'єкта ринку Rm (існування безризикових альтернативних сценаріїв, як вже відзначалося, є проблематичним);

2. Зведення кількісних оцінок рівня фінансового ризику n альтернативних сценаріїв, що розглядаються R(i), де і з (1; n);

3. Співставлення рівня фінансового ризику по альтернативному сценарію із максимально прийнятною величиною фінансового ризику Rm;

4. Відхилення альтернативних сценаріїв, рівень фінансового ризику для яких перевищує максимально прийнятну його величину;

5. Вибір із решти альтернативних сценаріїв варіант із найменшим рівнем фінансового ризику.

Загалом, для оцінки інвестиційної привабливості окремої операції з позицій її ризиковості на основі стратегії уникнення фінансових ризиків можна використати наступну фінансово-математичну модель:

Risk >Rm фінансова операція є інвестиційне непривабливою, оскільки фінансовий результат не покриває ризик, який вона генерує;

Risk =Rm з позицій ризиковості фінансова операція є інвестиційно-нейтральною, оскільки фінансовий ризик, який вона генерує ідентичний максимально прийнятному рівню ризику для суб'єкта фінансового ринку Rm, a остаточне управлінське рішень залежить від інших факторів;

Risk<Rm фінансова операція є інвестиційне привабливою, оскільки фінансовий ризик, який вона генерує менший за максимально прийнятний рівень ризику для суб'єкте фінансового ринку Rm.

Прийняття суб'єктом фінансового ринку певної величини фінансового ризику на утримання як форми нейтралізації таких ризиків ставить проблему попередження ймовірних негативних наслідків для операційної, інвестиційної та фінансової діяльності такого суб'єкта фінансового ринку реалізації активної стратегії нейтралізації фінансових ризиків.

Так, активна стратегія нейтралізації фінансових ризиків на противагу пасивній стратегії (стратегії уникнення ризиків) реалізується на основі сукупності спеціальних методів та фінансових технологій, зокрема:

диверсифікація фінансових ризиків;

хеджування фінансових ризиків;

безпосередньо, страхування фінансових ризиків, в межах чого можна виділити:

1) самострахування;

2) комерційне страхування (страхування фінансових ризиків із залученням страхових компаній).

Під самострахування слід розуміти створення певних фондів коштів з метою фінансового покриття потенційних збитків (а також негативних фінансових результатів, додаткових витрат фінансових, матеріальних та інших ресурсів) суб'єкта фінансового ринку страхового відшкодування. Для цього абсолютна величина фінансових ресурсів для покриття фінансових ризиків, прийнятих на утримання безпосередньо суб'єктом фінансового ринку, розподіляється у просторі та часі і за рахунок певних відрахувань створюється спеціалізований фонд (або кілька фондів) коштів. Типовими варіантами таких фондів коштів є резервний капітал як складова власного капіталу, забезпечення наступних витрат та платежів, резервні фонди.

На відміну від самострахування, коли джерелом формування фінансових ресурсів для покриття потенційних збитків являються виключно внутрішні ресурси суб'єкта фінансового ринку, страхування фінансових ризиків із залученням страхової компанії передбачає передачу всього фінансового ризику суб'єкта фінансового ринку або його частини за певну плату (страхову премію) на утримання спеціалізованій фінансовій установі страховій компанії. За такого варіанту джерелом покриття збитків суб'єкта фінансового ринку в результаті настання несприятливих умов (страхового випадку) являють фінансові ресурси страхової компанії. Загалом, на ринку страхових послуг пропонуються такі види страхування фінансових ризиків:

1) страхування кредитів (товарних, експортних тощо);

2) страхування інноваційних ризиків;

3) страхування депозитних ризиків;

4) страхування відповідальності;

5) страхування на випадок не досягнення планового рівня рентабельності та інші.

Особливим напрямком управління фінансовими ризиками (у частині їх нейтралізації), прийнятих суб'єктом фінансового ринку на утримання, являється диверсифікація фінансових ризиків (financial risks diversification) –фінансово-математична модель оптимізації прийняття управлінських фінансових рішень з метою зменшення сукупного фінансового ризику за рахунок його усереднення між складовими, що характеризуються різним рівнем фінансового ризику. Загалом, під диверсифікацією необхідно розуміти специфічну фінансово-математичну технологію обґрунтування управлінських фінансових рішень щодо розподілу сукупного ризику суб'єкта фінансового ринку шляхом розширення сукупності носіїв такого ризику. Слід відмітити, що нейтралізація фінансових ризиків на основі диверсифікації тісно пов'язана із портфельним аналізом (portfolio analysis), при цьому може використовуватися як для диверсифікації фінансових ризиків, що пов'язані з конкретними активами (наприклад, цінні папери), так і ризиків, носіями яких є господарські операції (наприклад, джерела позикового фінансування), таким чином, можна говорити про наступні форми диверсифікації:

1) диверсифікацію активів;

2) диверсифікація джерел капіталу;

3) диверсифікація фінансових продуктів;

4) диверсифікація боргових зобов'язань;

5) диверсифікація фінансових вкладень та інші.

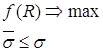

У сучасній практиці корпоративних фінансів використовуються два основні критерії диверсифікації фінансово-математична форма узгодження рівня фінансового ризику суб'єкта фінансового ринку та абсолютної величини цільового показника. У випадку використання в процесі диверсифікації фінансових ризиків прибутковості (рентабельності) як цільового показника можна обґрунтування наступні критерії (обмеження оптимізації):

1) Поперше, максимізація рентабельності (цільового показника диверсифікації) за фіксованого максимального рівня фінансового ризику –

![]()

(1.11)

(1.11)

де f (R) функція цільового показника; ![]() усереднене значення фінансового ризику, отримане в результаті

усереднене значення фінансового ризику, отримане в результаті

диверсифікації; ![]() максимальний рівень фінансового ризику, рівень якого прийнятний

максимальний рівень фінансового ризику, рівень якого прийнятний

для суб'єкта фінансового ринку в даних конкретних умовах;

2) По друге, мінімізація рівня фінансового ризику за фіксованого мінімального рівня рентабельності (цільового показника) –

![]()

(1.12)

(1.12)

f(R) – функція цільового показника;

![]() усереднене значення фінансового ризику, отримане в результаті

усереднене значення фінансового ризику, отримане в результаті

диверсифікації;

Rt мінімально прийнятний рівень рентабельності (цільового

показника), що прийнятний для суб’єкта господарювання в даних

конкретних умовах.

Одним із напрямків нейтралізації фінансових ризиків являється активна стратегія нейтралізації із використанням похідних цінних паперів – хеджування фінансових ризиків (risk hedging). У сучасній практиці корпоративних фінансів похідні фінансові інструменти (derivatives) використовуються для страхування ризиків, що пов'язані із потенційною зміною цін на певні активи, зокрема, іноземної валюти, дорогоцінних металів і т.п.

Механізм хеджування фінансових ризиків зміни цін на базові активи полягає в обґрунтуванні управлінських фінансових рішень щодо стратегії здійснення зустрічних торгових операцій з купівлі продажу базових активів на основі сукупності похідних фінансових інструментів. До основних таких інструментів прийнято відносити наступні:

форвардні контракти (forwards);

ф'ючерсні контракти (futures);

опціони (options);

своп контракти (swaps);

варанти (varants) та деякі інші .

Ідентифікація та структурування фінансових операцій суб'єкта фінансового ринку із похідними цінними паперами як складових елементів стратегії хеджування передбачає дотримання певних ознак та критеріїв, у тому числі:

поперше, ідентифікація носія фінансового ризику базового активу, по відношенню до якого існує достатньо високий рівень ймовірності зміни масштабу цін, що, відповідно, формує загрозу негативного впливу на фінансову діяльність суб'єкта фінансового ринку і, відповідно, вимагає її нейтралізації (хеджування);

подруге, обґрунтування типу інструмента хеджування ідентифікованого фінансового та однозначне визначення ринкової позиції по відношенню до такого інструменту;

потретє, оцінка адекватності абсолютної величини хеджу та її достатності для попередження (або покриття) потенційних збитків суб'єкта фінансового ринку в результаті зміни масштабу цін на базові активи.

РОЗДІЛ 2. АНАЛІЗ ФІНАНСОВИХ ОПЕРАЦІЇ АКБ “ПРИВАТБАНК” НА РИНКУ ЗОЛОТА

0 комментариев