Навигация

Напрямки вдосконалення автоматизації розрахункових операцій

Реферат

з дисципліни "Інформаційні системи та технології у банківській сфері" на тему: "Напрямки вдосконалення автоматизації розрахункових операцій"

ЗМІСТ

Вступ

1. Автоматизація розрахункових операцій у банку

2. Напрями вдосконалення автоматизації розрахункових операцій

Висновки

Список використаної літератури

ВСТУП

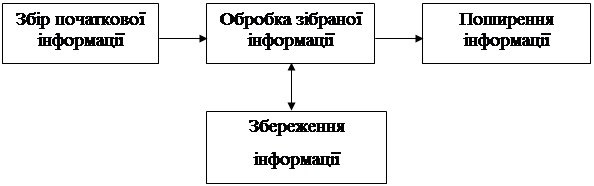

Розрахункові та касові операції належать до основних і найбільш трудомістких та відповідальних у банківській діяльності. Тому для виконання цих операцій завжди насамперед застосовується обчислювальна техніка. Сьогодні в інтегрованих банківських системах комплекс розрахункових і касових операцій становить підсистему, головне призначення якої – автоматизувати проведення (виконання) розрахункових і касових операцій, їх облік, контроль і складання звітності про рух коштів на рахунках клієнтів та балансових рахунках банку.

Згідно з призначенням такої підсистеми виконуються її функції: відкриття особових рахунків, їх перегляд, доповнення й коригування, введення і обробка первинних платіжних документів, формування довідкової фінансової інформації про стан особових рахунків через такі процедури, як блокування особового рахунку на установлений термін, вилучення закритих рахунків, перепризначення відповідального виконавця, котрий веде особовий рахунок, виконання операцій з визначення зміни залишків коштів на особових і балансових рахунках. Всі вони є важливою частиною банківських операцій. Саме цим зумовлена актуальність теми дослідження.

Тема недостатньо висвітлена у науковій літературі. Питанню автоматизації розрахункових операцій присвячені праці таких вчених, як Рогач І.Ф., Сендзюк М.А., Антонюк В.А. та інших.

Метою реферату є дослідження автоматизації розрахункових операцій та формулювання напрямів її вдосконалення.

Завдання, поставлені перед написанням:

- дослідження напрямів автоматизації розрахункових операцій;

- аналіз варіантів розрахунку процентів в розрізі розрахункових операцій банку;

- виокремлення напрямів вдосконалення розрахункових операцій.

1. Автоматизація розрахункових операцій у банку

Автоматизація розрахункових операцій виконується за допомогою програмного комплексу операційного дня банку (ОДБ), який дає змогу в будь-який момент його функціонування дістати інформацію про рух коштів на поточних, кредитних, депозитних та інших рахунках. Залежно від конструктивних характеристик програмного комплексу ОДБ автоматизація проведення розрахункових операцій їх обліку і контролю здійснюється в національній валюті та валюті інших країн в одному або в двох окремих ОДБ. У більшості програмних пакетів ОДБ передбачається, що головними виконавцями автоматизації розрахункових операцій є операціоністи, контролери, технологи. Для них у відповідній банківській системі створюються відповідні АРМ (робоче місце контролера є не в усіх банках). Конкретний перелік операцій для кожного АРМ залежить від запровадженого технічного процесу, наявності технічних засобів, обсягу документообороту тощо. Потрібно зауважити, що деякі роботи жорстко прив’язані до виконавців.

Технологічний процес автоматизації розрахункових операцій здійснюється за допомогою програм, які об’єднані в модуль під назвою "Особові рахунки". Цей модуль перед його запуском налагоджують, виконуючи такі дії:

– визначають кориговані параметри особових рахунків, такі як термін зберігання закритих особових рахунків, надання дозволу на коригування вхідних залишків на особових рахунках і т.ін.;

– установлюють повноваження стосовно допуску співробітників банку до особових рахунків;

– визначають типи особових рахунків, необхідних для податкової адміністрації;

– закріплюють за особовими рахунками процентні ставки [1].

Базовою функцією під час автоматизації розрахункових операцій є відкриття нових особових рахунків. Виконує її головний бухгалтер або за його дорученням провідний технолог через меню системи ОДБ. Увійшовши до пункту меню "Особові рахунки", переходять до пункту "Особові рахунки", переходять до пункту "Відкриття особових рахунків". При цьому зазначають (задають) такі реквізити: тип особового рахунку, який вибирається з переліку, що відкрився за допомогою функціональної клавіші; рівень секретності рахунку, що задається обмеженням доступу до нього; від валюти рахунку, який вибирається курсором з висвітленого на екрані переліку; реєстраційний номер клієнта банку; номер балансового рахунку; номер балансового рахунку клієнта; назва особового рахунку, дата відкриття; підстава для відкриття рахунку; тип особового рахунку для податкової адміністрації; ознаки звітності; ознаки для розрахунку платежів за розрахунково-касове обслуговування; код відповідального виконавця, операціоніста; нарахування процентів на залишки.

Супроводження особових рахунків виконується на робочих місцях відповідальних виконавців-операціоністів і технолога. Крім відповідальних виконавців доступ до особових рахунків з різними повноваженнями мають працівники валютного відділу, каси, головний бухгалтер та керівники служб банку. Усім зазначеним працівникам доступна функція перегляду особових рахунків, виконувати яку можна по різному.

Найчастіше переглядається окремий особовий рахунок, для чого насамперед входять до меню другого рівня (пункт "Перегляд особових рахунків"). Перш ніж увійти в цей режим, необхідно в екранному вікні набрати номер рахунку.

Функція перегляду особових рахунків дає змогу:

o переглянути реквізити рахунку, зокрема номер балансового рахунку, тип рахунку, його призначення та інші довідкові ознаки;

o визначити оперативний стан особового рахунку, а саме: вхідний залишок, поточні обороти коштів, вихідне сальдо рахунку.

Для роботи з окремим особовим рахунком до меню другого рівня включений пункт коригування, що надає такі можливості:

o змінити відповідального виконавця, що веде рахунок;

o установити чи зняти блокування з особового рахунку;

o змінити тип рахунку при зміні статей плану рахунків або коду валюти;

o закрити особовий рахунок, зазначивши дату та підстави для закриття рахунку [1].

Перегляд списку особових рахунків, закріплених за даним балансовим рахунком як режим меню, дає змогу:

o дістати впорядкований за заданою ознакою список особових рахунків, в якому зазначено номер рахунку, ім’я клієнта, поточне сальдо й обороти коштів;

o головному бухгалтеру банку дістати інформацію про стан балансового рахунку (вхідний залишок, вихідний залишок), а також дату останньої модифікації рахунку;

o вивести на друк або занести до файла список особових рахунків.

Перегляд історії особових рахунків здійснюється після входження до меню з такою самою назвою. Наступний рівень меню дає змогу користувачеві вибрати балансовий чи позабалансовий рахунок. Увійшовши до пункту меню "Вид рахунку", користувач може послідовно задати з клавіатури номери балансового й особового рахунків, за якими він отримує на екрані розшифрування руху коштів. Таке розшифрування можна дістати за вказаний день або період.

Перезакріплення особових рахунків – заміна одного відповідального виконавця на іншого здійснюється на АРМ адміністратора БД і головного бухгалтера. Тут можна перепризначити один або кілька особових рахунків, деяку групу або всі балансові рахунки.

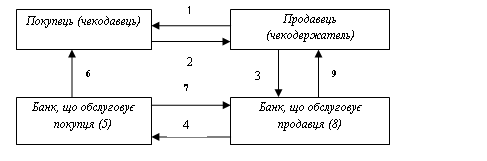

Розрахунок процентів за залишками на особових рахунках і сум для сплати клієнтами за розрахунково-касове обслуговування здійснюється за двома варіантами технологій.

Варіант 1-ий передбачає, що процентні ставки фіксуються у файлі-довіднику типів особових рахунків і не залежать від розміру залишків коштів на рахунках.

Суму процентів для сплати j-му клієнту на p-й розрахунковий період обчислюють згідно з таким алгоритмом:

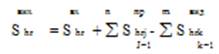

![]()

де S jpd – сума залишків коштів на особовому рахунку j-того клієнта за d-й день p-го розрахункового періоду;

Nd – процентна ставка на d-й день [1].

Вхідна інформація для машинного виконання алгоритму вибирається відповідно: сума залишку – з файла особових рахунків, а процентна ставка задається з довіднику типів особових рахунків або в спеціальному файлі, створеному для цього розрахунку.

Варіант 2-ий машинного розрахунку процентів також виконується за алгоритмом першим, але процентна ставка вибирається з довідника відповідно до діапазону сум залишків коштів на рахунку. Згідно з таким підходом проценти визначаються за середньодобовий залишок грошових коштів на рахунку.

За результатами розрахунку складається меморіальний ордер, на підставі якого інформація заноситься до БД, а далі передається клієнтам у формі виписки з рахунку.

Аналогічно до розрахунку процентів за залишками на особових рахунках визначаються суми, що їх мають сплатити клієнти за розрахунково-касове та інше обслуговування. Загальна методика й алгоритм залишаються незмінними, але інформаційна база формується за іншими ознаками.

Наприклад, базова сума Sjpd для розрахунку за касове обслуговування формується як сума касових оборотів на підставі записів відповідного файла. Процентна ставка, як і для розрахунку процентів за залишками сум на особових рахунках, вибирається з файла-довідника або задається користувачем.

Для виконання розрахунку процентів потрібні програми об’єднуються в програмний модуль, керування здійснюються через відповідний пункт меню, що розкривається, як правило, такими підпунктами: "Історія процентів", "Ввід із файла", "Зміна процентів за балансовими рахунками", "Нарахування процентів", "Формування відомості нарахованих процентів", "Календар розрахунково-касових операцій".

За допомогою першого пункту меню "Історія процентів" вмикаються програми, які виконують введення і коригування процентних ставок. Входячи в цей режим, слід задати номер рахунку, для якого встановлюється чи коригується процентна ставка; тип валюти (іноземна/національна), діапазон дат вводу (перегляду, коригування), процентної ставки. Зміна вноситься в поле "Тип процентної ставки" довідника типів особових рахунків. Форма на екрані дає змогу вводити одну процентну ставку або діапазон сум. Якщо потрібно вилучити окремий запис з процентною ставкою, цей запис слід позначити, а потім вилучити за допомогою клавіш, вказаних в інструкції користувачеві.

Змінити процентні ставки за даним рахунком можна також, не вводячи інформацію з клавіатури, а використовуючи відповідний файл. Ця процедура виконується за допомогою пункту меню "Введення з файла". При цьому на моніторі показується діапазон дат для нарахування процентів. Коли з’ясується, що для якогось особового рахунку вже введено процентні ставки в цьому діапазоні, то зміни в базі даних не виконуються, а всі виявлені помилки вводяться в протокол.

В інтегрованих банківських інформаційних системах відокремлюють підсистему автоматизованого обліку вкладних операцій, яка має забезпечити автоматизацію оперативного та бухгалтерського обліку операцій про вклади фізичних осіб, комунальних, митних та інших платежів населення. Ці операції здійснюються на АРМ операціоніста, бухгалтера, технолога, а також на віддалених робочих місцях. Технологічний процес обліку вкладних операцій включає такі етапи:

- ведення довідників видів вкладів, типів особових рахунків, вкладників, підприємств, контрагентів, операцій;

- ввід інформації про рух коштів вкладників (зарахування та списання);

- ведення особових рахунків вкладників;

- прийняття комунальних, митних та інших платежів від населення;

- складання видаткових та прибуткових касових ордерів [1].

Виконуються ці операції за тими самими технологіями, що й облік операцій на розрахункових рахунках. Окрім того, у режимі "Відправлення документів" інформація передається в БД ОДБ з віддаленого відділення чи робочого місця за допомогою підсистеми "Клієнт – банк".

Завершальною функцією модуля автоматизації розрахункових операцій є складання звітності, яка може видаватися на екран, до друку чи надходити по каналу зв’язку для передавання в НБУ. Звітна інформація формується у вигляді затверджених структур звітів, аналітичних таблиць та довідок, що є відповідями на запити.

До меню "Оперативні звіти" входять у функції формування, перегляду й друкування вихідної інформації за такими формами щоденної бухгалтерської звітності банку: виписка з особового рахунку клієнта та оборотно-сальдова відомість. Виписка з рахунку видається у двох примірниках. Перший передається клієнтові як інформація про фактичний рух коштів на рахунку, а другий залишається в банку як архівний документ. На старті режиму отримання виписок необхідно зазначити період і тип звіту, тобто уточнити, чого саме стосується звіт: заданого особового рахунку чи всіх особових рахунків, закріплених за відповідальним виконавцем.

Під час формування вихідного документа залишок коштів на рахунку визначається згідно з алгоритмом:

де S hr, S hrj, S hrk – відповідно залишок, надходження та витрати коштів за h-й період r-м рахунком згідно з j-м прибутковим чи k-м видатковим документом [1].

Фінансовий стан банку відбивають оборотно-сальдова відомість і оборотно-сальдовий баланс. Відомості формуються та видаються за особовими рахунками, закріпленими за відповідальним виконавцем або за всіма особовими рахунками банку на вказану дату. Процедуру складання оборотної відомості включено до інтерфейсу адміністратора БД для складання звіту за всіма особовими рахунками банку. Користувач має змогу сформувати документ на екрані для попереднього перегляду чи аналізу, а також для друкування наприкінці робочого дня.

Потрібно зауважити, що оборотно-сальдова відомість може бути сформована і після закінчення операційного дня банку на підставі інформації, записаної в історії особових рахунків.

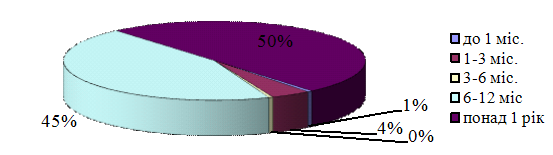

За розрахунковими операціями кожний комерційний банк звітує перед НБУ. Щодня на підставі БД ОДБ формується звітний файл №1 – дані про залишки на рахунках, який передається за схемою:

Файл №1 за змістом відповідає звіту 1Д (щоденний баланс) – комерційний банк – баланс комерційного банку. Наприкінці місяця комерційний банк передає до НБУ файл №2 – дані про обороти та залишки на рахунках, який відображає зміст звіту 1Д – комерційний банк – баланс комерційного банку. Комерційний банк передає до НБУ один раз на рік або за вимогою файл №15 – дані про кількість клієнтів, що відображає форму 752 звітності.

Похожие работы

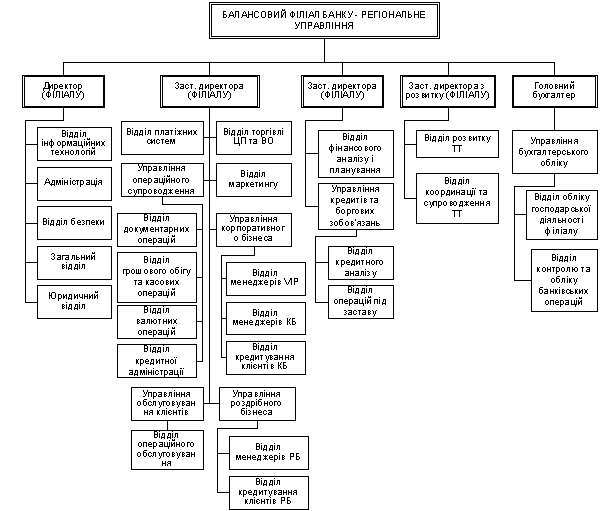

... виконання клієнтом вимог щодо захисту інформації та зберігання засобів захисту і припиняти обслуговування клієнта за допомогою системи в разі невиконання ним вимог безпеки. 2. Аналіз розрахунково-касових операцій СОД АППБ «Аваль» 2.1 Коротка організаційно-економічна характеристика банку Статутний фонд банку «Аваль» становить 19.74 млн. гривень. Дирекція Акціонерного почтово-пенсійного ...

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

... Вологість дошки в точці 2 Аналоговий % 5…100 – 4. Функціональна структура системи управління Функціональна схема автоматизації є основним документом, який визначає функціонально-блокову організацію структури керування. Для процесу вакуумної сушки деревини функціональна схема приведена в графічній частині проекту (лист 6). Система складається з лісосушильної камери, вентиляторів, насос ...

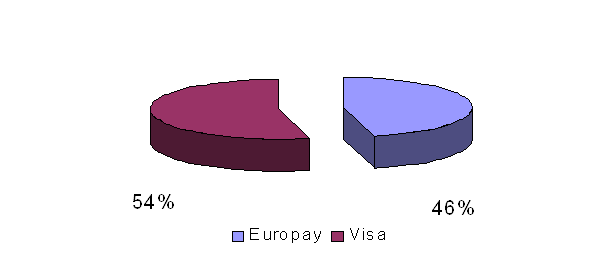

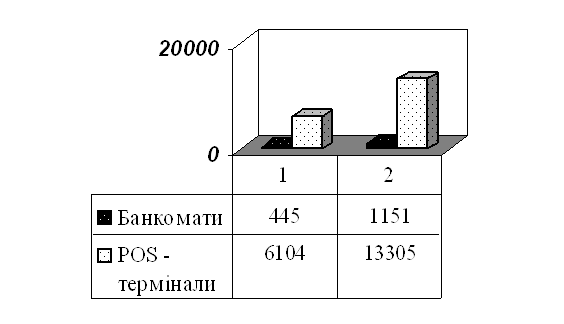

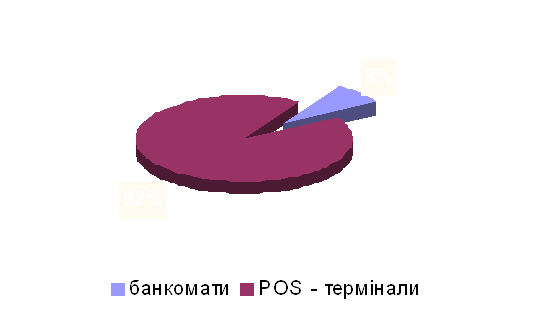

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

0 комментариев