Навигация

Государственное регулирование рынка ценных бумаг

3. Государственное регулирование рынка ценных бумаг

Регулирование рынка ценных бумаг (РЦБ) обычно имеет следующие цели:

− поддержка порядка на рынке, создание нормальных условий для работы всех участников рынка;

− защита участников рынка от недобросовестности и мошенничества отдельных лиц или организаций, от преступных организаций;

− обеспечение свободного и открытого процесса ценообразования на ценные бумаги на основе спроса и предложения;

− создание эффективного рынка, на котором всегда имеются стимулы для предпринимательской деятельности, и на котором каждый риск адекватно вознаграждается;

− в определённых случаях создание новых рынков, поддержка необходимых обществу рынков и рыночных структур, рыночных начинаний и нововведений и т.п.;

− воздействие на рынок с целью достижения каких-то общественных целей (например, для повышение темпов роста экономики, снижения уровня безработицы и т.д.).

Процесс регулирования на рынке ценных бумаг включает:

− создание нормативной базы функционирования рынка, т.е. разработка законов, постановлений, инструкций, правил, методических положений и других нормативных актов, которые ставят функционирование рынка на общепризнанную и всеми соблюдаемую основу;

− отбор профессиональных участников рынка; современный РЦБ, как, пожалуй, и любой другой рынок, невозможен без профессиональных посредников. Однако не любое лицо или не любая организация могут занять место такого посредника. Чтобы это сделать, необходимо удовлетворить определённым требованиям по знаниям, опыту и капиталу, которые устанавливаются уполномоченными на это регулирующими организациями или органами;

− контроль за соблюдением выполнения всеми участниками рынка норм и правил функционирования рынка; этот контроль выполняется соответствующими контрольными органами;

− систему санкций за отклонение от норм и правил, установленных на рынке; такими санкциями могут быть: устные и письменные предупреждения, штрафы, уголовные наказания, исключение из рядов участников рынка.

Государство на российском РЦБ выступает в качестве:

− эмитента при выпуске государственных ценных бумаг;

− инвестора при управлении крупными портфелями акций промышленных предприятий;

− профессионального участника при торговле акциями в ходе приватизационных аукционов;

− регулятора при написании законодательства и подзаконных актов;

− верховного арбитра в спорах между участниками рынка через систему судебных органов.

Государственное регулирование РЦБ – это регулирование со стороны общественных органов государственной власти.

Система государственного регулирования рынка включает:

1) государственные и иные нормативные акты;

2) государственные органы регулирования и контроля.

Формы государственного управления рынка.

Прямое или административное управление РЦБ со стороны государства осуществляется путём:

− установления обязательны требований ко всем участника РЦБ;

− регистрации участников рынка и ценных бумаг, эмитируемых ими;

− лицензирования профессиональной деятельности на РЦБ;

− обеспечения гласности и равной информированности всех участников рынка;

− поддержания правопорядка на рынке.

Косвенное, или экономическое, управление РЦБ осуществляется государством через находящиеся в его распоряжении экономические рычаги и капиталы:

1) систему налогообложения (ставки налогов, льготы и освобождённые от них);

2) денежную политику (процентные ставки, минимальный размер заработной платы и др.);

3) государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.);

4) государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

Структура органов государственного регулирования российского рынка ценных бумаг в настоящее время ещё не сложилась.

Государственные органы регулирования РЦБ министерского уровня:

− Федеральная комиссия по РЦБ(ФКЦБ);

− Министерство финансов РФ (Минфин);

− Центральный банк РФ (ЦБ);

− Государственный комитет по антимонопольной политике;

− Госстрахнадзор.

ФКЦБ имеет много полномочий в области координации, разработки стандартов, лицензирования, установления квалификационных требований и т.д. реально пока занимается только лицензированием деятельности реестродержателей и регулированием их деятельности, а также заканчивает разработку системы регулирования паевых инвестиционных фондов – разновидности фондов коллективного инвестирования. По мере создания организационной структуры может взять на себя основную нормотворческую и контрольную работу по регулированию РЦБ.

Минфин РФ – министерство в составе Правительства – регистрирует выпуски ЦБ корпораций (кроме кредитных организаций), субъектов федерации и органов местного самоуправления, лицензирует фондовые биржи, инвестиционные компании, инвестиционные фонды, устанавливает правила бухгалтерского учёта операций с ЦБ, осуществляет выпуск государственных ЦБ и регулирует их обращение.

ЦБ РФ – федеральный орган, действующий на основании закона, регистрирует выпуски ЦБ кредитных организаций, осуществляет операции и регулирует порядок осуществления кредитными организациями операций на открытом РЦБ, ломбардного кредитования и переучёта векселей, устанавливает и контролирует антимонопольные требования к операциям на РЦБ кредитных организаций и организаций, производящих безналичные расчёты по сделкам с ц. б. (в том числе депозитариев), контролирует экспорт и импорт капитала.

Государственный комитет по антимонопольной политике устанавливает антимонопольные правила и осуществляет контроль за их исполнением.

Госстрахнадзор регулирует особенности деятельности на РЦБ страховых компаний.

Основные законодательные акты, которыми регулируется российский РЦБ:

− Гражданский кодекс РФ, части I и II (1995–1996 гг.);

− Закон «О банках и банковской деятельности» (1990 г.);

− Закон «О Центральном банке Российской Федерации» (1995 г.);

− Закон «О приватизации государственных и муниципальных предприятий в РСФСР» (1991 г.);

− Закон «О товарных биржах и биржевой торговле» (1992 г.);

− Закон «О валютном регулировании и валютном контроле» (1992 г.);

− Закон «О государственном внутреннем долге Российской Федерации» (1992 г.);

− Закон об акционерных обществах (1996 г.);

− Закон о рынке ценных бумаг (1996 г.);

− Указы Президента по развитию рынка ценных бумаг; за период с 1992 г. выпущено порядка пятидесяти указов, которыми в основном и регулируется российский рынок ценных бумаг;

− Постановления Правительства Российской Федерации в основном касаются регулирования и развития рынка государственных ценных бумаг во всех их разновидностях.

Вывод

В международной практике вексельное обращение в основном связано с предоставлением отсрочки платежа, как дополнительной услуги покупателю в результате усиливающейся конкуренции, которая оформляется простым или переводным векселем. Однако при все увеличивающихся объёмах поставок фирмы уже не могут своевременно получать деньги по векселям, а в случаях появления проблем по оплате векселя терпят убытки. На помощь фирмам пришли факторинговые и форфейтинговые фирмы.

Факторинг – это покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

Форфетирование – это покупка обязательств, погашение которых происходит на определенный период в будущем без оборота на любого предыдущего должника.

Практика показывает, что, придав векселю силу ценной бумаги и наделив определёнными способами защиты её законных держателей, он превратился из обыкновенной долговой расписки в универсальное средство товарно-денежных отношений.

Вексель способен оформить практически любые имущественные отношения. При этом следует учитывать простоту вступления в вексельные правоотношения посредством односторонних сделок.

Вексельное право имеет под собой крепкую нормативную базу, основные принципы которой признаются и регулируются международным правом. Однообразие свойственное вексельным системам способствует деловому сотрудничеству между различными народами.

Потребность в новых формах имущественных отношений не идёт в разрез с основами вексельного законодательства. Наоборот, постулаты вексельного права только способствуют упрочнению позиций этого правового института на «передовой» человеческих отношений по поводу конкретных имущественных благ. В настоящее время нет каких-либо существенных ограничений по бездокументарному обращению векселей. Основная строгость в таких отношениях касается технологии учёта ценных бумаг, а также отражения векселей в балансе депозитария. Однако, в целях однообразного применения и усовершенствования депозитарного учёта неэмиссионных ценных бумаг (это могут быть и складские свидетельства, и закладная) необходимо издание единого нормативного акта как основного источника депозитарного учёта векселей. Разработчики могут активно использовать опыт коммерческих банков в этом направлении. Как показывает практика, применение таких схем используется в основном между крупными хозяйствующими субъектами (их структурными подразделениями) и в основном направленно на быстрое погашение взаимной задолженности. Интерес к этому начинают проявлять и инвесторы с целью вложения средств и получение дохода.

В настоящее время в российской системе права сложилась обособленная подотрасль в рамках права гражданского, имеющая обособленную совокупность юридических норм, основанная на собственных принципах и методе правового регулирования, широко применяемая на практике и способная вовлекать в соответствующие отношения широкий круг субъектов, основным «инструментом» которой является вексель.

Регулирование рынка ценных бумаг – это упорядочение деятельности на нём всех его участников и операций между ними со стороны организаций, уполномоченных обществом на эти действия.

Регулирование РЦБ охватывает всех его участников:

− эмитентов;

− инвесторов;

− профессиональных фондовых посредников;

− организаций инфраструктуры рынка.

Регулирование участников рынка может быть внешним и внутренним.

Внешнее регулирование – это подчинённость деятельности данной организации нормативным актам государства, других организаций, международным соглашениям.

Внутреннее регулирование – это подчинённость деятельности данной организации её собственным нормативным документам: уставу, правилам и другим внутренним нормативным документам, определяющим деятельность этой организации в целом, её подразделений и её работников.

Список использованных источников

1) Алексеев М.Ю. «Рынок ценных бумаг». – М.: «Финансы и статистика», 1992 г.

2) Едронова В.Н., Мизиковский Е.А. «Учёт и анализ финансовых активов: акции, облигации, векселя». – М.: «Финансы и статистика», 1995 г., 272 с.

3) Фельдман «Вексельное обращение. Российская и международная практика». Учебное и справочное пособие. – М.: ИНФРА-М, 1995 г.

4) Э.С. Хендриксен, М.Ф. Ван Бренда «Теория бухгалтерского учета». – М.: «Финансы и статистика», 1997 г.

5) Едронова В.Н., Мизиковский Е.А. «Регулирование и учёт операций с векселями». – М.: «Финансы и статистика», 1996 г., 128 с.

6) Хабарова Л.П. «Учёт и налогообложение операций с векселями». – М.: «Бухгалтерский бюллетень», 1997 г., 176 с.

Похожие работы

... документе или предъявителю копий выдается соответствующая расписка. В случае предоставления дополнительных документов и по требованию клиента ответственный работник банка предоставляет расписку об их получении. Если банк отказал в осуществлении операций с векселем, указанные документы возвращаются клиенту. 5. В случае если банк принял решение об осуществлении операций с представленными ...

... расходы, фактически произведенные такими лицами, привлекаются к мерам ответственности, предусмотренным статьей 22 Закона Российской Федерации "О подоходном налоге с физических лиц". 2.4. Налогообложение операций с векселями В связи с вступлением в силу с 17 марта 1997 года Федерального закона № 48-ФЗ "О переводном и простом векселе" подоходный налог с выплат, произведенных физическим лицам ...

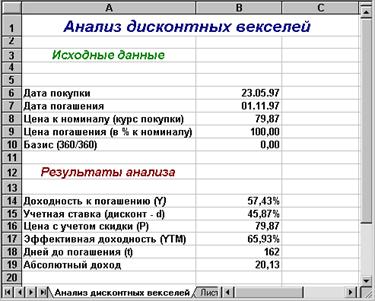

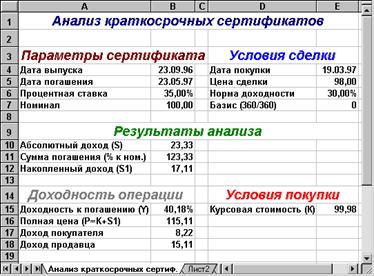

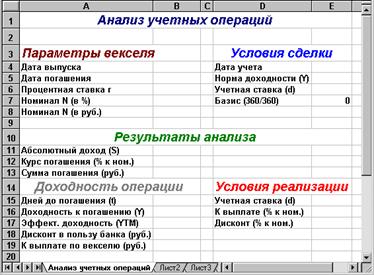

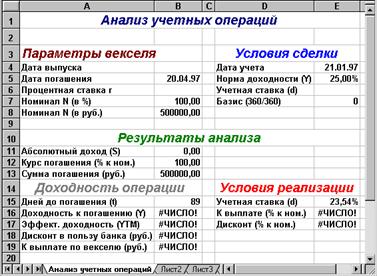

... , выплачиваемым по ставке r в срок погашения. Современная стоимость такого векселя при учете будет равна: , (3.45) где r – ставка по векселю; t – срок векселя; t1 – число дней до погашения; d – учетная ставка банка. Автоматизация анализа операций с векселями Из приведенных в данном параграфе соотношений следует, что с точки зрения количественного анализа, все многообразие операций с векселями ...

... векселя и суммой требования по нему будет относиться на счет № 61302 «Доходы будущих периодов по ценным бумагам». Бухгалтерский учет банковских операций с векселями. Порядок учета операций коммерческого банка с векселями изложен в письме ЦБ РФ № 26 от 23.02.95 г. В нем указано, что при выдаче (выпуске) собственных векселей и осуществлении операций с ними банки руководствуются ...

0 комментариев