Навигация

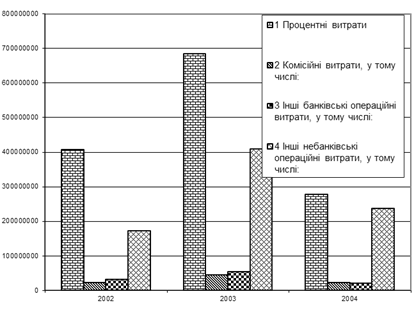

Аналіз управління нормативами власного капіталу банку як страхового резерву залучених вкладів населення

2.3 Аналіз управління нормативами власного капіталу банку як страхового резерву залучених вкладів населення

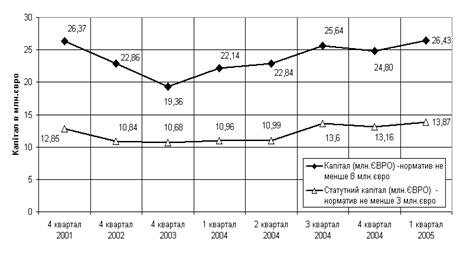

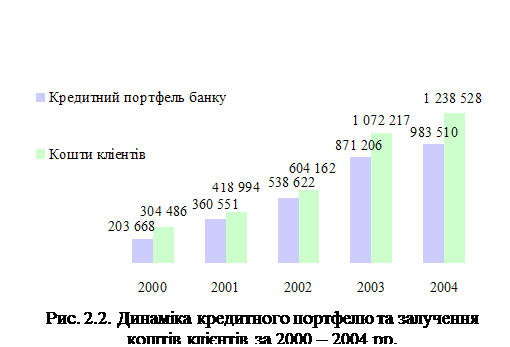

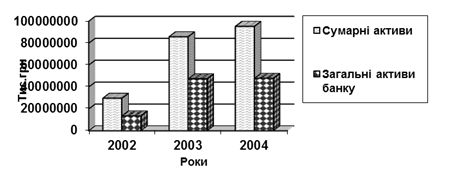

На рис. 2.9 наведена динаміка обсягів статутного та балансового капіталу АКБ «Правекс-Банк» в євро, яка характеризує виконання банком нормативів мінімального статутного та регулятивного капіталу для виконання всіх операцій [8].

Рис. 2.9 Динаміка статутного та балансового капіталу АКБ «Правекс-Банк» у 2001–2004 роках

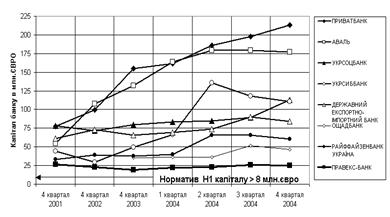

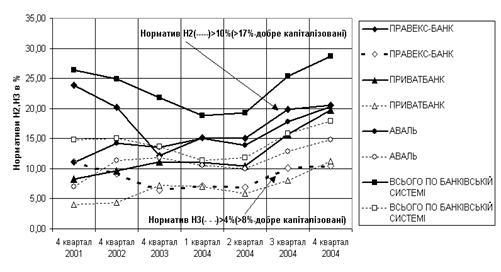

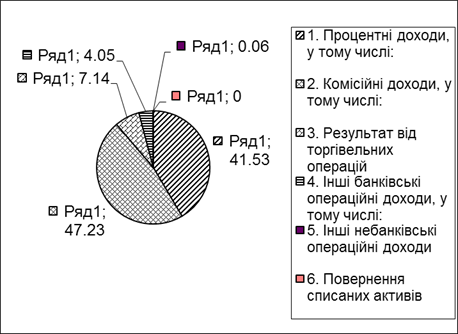

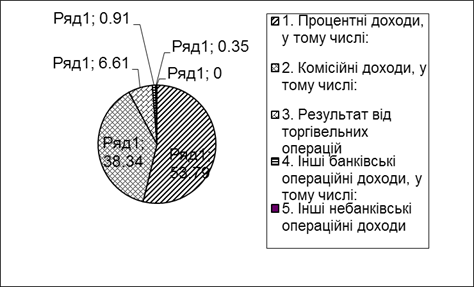

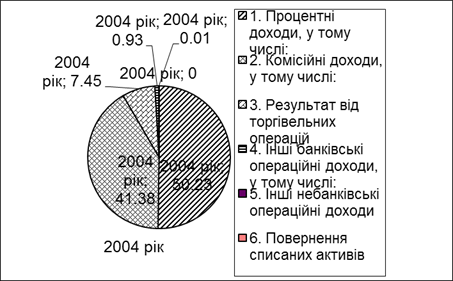

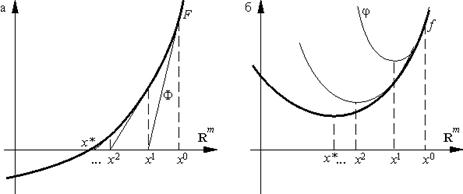

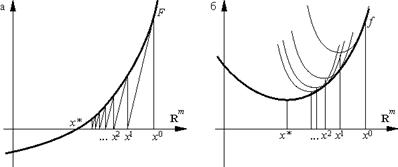

На рис. 2.10, 2.11 наведена порівняльна динаміка виконання АКБ «Правекс-Банк» нормативів Н1, Н2, Н3 у групі найбільших комерційних банків України. При цьому рівень фактичного значення нормативів Н1, Н2, Н3 характеризує АКБ «Правекс-Банк» як – «добре капіталізований банк» [8].

Рис. 2.10 Динаміка виконання нормативу Н1 АКБ «Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу

Рис. 2.11 Динаміка виконання нормативів Н2, Н3 АКБ «Правекс-Банк» у 2001–2004 роках у порівнянні з банками «першої» групи рейтингу

3. Шляхи удосконалення вкладних(депозитних) операцій комерційних банків

Держава та Національний банк України за результатами функціонування банківської системи України в 1992–2004 роках прийняли ряд законодавчих та розпорядчих документів, які підвищують захищеність депозитів вкладників, особливо фізичних осіб, які в ринковій економіці є основним та стабільним джерелом депозитних коштів:

- законодавчі акти по Фонду гарантування вкладів фізичних осіб [5];

- нормативні акти по підвищенню вимог до спеціалізованих ощадних та інвестиційних банків по розміру їх власного (захисного) капіталу та нормативів структурного співвідношення коштів в балансі банку [8];

- диференціацію ставок обов'язкового резервування залучених коштів на коррахунку в НБУ для додаткової економічної привабливості для комерційних банків залучення довгострокових коштів та коштів фізичних осіб;

- зниженням облікової ставки НБУ, яка є мінімальною «ціною на гроші» в державі та є основою побудови депозитних та кредитних ставок комерційних банків;

Законодавче підвищення захищеності депозитів вкладників дозволяє подолати негативні тенденції вкладників – фізичних осіб до банківських вкладів (на досвіді гучного краху АКБ «Слов'янський», АКБ «Україна» та інших) та зменшити і легалізувати обсяги готівкової валюти, яка схороняється чи функціонує поза банківською системою в Україні (особливо в ВКВ).

3.1 Фонд гарантування вкладів фізичних осіб

Законом України [5] встановлені засади функціонування Фонду гарантування вкладів фізичних осіб, порядок відшкодування вкладів вкладникам банків – учасників (тимчасових учасників) Фонду, а також регулюються відносини між Фондом, Кабінетом Міністрів України та Національним банком України.

а) Учасники Фонду гарантування вкладів фізичних осібУчасниками Фонду гарантування вкладів фізичних осіб (далі – Фонд) є банки – юридичні особи [5], які зареєстровані в Державному реєстрі банків, який ведеться Національним банком України, та мають банківську ліцензію на право здійснювати банківську діяльність [13]. Участь у Фонді зазначених банків є обов'язковою.

Учасники Фонду зобов'язані сплачувати збори до Фонду. Учасником Фонду є банк, який виконує встановлені Національним банком України економічні нормативи щодо достатності капіталу і платоспроможності та може виконувати свої зобов'язання перед вкладниками.

Банки – учасники Фонду, які не виконують встановлених Національним банком України економічних нормативів щодо достатності капіталу, платоспроможності та/або яким за рішенням Національного банку України зупинено дію банківської ліцензії Національного банку України на здійснення банківської діяльності, переводяться за рішенням адміністративної ради Фонду, прийнятим на підставі інформації Національного банку України, одержаної за результатами моніторингу діяльності банків, до категорії тимчасових учасників Фонду. Після переведення до категорії тимчасових учасників Фонду банк, вклади фізичних осіб до якого залучені до дня його переведення до цієї категорії, зобов'язаний сплачувати збори до Фонду до повного виконання зобов'язань перед вкладниками по виплаті їхніх вкладів та нарахованих відсотків.

У разі відкликання банківської ліцензії Національного банку України на здійснення банківської діяльності адміністративна рада Фонду за поданням Національного банку України приймає рішення про виключення цього банку з числа учасників (тимчасових учасників) Фонду.

Виключення банку з числа учасників (тимчасових учасників) Фонду не позбавляє вкладників, вклади яких були залучені до дня виключення його з числа учасників (тимчасових учасників) Фонду, права на відшкодування таких вкладів у разі настання їх недоступності відповідно до цього Закону.

б) Гарантії за вкладомФонд гарантує кожному вкладнику банку – учасника (тимчасового учасника) Фонду відшкодування коштів за його вкладами, включаючи відсотки, в розмірі вкладів на день настання недоступності вкладів, але не більше 1200 гривень по вкладах у кожному із таких банків. Зазначений розмір відшкодування коштів за вкладами, включаючи відсотки, за рахунок коштів Фонду може бути збільшено за рішенням адміністративної ради Фонду залежно від тенденцій розвитку ринку ресурсів, залучених від вкладників банками – учасниками (тимчасовими учасниками) Фонду.

У разі розміщення вкладником в одному банку – учаснику (тимчасовому учаснику) Фонду кількох вкладів Фонд гарантує відшкодування коштів за такими вкладами, включаючи відсотки, у розмірі загальної суми вкладів за станом на день настання недоступності вкладів, але не більше розміру, встановленого відповідно до частини першої цієї статті.

Якщо вкладник має вклади у кількох банках – учасниках (тимчасових учасниках) Фонду, які в подальшому реорганізувалися шляхом їх злиття, приєднання або перетворення в один банк – юридичну особу, Фонд гарантує відшкодування коштів за цими вкладами до закінчення строку дії договорів за цими вкладами на тих самих умовах, що й до реорганізації. Вклади, залучені після реорганізації банків – учасників (тимчасових учасників) Фонду, гарантуються Фондом у загальній сумі, але не більше розміру, встановленого відповідно до частини першої цієї статті. Вклади, розмір яких становить менше 1 гривні, не підлягають відшкодуванню.

Відшкодування вкладів в іноземній валюті відбувається у національній валюті України після перерахування суми вкладу за офіційним (обмінним) курсом Національного банку України на день настання недоступності вкладів.

в) Обмеження гарантіїФонд не відшкодовує гарантовану суму за вкладами, розміщеними:

1) членами наглядової ради, ради директорів і ревізійної комісії банку, вклади в якому є недоступними;

2) працівниками незалежних аудиторських фірм (аудиторами), які здійснювали аудиторські перевірки банку протягом останніх трьох років;

3) акціонерами, частка яких перевищує 10 відсотків статутного капіталу банку;

4) третіми особами, які діють від імені вкладників, зазначених у пунктах 1, 2, 3 цієї статті;

5) вкладниками, які на індивідуальній основі отримують від банку пільгові відсотки та мають фінансові привілеї, що призвели до погіршення фінансового стану банку;

6) вкладниками, які не ідентифіковані ліквідаційною комісією.

г) Інформація для вкладниківБанки – учасники (тимчасові учасники) Фонду зобов'язані:

а) розміщувати у всіх приміщеннях, до яких мають доступ вкладники, інформацію про систему гарантування вкладів;

б) надавати інформацію про види вкладів, що підлягають гарантуванню Фондом, обсяги і порядок їх відшкодування.

Банкам – учасникам (тимчасовим учасникам) забороняється використовувати інформацію, що стосується гарантування вкладів, у рекламі з метою сприяння збільшенню загальної суми вкладів. Банк зобов'язаний обмежувати рекламу щодо гарантування вкладів з посиланням на участь у Фонді.

Фонд зобов'язаний двічі на рік за станом на 1 січня та 1 липня публікувати в офіційних засобах масової інформації реєстр банків – учасників (тимчасових учасників) Фонду протягом одного місяця після настання зазначених строків.

д.) Надання інформації для ФондуФонд має право одержувати від Національного банку України інформацію, необхідну для виконання ним функцій, передбачених цим Законом.

Національний банк України зобов'язаний у тижневий строк інформувати Фонд про:

1) надання банку банківської ліцензії на право здійснювати банківську діяльність;

2) застосування до банку заходів впливу;

3) відкликання банківської ліцензії на право здійснювати банківську діяльність.

Банки – учасники (тимчасові учасники) Фонду зобов'язані подавати Фонду балансові звіти, аудиторські висновки, інші визначені Фондом форми звітності, документи та інформацію, що необхідні для виконання Фондом функцій, передбачених цим Законом.

Ліквідатор банку – учасника (тимчасового учасника) Фонду зобов'язаний надати Фонду інформацію та передбачені законодавством документи, необхідні для виконання Фондом функції щодо забезпечення відшкодування коштів вкладникам. Для виконання власних функцій Фонд визначає обов'язкові форми звітності для банків – учасників (тимчасових учасників) Фонду.

Посадові особи Фонду зобов'язані додержувати вимог законодавства про збереження банківської таємниці щодо інформації, одержаної із зазначених у цій статті джерел.

ж) Правовий статус ФондуФонд є державною спеціалізованою установою, яка виконує функції державного управління у сфері гарантування вкладів фізичних осіб.

Фонд є юридичною особою, має відокремлене майно, яке є об'єктом права державної власності і перебуває у його повному господарському віданні.

Фонд є економічно самостійною установою, яка не має на меті одержання прибутку, має самостійний баланс, поточний та інші рахунки в Національному банку України. Фонд має печатку із своїм найменуванням, веде облік і звітність відповідно до законодавства. Місцезнаходження Фонду – місто Київ.

з) Нормативно-правові акти ФондуФонд видає нормативно-правові акти з питань, віднесених до його повноважень, які є обов'язковими до виконання банками – учасниками (тимчасовими учасниками) Фонду.

Нормативно-правові акти видаються у формі інструкцій, положень, правил, які затверджуються рішенням адміністративної ради Фонду.

Нормативно-правові акти Фонду підлягають державній реєстрації в порядку, встановленому законодавством України.

З метою забезпечення захищеності вкладів фізичних осіб Фонд відповідно до визначеного ним порядку встановлює для банків – учасників (тимчасових учасників) Фонду обов'язкові стандарти – вимоги до банків щодо їх членства у Фонді, які встановлюються нормативно-правовими актами Фонду.

Двічі на рік за станом на 1 січня та на 1 липня Фонд публікує в офіційних засобах масової інформації звіт про свою діяльність.

Один раз на рік діяльність Фонду перевіряється незалежною аудиторською фірмою, яка визначається згідно з рішенням його адміністративної ради.

Фонд подає річний звіт разом з аудиторським висновком Кабінету Міністрів України і Національному банку України до 1 липня року, наступного за звітним.

Річний звіт Фонду, достовірність якого має бути підтверджена незалежною аудиторською фірмою, підлягає опублікуванню в офіційних засобах масової інформації відповідно до законодавства.

і) Адміністративна рада та виконавча дирекція Фонду

Керівними органами Фонду є адміністративна рада та виконавча дирекція.

Адміністративна рада Фонду діє у складі п'яти осіб, які є громадянами України, постійно проживають в Україні, мають вищу фінансово-економічну чи юридичну освіту, стаж роботи за фахом не менше ніж п'ять років.

Адміністративна рада формується шляхом делегування до її складу двох представників Кабінету Міністрів України, двох представників Національного банку України, одного представника асоціації банків.

Очолює адміністративну раду голова, який щорічно обирається адміністративною радою з числа її членів. Члени адміністративної ради не можуть бути членами органів управління або акціонерами будь-якого банку. Строк повноважень члена адміністративної ради становить чотири роки і може бути продовжено на наступний строк, але не більше ніж на два строки.

Виконавчу дирекцію очолює директор-розпорядник Фонду. Директор-розпорядник Фонду та члени виконавчої дирекції призначаються на посади та звільняються з посад адміністративною радою.

Директором-розпорядником та членами виконавчої дирекції можуть бути громадяни України, які постійно проживають в Україні, мають вищу фінансово-економічну чи юридичну освіту, стаж роботи за фахом не менше ніж п'ять років.

к) Джерела формування коштів ФондуДжерелами формування коштів Фонду є:

1) початкові збори з банків – учасників Фонду;

2) регулярні збори з банків – учасників (тимчасових учасників) Фонду;

3) спеціальні збори з банків – учасників (тимчасових учасників) Фонду;

4) кошти, внесені Національним банком України в розмірі 20 мільйонів гривень;

5) доходи, одержані від інвестування коштів Фонду в державні цінні папери України;

6) кредити, залучені від Кабінету Міністрів України, Національного банку України, банків та іноземних кредиторів;

7) пеня, яку сплачують банки – учасники (тимчасові учасники) Фонду за несвоєчасне або неповне перерахування зборів до Фонду;

8) доходи від депозитів, розміщених Фондом у Національному банку України.

Фонд є єдиним розпорядником коштів, акумульованих у процесі його діяльності.

Фонд має право придбавати та орендувати майно, необхідне для виконання його функцій, у межах кошторису витрат, затвердженого адміністративною радою і погодженого з Міністерством фінансів України та Національним банком України. Кошти Фонду не включаються до Державного бюджету України.

Початковий збір до Фонду в розмірі одного відсотка зареєстрованого статутного капіталу банку перераховується банками – учасниками на рахунок Фонду протягом тридцяти календарних днів з дня одержання банківської ліцензії на здійснення банківської діяльності.

Банки, створені в результаті реорганізації шляхом їх злиття, приєднання або перетворення (в разі сплати початкового збору до Фонду банками, які реорганізувалися), звільняються від сплати початкового збору та набувають усіх прав і обов'язків реорганізованих банків щодо участі у Фонді.

Нарахування регулярного збору до Фонду здійснюється банками – учасниками (тимчасовими учасниками) Фонду двічі на рік по 0,25 відсотка загальної суми вкладів, включаючи нараховані за вкладами відсотки, за станом на 31 грудня року, що передує поточному, та 30 червня поточного року.

Встановлення спеціального збору до Фонду здійснюється, якщо поточні доходи Фонду є недостатніми для виконання ним у повному обсязі своїх зобов'язань щодо обслуговування та погашення залучених кредитів, спрямованих на відшкодування коштів вкладникам банків – учасників (тимчасових учасників) Фонду. Рішення про встановлення спеціального збору приймає адміністративна рада за погодженням з Національним банком України. Загальний розмір спеціальних зборів, сплачених банками – учасниками (тимчасовими учасниками) Фонду протягом року (в разі вичерпання фінансових можливостей Фонду для виконання покладених на нього завдань), не повинен перевищувати розміру щорічного регулярного збору з банку – учасника (тимчасового учасника) Фонду.

Національний банк України має право надавати Фонду кредит під заставу цінних паперів за ціною не нижче індексу інфляції строком на п'ять років.

л) Порядок та право на відшкодування коштів за вкладомВкладники набувають право на одержання гарантованої суми відшкодування коштів за вкладами за рахунок коштів Фонду в грошовій одиниці України з дня настання недоступності вкладів.

Ліквідатор банку – учасника (тимчасового учасника) Фонду має надати Фонду протягом двадцяти робочих днів з дня настання недоступності вкладів повний перелік вкладників[12], які мають право на відшкодування коштів за вкладами, із визначенням їх розрахункової суми, яка підлягає відшкодуванню відповідно до цього Закону.

На підставі одержаного від ліквідатора банку – учасника (тимчасового учасника) Фонду переліку вкладників із визначенням розрахункової суми, яка підлягає відшкодуванню за рахунок коштів Фонду. Фонд у місячний строк перевіряє подані розрахунки з урахуванням вимог статті 4 цього Закону та приймає рішення про відшкодування коштів вкладникам. Фонд протягом трьох робочих днів з дня прийняття рішення про відшкодування Фондом коштів за вкладами фізичних осіб повідомляє вкладників через офіційні засоби масової інформації. З дня настання недоступності вкладів припиняється нарахування відсотків за ними.

Відшкодування за вкладами здійснюється в готівковій або безготівковій формі. Виплата Фондом гарантованої суми відшкодування через визначені банки-агенти здійснюється протягом трьох місяців з дня настання недоступності вкладів. У разі ліквідації системоутворюючого банку цей строк може бути продовжено до шести місяців. Відшкодування за вкладами можуть сплачуватися іншим особам згідно з законодавством України (за довіреністю, заповітом тощо). Строк позовної давності по зверненнях вкладників становить три роки.

Похожие работы

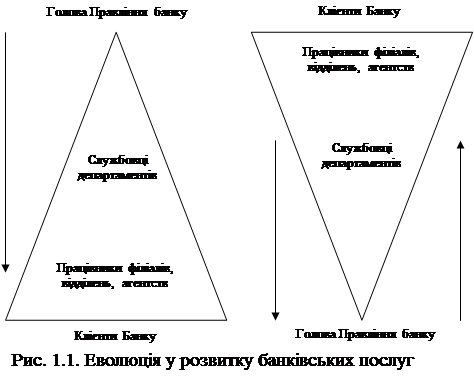

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

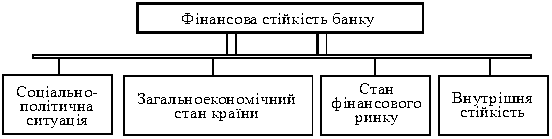

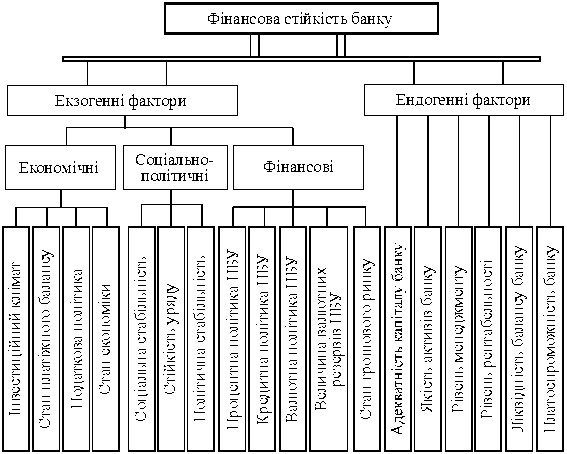

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

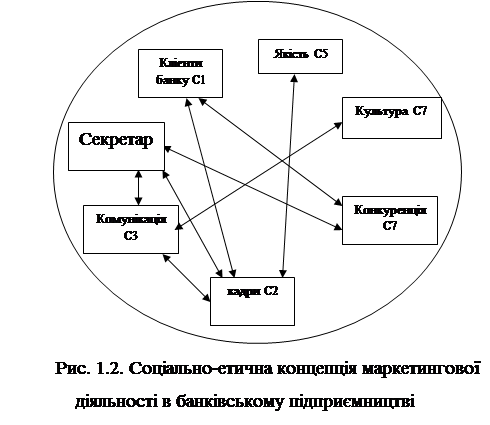

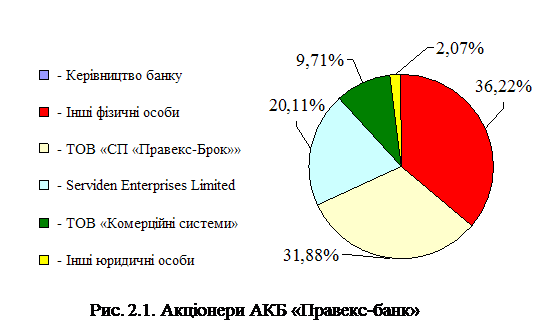

... ї конкурентоспроможності діючих тарифів; · Комітет управління активами та пасивами, який здійснює моніторинг фінансових показників з метою оптимізації використання фінансових ресурсів; · лімітний комітет, який встановлює ліміти на активні операції банку. Засновниками АКБ «ПРАВЕКС-БАНК» є юридичні та фізичні особи. Структура формування статутного капіталу і частка найбільших ...

... нестабільність завжди позначається на діяльності банківських структур; зберігається низька інвестиційна привабливість національної економіки як для внутрішніх, так і для зовнішніх інвесторів. Якщо влада не подолає цих негативних факторів, то банківська система їй нічим не допоможе. Комерційні банки, будучи складовою банківської системи, відчувають на собі весь спектр дії як загальноекономічної ...

0 комментариев