Навигация

Снизился принимаемый банком уровень риска вследствие увеличения капитала или снижения убытков по кредитам

2. Снизился принимаемый банком уровень риска вследствие увеличения капитала или снижения убытков по кредитам.

3. Увеличился уровень ожидаемых дивидендов при снижении уровня риска, ожидаемого владельцами банковских акций.

Менеджеры могут работать как над задачей увеличения будущих доходов, так и над задачей снижения риска или над сочетанием обеих задач для того, чтобы поднять цену акций банка.

В то время как движение цены акций теоретически является наилучшим показателем работы предприятия, поскольку отражает рыночную оценку его деятельности, в банковском деле данный показатель зачастую недостаточно точен. Причина этого кроется в том, что с большинством банковских акций заключается недостаточно много сделок как на международном, так и национальном рынке. Это заставляет финансовых аналитиков обращаться к индикаторам, заменяющим показатели рыночной стоимости, в частности к различным относительным показателям прибыльности. Важнейшие относительные показатели прибыльности банка, использующиеся в настоящее время, таковы:

Прибыль на собственный

(акционерный) капитал = ![]() , (2)

, (2)

(ROE)

Прибыль

на единицу активов = ![]() , (3)

, (3)

(ROA)

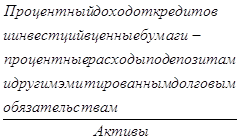

Чистая процентная маржа =  , (4)

, (4)

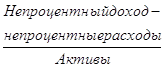

Чистая непроцентная маржа =  , (5)

, (5)

Чистая маржа

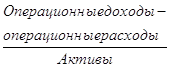

операционной прибыли =  ,

(6)

,

(6)

банка

Чистая прибыль

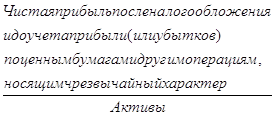

до проведения специальных =  , (7)

, (7)

операций (NRST)

Чистая прибыль

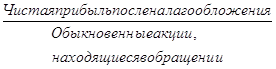

в расчете на акцию (EPS)  , (8)

, (8)

Как и все финансовые показатели, каждый из приведенных выше в значительной степени варьируется в различные периоды времени и по различным рынкам банковских услуг.

Каждый из приведенных показателей характеризует тот или иной аспект прибыльности банка. Так - прежде всего показатель эффективности работы менеджеров. Он говорит о том, насколько менеджеры банка справляются с задачей извлечения чистой прибыли из активов банковского учреждения. Вместе с тем – измеритель доходности для акционеров банка. Он приблизительно устанавливает размер чистой прибыли, получаемой акционерами от инвестирования своего капитала (т.е. риска, на который они идут, предоставляя свои средства, в надежде получить приемлемый уровень прибыли).

Чистая маржа операционной прибыли, чистая процентная маржа и непроцентная маржа являются показателями как эффективности, так и прибыльности, т.е. того, насколько успешно менеджеры и сотрудники банка обеспечивали сохранение опережающих темпов роста доходов (прежде всего процентов по банковским кредитам, инвестициям и комиссии за услуги) по сравнению с темпами роста расходов (в основном процентов по депозитам и займам на денежном рынке). Чистая процентная маржа определяет размер спреда (разницы) между доходами и расходами по процентам, который был получен менеджерами путем тщательного контроля за доходными активами банка и поиска наиболее дешевых источников средств. Непроцентная маржа определяет соотношение непроцентных доходов (платы за обслуживание депозитов и другие виды комиссионного вознаграждения, полученного банком) и произведенных непроцентных расходов (в том числе заработная плата, затраты на ремонт и техническое обслуживание банковского оборудования и расходы на покрытие убытков по кредитам). У большинства банков непроцентная маржа отрицательна, т.к. непроцентные расходы обычно превышают соответствующие доходы, несмотря на то, что в последние годы объемы получаемого банком комиссионного вознаграждения быстро увеличивались.

Показатель чистой прибыли до проведения специальных операций оценивает прибыль банка, полученную за счет обычных, регулярно используемых источников дохода, в т.ч. доходов от кредитов, инвестиций, комиссионного вознаграждения за другие услуги, предоставляемые банками (например, ведение чекового счета), по отношению к совокупным активам банка. Необычные, или чрезвычайные, статьи, такие, как доходы от продажи банковского имущества и оборудования, прибыль или убытки по ценным бумагам, обычно исключаются финансовыми аналитиками из расчета показателей прибыльности банка. Наконец, показатель представляет собой точную оценку выплат в пользу основных владельцев банка – его акционеров – относительно количества реализованных банком акций.

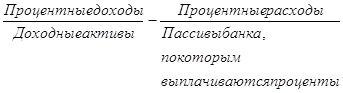

Другой традиционный показатель прибыльности банка называется спред прибыли и рассчитывается следующим образом:

Спред прибыли =  , (9)

, (9)

С помощью спреда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и насколько остра конкуренция на обслуживаемом банком рынке. Усиление конкуренции обычно приводит к сокращению разницы между средними доходами по активам и средними расходами по пассивам. При условии неизменности всех прочих факторов спред банка сокращается по мере обострения конкуренции, что вынуждает его менеджеров искать другие пути получения прибыли с целью компенсации снижения спреда прибыли.

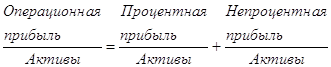

Другим важным показателем прибыльности является чистая маржа операционной прибыли (или использования активов) – соотношение совокупной прибыли и совокупных активов. Данный показатель прибыльности может быть разложен на две составляющие – среднюю процентную прибыль по активам и среднюю непроцентную прибыль по активам. Последний элемент образуется за счет комиссионного вознаграждения при оказании различных услуг (например, за ведение чековых счетов или трастовые услуги).

Таким образом:

, (10)

, (10)

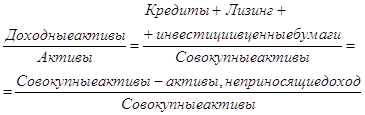

С обострением конкуренции на рынке кредитов и других доходных активов и по мере того, как многие кредиты переходили в разряд просроченных, все большее число банков стали обращать внимание на увеличение непроцентной прибыли в форме комиссионного вознаграждения. Подобное вознаграждение значительно повышает размер совокупной прибыли и помогает увеличить чистую прибыль, направляемую на выплаты акционерам. Банковские менеджеры прилагают также свои усилия к сокращению той доли совокупных ресурсов, которая направляется в не приносящие доход активы (в том числе в кассу банка, в основные средства и нематериальные активы). Одним из широко применяемых показателей относительной важности не приносящих доход активов (по сравнению с такими активами, которые приносят непосредственный доход банку) является показатель доходной базы:

Доходная

База =

(11)

(11)

Активов

Менеджеры и сотрудники банка, у которого сокращается доходная база, должны обычно работать с большей интенсивностью для поддержания уже достигнутого уровня доходов.

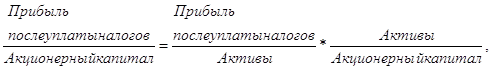

При анализе того, насколько успешно функционирует любой конкретный банк, зачастую полезно разложить некоторые из показателей прибыльности на ключевые составляющие. Например, ROE и ROA – два наиболее популярных и широко используемых показателя – тесно связаны между собой. У обоих один и то же числитель – прибыль после упалты налогов. Поэтому два этих показателя прибыльности могут быть связаны напрямую:

ROE = ROA*![]() , (12)

, (12)

Или другими словами:

Отметим, что чистая прибыль банка равна его совокупным доходам за вычетом его операционных расходов и налогов. Исходя из этого:

ROE =![]()

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая его акционерам, в высшей степени чувствительна к тому, за счет каких источников формируются ресурсы банка, что больше используется – долговые обязательства (включая депозиты) или средства владельцев банка. Даже банк с низким уровнем ROA может достичь относительно высокого уровня ROE путем широкого использования долговых обязательств (увеличения соотношения собственных и заемных средств) и малого использования капитала акционеров.

Фактически взаимосвязь ROE и ROA однозначно показывает ту фундаментальную зависимость между рискованностью и прибыльностью, с которой сталкиваются банковские менеджеры. Банку, у которого прогнозируемый на текущий год показатель ROA составляет около 1%, потребуется 10 долл.активов на каждый доллар капитала для того, чтобы показатель ROЕ достиг 10%. Таким образом, на базе уравнения (12) получаем:

ROE = ROA![]()

Однако если ожидается, что банковский показатель ROA снизится до 0,5%, достичь уровня ROЕ в 10% возможно только тогда, когда каждый доллар капитала обеспечивает 20 долл.активов. другими словами:

ROЕ = ![]()

Можно построить таблицу соотношения рискованности и прибыльности аналогично таблице, приведенной ниже, на основе которой можно выяснить, какой уровень соотношения долговых обязательств и акционерного капитала должен соблюдаться для достижения банком желаемого его акционерами уровня прибыльности. Из таблицы следует, что банк, соотношение активов и капитала которого находится в пределах от 5 до 1, может ожидать ROЕ в 2,5% при ROА-0,5% и ROЕ в 10% при ROА-2%. Напротив, при соотношении активов и капитала, равном 1, банк может достичь ROЕ в 10% путем получения невысокого показателя ROА-0,5%.

Таблица 4.

Соотношение рискованности и прибыльности банка| Отношение активов к совокупному акционерному капиталу | Возможный уровень доходности активов (ROА) | |||

| 0,5% | 1,0% | 1,5% | 2,0% | |

| Тогда ROЕ должен быть (в %) | ||||

| 5:1 | 2,5 | 5,0 | 7,5 | 10,0 |

| 10:1 | 5,0 | 10,0 | 15,0 | 20,0 |

| 15:1 | 7,5 | 15,0 | 22,5 | 30,0 |

| 20:1 | 10,0 | 20,0 | 30,0 | 40,0 |

Очевидно, что по мере снижения эффективности, представленной показателем ROА, банк должен принимать на себя более высокий риск в форме увеличения соотношения долговых обязательств и акционерного капитала для того, чтобы иметь возможность достичь желаемого его акционерами уровня прибыльности.

Разбивка показателя доходности капитала на его составляющие для проведения более детального анализа.

Другая чрезвычайно важная формула прибыльности на базе ROЕ выглядит следующим образом:

ROЕ =  (13)

(13)

Или

ROЕ = Чистая маржа прибыли х Коэффициент использования активов х

х Мультипликатор акционерного капитала,

где

Чистая маржаприбыли банка (NPM) = ![]() (14)

(14)

Коэффициент использования

активов банка (AU) = ![]() (15)

(15)

Мультипликатор

капитала (EM) = ![]() (16)

(16)

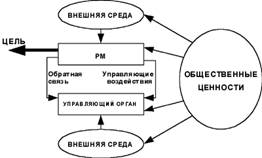

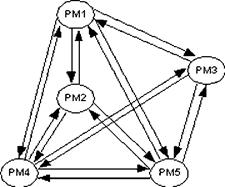

Каждый элемент данного несложного уравнения представляет собой контрольный индикатор того или иного аспекта банковских операций (рис 3.). Например:

эффективность управления

Маржа прибыли банка отражает расходами и политики установления

(PM) → цен на банковские услуги.

Коэффициент отражает политику управления портфелем

использования → (особенно в части структуры активов банка (AU) активов банка и доходов по ним).

Мультипликатор отражает финансовый рычаг или политику

капитала (EM) → в области финансирования:

выбранные источники

формирования банковских

ресурсов (долговые

обязательства или акционерный

капитал).

Если какой-либо из указанных показателей начинает уменьшаться, менеджеры должны обратить внимание на это самое пристальное внимание и выявить причины подобного изменения.

| Мультипликатор капитала или использование финансового рычага для увеличения чистой прибыли акционеров (совокупные активы/ акционерный капитал) | Управленческие решения Относительно структуры капитала: · Какие источники финансирования должны использоваться · В каком размере должны выплачиваться Дивиденды акционерам после налогообложения |

| |||||||||

| |||||||||||

| Доходности акционер ного капитала (ROЕ или чистая прибыль после налогообложения/акционерный капитал) |

| ||||||||||

| |||||||||||

| |||||||||||

| Маржа прибыли банка (чистая прибыль после налогообложения/ операционные доходы) |

| ||||||||||

| Управленческие решения относительно: · Структуры привлеченных и и инвестированных средств · Того, насколько крупным должен быть банк · Контроля за операционными расходами · Установления цен на услуги · Способов минимизации налоговых отчислений банка |

| ||||||||||

| Доходность совокупных активов банка как показатель общей эффективности деятельности (ROА или чистая прибыль после налогообложе ния/совокупные активы) |

| ||||||||||

| |||||||||||

| |||||||||||

| Использование активов как показатель эффективности управления активами (операционные доходы/ совокупные активы) |

| ||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

Рис 3. Факторы, определяющие уровень банковской прибыли, приходящийся на единицу акционерного капитала (ROЕ)

Очевидно, что анализ показателей прибыльности банка, т.е. анализ отдельных компонентов данных показателей, позволяет нам сделать вывод о причинах трудностей в области банковских доходов, с которыми сталкивается банк, и выявить те сферы, которые требуют особого внимания со стороны менеджеров, с тем чтобы найти возможные пути решения возникших проблем с доходами. Приводимы ниже анализ свидетельствует о том, что достижение высокого уровня прибыльности банка зависит от нескольких ключевых факторов.

1. Взвешенное использование финансового рычага (или соотношения банковских активов, финансируемых за счет долговых обязательств и акционерного капитала).

2. Взвешенное использование операционного рычага по фиксированным активам (или доля фиксированных затрат, которую банк использует для увеличения его операционной прибыли в целях роста общих финансовых итогов банка).

3. Тщательный контроль за операционными расходами, с тем чтобы большая часть доходов становилась чистой прибылью.

4. Тщательное управление портфелем активов для соблюдения нормативов ликвидности при ориентации на получение максимальной прибыли от любого из имеющихся активов.

5. Тщательный контроль за степенью рискованности банковских операций, с тем чтобы убытки не свели к нулю прибыль банка и его акционерный капитал.

Оценка риска в банковском деле

Риск для банкира означает неопределенность, связанную с некоторым событием. Например, будет ли клиент пролонгировать предоставленный ему кредит? Вырастет ли в следующем месяце объем депозитов? Увеличится ли цена акций банка и его прибыль? Каково будет движение процентных ставок на следующей неделе и окажет ли оно воздействие на размер банковской прибыли.

Банкиры могут быть больше всего заинтересованы в достижении высоких цен на акции и высокой прибыльности, но при этом они не могут игнорировать проблему рискованности банковских операций. Фактически контроль за банковскими рисками представляет собой один из важнейших факторов, определяющих прибыльность банка в ближайшей перспективе. Усиление экономической неустойчивости и имеющие место проблемы со ссудами в электроэнергетику, недвижимость и иностранными кредитами заставляли банкиров в последние годы уделять особое внимание возможностям оценки и контроля за банковским риском. Банкиры проявляют беспокойство по поводу шести основных видов риска:

1) кредитного риска;

2) риска несбалансированной ликвидности;

3) рыночного риска;

4) процентного риска;

5) риска недополучения прибыли;

6) риска неплатежеспособности.

Кредитный риск. Вероятность того, что стоимость части активов банка, в особенности кредиторов, уменьшится или сведется к нулю, называется кредитным риском. Поскольку доля средств владельцев в совокупной стоимости активов банков незначительна, даже при относительной небольшом проценте кредитов, которые перешли в разряд неблагополучных, банк может оказаться на грани банкротства. Ниже приводится два наиболее распространенных показателя кредитного риска банка:

· отношение недействующих активов к совокупному объему кредитов и обязательств по лизингу;

· отношение чистых списаний по кредитам к совокупному объему кредитов и обязательств по лизингу.

Недействующие активы – это доходные активы, в том числе кредитные вложения, срок погашения которых истек 90 или более дней назад. Списания - это кредиты, относительно которых банк убедился, что они никогда не будут погашены, и которые были списаны на убытки. Если некоторые из этих кредитов в конечном итоге принесут банку некоторый доход, возвращенная сумма вычитается из валовых списаний и выводится сумма чистых списаний. По мере роста обоих показателей увеличиваются кредитный риск банка и вероятность его банкротства.

Риск несбалансированной ликвидности. Банкиры также опасаются того, что они столкнутся с проблемой недостаточности наличных и привлеченных средств для того, чтобы обеспечить возврат депозитов, выдачу кредитов и т.д. Банк, который столкнулся с риском несбалансированной ликвидности, может быть вынужден срочно привлекать средства по слишком высокой ставке для удовлетворения текущих потребностей в наличных средствах, что приведет к снижению его прибыли. Фактически лишь немногие банки сталкиваются с дефицитом наличных средств, поскольку он легко преодолевается путем заимствования ликвидных средств на межбанковском рынке. На практике подобная ситуация так редка, что когда в начале 80-х годов небольшой банк в штате Монтана на несколько часов задержал оплату чеков из-за временной нехватки средств, данный случай расследовался на федеральном уровне.

Недостаток ликвидности чаще обусловливается неожиданным и значительным оттоком депозитов, что заставляет банк заимствовать средства по более высокой процентной ставке – выше, чем ставки, по которым производят подобные заимствования другие банки. Значительное ухудшение ликвидности банка зачастую заставляет его уплачивать повышенный процент для привлечения обращаемых на рынке депозитных сертификатов. Одним из показателей уровня риска несбалансированной ликвидности является соотношение:

· заимствованных средств (в том числе евродолларовых средств, федеральных фондов, соглашений об обратном выкупе ценных бумаг, депозитные сертификаты на крупные суммы и коммерческих бумаг) и совокупных активов.

Рост объема заимствованных средств увеличивает вероятность наступления кризиса ликвидности в случае повышения оттока депозитов или ухудшения качества кредитов. Другими показателями уровня риска несбалансированной ликвидности являются:

· отношение нетто-кредитов к совокупным активам;

· отношение наличных средств и межбанковского кредита с истекающим сроком погашения к совокупным активам;

· отношение активов в наличной форме и правительственных ценных бумаг к совокупным активам.

Активы в наличной форме включают наличные деньги в хранилище банка, депозиты банка в местном федеральном резервном банке, депозиты в других банках для компенсации выплат по чекам и за другие межбанковские услуги и наличность в процессе инкассации. Стандартные способы снижения уровня риска несбалансированной ликвидности банка включают увеличение доли средств банка, направляемых в ликвидные активы и легко реализуемые на рынке активы (как, например, правительственные ценные бумаги), или использование более долгосрочных ценных бумаг для финансирования операций банка.

Рыночный риск. Неустойчивость процентных ставок внесла беспорядок в работу менеджеров по управлению банковскими активами, особенно по управлению портфелями инвестиций в правительственные облигации и другие обращающиеся на рынке ценные бумаги. Когда процентные ставки достигли рекордно высокого уровня, рыночная стоимость находящихся у банков облигаций стремительно снизилась, что привело к значительным убыткам многих банковских фирм, реализующих ценные бумаги. Это наглядный пример того, что финансовые аналитики называют рыночным риском. При росте процентных ставок рыночная стоимость ценных бумаг с фиксированным доходом и кредитов под фиксированный процент уменьшается. Банк, который вынужден продавать подобные активы в условиях роста ставок, понесет убытки. Напротив, снижение процентных ставок увеличит стоимость ценных бумаг с фиксированным доходом и кредитов под фиксированный процент, и их продажа приведет к приросту капитала.

Процентный риск. Движение рыночных ставок может также оказать значительное воздействие на размер разницы между доходами и операционными расходами. Например, рост процентных ставок может привести к снижению банковской маржи прибыли в случае, если структура активов и пассивов банковского учреждения такова, что процентные расходы по привлеченным средствам растут быстрее, чем процентные доходы по кредитам и инвестициям в ценные бумаги. Однако если у банка активов с переменными ставками (особенно кредитов) больше, чем пассивов с переменными ставками (особенно депозитные сертификаты и заимствований на денежном рынке, чувствительных к изменению), то снижение ставок уменьшит маржу прибыли банка. В этом случае доходы от активов будут снижаться быстрее, чем расходы по привлеченным средствам.

Влияние движения процентных ставок на маржу банковской прибыли обычно называется процентным риском. Среди наиболее распространенных показателей уровня процентного риска следующие:

· отношение активов, чувствительных к изменению ставок. Если в определенном временном интервале сумма активов, чувствительных к изменению ставок, превышает сумму пассивов, чувствительных к изменению ставок, банк при снижении процентных ставок понесет убытки. Напротив, если сумма пассивов, чувствительных к изменению ставок, превышает сумму активов, чувствительных к изменению ставок, вероятность убытков проявляется при росте ставок.

· Отношение незастрахованных депозитов к совокупным депозитам. Незастрахованные депозиты – это обычно правительственные депозиты и депозиты корпораций, сумма которых превышает застрахованную сумму, а также депозиты, столь чувствительных к изменению ставок, что будут отозваны в случае, если уровень дохода, предлагаемый конкурентами, увеличится даже незначительно.

Риск недополучения прибыли. Риск, относящийся к чистой прибыли банка (после вычета всех расходов, в том числе налогов), известен под названием риск недополучения прибыли. Прибыль может неожиданно уменьшиться под воздействием внутрибанковских или внешних факторов, например изменений экономических условий или изменений в законодательстве и регулировании. Обострение конкуренции в банковской сфере в последние годы привело к сокращению спреда между доходами по активам банка и стоимостью привлечения банком средств. Таким образом, акционеры банка всегда сталкиваются с возможным снижением их прибыли в расчете на одну акцию, что приведет к падению цены акций банка и подрыву ресурсной базы, необходимой для будущего роста. Наиболее распространенными показателями риска недополучения прибыли являются:

· Стандартное отклонение (S) или вариация (S2) чистой прибыли после уплаты налогов;

· Стандартное отклонение или вариация доходности капитала банка (ROE) и доходности активов (ROA).

Чем больше стандартное отклонение или вариация прибыли банка, тем более рискованным выглядит положение банка с точки зрения прибыли. Если инвесторы в ценные бумаги банка ожидают, что повышенный риск недополучения прибыли сохранится и далее, они будут стремиться компенсировать его с помощью более высоких доходов от банка или найдут другое применение свои деньгам.

Риск неплатежеспособности (или банкротства). Банкиры должны обращать пристальное внимание на риски, влияющие на жизнеспособность их учреждения в долгосрочном плане, которые обычно называются риском неплатежеспособности. Если банк выдал слишком большое количество плохих кредитов или если рыночная стоимость значительной части его портфеля снижается, это приводит к серьезным потерям капитала при их продаже, а его счета, предназначенные для компенсации подобных убытков, оказываются перегруженными. Если инвесторы и вкладчики узнают об этой проблеме и начинают изымать свои средства, регулирующие органы могут быть вынуждены объявить банк неплатежеспособным и закрыть его.

Банкротство банка может привести к тому, что к его акционерам вернется лишь небольшая часть тех средств, которые они доверили данному учреждению. Вкладчики, средства которых не были застрахованы, также рискуют тем, что они потеряют свои деньги частично или полностью. По этой причине уровень цен на банковские акции, дохода по ним и по крупным незастрахованным депозитам может уже на ранней стадии служить индикатором, свидетельствующим о наличии у банка проблем с платежеспособностью. Если инвесторы считают, что шансы банка обанкротиться слишком велики, рыночная стоимость его акций обычно начинает падать, и он вынужден предлагать более высокие процентные ставки по своим депозитным сертификатам и другим заимствованным средствам для того, чтобы привлечь необходимые ресурсы. Экономисты называют данный феномен дисциплиной рынка – рыночное движение процентных ставок и стоимости ценных бумаг направлено в сторону, противоположную интересам фирмы, которая столкнулась с проблемами. Подобная ситуация заставляет ее осуществлять коренное изменение своей политики и деятельности с целью разубедить инвесторов в их худших опасениях относительно фирмы. Это наводит на мысль о том, что риск банкротства банка может быть приблизительно оценен с помощью следующих показателей:

· Разница рыночных ставок по долговым обязательствам, эмитированным банком (таким, как ценные бумаги и ДС), и правительственным ценным бумагам с аналогичными сроками погашения. Увеличение данной разницы означает, что рыночные инвесторы видят повышенный риск появления убытков от операций по покупке долговых ценных бумаг банка.

· Соотношение цены акций банка и его годовой прибыли в расчете на одну акцию. Данное соотношение зачастую снижается тогда, когда инвесторы приходят к убеждению, что капитал банка недостаточен относительно взятых им на себя рисков.

· Отношение акционерного капитала (чистой стоимости) к совокупным активам банка, снижение которого может свидетельствовать об увеличении степени риска акционеров банка и владельцев его долговых обязательств.

· Соотношение приобретенных средств и совокупных пассивов. Под приобретенными средствами обычно понимаются незастрахованные депозиты, заимствования на денежном рынке у других банков, корпораций и правительственных органов, которые должны быть возвращены в течение одного года.

Список рисков, с которыми сегодня сталкиваются банки, не исчерпывается кредитным, рыночным, процентным рисками, рисками несбалансированной ликвидности, недополучения прибыли и неплатежеспособности. Все банки вне зависимости от их размеров и структуры сталкиваются также с другими важными видами рисков.

Инфляционный риск – вероятность того, что повышение цен на товары и услуги (инфляция) неожиданно сведет к нулю покупательную способность прибыли банка и его выплат акционерам.

Валютный или курсовой риск – вероятность того, что изменение курсов иностранных валют приведет к появлению у банка убытков вследствие изменения рыночной стоимости его активов и пассивов.

Политический риск – вероятность того, что изменение законодательных или регулирующих актов внутри страны или за ее пределами окажет негативное воздействие на прибыль, операции и перспективы банка.

Риск злоупотреблений – возможность того, что владельцы банка, его служащие или клиенты нарушат закон, а это повлечет за собой убытки для банка вследствие мошенничества, растраты, кражи и других незаконных действий.

Похожие работы

... ответственностью - п. 3 ст. 66 ГК РФ). Следует подчеркнуть, что в соответствии с Инструкцией ЦБ РФ N 75-И "О порядке применения федеральных законов, регламентирующих процедуру регистрации кредитных организаций и лицензирования банковской деятельности" от 23 июля 1998 г. в редакции от 28 августа 2000 г. <*> кредитные организации могут существовать также в форме ...

... - это законодательное регулирование банковской деятельности. См. таблицу 4.1 методички (кстати, минимум наших знаний на экзамене должен равняться материалу, изложенному в методичке.). Управление и регулирование банковской деятельностью - это система правил поведения нормативного характера, сформулированных государственными органами (Парламентом в виде законов, указами Президента, постановлениями ...

... поддержку конкретного банка в случае его кризисного состояния, оказываемую Центральным банком как кредитором последней инстанции. Превентивная функция выступает как ключевая в пруденциальном регулировании банковской деятельности. Главная цель, на реализацию которой направлена данная функция, состоит в ограничении операций банков, несущих высокую степень риска, для того, чтобы уменьшить ...

... места специалиста в банке требуют всестороннего анализа с целью создания современных, отражающих специфику банковской деятельности методических разработок по его аттестации. Актуальность этой проблемы обусловлена еще и следующими соображениями: во-первых, прошлый опыт организации и аттестации рабочих мест, когда банки были подчинены государству, оказался полностью непригодным для сегодняшних ...

0 комментариев