Навигация

Особенности погашении кредитов в условиях кризиса

Особенности погашении кредитов в условиях кризиса

Содержание

1. Плата за пользование кредитом

2. Как банки считают проценты по кредитам

3. Выплата процентов по кредитам в настоящее время

1. Плата за пользование кредитом

Величина процентной ставки по срочной задолженности по кредиту и процентам устанавливается Кредитным Комитетом Банка, в соответствии с тарифной политикой Банка

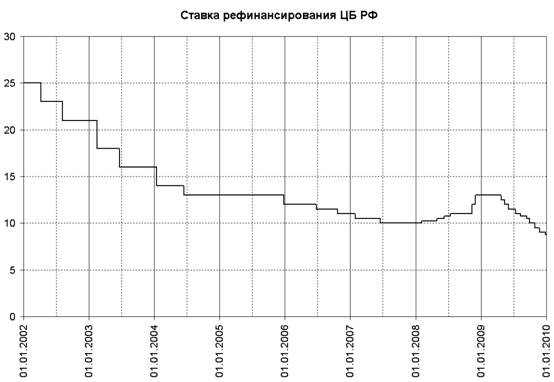

В случае изменения процентной ставки по централизованным кредитным ресурсам Центрального Банка РФ (ставки рефинансирования), стоимости кредитных ресурсов в местности кредитования, а также изменения законодательства, Банк имеет право изменить процентную ставку по договорам. При несогласии Заемщика с изменением процентной ставки, он обязан, в течение 10 календарных дней, с момента получения от Банка уведомления возвратить кредит. Об изменении условий договора Банк, в случае необходимости извещает Поручителей и Залогодателей Заемщика

Величина процентной ставки по просроченной задолженности по кредиту и процентам устанавливается Банком в двукратном размере процентной ставки установленной Заемщику по срочной задолженности по кредиту и процентам. При этом минимальный размер процентной ставки по просроченной задолженности по кредиту и процентам не может быть меньше ставки рефинансирования Центрального Банка РФ на день выдачи кредита

В случае изменения величины процентной ставки по срочной задолженности по кредиту и/или процентам, величина процентной ставки по просроченной задолженности по кредиту и/или процентам изменяется на соответствующее число пунктов

Уплата клиентами процентов по выданным кредитам осуществляется в денежной форме:

1. юридическими лицами только в безналичном порядке

2. физическими лицами - в безналичном порядке и наличными денежными средствами без ограничения суммы на основании приходных кассовых ордеров

Уплата либо получение процентов производится в сроки, предусмотренные кредитным договором

Проценты по выданным кредитам начисляются банком на остаток задолженности по основному долгу, учитываемой на соответствующем лицевом счете, на начало операционного дня.

Начисленные проценты подлежат отражению в бухгалтерском учете банка не реже одного раза в месяц и не позднее последнего рабочего дня отчетного месяца

При погашении кредитов заемщиками проценты по размещенным денежным средствам начисляются до дня (даты) фактического погашения кредита включительно

В качестве обеспечения предоставляемых Банком кредитов может выступать:

- банковская гарантия

- поручительства третьих лиц (граждан РФ, имеющих постоянный источник дохода, платежеспособных предприятий и организаций)

- залог имущества или прав

Величина предлагаемой процентной ставки формируется в зависимости от:

• срока кредитования (чем больше срок, тем выше ставка);

• вида предоставляемого обеспечения (чем надежнее залог, тем ниже Банковские риски и, соответственно, ставки);

• объем поступлений денежных средств на счет в Банке (значительные стабильные обороты по счету клиента позволяют Банку создавать устойчивую ресурсную базу, что также позволяет снизить ставку по кредитам).

2. Как банки считают проценты по кредитам

Выдавая клиенту график платежей по кредиту, банки, как правило, никогда не объясняют, как они рассчитываются. Существуют формулы, которые позволят заемщикам проверить правильность сделанных выкладок.

Обычно банки предлагают своим заемщикам два способа погашения кредита: ежемесячные аннуитетные платежи и выплаты по фактическому остатку. В первом случае клиент ежемесячно уплачивает одинаковые суммы, включающие в себя сумму долга и проценты, во втором суммы выплат разные: долг выплачивается равными долями, а проценты начисляются на остаток задолженности. Для того чтобы узнать, каковы будут суммы ежемесячных выплат, банки применяют аннуитетную формулу, которая выглядит следующим образом:

Аннуитетный платеж = (СК X ПС/12)/(1-1/(1+ПС/12)М),

Где СК– сумма кредита; ПС - ежемесячная процентная ставка; M – количество платежных периодов (месяцев).

При аннуитетных выплатах фиксирована сама сумма, которую клиент вносит в банк. Она состоит из основного долга и процента. По мере истечении срока ссуды доля процента постепенно уменьшается, а основного долга увеличивается. За счет этого платежи получаются равными.

При расчете помесячных выплат по фактическому остатку, сумма кредита делится на весь его срок, и проценты прибавляются к остатку основного долга, который клиент еще не погасил. Формула их расчета такая:

Платеж по фактическому остатку = (СК/М) + ОСС X ПС/12,

ОСС – остаток задолженности по кредиту

В нашем примере за первый месяц клиент заплатит: (200/12)+(200X0,21/12)= 20,16 тыс. рублей, за второй: (200/12)+(200 –16,66)X(0,21/12)=19,87 тыс. рублей (см. таблицу).

| Номер месяца | Общий платеж, тыс. руб. | Состав платежа по кредиту | Остаток основного долга, тыс. руб. | |

| Сумма основного долга, тыс. руб. | Начисленный процент, тыс. руб. | |||

| 1 | 20,16 | 16,66 | 3,5 | 183,34 |

| 2 | 19,87 | 16,66 | 3,21 | 166,66 |

| 3 | 19,58 | 16,66 | 2,92 | 150 |

| 4 | 19,29 | 16,66 | 2,63 | 133,33 |

| 5 | 19 | 16,66 | 2,34 | 116,66 |

| 6 | 18,7 | 16,66 | 2,04 | 100 |

| 7 | 18,42 | 16,66 | 1,75 | 83,33 |

| 8 | 18,13 | 16,66 | 1,47 | 66,66 |

| 9 | 17,83 | 16,66 | 1,17 | 50 |

| 10 | 17,54 | 16,66 | 0,88 | 33,33 |

| 11 | 17,25 | 16,66 | 0,59 | 16,66 |

| 12 | 16,96 | 16,66 | 0,3 | 0,0 |

Полная сумма, которую выплатит клиент после погашения кредита, будет равна 222,75 тыс. рублей.

Получается, что переплата по кредиту, который погашается ануитетными платежами, будет больше, чем по ссуде с уменьшающимися взносами - 23,48 тыс. рублей против 22,75 тыс. рублей. Однако банки не дают клиентам возможности выбирать способ погашения кредита. Большинство из них применяют как раз более дорогой для заемщика и выгодный для себя аннуитетный вариант. С другой стороны, клиенту удобнее платить ежемесячно одинаковую сумму, чем каждый раз искать в графике платежей необходимый размер взноса.

В случае досрочного погашения части кредита ежемесячный платеж клиента пересчитывается. Например, если кредит был выдан на один год на сумму $10 тыс. под 10% годовых и погашается по фактическому остатку, а на 6-м месяце был сделан дополнительный платеж в размере $2 тыс., то схема пересчета будет выглядеть следующим образом:

ОСС=СК-СДП-ДП,

СДП – часть основного долга, которую клиент уже выплатил; ДП – дополнительный платеж.

Далее на основе полученного результата по обычной схеме рассчитываются ежемесячные платежи. В нашем случае остаток задолженности по кредиту составит: 10-(10/12)X6)-2)=10-5-2=$3 тыс. Таким образом, график платежей по кредиту, равному $3 тыс. на 6 оставшихся месяцев, будет выглядеть следующим образом:

| Номер месяца | Общий платеж, $ | Состав платежа по кредиту | Остаток основного долга, $тыс. | |

| Сумма основного долга, $ | Начисленный процент, $ | |||

| 1 | 525,00 | 500 | 25 | 2,5 |

| 2 | 520,83 | 500 | 20,83 | 2 |

| 3 | 516,67 | 500 | 16,67 | 1,5 |

| 4 | 512,50 | 500 | 12,50 | 1 |

| 5 | 508,33 | 500 | 8,33 | 0,5 |

| 6 | 504,17 | 500 | 4,17 | 0,0 |

При досрочном внесении части долга общий размер переплаты по кредиту сократиться: с $541 до $434.

При внесении досрочного платежа при аннуитетном погашении возможно два варианта перерасчета. В первом случае непогашенная сумма кредита разбивают на оставшийся срок, в результате чего заемщик вносит ежемесячно меньшую сумму. Во втором случае сумма платежей остается неизменной, но сокращается срок погашения ссуды.

Для того чтобы пересчитать либо количество месяцев, либо размер нового ежемесячного платежа, необходимо выяснить состав тех платежей, которые уже были сделаны (т.е. количество процентов и основного долга в каждом). Это делается для того, чтобы узнать какова сумма основного долга, погашенная клиентом.

Для этого используют так называемую рекуррентную формулу. Для начала нужно вычислить, какой процент клиент погасил в первом месяце. Это делается так:

Выплаченный процент =(СК X ПС X ДМ)/КДВГ

ДМ – количество дней в месяце, следующим за платежом КДВГ – количество дней в году

Предположим, что кредит на $10 тыс. был взят в декабре, процентная ставка равна 10% годовых, кредит выдан на 12 месяцев. Таким образом, сумма процентов, которую выплатил клиент за первый месяц, составляет: ($10000X0,1X30)/365=$82. Затем необходимо узнать размер основного долга, погашенного в первом месяце. Для этого нужно вычесть сумму процента из ежемесячного платежа. В нашем случае ежемесячный платеж составляет $879 (рассчитывается по аннуитетной формуле). $879-$82=$797.

Для получения аналогичных данных по последующим месяцам рассчитывают задолженность после погашения кредита в первом платежном месяце. Она вычисляется так:

Задолженность = СК-СОД

СОД – сумма основного долга, погашенного в первом месяце.

В нашем случае: $10000-$797=$9,2 тыс. Сумма процентов, которую клиент погасит в этом месяце, внеся $879 ежемесячного платежа, составит (9200X0,1X31)/365=$78. Основной долг будет равен $801. Задолженность на второй месяц будет равна $9200-$801=$8,4 тыс. и так далее.

Теперь предположим, что на 6 месяце клиент досрочно внес $2 тыс.

Для того чтобы узнать искомые параметры (либо измененный срок, либо платеж) составляют таблицу платежей, которая выглядит следующим образом:

| Дата | Срок до погашения | Остаток задолженности, $тыс. | Сумма платежа по графику, $ | В т.ч. кредит, $ | В т.ч. проценты,$ |

| 17.12.03 | 12 | 10,00 | 879,16 | 796,97 | 82,19 |

| 17.01.04 | 11 | 9,20 | 879,16 | 801,11 | 78,05 |

| 17.02.04 | 10 | 8,40 | 879,16 | 808,00 | 71,16 |

| 17.03.04 | 9 | 7,59 | 879,16 | 818,99 | 60,17 |

| 17.04.04 | 8 | 6,77 | 879,16 | 821,78 | 57,38 |

| 17.05.04 | 7 | 5,95 | 879,16 | 830,36 | 48,80 |

| 17.06.04 | 6 | 5,12 | 879,16 | 835,77 | 43,39 |

| 17.07.04 | 5 | 4,29 | 879,16 | 844,02 | 35,14 |

| 17.08.04 | 4 | 3,44 | 879,16 | 850,00 | 29,16 |

| 17.09.04 | 3 | 2,59 | 879,16 | 857,20 | 21,96 |

| 17.10.04 | 2 | 1,74 | 879,16 | 864,93 | 14,23 |

| 17.11.04 | 1 | 0,87 | 878,25 | 870,87 | 7,38 |

Чтобы узнать количество месяцев, на которые сократиться срок кредита, нужно взять остаток задолженности за месяц, в котором был сделан досрочный платеж, и вычесть из него сумму «досрочки». Таким образом, узнается долг заемщика на следующий месяц – пока он не уменьшиться до нуля.

| Дата | Срок до погашения | Начальный баланс, $тыс. | Конечный баланс, $тыс. | Сумма платежа по графику, $ | В т.ч. кредит, $ | В т.ч. проценты, $ |

| 17.12.03 | 6 | 3,95 | 3,11 | 879 | 846,51 | 32,49 |

| 17.01.04 | 5 | 3,11 | 2,25 | 879 | 852,66 | 26,34 |

| 17.02.04 | 4 | 2,25 | 1,39 | 879 | 859,91 | 19,09 |

| 17.03.04 | 3 | 1,39 | 0,53 | 879 | 867,96 | 11,04 |

| 17.04.04 | 2 | 0,53 | 0,00 | 530,41 | 525,96 | 4,45 |

Из таблицы видно, что последний платеж равен $530 и срок погашение сокращается с 12 до 11 месяцев.

Во втором случае, когда срок кредита остается неизменным, выясняется размер текущей задолженности, а далее при помощи аннуитетной формулы полученная сумма разбивается на 6 оставшихся месяцев. Таким образом, ежемесячный платеж составит $678. При сокращении срока переплата за кредит будет меньше, чем при уменьшении размера платежей – в нашем случае $491 и $512 соответственно. Однако, как правило, выбора у клиента нет.

Отметим, что приведенные расчеты не учитывают дополнительных комиссионных банка, о которых он зачастую вообще умалчивает. Поэтому прежде чем заключать договор с финансовым институтом, необходимо выяснить все возможные выплаты – например, за выдачу кредита, ведение ссудного счета или страховку.

Похожие работы

... он открывает документарный аккредитив у домицилиата. Платеж производится против представления подлинника векселя. Последний сравнивается с копией и сверяется по другим признакам, которые плательщик счел нужным указать при открытии аккредитива. §3 Применение векселя в расчетах между предприятиями Схема использования простого векселя представлена на рис.18. Из нее видно что простой вексель можно ...

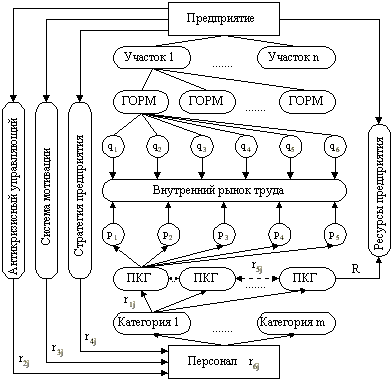

... работодателей. На региональном уровне: 1) соглашение между профессиональными союзами, объединениями работодателей, органом исполнительной власти субъекта РФ об общих принципах регулирования социально-трудовых отношений на уровне субъекта РФ; 2) отраслевое (межотраслевое) тарифное и профессиональное соглашение между профессиональными союзами, объединениями работодателей, органом по труду ...

... средств. Таким образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 3.2 Анализ потребительского кредитования на примере ОАО «Русский Банк Развития» Русский Банк Развития основан в 1992 году. На сегодняшний день Банк входит в число 100 крупнейших банков России по ...

... на открытом рынке; г) изменение ставки рефинансирования. В соответствии с темой курсовой работы рассмотрим такой инструмент как изменение ставки рефинансирования в условиях кризиса. 2. Особенности ставки рефинансирования в России В России ставка рефинансирования является фискальной мерой (для расчета налоговых и др. штрафов) помимо функции экономического регулятора, как в других ...

0 комментариев