Навигация

Изменение ставки рефинансирования в условиях кризиса

Содержание

1. Введение

2. Особенности ставки рефинансирования в России

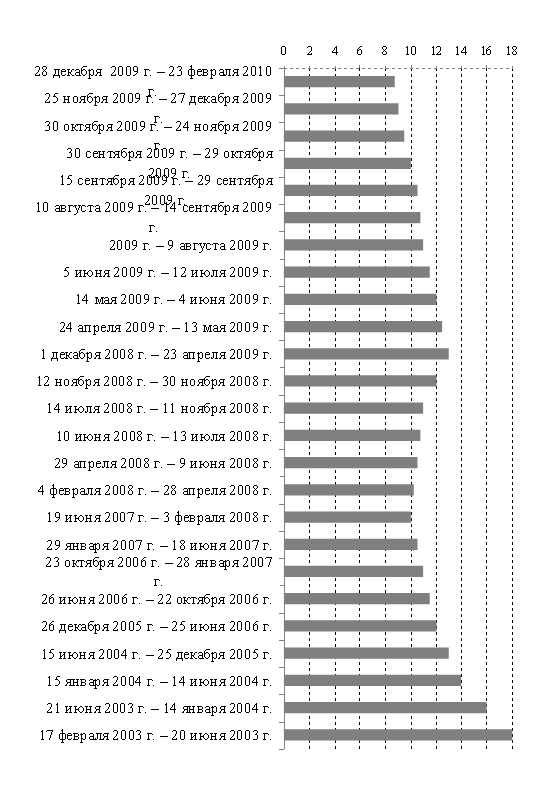

3. История изменения ставок рефинансирования Центрального Банка Российской Федерации

4. Ставка рефинансирования в других странах

4.1 Ставка рефинансирования в США

4.2 Ставка рефинансирования в Японии

5. Макрорегулирование денежно-кредитной политики

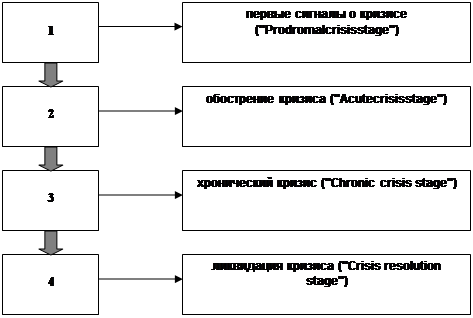

6. Теория кризисов и цикличность развития экономических систем

7. Выводы

8. Список используемых источников

1. Введение

В настоящей курсовой работе рассматривается вопрос об изменении ставки рефинансирования в условиях кризиса. Для начала определимся с основными терминами.

Рефинансирование — привлечение кредитными организациями дешёвых краткосрочных межбанковских ссуд или кредитов центрального банка для обеспечения выданных банком кредитов. Чтобы выдать кредит, необходимо обладать соответствующим финансовым ресурсом. Обычно эту роль играют депозиты. В случае нехватки или сокращения ресурсной базы (часть депозитов забрали), чтобы не прибегать к досрочному разрыву кредитных договоров, нужно срочно привлечь новый ресурс взамен выбывшему. Рефинансированием также является полное или частичное погашение кредита за счёт получения новых кредитов. Наиболее целесообразно это делать, если новые кредиты можно взять под меньшие проценты. В области ценных бумаг рефинансированием является выпуск новых ценных бумаг для замещения и/или погашения ценных бумаг более старых выпусков. Обычно новые бумаги выпускаются с более низким процентом или с другим сроком погашения.

Ставка рефинансирования (англ. Federal funds rate) — размер процентов в годовом исчислении, подлежащий уплате центральному банку страны за кредиты, предоставленные кредитным организациям. Эти кредиты являются рефинансированием временной нехватки финансовых ресурсов. Через такие кредиты обеспечивается регулирование ликвидности банковской системы при недостатке у кредитных организаций средств для осуществления кредитования клиентов и выполнения принятых на себя обязательств. Обычно под ставкой рефинансирования подразумевают ставку кредитования на одну ночь («овернайт», предоставляется кредитной организации в конце дня в сумме непогашенного внутридневного кредита), размер которой наибольший по сравнению с установленными ставками кредитования на другие сроки.

В статье 40 Федерального закона № 86-ФЗ «О центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г определено, что под рефинансированием понимается кредитование Банком России кредитных организаций.

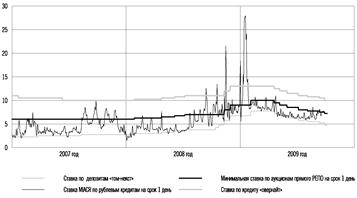

Ставка рефинансирования является инструментом денежно-кредитного регулирования, с помощью которого Центральный банк воздействует на ставки межбанковского рынка, а также ставки по депозитам юридических и физических лиц и кредитам, предоставляемым им кредитными организациями.

В зарубежной практике часто используется термин «Учетная ставка».

Другие определения ставки рефинансирования Центрального Банка:

Процентная ставка, применяемая центральным банком в его операциях с коммерческими банками и другими кредитными институтами при покупке государственных краткосрочных обязательств и переучете частных коммерческих векселей. (Современный экономический словарь)

Размер платежа, производимого клиентами банка при погашении старой задолженности по кредитам путем их замены новыми кредитами. (Новый экономический и юридический словарь)

Ставка, под которую Центральный Банк дает кредиты коммерческим банкам. Ставка рефинансирования является одной из процентных ставок, которые центральный банк использует при предоставлении кредитов банкам в порядке рефинансирования.

Центральный банк — посредник между государством и остальной экономикой через банки. В качестве такого учреждения он призван регулировать денежные и кредитные потоки с помощью инструментов, которые закреплены за ним в законодательном порядке. В различных государствах такие банки называются по-разному: народные, государственные, эмиссионные, резервные. Центральный банк является органом регулирования, сочетающим черты банка и государственного ведомства.

Центральный банк абсолютного большинства стран не принадлежит государству. Фактически, государство зачастую является лишь формальным собственником используемого центральным банком оборудования, однако правом его использования владеют частные лица - акционеры центральных банков. Нередко государство даже формально не владеет капиталом центрального банка (США, Италия, Швейцария) или владеет им частично (Бельгия — 50%, Япония — 55%). По сути, центральный банк выполняет функции государственного органа в интересах частных лиц. По своему положению в кредитной системе центральный банк играет роль «банка банков», т. е. хранит обязательные резервы и свободные средства коммерческих банков и других учреждений, предоставляет им ссуды, выступает в качестве «кредитора последней инстанции», организует национальную систему взаимозачетов денежных обязательств либо непосредственно через свои отделения, либо через специальные расчётные палаты.

Денежно-кредитная политика в промышленно развитых странах рассматривается как инструмент «тонкой настройки» экономической конъюнктуры, как оперативное и гибкое дополнение бюджетной политики. Сложившаяся мировая практика показывает, что через денежно-кредитную политику государство воздействует на денежную массу и процентные ставки, а они, в свою очередь – на потребительский и инвестиционный спрос. Денежно-кредитная политика – это проводимый правительством страны курс и осуществляемые меры в области денежного обращения и кредита, направленные на обеспечение устойчивого, эффективного функционирования экономики, поддержание в надлежащем состоянии денежной системы.

Целями кредитно-денежной политики являются экономический рост, полная занятость, стабильность цен, устойчивый платежный баланс.

Для достижения этих целей применяются такие инструменты денежно-кредитной политики как:

а) лимиты кредитования;

б) изменение нормы обязательных резервов;

в) операции на открытом рынке;

г) изменение ставки рефинансирования.

В соответствии с темой курсовой работы рассмотрим такой инструмент как изменение ставки рефинансирования в условиях кризиса.

Похожие работы

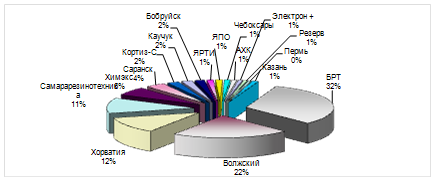

... с наименьшими потерями, но и извлечь из него действительную пользу и укрепить предприятие. 2. Анализ эффективности деятельности по управлению предприятием ОАО "БРТ" в условиях кризиса 2.1 Организационно- экономическая характеристика предприятия История создания предприятия, носящего сейчас название ОАО "Балаковорезинотехника" восходит к середине 60-х годов. В этот период в СССР начала ...

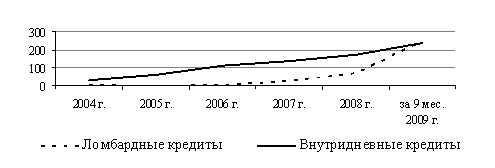

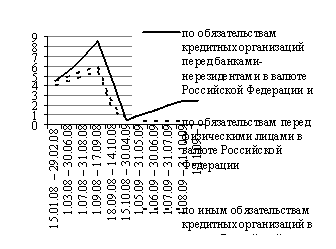

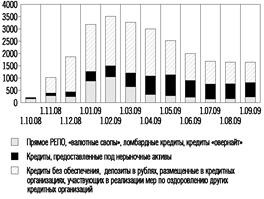

... возвратить их, т.к. они становятся очень дорогими. Сокращение банковских резервов приводит к мультипликационному сокращению денежного предложения. В настоящее время система рефинансирования кредитных организаций Банком России обеспечивается тремя положениями Банка России: 236-П, 312-П, 273-П, в соответствии с которыми Банк России предоставляет кредиты. Виды кредитов, предоставляемых Банком ...

... рыночная стоимость. Таким образом, учётная политика Банка России представляет собой механизм непосредственного воздействия на ликвидности кредитных институтов посредством изменений стоимости кредитов рефинансирования, что косвенно оказывает влияние на экономику страны в целом. Глава 2. Развитие и становление инструмента рефинансирования в современной России До 1995г. основными видами ...

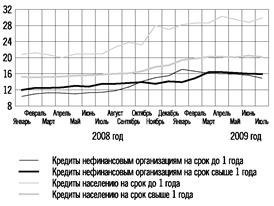

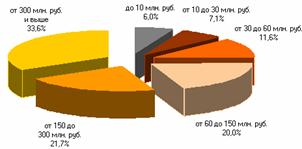

... на 5,6%. [7] Глава 3. Цели и инструменты денежно-кредитной политики в 2010-2012 годах 3.1 Направление денежно-кредитной политики В соответствии со сценарными условиями функционирования российской экономики и основными параметрами прогноза социально-экономического развития Российской Федерации на 2010 год и плановый период 2011 и 2012 годов Правительство Российской Федерации и Банк ...

0 комментариев